Навигация

Оценка возможности наступления банкротства предприятия по российским методикам

2.2 Оценка возможности наступления банкротства предприятия по российским методикам

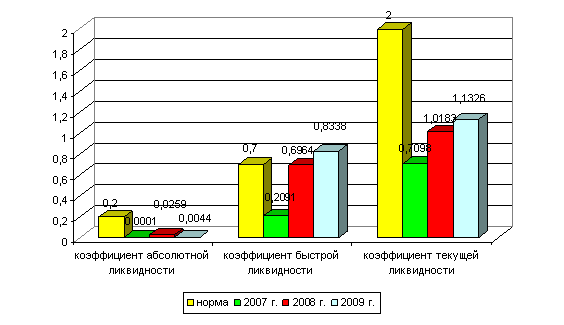

В российской практике широко распространена диагностика банкротства путем расчета финансовых коэффициентов, таких как показатели платежеспособности, финансовой устойчивости и рентабельности. В процессе анализа финансового состояния ООО трест «Татспецнефтехимремстрой» особое внимание уделяется расчету показателей ликвидности, отражающих тенденцию развития предприятия:

- 2007 год:

- коэффициент абсолютной ликвидности:

К![]() = 7 / 140644 = 0,0001;

= 7 / 140644 = 0,0001;

- коэффициент быстрой ликвидности:

К![]() = (7 + 29414) / 140644 = 0,2091;

= (7 + 29414) / 140644 = 0,2091;

- коэффициент текущей ликвидности:

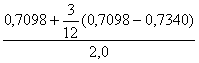

К![]() = 99839 / 140644 = 0,7098;

= 99839 / 140644 = 0,7098;

- 2008 год:

К![]() = 4061 / 156295 = 0,0259;

= 4061 / 156295 = 0,0259;

К![]() = (4061 + 104783) / 156295 = 0,6964;

= (4061 + 104783) / 156295 = 0,6964;

К![]() = 159169 / 156295 = 1,0183;

= 159169 / 156295 = 1,0183;

- 2009 год:

К![]() = 854 / 192139 = 0,0044;

= 854 / 192139 = 0,0044;

К![]() = (854 + 159365) / 192139 = 0,8338;

= (854 + 159365) / 192139 = 0,8338;

К![]() = 217635 / 192139 = 1,1326.

= 217635 / 192139 = 1,1326.

Полученные результаты отражены в таблице 5.

В 2007 году все показатели платежеспособности ниже нормативных значений. Однако в 2008-2009 годах показатели ликвидности незначительно повысились и также не превышают нормативное значение. В срочном порядке предприятие не сможет погасить свои краткосрочные обязательства, из-за недостатка денежных средств. Об этом свидетельствует коэффициент абсолютной ликвидности, который составил в 2007 году 0,0001. Коэффициент абсолютной ликвидности повысился в 2008 году до уровня 0,0259, а в 2009 году, напротив, снизился до уровня 3,5288. Тенденции данного коэффициента связаны с изменениями уровня денежных средств на предприятии.

Таблица 5. Динамика показателей платежеспособности ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатели | нормативное значение | 2007 г. | 2008 г. | 2009 г. | Отклонение (+, -) | |

| 2008 г. от 2007 г. | 2009 г. от 2008 г. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент абсолютной ликвидности | ≥0,2 | 0,0001 | 0,0259 | 0,0044 | +0,0258 | -0,0215 |

| Коэффициент быстрой ликвидности | 0,7÷0,8 | 0,2091 | 0,6964 | 0,8338 | +0,4873 | +0,1374 |

| Коэффициент текущей ликвидности | ≥2,0 | 0,7098 | 1,0183 | 1,1326 | +0,30852 | +0,1077 |

Динамика показателей платежеспособности ООО трест «Татспецнефтехимремстрой» представлена на рисунке 2.

значение коэффициента

значение коэффициента

Рис. 2. Динамика показателей платежеспособности ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Промежуточный коэффициент покрытия повысился в 2008 году до уровня 0,6964, а в 2009 году до значения 0,8338. В 2009 году данный коэффициент превысил нормативное значение, вследствие увеличения краткосрочной дебиторской задолженности предприятия. Общий коэффициент покрытия (коэффициент текущей ликвидности) также повысился в 2008 году до 1,0183, а в 2009 году - до уровня 1,1326, что не превышает нормативное значение. Таким образом, проведенные расчеты показали, что ООО трест «Татспецнефтехимремстрой» относится к неплатежеспособным предприятиям.

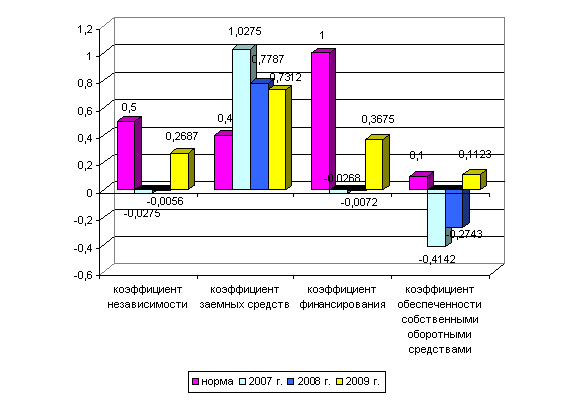

Уровень финансовой устойчивости ООО трест «Татспецнефтехимремстрой» представлен результатами показателей: независимости, заемных средства, финансирования, обеспеченности собственными оборотными средствами:

- 2007 год:

- коэффициент независимости:

К![]() = (-3786) / 137411 = -0,0275;

= (-3786) / 137411 = -0,0275;

- коэффициент заемных средств:

К![]() = 141197 / 137411 = 1,0275;

= 141197 / 137411 = 1,0275;

- коэффициент финансирования:

К![]() = (-3786) / 141197 = -0,0268;

= (-3786) / 141197 = -0,0268;

- коэффициент обеспеченности собственными оборотными средствами:

К![]() = (-3786 – 37572) / 99839 = -0,4142;

= (-3786 – 37572) / 99839 = -0,4142;

- 2008 год:

К![]() = (-1139) / 201698 = -0,0056;

= (-1139) / 201698 = -0,0056;

К![]() = 157075 / 201698 = 0,7787;

= 157075 / 201698 = 0,7787;

К![]() = (-1139) / 157075 = -0,0072;

= (-1139) / 157075 = -0,0072;

К![]() = (-1139 – 42529) / 159169 = -0,2743;

= (-1139 – 42529) / 159169 = -0,2743;

- 2009 год:

К![]() = 71001 / 264191 = 0,2687;

= 71001 / 264191 = 0,2687;

К![]() = 193190 / 264191 = 0,7312;

= 193190 / 264191 = 0,7312;

К![]() = 71001 / 193190 = 0,3675;

= 71001 / 193190 = 0,3675;

К![]() = (71001 – 46556) / 217635 = 0,1123.

= (71001 – 46556) / 217635 = 0,1123.

Полученные результаты сведены в таблицу 6.

Таблица 6. Динамика показателей финансовой устойчивости ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатели | нормативное значение | 2007 г. | 2008 г. | 2009 г. | Отклонение (+, -) | |

| 2008 г. от 2007 г. | 2009 г. от 2008 г. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент независимости | 0,5÷0,6 | -0,0275 | -0,0056 | 0,2687 | +0,0219 | +0,2743 |

| Коэффициент заемных средств | 0,4÷0,5 | 1,0275 | 0,7787 | 0,7312 | +0,2488 | +0,0475 |

| Коэффициент финансирования | ≥1 | -0,0268 | -0,0072 | 0,3675 | +0,0196 | +0,3747 |

| Коэффициент обеспеченности собственными оборотными средствами | ≥0,1 | -0,4142 | -0,2743 | 0,1123 | +0,1399 | +0,3866 |

Коэффициент независимости на анализируемом предприятии в 2007-2008 гг. имел отрицательное значение (в 2007 году -0,0275, в 2008 году -0,0056). В 2009 году данный коэффициент возрос до уровня 0,2687 при нормативе 0,5 - 0,6.

Следовательно, большая часть имущества предприятия сформирована за счет заемных средств.

Коэффициент финансирования также значительно ниже нормативного значения, кроме того в 2007-2008 гг. имеет отрицательное значение. Коэффициент обеспеченности собственными оборотными средствами в 2007 г. составил -0,4142, в 2008 г. -0,2743, что означает отсутствие на предприятии собственных оборотных средств. В 2009 г. данный коэффициент возрос до уровня 0,1123, что соответствует нормативному значению.

Коэффициент заемных средств обратен коэффициенту независимости. Данный коэффициент составил в 2007 году 1,0275, в 2008 году 0,7787, а в 2009 году 0,7312 при нормативе не больше 0,4 - 0,5.

Проведенный анализ показателей финансовой устойчивости предприятия показал, что предприятие финансово неустойчиво и зависимо от привлеченных средств.

Уровень показателей финансовой устойчивости на протяжении 2007-2009 гг. имеет положительную тенденцию, однако многие коэффициент к концу 2009 года не достигли нормативного уровня.

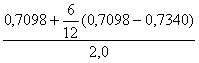

Так как в ООО трест «Татспецнефтехимремстрой» коэффициент текущей ликвидности ниже нормативного значения, то имеет смысл рассчитать коэффициент восстановления платежеспособности.

Динамика показателей финансовой устойчивости ООО трест «Татспецнефтехимремстрой» представлена на рисунке 3.

значение коэффициента

значение коэффициента

Рис. 3. Динамика показателей финансовой устойчивости ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Коэффициент восстановления платежеспособности:

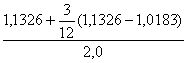

- 2007 г.: Квос =  = 0,3488

= 0,3488

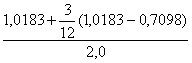

- 2008 г.: Квос =  = 0,5862

= 0,5862

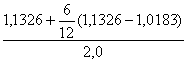

- 2009 г.: Квос =  = 0,5948

= 0,5948

Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Квос меньше единицы (Квос< 1), следовательно, у ООО трест «Татспецнефтехимремстрой» отсутствует реальная возможность в ближайшее время (6 месяцев) восстановить свою платежеспособность.

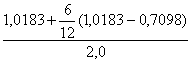

Структура баланса ООО трест «Татспецнефтехимремстрой» может быть признана удовлетворительной (Ктл < 2 и Квос > 0,1), следовательно, рассчитывается коэффициент утраты платежеспособности.

Коэффициент утраты платежеспособности:

- 2007 г.: Кут =  = 0,3518

= 0,3518

- 2008 г.: К ут =  = 0,5477

= 0,5477

- 2009 г.: Кут =  = 0,5805

= 0,5805

Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Кут меньше единицы (Кут < 1), следовательно, у ООО трест «Татспецнефтехимремстрой» нет возможности сохранить свою платежеспособность в течение трех месяцев.

Для анализа финансового состояния по критериям банкротства (несостоятельности) разработано множество российских авторских моделей, в частности модели Р.С. Сайфуллина и Г.Г. Кадыкова; четырехфакторная модель прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии; двухфакторная модель М.А. Федотовой и др.

Расчет исходных показателей по четырехфакторной модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии представлен в таблице 7.

Таблица 7. Расчет исходных показателей модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения | 2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

| Исходные данные: 1. Собственный капитал | тыс. руб. | -3786 | -1139 | 71001 |

| 2. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 3. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 4. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 5. Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 |

| 6. Затраты на производство и продажу продукции | тыс. руб. | 660501 | 1085759 | 1110487 |

| Расчетные показатели 7. К1 (стр.2 / стр.4) | отн.един. | 0,7266 | 0,7891 | 0,8238 |

| 8. К2 (стр. 5 / стр. 1) | отн.един. | -1,2480 | -39,1027 | 0,3464 |

| 9. К3 (стр. 3 / стр. 4) | отн.един. | 5,0271 | 5,7936 | 4,4807 |

| 10. К4 (стр. 5 / стр. 6) | отн.един. | 0,0072 | 0,0410 | 0,0221 |

Расчет рейтингового числа R по четырехфакторной модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии:

2007 г.: R = 8,38 · 0,7226 – 1,2480 + 0,054 · 5,0271 + 0,63 · 0,0072 = 5,1166;

2008 г.: R = 8,38 · 0,7891 – 39,1027 + 0,054 · 5,7936 + 0,63 · 0,0410 = -32,151;

2009 г.: R = 8,38 · 0,8238 + 0,3464 + 0,054 · 4,4807 + 0,63 · 0,0221 = 7,5056.

Проведенные расчеты показали, что в 2007 г. и 2009 г. вероятность банкротства ООО трест «Татспецнефтехимремстрой» минимальна (до 10%), так как общее рейтинговое число находится в числовом промежутке > 0,42. Однако, согласно данной модели, в 2008 г. значение R < 0, следовательно вероятность банкротства максимальна.

Расчет исходных показателей по двухфакторной модели М.А. Федотовой представлен в таблице 8.

Расчет рейтингового числа Х двухфакторной модели М.А. Федотовой:

2007 г.: X = -0,3877 - 1,0736 ∙ 0,7099 + 0,0579 · 1,0276 = -1,0903;

2008 г.: X = -0,3877 - 1,0736 ∙ 1,0184 + 0,0579 · 0,7788 = -1,4360;

2009 г.: X = -0,3877 - 1,0736 ∙ 1,1327 + 0,0579 · 0,7313 = - 1,5614.

Таблица 8. Расчет исходных показателей двухфакторной модели М.А. Федотовой по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения | 2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

| Исходные данные: 1. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 2. Краткосрочные обязательства | тыс. руб. | 140644 | 156295 | 192139 |

| 3. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 4. Заемные средства | тыс. руб. | 141197 | 157075 | 193190 |

| Расчетные показатели 5. Коэффициент текущей ликвидности (стр.1 / стр.2) | отн.един. | 0,7099 | 1,0184 | 1,1327 |

| 6. Отношение заемных средств к активам (стр.4 / стр.3) | отн.един. | 1,0276 | 0,7788 | 0,7313 |

Как показывают расчеты, X < 0, следовательно, вероятность банкротства меньше 50% и уменьшается по мере снижения X, т.е. на протяжении периода с 2007 г. по 2009 г.

Расчет исходных показателей представлен по модели Р.С. Сайфуллина и Г.Г. Кадыкова представлен в таблице 9.

Расчет рейтингового числа R по модели Р.С. Сайфуллина и Г.Г. Кадыкова:

2007 г.: R= 2 · (-0,4142) + 0,1 · 0,7099 + 0,08 · 5,0271 + 0,45 · 0,0438 –

– 1,2480 = -1,5836;

2008 г.: R = 2 · (-0,2743) + 0,1 · 1,0184 + 0,08 · 5,7936 + 0,45 · 0,0709 –

– 39,1027 = -39,0542;

2009 г.: R = 2 · 0,1123 + 0,1 · 1,1327 + 0,08 · 4,4807 + 0,45 · 0,0619 + 0,3464 = 1,0706.

В периоде с 2007 г. по 2008 г. R < 1, т.е. финансовое состояние предприятия характеризуется как неудовлетворительное. В 2009 году финансовое положение предприятия улучшилось (R > 1), т.е. финансовое состояние предприятия – удовлетворительное.

Таблица 9. Расчет исходных показателей по модели Р.С. Сайфуллина и Г.Г. Кадыкова за 2007-2009 гг.

| Показатель | Единицы измерения | 2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

| Исходные данные: 1. Собственный капитал | тыс. руб. | -3786 | -1139 | 71001 |

| 2. Внеоборотные активы | тыс. руб. | 37572 | 42529 | 46556 |

| 3. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 4. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 5. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 6. Прибыль от продажи продукции | тыс. руб. | 30284 | 82799 | 73286 |

| 7. Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 |

| 8. Краткосрочные обязательства | тыс. руб. | 140644 | 156295 | 192139 |

| Расчетные показатели 9. Коэффициент обеспеченности собственными средствами ((стр.1 – стр.2) / стр.3) | отн.един. | -0,4142 | -0,2743 | 0,1123 |

| 10. Коэффициент текущей ликвидности (стр. 3/стр.8) | отн.един. | 0,7099 | 1,0184 | 1,1327 |

| 11. Коэффициент оборачиваемости активов (стр.4/стр.5) | отн.един. | 5,0271 | 5,7936 | 4,4807 |

| 12. Коммерческая маржа (рентабельности продажи продукции) (стр. 6 / стр. 4) | отн.един. | 0,0438 | 0,0709 | 0,0619 |

| 13. Рентабельность собственного капитала (стр.7/ стр.1) | отн.един. | -1,2480 | -39,1027 | 0,3464 |

Таким образом, анализируемое предприятие неплатежеспособно, так как все коэффициенты платежеспособности в 2007-2009 гг. значительно ниже нормативных значений. Предприятие финансово неустойчиво и зависимо от привлеченных средств. Уровень показателей финансовой устойчивости на протяжении 2007-2009 гг. имеет положительную тенденцию, однако многие коэффициент к концу 2009 года не достигли нормативного уровня. Так как в ООО трест «Татспецнефтехимремстрой» коэффициент текущей ликвидности ниже нормативного значения, то был рассчитан коэффициент восстановления платежеспособности. Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Квос меньше единицы (Квос< 1), следовательно, у ООО трест «Татспецнефтехимремстрой» отсутствует реальная возможность в ближайшее время (6 месяцев) восстановить свою платежеспособность. Структура баланса ООО трест «Татспецнефтехимремстрой» может быть признана удовлетворительной (Ктл < 2 и Квос > 0,1), следовательно, был рассчитан коэффициент утраты платежеспособности. Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Кут меньше единицы (Кут < 1), следовательно, у ООО трест «Татспецнефтехимремстрой» нет возможности сохранить свою платежеспособность в течение трех месяцев. Для анализа финансового состояния по критериям банкротства (несостоятельности) разработано множество авторских моделей. Расчет рейтингового числа R по четырехфакторной модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии показал, что в 2007 г. и 2009 г. вероятность банкротства ООО трест «Татспецнефтехимремстрой» минимальна (до 10%), так как общее рейтинговое число находится в числовом промежутке > 0,42. Однако, согласно данной модели, в 2008 г. значение R < 0, следовательно, вероятность банкротства максимальна. Расчет рейтингового числа Х двухфакторной модели М.А. Федотовой показал, что вероятность банкротства меньше 50% и уменьшается по мере снижения X, т.е. на протяжении 2007-2009 гг. В периоде с 2007 г. по 2008 г. рейтинговое число R по модели Р.С. Сайфуллина и Г.Г. Кадыкова меньше 1, т.е. финансовое состояние предприятия характеризуется как неудовлетворительное. В 2009 году финансовое положение предприятия улучшилось (R > 1), т.е. финансовое состояние предприятия – удовлетворительное.

Похожие работы

... населения, состоящего на учете в Центре занятости населения. Целью исследования является выявление наиболее значимых способов и методов управления трудовыми ресурсами и занятостью в муниципальном образовании на примере города Нижнекамск. Методом социологического исследования является: сбор первичной социологической информации, при помощи анкеты (индивидуальное анкетирование). Инструментарий: ...

0 комментариев