Навигация

Методы финансового анализа

Федеральное агентство по образованию (Рособразование)

Архангельский государственный технический университет

Кафедра бухгалтерского учета

Факультет ИЭФБ курс III группа 115

шифр 605175

КОНТРОЛЬНАЯ РАБОТА

По дисциплине «Анализ финансовой отчетности

Отметка о зачете __________________ ___________________

(дата)

Руководитель _________________ __________________ Репова М. Л.

(должность) (подпись) (и., о., фамилия)

__________________

Архангельск -2008-

Федеральное агентство по образованию (Рособразование)

Архангельский государственный технический университет

Кафедра бухгалтерского учета

ЗАДАНИЕ НА КОНТРОЛЬНУЮ РАБОТУ

по дисциплине Анализ финансовой отчетности

Студенту ИЭФБ очного отделения (очно-заочного, заочного отделения или факультета)

________________________________________________________________

ТЕМА: Методы финансового анализа

ИСХОДНЫЕ ДАННЫЕ: Работа выполняется по методическим указаниям

Бровина Т. М. Анализ финансовой отчетности: Методические указания к выполнению контрольной работы/Т.М.Бровина, М.Л.Репова. – Архангельск: Изд-во АГТУ, 2006.– 42 с.

Вариант _____

Срок выполнения с « ___» _______ 200__г. по «__ »__________200__г.

Руководитель работы _________ ______ _________

(должность) (подпись) (и., о., фамилия)

ЛИСТ ДЛЯ ЗАМЕЧАНИЙ

ОГЛАВЛЕНИЕ

1 РАСЧЕТ И АНАЛИЗ ФИНАНСОВОГО КОЭФФИЦИЕНТА……………….5

2АНАЛИЗ ТЕНДЕНЦИЙ РАЗВИТИЯ ПОКАЗАТЕЛЕЙ………………………7

2.1 Оценка выполнения «золотого правила экономики предприятия» …..7

2.2 Анализ динамики взаимосвязанных показателей………………………8

3 ТРЕНДОВЫЙ АНАЛИЗ ПОКАЗАТЕЛЕЙ…………………………………..10

3.1 Установление параметров тренда………………………………………10

3.2 Интервальная оценка прогноза………………...……………………….12

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ……………………………13

1 РАСЧЕТ И АНАЛИЗ ФИНАНСОВОГО КОЭФФИЦИЕНТА

Коэффициент оборачиваемости активов

![]()

Таблица 1 - Расчет коэффициента оборачиваемости активов

| Показатель | Годы | |||||

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год | ||

| Выручка от продажи товаров, млн руб. | 640 | 682 | 699 | 725 | 836 | |

| Активы, млн руб. | 225 | 261 | 275 | 288 | 305 | |

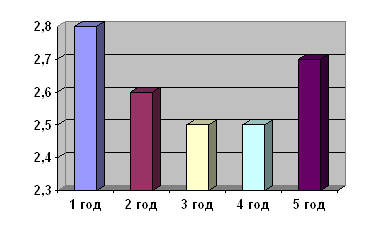

| Коэффициент оборачиваемости активов, (стр 1 /стр 2) | 2,84 | 2,61 | 2,54 | 2,52 | 2,74 | |

Коэффициент оборачиваемости активов характеризует, на сколько эффективно используются активы предприятия с точки зрения объема продаж.

В отчетном году каждый рубль имущества принес предприятию положительный эффект в виде выручки в размере 2 руб. 74 коп., несмотря на колебания коэффициента оборачиваемости активов за исследуемый период эффективность использования имущества предприятия практически не изменилось.

Таблица 2 – Общие сведения о показателях первого и второго класса

| Класс показателя | Особенность показателя | Наименование групп показателей |

| 1 | 2 | 3 |

| Первый | Входят показатели, имеющие определенные нормативные показатели. При значении показателя выше или ниже норматива, следует трактовать | Показатели ликвидности и финансовой устойчивости |

| Продолжение таблицы 2 | ||

| 1 | 2 | 3 |

| это как ухудшение характеристик анализируемого предприятия. Поэтому для них выделяют 6 состояний, сравнивая данные на конец года с данными на начало года и с нормативами. | ||

| Второй | Входят показатели, рассчитываемые по балансу и отчету о прибылях и убытках. Они нормативов не имеют, поэтому изучаются только в направлении их изменения. | Показатели деловой активности, показатели рентабельности |

Коэффициент оборачиваемости активов относится к коэффициенту 2-го класса.

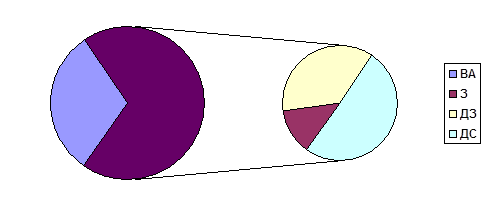

Рисунок 1 – Динамика коэффициента оборачиваемости активов

2 АНАЛИЗ ТЕНДЕНЦИЙ РАЗВИТИЯ ПОКАЗАТЕЛЕЙ

2.1Оценка выполнения «золотого правила экономики предприятия»

«Золотое правило экономики предприятия»

Тчп > Тв > Та > 100 означает:

1. Прибыль увеличивается более высокими темпами, чем выручка от продаж, что свидетельствует об относительном снижении расходов;

2. Объем от продаж возрастает более высокими темпами, чем активы предприятия, то есть ресурсы используются более эффективно;

3. Экономический потенциал предприятия возрастает по сравнению с предыдущим периодом.

Таблица 3 -Основные показатели деятельности предприятия

| Показатель | Годы | Темпы динамики, % | |||||||||

| к предыдущему году | средне- годовые | ||||||||||

| 1-й | 2-й | 3-й | 4-й | 5-й | 2-й | 3-й | 4-й | 5-й | |||

| Активы, млн. руб. | 225 | 261 | 275 | 288 | 305 | 116 | 105 | 105 | 106 | 108 | |

| Выручка от продажи товаров, млн. руб | 640 | 682 | 699 | 725 | 836 | 107 | 102 | 104 | 115 | 107 | |

| Чистая прибыль, млн. руб. | 115 | 131 | 129 | 152 | 168 | 114 | 98 | 118 | 111 | 110 | |

| Выполнение золотого правила | Х | Х | Х | Х | Х | --- | --- | --- | --- | --- | |

Среднегодовой темп динамики определяется по следующей формуле:

![]() , где

, где

![]() – значения показателей за пятый и первый год.

– значения показателей за пятый и первый год.

У данной организации за анализируемый период «золотое правило экономики предприятия» не выполнялось, т.к Тчп<Тв (экономический потенциал предприятия падает), но это правило может выполняться только при идеальных внешних и внутренних условиях.

Похожие работы

... др. Это только часть различий, поэтому полноценная процедура трансформации требует не только затрат времени, но и наличия высококвалифицированных специалистов. 2. Применение методов финансового анализа в целях оценки бизнеса 2.1 Основные процедуры, методы финансового анализа Основными аналитическими процедурами финансового анализа являются: горизонтальный (временной) анализ – сравнение ...

... ресурсов. Проведение факторного анализа прибыли от продажи позволяет оценить резервы повышения эффективности производства и сформировать управленческие решения по использованию производственных факторов. Для оценки финансового состояния предприятия необходимо провести анализ, который позволяет выявить, насколько эффективно предприятие использует свои оборотные средства. Оборотные активы - ...

... их значений с базисными величинами, а так же в изучении их динамики за отчетный период и ряд лет. 2 Анализ финансового состояния предприятия 2.1 Краткая история развития и деятельности Могилевского автомобильного завода им. С. М. Кирова Могилевский автомобильный завод был создан в 1935 году как авторемонтный завод. За прошедший период несколько раз менял профиль производства. В ...

... счет собственных оборотных средств и краткосрочных кредитов. В течение года на предприятии был проведен внутренний финансовый анализ, в рамках которого было проведено более углубленное исследование финансовой устойчивости предприятия на основе построения баланса неплатежеспособности, включающего следующие взаимосвязанные группы показателей: 1. Общая величина неплатежей: · просроченная ...

0 комментариев