Навигация

ПОРЯДОК УПЛАТЫ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

2. ПОРЯДОК УПЛАТЫ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

2.1. Плательщики налогаПо мнению А.В. Брызгалина, «Налогоплательщики – это субъекты налоговых отношений, на которых законом возложена обязанность уплачивать налоги за счет собственных средств»1.

Плательщиками НДФЛ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников и Российской Федерации, но не являющиеся ее налоговыми резидентами.

Под физическими лицами понимаются граждане РФ, иностранные граждане и лица без гражданства.

Налоговыми резидентами РФ признаются физические лица, находящиеся на территории России не менее 183 дней в календарном году.

Нерезидентами согласно п. 1.1.1 Инструкции Банка России от 12 октября 2000 г. № 93-И «О порядке открытия уполномоченными банками банковских счетов нерезидентов в валюте РФ и проведения операции по этим счетам» 2, зарегистрированной Минюстом России 28 ноября 2000 г. № 2469, являются физические лица, имеющие постоянное местожительства за пределами Российской Федерации, в том числе временно находящиеся в Российской Федерации, т.е. менее 183 дней в календарном году.

Законодательство о налогах и сборах не предусматривает каких-либо ограничений по признанию физических лиц плательщиками НДФЛ в зависимости от их возраста. Следовательно, плательщиками НДФЛ становятся физические лица с момента возникновения у них объекта налогообложения вне зависимости от их возраста.

На практике нередко возникает вопрос уплаты НДФЛ несовершеннолетними лицами в случаях, например, оплаты за их обучение в учебном заведении организацией или получения ими призови вознаграждений за участие в различных конкурсах. В этих и подобных случаях налогоплательщиком является лицо, непосредственно получающее доход, т.е. несовершеннолетний гражданин. Однако законодательством о налогах и сборах пока не предусмотрен порядок уплаты НДФЛ указанными лицами. Поэтому данный вопрос может регулироваться следующим образом. Сумма налога с совокупного дохода несовершеннолетнего удерживается по соглашению с заработной платы родителя или вносится по приходному ордеру в кассу организации. Кроме того, гл. 4 НК РФ «Представительство в отношениях, регулируемых законодательством о налогах и сборах» предусмотрена возможность участия в налоговых отношениях, в том числе и при уплате НДФЛ, представителя налогоплательщика. Законным представителем налогоплательщика — физического лица согласно п. 2 ст. 27 НК РФ признается лицо, выступающее в качестве его представителя в соответствии с гражданским законодательством РФ, т.е. это могут быть родители либо усыновители, попечители и опекуны. При отсутствии таковых в случаях, когда судом родители лишены родительских прав или по иным причинам, в силу которых дети остались без родительского попечения (в частности, когда родители уклоняются от воспитания либо защиты их прав и интересов), над детьми устанавливается опека или попечительство.

К налоговой ответственности согласно ст. 107 НК РФ привлекаются лица, достигшие 16-летнего возраста. Причем законодательство о налогах и сборах не возлагает никакой ответственности, в том числе налоговой, на представителей по уплате НДФЛ за представляемых ими лиц, в частности несовершеннолетних.

Кроме того, обязанность по уплате налогов и сборов за налогоплательщиков — физических лиц, признанных судом безвестно отсутствующими или недееспособными, предусмотренная ст. 51 Н К РФ, исполняется лицом, уполномоченным органом опеки и попечительства управлять их имуществом. При получении указанными лицами доходов они считаются плательщиками НДФЛ, который уплачивается только за счет денежных средств этих лиц. Однако исполнение такой обязанности приостанавливается по решению соответствующего налогового органа в случае недостаточности или отсутствия денежных средств у указанных физических лиц для исполнения обязанности по уплате НДФЛ.

Особо следует отметить, что лица, на которых возложена обязанность по уплате налога за отсутствующих или недееспособных лиц, не вправе уплачивать различного рода штрафы, предусмотренные НК РФ, за счет имущества последних. Это связано, в частности, с тем, что безвестно отсутствующие лица должны быть дополнительно защищены от возможного причинения им имущественных убытков со стороны налоговых органов. При причинении гражданину убытков в результате незаконных действий государственных, в том числе и налоговых, органов всех уровней эти убытки в соответствии со ст. 16 ГК РФ подлежат возмещению.

Обязанность по уплате НДФЛ безвестно отсутствующим исполняется опекуном или попечителем, а недееспособным — его опекуном. При принятии и установленном порядке решения об отмене признания физического лица безвестно отсутствующим или недееспособным приостановленное исполнение обязанности по уплате НДФЛ возобновляется со дня принятия указанного решения.

Итак, плательщиками НДФЛ вне зависимости от возраста и гражданско-правового статуса являются физические лица — налоговые резиденты и нерезиденты РФ, у которых возникает объект налогообложения.

Похожие работы

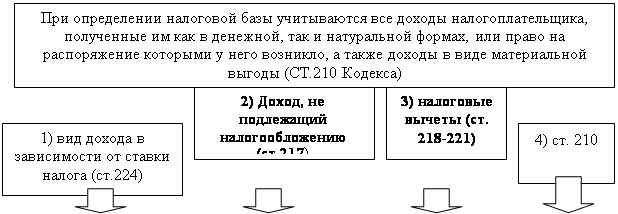

... определения по отдельным видам доходов Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Исчисление налоговой базы по налогу на доходы физических лиц производится: 1. российскими организациями, индивидуальными предпринимателями и постоянными представительствами иностранных организаций в РФ, от которых налогоплательщик получил доход; 2. предпринимателями ...

... предприниматели в качестве подтверждения уплаты налога с указанных доходов на основании налогового уведомления налогового органа предъявили соответствующие документы. 3. Льготы при исчислении налога на доходы физических лиц Несмотря на широкое использование в налоговой теории и практике понятия "налоговые льготы", до сих пор не сложилось однозначного, чётко определенного подхода к общему ...

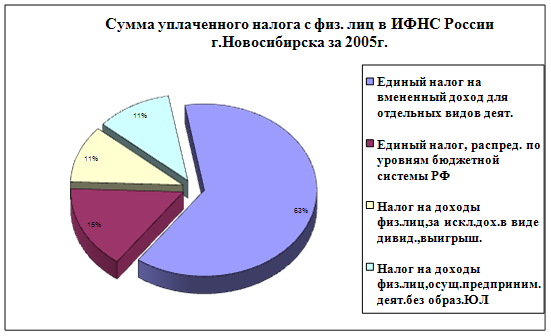

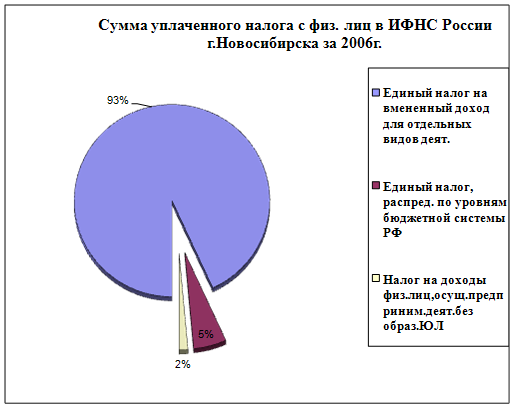

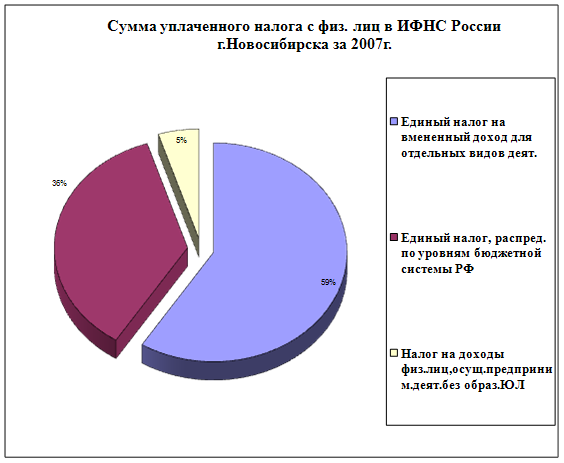

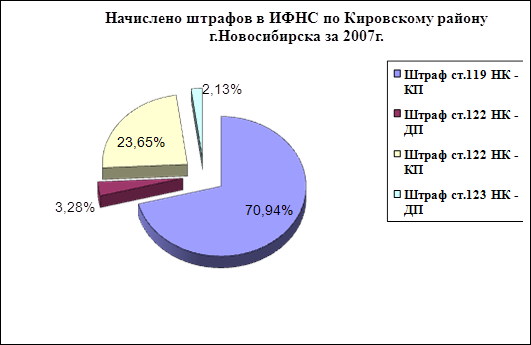

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... (3000 руб. - 325 руб.). Бухгалтер оформит следующие проводки: Дебет 20 Кредит 70 - 3000 руб. - начислена заработная плата; Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ" - 325 руб. - удержан налог на доходы физических лиц; Дебет 70 Кредит 50 - 2675 руб. - выдана заработная плата; Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51 - 325 руб. - перечислен налог на доходы физических лиц в бюджет ...

0 комментариев