Навигация

4.2. Налоговые освобождения

В соответствии со ст. 217 НК РФ не подлежат налогообложению следующие виды доходов физических лиц:

1) государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством;

2) государственные пенсии, назначаемые в порядке, установленном действующим законодательством;

3) все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ);

4) вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

5) алименты, получаемые налогоплательщиками;

6) суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в РФ международными или иностранными организациями по перечню таких организаций, утверждаемому Правительством РФ;

7) суммы, получаемые налогоплательщиками в виде международных, иностранных или российских премий за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства по перечню премий, утверждаемому Правительством РФ;

8) суммы единовременной материальной помощи, оказываемой налогоплательщикам в связи со стихийным бедствием или другим чрезвычайным обстоятельством, пострадавшим от террактов и т.д.;

9) суммы полной или частичной компенсации стоимости путевок, за исключением туристических, выплачиваемой работодателями своим работникам и (или) членам их семей, инвалидам, не работающим в данной организации, в находящиеся на территории РФ санаторно-курортные и оздоровительные учреждения, а также суммы полной или частичной компенсации стоимости путевок для детей, не достигших возраста 16 лет, в находящиеся на территории РФ санаторно-курортные и оздоровительные учреждения;

10) суммы, уплаченные работодателями, оставшиеся в их распоряжении после уплаты налога на прибыль организаций, за лечение и медицинское обслуживание своих работников, их супругов, их родителей и их детей при условии наличия у медицинских учреждений соответствующих лицензий, а также наличия документов, подтверждающих фактические расходы на лечение и медицинское обслуживание;

11) различные виды стипендий учащимся;

12) суммы оплаты труда и другие суммы в иностранной валюте, получаемые налогоплательщиками от финансируемых из федерального бюджета государственных учреждений или организаций, направивших их на работу за границу, — в пределах норм, установленных в соответствии с действующим законодательством об оплате труда работников;

13) доходы налогоплательщиков, получаемые от продажи выращенных в личных подсобных хозяйствах, находящихся на территории Российской Федерации, скота, кроликов, нутрий, птицы, диких животных и птиц (как в живом виде, так и продуктов их убоя в сыром или переработанном виде), продукции животноводства, растениеводства, цветоводства и пчеловодства как в натуральном, так и в переработанном виде;

14) доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации, — в течение пяти лет, считая с года регистрации указанного хозяйства.

15) доходы налогоплательщиков, получаемые от сбора и сдачи лекарственных растений, дикорастущих ягод и т.д.;

16) доходы (за исключением оплаты труда наемных работников), получаемые членами зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

17) доходы охотников-любителей, получаемые от сдачи обществам охотников, организациям потребительской кооперации или государственным унитарным предприятиям добытых ими пушнины, мехового или кожевенного сырья или мяса диких животных, если добыча таких животных осуществляется по лицензиям, выданным в порядке, установленном действующим законодательством;

18) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования или дарения, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений на

уки, литературы, искусства, а также открытий, изобретений и промышленных образцов;

19) доходы, полученные от акционерных обществ или других организаций акционерами этих акционерных обществ или участниками других организаций в результате переоценки основных фондов (средств) в виде дополнительно полученных ими акций или иных имущественных долей, распределенных между акционерами или участниками организации пропорционально их доле и видам акций, либо в виде разницы между новой и первоначальной номинальной стоимостью акций или их имущественной доли в уставном капитале;

20) призы в денежной и (или) натуральной формах, полученные спортсменами за призовые места на важных международных спортивных соревнованиях;

21) суммы, выплачиваемые организациями и (или) физическими лицами детям-сиротам в возрасте до 24 лет на обучение в образовательных учреждениях, имеющих соответствующие лицензии, либо за их обучение указанным учреждениям;

22) суммы оплаты за инвалидов организациями или индивидуальными предпринимателями технических средств профилактики инвалидности и реабилитацию инвалидов, а также оплата приобретения и содержания собак-проводников для инвалидов;

23) вознаграждения, выплачиваемые за передачу в государственную собственность кладов;

24) доходы, получаемые индивидуальными предпринимателями от осуществления ими тех видов деятельности, по которым они являются плательщиками единого налога на вмененный доход;

25) суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, Российской Федерации и субъектов Российской Федерации, а также по облигациям и ценным бумагам, выпущенным по решению представительных органов местного самоуправления;

26) доходы, получаемые детьми-сиротами и детьми, являющимися членами семей, доходы которых на одного члена не превышают прожиточного минимума, от благотворительных фондов, зарегистрированных в установленном порядке, и религиозных организаций;

27) доходы в виде процентов, получаемые налогоплательщиками по вкладам в банках, находящихся на территории РФ;

28) доходы, не превышающие 2 000 рублей, полученные по каждому из следующих оснований за налоговый период:

— стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей, и не подлежащих обложению налогом на наследование или дарение в соответствии с действующим законодательством;

— стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления;

— суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту;

— возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом. Освобождение от налогообложения предоставляется при представлении документов, подтверждающих фактические расходы на приобретение этих медикаментов;

— стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг);

29) доходы солдат, матросов, сержантов и старшин, проходящих военную службу по призыву, а также лиц, призванных на военные сборы, в виде денежного довольствия, суточных и других сумм, получаемых по месту службы, либо по месту прохождения военных сборов;

30) суммы, выплачиваемые физическим лицам избирательными комиссиями, а также из средств избирательных фондов кандидатов на замещение различных выборных должностей и избирательных фондов партий за выполнение этими лицами работ, непосредственно связанных с проведением избирательных кампаний;

31) выплаты, производимые профсоюзными комитетами (в том числе материальная помощь) членам профсоюзов за счет членских взносов, за исключением вознаграждений и иных выплат за выполнение трудовых обязанностей, а также выплаты, производимые молодежными и детскими организациями своим членам за счет членских взносов на покрытие расходов, связанных с проведением культурно-массовых, физкультурных и спортивных мероприятий;

32) выигрыши по облигациям государственных займов Российской Федерации и суммы, получаемые в погашение указанных облигаций.

Кроме того, следует отметить, что налоговые льготы, предоставленные законодательными (представительными) органами субъектов Российской Федерации в части сумм налога, зачисляемых в соответствии с законодательством Российской Федерации в их бюджеты, до дня вступления в силу части второй НК РФ, действуют в течение того срока, на который эти налоговые льготы были предоставлены. Если при установлении налоговых льгот не был определен период времени, в течение которого эти налоговые льготы могут использоваться, то указанные налоговые льготы прекращают свое действие решением законодательных (представительных) органов Российской Федерации.

4.3. Иные налоговые льготыК иным налоговым льготам можно отнести:

- Налоговые кредиты,

- Налоговые скидки,

- Отсрочка (рассрочка) налогов.

Налоговый кредит это наиболее сложный элемент в системе налоговых льгот. По этому вопросу также нет достаточной определенности ни в действующем законодательстве, ни в отечественной финансовой науке. Как уже отмечалось ранее, в НК РФ налоговый кредит вообще оторван от налоговых льгот и односторонне определяется как изменение срока исполнения налогового обязательства на период от трех месяцев до одного года с поэтапной уплатой налогоплательщиком суммы кредита, а отсрочка (рассрочка) налогового платежа отрывается от общего понятия налогового кредита. То есть в НК РФ заужена сфера действия и налоговых льгот в целом, и налогового кредита, как элемента их системы.

В широком, системном понимании, налоговые кредиты — это группа условных (требующих дополнительных оснований), предполагающих непосредственное сокращение налогового обязательства (налогового оклада) с целью оказания нуждающимся предприятиям финансовой поддержки, стимулирования пользователей в производственном и социальном развитии предприятий и территорий, а также исключения двойного налогообложения. Популярность налоговых кредитов во всем мире связана с их преимуществами по сравнению с другими льготами. Во-первых, налоговые кредиты предполагают прямое сокращение налоговых обязательств плательщика перед бюджетом путем уменьшения окладной суммы налога и (или) отсрочки (рассрочки) платежа. При правильном применении данных льгот это должно быть выгодно и пользователю, и государству. Причина тому — их преимущественно целевая направленность на послабление налогового бремени (исключение двойного налогообложения) и на развитие производственной и социально-экономической базы пользователей и территорий, что должно способствовать росту производства, доходов и прибыли, а значит, и увеличению массы налоговых поступлении в будущем. Во-вторых, налоговые кредиты в большей степени учитывают имущественное положение налогоплательщика, чем другие виды льгот, при условии, что они будут предоставляться действительно нуждающимся в помощи субъектам налоговых отношений.

Налоговые скидки представляют собой группу налоговых льгот более сложного порядка, сопряженных, как правило, с разнообразными условиями для получения прав на них.

По мнению С.В. Барулина и А.В. Макрушина « это совокупность налоговых льгот, направленных на прямое уменьшение налоговой базы на установленную величину законодательно разрешенных к вычету видов расходов в целях стимулирования их экспансии и некоторых видов доходов»3.

Отсрочка или рассрочка платежа по одному или нескольким налогам предоставляются на срок от одного до шести месяцев с единовременной или поэтапной уплатой задолженности налогоплательщиком. Порядок и условия их предоставления регламентируются ст. 64 НК РФ, в которой четко определены основания предоставления заинтересованному лицу отсрочки или рассрочки.

ЗАКЛЮЧЕНИЕ

Подводя итог своей курсовой работы, мне хотелось бы еще раз подчеркнуть основные положения рассматриваемого мной вида налога.

Взимаемый в настоящее время подоходный налог получает в главе 23 НК РФ новое название - налог на доходы физических лиц. Также, по моему мнению, немаловажно данный налог получил статус федерального налога1. НК РФ достаточно четко разграничивает различные виды доходов физических лиц, устанавливает особенности исчисления и взимания налога с этих доходов.

Данная концепция налогообложения доходов физических лиц имеет целью снизить налоговое бремя налогоплательщиков за счет увеличения количества и размеров налоговых льгот, а также введения единой налоговой ставки в размере 13 процентов при налогообложении большей части доходов физических лиц. При этом применяются повышенные ставки налога на доходы физических лиц, связанные с приростом их капитала; например, с дивидендов установлена налоговая ставка в размере 30 процентов, а с выигрышей, процентных доходов по вкладам в банках, сумм экономии на процентах по заемным средствам — максимальная налоговая ставка в размере 35 процентов. С доходов, получаемых лицами, не являющимися налоговыми резидентами, определена средняя налоговая ставка в размере 30 процентов. Также применяется пониженная ставка в размере 6% в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов. Налоговые вычеты сгруппированы на стандартные, социальные имущественные и профессиональные.

Наличие льгот и вычетов обеспечивает некоторую прогрессивность налога даже при простой ставке, так как чем выше уровень дохода налогоплательщика, тем меньшую долю в его доходе составляет необлагаемая часть и тем выше средняя ставка налога на доходы.

Кроме того, число налогоплательщиков при низких ставках налога будет расти, а по мере роста их дохода будет увеличиваться и сумма уплачиваемого ими налога.

Стоит отметить, что при низком уровне дохода населения основным источником налогообложения является заработная плата. Размеры же других видов доходов зачастую трудно оценить по причине того, что не создано четкой правовой базы. Кроме того, требуется определенное время для того, чтобы удержания с этих видов доходов стали эффективным налоговым рычагом. Практически невозможно рассчитать и обложить налогом условный доход, получаемый налогоплательщиком от использования собственной квартиры, дома, автомобиля. Поэтому налог на доходы — не единственный налог с населения, он дополняется другими налогами — земельным, налогом на имущество, налогами на наследство и дарение, налогом с денежного капитала, домовым, промысловым и т. д.

Также, хотелось бы привести несколько статистических данных. Если говорить о месте налога на доходы физических лиц в доходной части консолидированного бюджета, то удельный вес поступлений этого платежа в общей сумме налоговых поступлений в бюджет составлял в 1999 году 13,2 °/в, в 2000 году —12,1 % и за 2001 год—13,1 %. Таким образом, он стабильно занимает четвертое место после единого социального налога, НДС и налога на прибыль и является основой доходной части бюджетов субъектов Российской Федерации и, еще в большей степени, местных бюджетов.

Стабилен и темп роста поступлений этих сумм в бюджет. Так, в вышеуказанные годы темп роста составил 161,4,148,8 и 149,2 %, а в абсолютных суммах — 116,5 млрд руб., 174,2 млрд руб. и 255,5 млрд руб1.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫНормативная литература

1. Конституция РФ. – М.: Акалис, 1996. – 48с.

2. Налоговый Кодекс РФ. Части первая и вторая. – М.: ООО «ТК Велби», 2002. – 480с.

3. ФЗ «О внесении изменений и дополнений в часть вторую Налогового Кодекса РФ и в отдельные законодательные акты РФ» "Российская газета", N 97, 31.05.2002.

4. ЗАКОН «Об основах налоговой системы в РФ» "Российская газета", N 56, 10.03.1992.

5. Приказ МНС РФ от 5.03.2001 № БГ-3-08/73 «О внесении изменений и дополнений в Методические рекомендации налоговым органам о порядке применения главы 23 «Налог на доходы физических лиц» ч. 2 НК РФ». // Экономика и жизнь. 2001. №11.

Научная литература1. Братчикова Н.В. Порядок уплаты налога на доходы физических лиц. Комментарий к законодательству по состоянию на 1 марта 2001г. М.: 2001.- 95с.

2. Комментарий к Налоговому кодексу РФ ч.2 (постатейный). 2-ое издание. Составитель и автор комментариев – Борисов А.Б. – М., «Книжный мир» 2001.

3. Корсун Т.И. Налогообложение коммерческой деятельности. Практическое пособие – Ростов-на-Дону. Феникс. 2001.-384 с.

4. Налоги и налоговое право. Учебное пособие. Под ред. Брызгалина А.В.. М.- «Аналитика – Пресс», 1997.

5. Парыгина В.А., Тедеев А.А. Налоговое право РФ / Серия Учебники, учебные пособия». – Ростов-на-Дону: «Феникс», 2002.- 480с.

6. Пономарев А.И. Налоги и налогообложение в РФ. Серия «Учебники, учебные пособия». Ростов-на-Дону: «Феникс», 2001.-352с.

7. Арутюнова О.Л. Зачем нужен налог на доходы.// Российский налоговый курьер 2002. №6.

8. С.В. Барулин и А.В. Макрушин «Налоговые льготы как элемент налогообложения и инструмент налоговой политики» // Финансы 2002, №2.

9. Сокол М.П. О налоге на доходы физических лиц. // Финансы 2000. №12.

10. Сокол М.П. Налог на доходы физических лиц. // Финансы. 2002. №7.

11. Сокол М.П., Волошина А.Н. Налог на доходы физических лиц: статус налогоплательщика, определение налоговой базы //Налоговый вестник 2002, № 5

1 См.: Озеров И.Х. Подоходный налог в Англии: Экономические и общественные условия его существования // Уч. зап. Императорского московского университета. — М„ 1898. — Вып. 16.

2 См.: Основы налогового права: Учебно-методическое пособие / Под ред. С.Г. Пепеляева. — М., 1995. — С. 198.

1 Собрание законодательства РФ, 07.08.2000, №32, ст.3341

1 Налоги и налоговое право. Учебное пособие. / Под ред. А.В. Брызгалина. М.: «Аналитика-Пресс», 1997г.

2 Российская газета. — 6.12.2000.

1 «Российская газета» № 147, 03.08.1993.

2 Патентный закон (с изм., внесенными Федеральными законами от 27.12.2000 N 150-ФЗ,

от 30.12.2001 N 194-ФЗ) «Российская газета» № 225, 14.10.1992.

1 «Российская газета» №137, 22.07.1998.

[1] С.В. Барулин и А.В. Макрушин «Налоговые льготы как элемент налогообложения и инструмент налоговой политики» / Финансы 2002, №2.

1 «Российская газета» №169, 31.08.1992.

1 «Российская газета» №36, 14.02.1992.

3 С.В. Барулин и А.В. Макрушин «Налоговые льготы как элемент налогообложения и инструмент налоговой политики» / Финансы 2’2002

1 ФЗ «О внесении изменений и дополнений в часть вторую Налогового Кодекса РФ и в отдельные законодательные акты РФ» "Российская газета", N 97, 31.05.2002

1 Сокол М.П., Волошина А.Н. Налог на доходы физических лиц: статус налогоплательщика, определение налоговой базы //Налоговый вестник 2002, № 5

Похожие работы

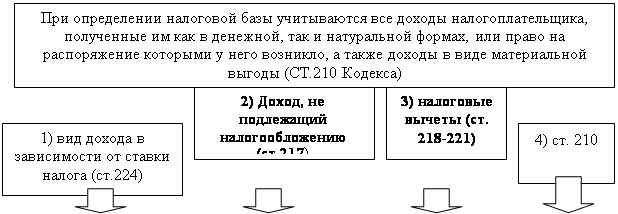

... определения по отдельным видам доходов Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Исчисление налоговой базы по налогу на доходы физических лиц производится: 1. российскими организациями, индивидуальными предпринимателями и постоянными представительствами иностранных организаций в РФ, от которых налогоплательщик получил доход; 2. предпринимателями ...

... предприниматели в качестве подтверждения уплаты налога с указанных доходов на основании налогового уведомления налогового органа предъявили соответствующие документы. 3. Льготы при исчислении налога на доходы физических лиц Несмотря на широкое использование в налоговой теории и практике понятия "налоговые льготы", до сих пор не сложилось однозначного, чётко определенного подхода к общему ...

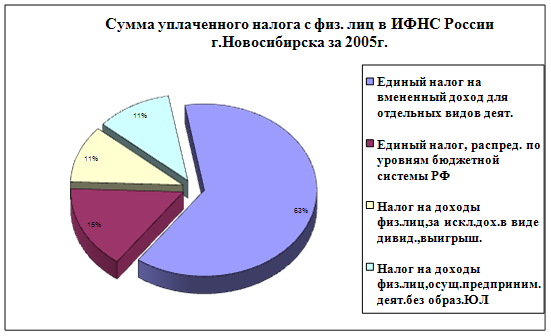

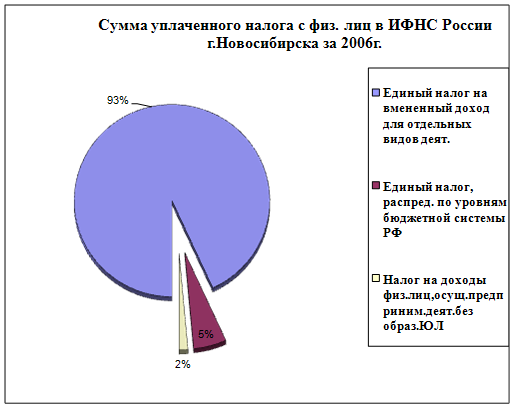

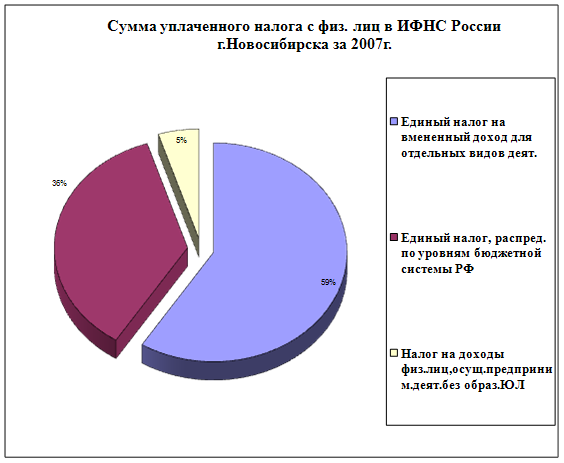

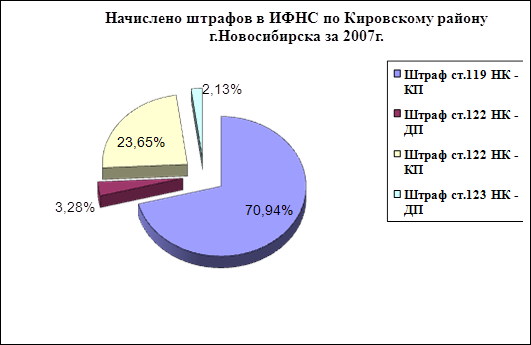

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... (3000 руб. - 325 руб.). Бухгалтер оформит следующие проводки: Дебет 20 Кредит 70 - 3000 руб. - начислена заработная плата; Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ" - 325 руб. - удержан налог на доходы физических лиц; Дебет 70 Кредит 50 - 2675 руб. - выдана заработная плата; Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51 - 325 руб. - перечислен налог на доходы физических лиц в бюджет ...

0 комментариев