Навигация

Налог на игорный бизнес в России и зарубежом

Содержание

Ввведение

1. Налог на игорный бизнес в России

1.1 Объект налогообложения

1.2 Налогоплательщики

1.3 ФНС об игорном бизнесе

2. Игорный бизнес: зарубежная практика

2.1 Тенденции игорного бизнеса

2.2 Реформы на острове консерваторов

3. Законодательное регулирование игорного бизнеса за рубежом

Заключение

Список использованной литературы

Введение

Существующая с незапамятных времен индустрия игорного бизнеса претерпевает значительные изменения. Отдельно стоящие казино постепенно замещаются более или менее масштабными казино-курортами, которые становятся центрами досуга для всей семьи. В ряде стран, в том числе и в России, принимаются новые законодательные акты, призванные урегулировать существующие противоречия в развитии игорного бизнеса. Однако результат этих реформ, как и при решении задачи из теории игр, может оказаться совсем неочевидным.

Спецификой государственного регулирования игорного бизнеса в той или иной стране определяется, в какой мере будет развиваться игорная отрасль. Негативный опыт Турции, когда бесконтрольный рост игорных заведений привел к полному обнищанию населения страны[1], показал, что контроль над индустрией азарта со стороны государства просто необходим. Сейчас наряду с Турцией, легальный игорный бизнес запрещен в Мексике и ряде мусульманских стран. В других странах, к примеру, в США и Китае, игорная индустрия разрешена только на части территории государства. В большинстве государств Европы этот бизнес очень жестко регламентирован.

Я считаю, что для России вопрос законодательного регулирования игорного бизнеса имеет в настоящее время серьезное значение – все ожидают начала действия реформ в 2009 году.

В своем исследовании я бы хотел остановиться на вопросах законодательного регулирования игорного бизнеса в России и мире, причем особое внимание будет уделено США.

Основная цель работы – всестороннее рассмотрение законодательных основ налога на игорный бизнес в России в сравнении с опытом зарубежных стран, в частности США.

Задачи исследования:

· обозначение основных моментов касательно налога на игорный бизнес в России

· рассмотрение мирового опыта в игорной индустрии

· формулирования выводов сравнения вышеуказанных систем.

1. Налог на игорный бизнес в России

1.1 Объект налогообложенияВ соответствии со статьей 14 Налогового кодекса (НК) налог на игорный бизнес относится к региональным налогам и законом субъекта РФ и подлежит уплате на территории того субъекта РФ, где принятым в соответствии с НК законом субъекта РФ он введен в действие.

Рассмотрим, что признается объектом налогообложения налогом на игорный бизнес, а что нет.

Согласно п. 1 статье 366 НК объектами налога на игорный бизнес признаются:

· игровой стол;

· игровой автомат;

· касса тотализатора;

· касса букмекерской конторы.

А. Игровой стол – это специально оборудованное у организатора игорного заведения место с одним или несколькими игровыми полями, предназначенное для проведения азартных игр с любым видом выигрыша, в которых организатор игорного заведения через своих представителей участвует как сторона или организатор.

Игровое поле – специальное место на игровом столе, оборудованное в соответствии с правилами азартной игры, где проводится азартная игра с любым количеством участников и только с одним представителем организатора игорного заведения, участвующим в указанной игре.

Если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей. Один игровой стол с несколькими полями представляет собой один объект налогообложения и, соответственно, регистрируется.

Б. Игровой автомат – специально оборудованное (механическое, электрическое, электронное или иное техническое оборудование), установленное организатором игорного заведения и используемое для проведения азартных игр с любым видом выигрыша без участия в указанных играх представителей организатора игорного заведения.

Игровой автомат с денежным выигрышем – специальное устройство, которое после внесения в него денежной ставки предоставляет игроку право провести игру с возможностью получения денежного выигрыша.

Электронный игровой автомат с денежным выигрышем – игровой автомат, в котором результат игры определяется электронной схемой под воздействием заложенной игровой программы.

Игровые автоматы могут быть объединены в игровой развлекательный комплекс. При этом игровой автомат, входящий в данный комплекс, может иметь все основные блоки игрового автомата, либо отдельные из вышеперечисленных блоков могут быть общими для всего комплекса.

В процессе игры на игровом автомате, входящем в игровой комплекс, игровая ситуация одного игрока не зависит от игровых ситуаций других игроков, каждый игровой автомат полностью автономен в реализации случайного выпадения результата игры после сделанной ставки.

Несколько игровых автоматов, объединенных в игровой комплекс, могут считаться отдельными объектами налогообложения только при наличии одновременно двух условий:

· игровая ситуация одного игрока не должна зависеть от игровых ситуаций других игроков;

· каждый игровой автомат полностью автономен в реализации случайного выпадения результата игры после сделанной ставки.

В. Касса тотализатора и касса букмекерской конторы – специально оборудованное место у организатора игорного заведения (организатора тотализатора), где учитывается общая сумма ставок и определяется сумма выигрыша, подлежащая выплате.

При организации тотализатора может создаваться сеть пунктов, объединенных в единую систему, которые принимают ставки на исход какого-либо события, а также выплачивают соответствующие выигрыши. Общая сумма сделанных ставок может учитываться как централизованно, так и в самих пунктах этого тотализатора.

Если организация тотализатора позволяет учитывать общую сумму ставок и сумму выигрыша, подлежащую выплате, в каждом территориально обособленном подразделении, то объектом налогообложения будет являться касса тотализатора, находящаяся в каждом территориально обособленном структурном подразделении тотализатора. Если же организация тотализатора не позволяет учитывать общую сумму ставок и сумму выигрыша, подлежащую выплате, в каждом территориально обособленном подразделении, объектом налогообложения будет являться касса тотализатора, находящаяся в головном подразделении организации.

Аналогичный подход используется в отношении букмекерской конторы.

Деятельность, не являющаяся объектом налогообложения налогом на игорный бизнес:[2]

А. Предпринимательская деятельность, осуществляемая в компьютерной сети Интернет в виде проведения игр на деньги.

Игры на деньги, осуществляемые через Интернет, очень похожи на деятельность организатора тотализатора.

Согласно точке зрения Минфина, обозначенной в письме от 27 мая 2005 г. №01-02-03/03-233, при осуществлении предпринимательской деятельности в компьютерной сети Интернет – игр на деньги – у организатора тотализатора отсутствует специально оборудованное место, где учитывается сумма ставок и определяется сумма выигрыша, подлежащая выплате, иные объекты налогообложения налогом на игорный бизнес, предусмотренные в статье 366 НК, также здесь не подходят.

Таким образом, налогообложение предпринимательской деятельности, осуществляемой в компьютерной сети Интернет – игр на деньги – главой 29 НК не регулируется. Другими словами, рассматриваемый вид деятельности подпадает под понятие игорного бизнеса, но налогом на игорный бизнес не облагается.

Б. Азартные игры, которые проводятся посредством отправки-приема SMS-сообщений. В письме Департамента налоговой и таможенно-тарифной политики Минфина России от 19 сентября 2005 г. №03-06-05-07/28 сказано, что при проведении азартных игр посредством отправки-приема SMS-сообщений, когда участники игры могут делать ставки денежными средствами, внося их через каналы связи, средства массовой информации, массовых коммуникаций, телерадиовещания и т.д., и принимают участие в игре путем отправки SMS-сообщений с определенными командами, а по результатам игры победитель получает приз денежными средствами, перечисляемыми организатором игры – владельцем аппаратно-программного комплекса на счет участника игры в платежной системе, отсутствует специально оборудованное место, где учитывается сумма ставок и определяется сумма выигрыша, подлежащая выплате, а также отсутствуют иные объекты налогообложения налогом на игорный бизнес, предусмотренные в статье 366 НК.

В связи с этим предпринимательская деятельность в сфере проведения азартных игр путем отправки-приема SMS-сообщений не является игорным бизнесом, следовательно, налогообложение вышеуказанной деятельности производится в общеустановленном порядке.

В. Бильярдные столы, установленные в кафе. Как правило, игра в бильярд не является азартной игрой. Азартными признаются основанные на риске соглашения о выигрыше. Они заключаются между двумя или несколькими участниками, в том числе и с организатором игорного заведения. Причем согласно статье 364 НК правила устанавливает именно организатор игорного заведения. То есть для признания бильярдных столов объектами налогообложения налогом на игорный бизнес, в таком заведении должна быть касса тотализатора, где принимаются ставки и определяется сумма выигрыша. При этом объектом налогообложения будет являться касса тотализатора (пп. 3 п. 1 статьи 366 НК).

Г. Игры на деньги, осуществляемые через Интернет. Согласно позиции Минфина, приведенной в письме от 27 мая 2005 г. №01-02-03/03-233 "О налогообложении игр на деньги в сети Интернет", при осуществлении предпринимательской деятельности в компьютерной сети Интернет – игр на деньги если у организатора тотализатора отсутствует специально оборудованное место, где учитывается сумма ставок и определяется сумма выигрыша, подлежащая выплате, иные объекты налогообложения налогом на игорный бизнес, предусмотренные в статье 366 НК, также здесь не подходят, таким образом, налогообложение предпринимательской деятельности, осуществляемой в компьютерной сети Интернет – игр на деньги, – главой 29 НК не регулируется.

Другими словами, рассматриваемый вид деятельности подпадает под понятие игорного бизнеса, но налогом на игорный бизнес не облагается.

1.2 НалогоплательщикиВ соответствии со статьей 365 НК[3] к плательщикам налога на игорный бизнес относятся организации (российские и иностранные) и индивидуальные предприниматели.

Причем плательщиками налога на игорный бизнес считаются не все организации и индивидуальные предприниматели, а лишь те, которые занимаются игорным бизнесом.

Игорный бизнес – предпринимательская деятельность, направленная на получение дохода в виде выигрыша и (или) платы за проведение азартных игр и заключение пари.[4]

К самостоятельным плательщикам налога на игорный бизнес не относятся филиалы и иные обособленные подразделения организаций. Иными словами, налогоплательщиком может выступать только головная организация, филиалы и другие обособленные подразделения лишь исполняют обязанность по уплате налога от имени организации по месту их нахождения.

В отношении плательщиков налога на игорный бизнес НК выделяет: организатора игорного заведения и организатора тотализатора.

К организаторам игорного заведения относятся организации или индивидуальные предприниматели, которые осуществляют в сфере игорного бизнеса деятельность по организации азартных игр, за исключением азартных игр на тотализаторе. Организаторы букмекерской конторы также именуются организаторами игорного заведения. Организатор тотализатора – организация или индивидуальный предприниматель, которые осуществляют в сфере игорного бизнеса посредническую деятельность по организации азартных игр по приему ставок от участников взаимных пари и (или) выплате выигрыша.

Помимо налога на игорный бизнес индивидуальные предприниматели, занятые в сфере игорного бизнеса, платят налог на доходы физических лиц (НДФЛ). Объектом налогообложения в данном случае будут являться доходы, полученные в результате деятельности от эксплуатации игровых автоматов, игровых столов, касс тотализаторов, касс букмекерских контор. Индивидуальные предприниматели, занимающиеся игорным бизнесом, имеют право на профессиональный вычет, т.е. на уменьшение налоговой базы по НДФЛ на сумму уплаченного налога на игорный бизнес.[5]

Согласно пп. 8 п. 3 статьи 149 НК плательщики налога на игорный бизнес не платят налог на добавленную стоимость (НДС) при осуществлении своей деятельности на территории РФ.

Доход налогоплательщиков от игорного бизнеса не облагается налогом на прибыль. Согласно п. 9 статьи 274 НК "при исчислении налоговой базы не учитываются в составе доходов и расходов налогоплательщиков доходы и расходы, относящиеся к игорному бизнесу. Налогоплательщики, являющиеся организациями игорного бизнеса, а также организации, получающие доходы от деятельности, относящейся к игорному бизнесу, обязаны вести обособленный учет доходов и расходов по такой деятельности".

Кроме того, отметим, что к плательщикам налога на игорный бизнес не применима упрощенная система налогообложения.[6]

1.3 ФНС об игорном бизнесеВ соответствии с частью 1 статьи 16 Федерального закона от 29 декабря 2006 года N 244-ФЗ "О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации" (далее – Закон 244-ФЗ) имеющие соответствующие лицензии игорные заведения при условии их соответствия требованиям, установленным Законом 244-ФЗ, вправе продолжить свою деятельность до 30 июня 2009 года.

Пунктом 4 статьи 5 Закона 244-ФЗ определено, что игорные заведения (за исключением букмекерских контор и тотализаторов) могут быть открыты исключительно в игорных зонах в порядке, установленном Законом 244-ФЗ. Статья 9 Закона 244-ФЗ предусматривает создание игорной зоны на территории Краснодарского края. Таким образом, размещение объектов игорного бизнеса после введения в законную силу Закона 244-ФЗ (то есть с 1 января 2007 года) разрешено исключительно в игорной зоне. В иных случаях территориальные налоговые органы не вправе регистрировать объекты игорного бизнеса.

Открытие новых игорных заведений предполагает изменение адреса места осуществляемого лицензируемого вида деятельности, что является основанием для переоформления документа, подтверждающего наличие лицензии. Порядок переоформления лицензии определен Федеральным законом от 08.08.2001 №128 "О лицензировании отдельных видов деятельности".

Присоединение игорных заведений и организаций со всеми своими правами и обязанностями, прежде всего, со своим адресом деятельности, в результате реорганизации к другой организации является основанием для переоформления документа, подтверждающего наличие лицензии.

Законом 244-ФЗ определено, что со дня его вступления в силу выдача новых лицензий на осуществление деятельности по организации и проведению азартных игр прекращается.

При этом положения о запрете открытия организаторами азартных игр, имеющих соответствующие лицензии на организацию и содержание тотализаторов и игорных заведений, новых филиалов по месту нахождения ранее действовавших игорных заведений, удовлетворяющих всем нормативным требованиям, Законом 244-ФЗ не установлено.

В соответствии с частью 11 статьи 4 Закона 244-ФЗ игорное заведение – здание, строение, сооружение (единая обособленная часть здания, строения, сооружения), в которых осуществляется исключительно деятельность по организации и проведению азартных игр и оказанию сопутствующих азартным играм услуг (в том числе филиал или иное место осуществления деятельности по организации и проведению азартных игр и оказанию сопутствующих азартным играм услуг). Частью 6 статьи 4 Закона 244-ФЗ установлено, что деятельность по организации и проведению азартных игр – деятельность, направленная на заключение основанных на риске соглашений о выигрыше с участниками азартных игр и (или) организацию заключения таких соглашений между двумя или несколькими участниками азартной игры.

Исходя из такого определения игорного заведения и деятельности по организации и проведению азартных игр, при решении вопроса о правомерности осуществления названной деятельности конкретным организатором азартных игр следует выяснить ряд существенных обстоятельств. В практике возможны случаи сноса строения и возведения на его месте нового здания, смена названия игорного заведения в связи со сменой собственника либо арендатора помещений, изменение вида деятельности, осуществляемого в ранее действовавшем игорном заведении, и т.п.

Таким образом, вопрос о правомерности осуществления организатором азартных игр лицензионной деятельности по месту нахождения ранее открытых другими организаторами азартных игр игорных заведений должен решаться в каждом конкретном случае, исходя из обстоятельств дела.[7]

В соответствии с пунктом 8 части 2 статьи 16 Закона 244-ФЗ в зоне обслуживания участников азартных игр в зале игровых автоматов должно быть установлено не менее чем пятьдесят игровых автоматов. Под установкой игрового оборудования следует понимать подключение его к сети и приведение в состояние, свидетельствующее о возможности его эксплуатации.

Статьей 366 Налогового кодекса Российской Федерации определены объекты налогообложения и порядок их регистрации в налоговом органе по месту установки, а также порядок выбытия каждого объекта налогообложения.

Исходя из указанных выше положений нормативных правовых актов, ФНС России сообщает, что территориальные налоговые органы в случае соответствия игорного заведения на 01.07.2007 требованиям, предъявляемым Законом, не вправе отказать в регистрации игрового оборудования после его временного снятия лицензиатом с учета в налоговой инспекции по причине его ремонта, ремонта игрового зала и т.п. При этом единовременно в игровом заведении должны быть установлены не менее пятидесяти игровых автоматов.

Похожие работы

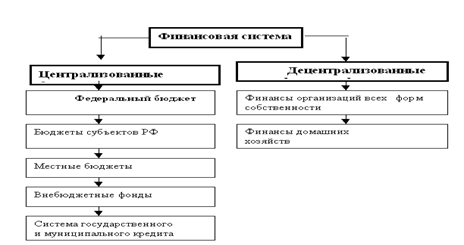

... стоящих перед обществом. Например, неоднократно изменялись способы распределения прибыли и пропорции ее деления между пред приятием и государством, корректировались ставки налогов и др. Деятельность государства в области финансов осуществляется по определенным правилам, с соблюдением установленных норм. Введение юридических норм позволяет установить единые правила организации финансовых связей, ...

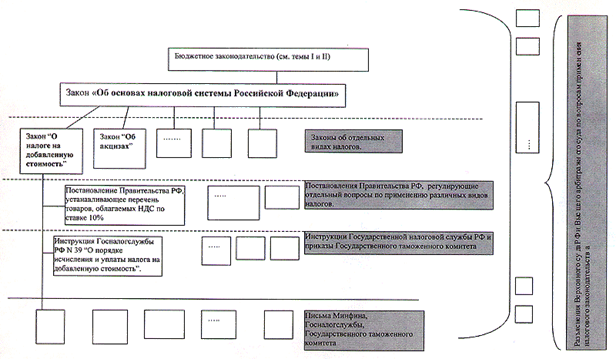

... . Классификация налогов представляет собой разделение всей совокупности налогов на подмножества по определенным классификационным признакам. В зависимости от целей и особенностей проводимой работы способы классификации налогов могут быть различными. В настоящее время можно выделить следующие наиболее распространенные направления классификации налогов: Классификация налогов в зависимости от ...

... движения. Данный налог можно рассматривать как трансформированную форму платы за фонды и сверхнормативные запасы собственных оборотных средств. Занимая центральное место в системе имущественного налогообложения России, этот налог играет незначительную роль в доходных источниках бюджета (примерно 2,5-3,5 %). Налог на имущество является собственностью субъектов РФ и распределяется поровну между ...

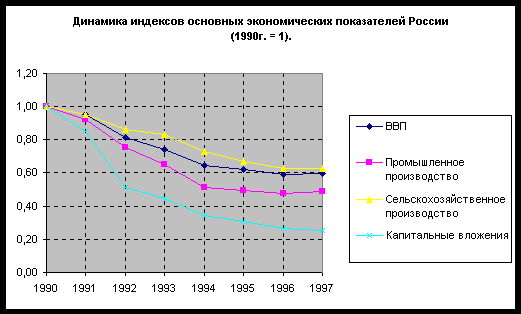

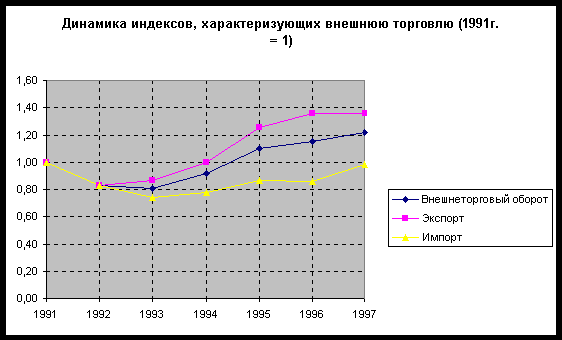

... и использования средств ФФПР зависит от решения проблемы разделения бюджетных полномочий и расщепления основных бюджетно-формирующих налогов по уровням бюджетной системы. Глава 2. Перспективы развития налоговой системы России. Перспективы развития налоговой системы Российской Федерации связывают с принятием Налогового кодекса РФ. Весной 1998 г. он прошел первое чтение в Государственной Думе. ...

0 комментариев