Навигация

Налоги: сущность, виды и функции

ПЛАН

Введение

2. Виды налогов

3. Основные функции налогов

3.1. Фискальная функция

3.2. Распределительная функция.

3.3. Регулирующая функция

3.4. Контрольная функция

3.5. Поощрительная функция

4. Статистика налогов

Заключение

Литература

Введение

Налогом называется обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и в установленные сроки. Совокупность разных видов налогов, в построении и методах, исчисления которых реализуются определенные принципы, образуют налоговую систему страны.

Налоговая система возникла и развивалась вместе с государством. На самых ранних ступенях государственных организаций начальной формой налогообложения можно считать жертвоприношение. Не следует думать, что оно было основано исключительно на добровольных началах. Жертвоприношение было неписаным законом и, таким образом, становилось принудительной выплатой или сбором.

Во времена натурального хозяйства уже существовало изъятие части имущества в виде оброка у крестьян, ремесленников в пользу тех, кто владел территориями, на которых они проживали, и управляли ими. Сама власть, ничего не производившая, постоянно нуждалась в материальных и человеческих ресурсах, необходимых ей для собственного потребления и выполнения специфических, только ей присущих функций:

• защита территории;

• выполнение управляющих и распределительных функций;

• поддержание внутреннего порядка;

• сбор налогов и податей с населения.

По мере развития экономических отношений, появились и совершенствовались новые виды налогообложения. Показательным примером может служить то, что в XVIT веке в Голландии порция рыбы в харчевне облагалась 34 налогами (акцизами)

Неизбежность налогов настолько очевидна, что еще в 1789 году Бенджамин Франклин, один из авторов Декларации независимости США, писал: «В этом мире ни в чем нельзя быть твердо уверенным, за исключение смерти и налогов».

По мере развития государства как социального института, налоговая система стремительно развивалась, и уже в 70-80-е годы XX века в западных странах распространилась и получила признание бюджетная концепция исходящая из того, что налоговые поступления являются продуктом двух основных факторов: налоговой ставки и налоговой базы. Рост налогового бремени может приводить к росту государственных доходов только до какого-то придела, пока не начнет сокращаться облагаемая налогом часть национального производства. Когда этот предел будет превышен, рост налоговой ставки приведет не к увеличению, а к сокращению доходов бюджета.

Во второй половине 80-х - начале 90-х годов XX века ведущие страны мира, такие, как США, Великобритания, Германия, Франция, .Япония, Швеция и некоторые другие провели налоговые реформы, направленные на ускорение и накопление капитала и стимулирование деловой активности. В этих целях снижена ставка налога на прибыль корпораций. Например:

• в США ставка корпорационного налога уменьшена с 46 до 34%;

• в Великобритании - с 45 до 35%;

• во Франции - в 1986 году с 50 до 45% , а в 1991 году -до 42%;

• в Японии - в 1989 году с 42 до 40%, а в 1990 году - до 37,5%.

В 1994 году началось поспешное проведение налоговой реформы в Дании.

Начало девяностых годов явилось также периодом возрождения и формирования налоговой системы Российской Федерации.

В настоящей работе мы рассмотрим сущность налогов, их виды и основные функции.

1. Экономическая сущность налогов

Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение - мобилизацию денежных средств в распоряжение государства. Поэтому налог может рассматриваться в качестве экономической категории с присущими ей функциями.

Налоги, как отмечают К. Маркс и Ф. Энгельс, появились с разделением общества на классы и возникновением государства, как "взносы граждан, необходимые для содержания... публичной власти... ".1 В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, — чем больше функций возложено на государство, тем больше оно должно собирать налогов.

Таким образом, налогообложение — это система распределения доходов между юридическими или физическими лицами и государством, а налоги представляют собой обязательные платежи в бюджет, взимаемые государством на основе закона с юридических и физических лиц для удовлетворения общественных потребностей. Налоги выражают обязанности юридических и физических лиц, получающих доходы,

участвовать в формировании финансовых ресурсов государства. Являясь инструментом перераспределения, налоги призваны гасить возникающие сбои в системе распределения и стимулировать (или сдерживать) людей в

![]()

К. Маркс, Ф. Энгельс, Соч., 2-е изд.; том 21, стр.171.

развитии той или иной формы деятельности. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях. Главные принципы налогообложения — это равномерность и определенность. Равномерность — это единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а так же равной степени убытка, который понесет налогоплательщик. Сущность определенности состоит в том, что порядок налогообложения устанавливается заранее законом, так что размер и срок уплаты налога известен заблаговременно. Государство так же определяет меры взыскания за невыполнение данного закона.

Денежные средства, вносимые в виде налогов не имеют целевого

назначения. Они поступают в бюджет и используются на нужды государства. Государство не предоставляет налогоплательщику, какой либо эквивалент за вносимые в бюджет средства. Безвозмездность налоговых платежей является одной из черт составляющих их юридическую характеристику.

В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка.

В переходный к рынку период налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства. Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования, равно как и острой критики.

В налогах заложены большие возможности по регулированию социально-экономических процессов в стране со стороны государства. При умелом использовании они могут быть сильным регулирующим механизмом в системе социального управления.

Так, налоги могут использоваться для регулирования производства - стимулирования развития определенных отраслей, ограничения развития или сдерживания каких-либо экономических процессов и т.п.

С помощью налогов возможно регулирование потребления. Например, такой налог, как акциз, особенно высокие его размеры, влияет на спрос и покупательную способность населения в отношении тех товаров, на которые распространяется этот налог.

В налогах заложены возможности и регулирования доходов населения. Они могут быть нацелены на ограничение доходов высокого уровня, могут учитывать необходимость поддержки малоимущих граждан путем предоставления льгот.

Налоги могут быть элементом механизма, регулирующего демографические процессы, молодежную политику, иные социальные явления.

Но налоги это не только экономическая категория, но и одновременно финансовая категория. Как финансовая категория налоги выражают общие свойства, присущие всем финансовым отношениям, и свои отличительные признаки и черты, собственную форму движения, то есть функции, которые выделяют их из всей совокупности финансовых отношений.

Под налогом понимается обязательный платеж, поступающий государству в определенных законодательством размерах и в установленные сроки.

В практике налоги имеют вполне экономическое содержание. Их можно рассматривать как плату государству за те услуги, которые оно оказывает населению и другим субъектам экономики в виде внутренней и внешней безопасности, экономической и социальной стабильности и других благ, относящихся к категории общественных.

Взимается налог по определенной ставке, представляющей собой долю облагаемых налогом средств субъектов экономики. При этом налог может быть денежным и натуральным.

По объектам обложения налоги делятся:

- на налог на доходы (выручку, прибыль, заработную плату, проценты, дивиденды, ренту);

- налог на добавленную стоимость продукции, работ, услуг;

- налог на имущество (предприятий и граждан);

- налог на определенные виды деятельности и сделки (например, сделки с ценными бумагами);

- налог за пользование природным ресурсами.

Налоги могут устанавливаться на различных уровнях государственной власти: федеральном, региональном, местном. Это означает, что они поступают в соответствующие бюджеты.

Налоги могут поступать не только в госбюджет, но и во внебюджетные фонды: фонд социального страхования, фонд занятости, дорожный фонд и т.д.

Для понимания сущности налогов не малое значение имеет знание и понимание признаков налогов. К ним относятся:

1. Императивность - то есть требование со стороны государства обязательности налогового платежа. При невыполнении налогового обязательства, применяются соответствующие санкции.

2. Смена собственника - в частности через налоги, доля частной собственности становится государственной или муниципальной, образуя бюджетный фонд.

3. Безвозвратность и безвозмездность — налоговые платежи обезличиваются и не возвращаются к конкретному плательщику. Налог предстает как безвозмездное изъятие государством части средств предприятий, организаций и населения по заранее установленным нормативам и срокам. Вот почему налоги взимаются принудительно, проявляя тем самым как бы неэкономический характер.

Налоговая система базируется на соответствующих законодательных актах государства, которые устанавливают конкретные методы построения и взимания налогов, то есть определяют конкретные элементы налогов. К важнейшим элементам налогов относятся:

1. Субъект налога - налогоплательщик, то есть физическое или юридическое лицо, которое обязано в соответствии с законодательством уплатить налог.

2. Носитель налога - юридическое или физическое лицо, уплачивающее налог из собственного дохода. При этом носитель налога вносит налог субъекту налога, а не государству. Классический пример этому - субъект налога - производитель или продавец товара, например, по налогу НДС, а носитель налога — покупатель товара.

3. Объект налога - доход или имущество, измеренные количественно, которые служат базой для исчисления налога.

4. Налоговая база - денежная или физическая или иная характеристика объекта налогообложения.

5. Источник налога - это доход, из которого выплачивается налог.

6. Единица обложения - единица, в которой измеряется величина налога.

7. Ставка налога - величина налоговых отчислений с единицы объекта налога. Ставка определяется либо в виде твёрдой ставки, либо в виде процента и называется налоговой квотой.

8. Оклад налога.

9. Налоговый период - срок, в который должен быть уплачен налог, и который оговаривается в законодательстве, а за его нарушение, не зависимо от вины налогоплательщика, взимается пени в зависимости от просроченного срока.

10. Налоговая льгота - полное или частичное освобождение плательщика от налога.

Способ взимания налога - тоже достаточно существенное звено в понимании существа налогов и налоговой системы. Дело в том, что от того каким именно образом происходит, взимание налогов зависит, например сумма, которой распоряжается гражданин. Например, одно дело - получать заработную плату, тратить её и уже после этого платить налоги, и совсем другое дело, когда налог взимается сразу и заработная плата автоматически оказывается с вычетом налога. Налоги могут взиматься следующими способами:

Похожие работы

... содержание налогов выражается взаимоотношениями хозяйствующих субъектов, граждан, с одной стороны, и государства – с другой, по поводу формирования государственных финансов. Социально-экономическая сущность налогов, их типы, структура и роль видоизменяются вместе с природой и функциями государства. Выделяют субъект и объект налога. Субъектом налога является физическое или юридическое лицо, на ...

... и стимулирующую функции называют экономической функцией. Такое разграничение функций налогов носит целевой характер, так как все функции переплетаются и осуществляются одновременно. Конкретными формами проявления категории налога являются виды налоговых платежей, устанавливаемыми законодательными органами власти. Сегодня налоговая система призвана реально влиять на укрепление рыночных начал в ...

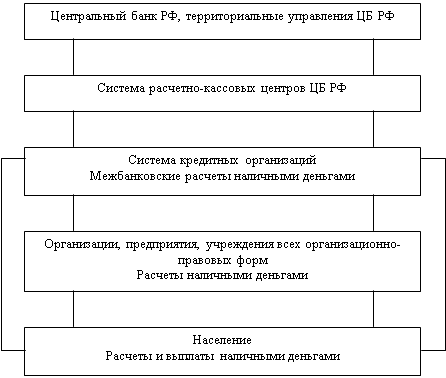

... товара Мера стоимости Покупка драгоценностей Средство накопления Расчет за товар пластиковой карточкой Средство обращения 2.2. Задача № 1. Экономические нормативы Центрального Банка № 1 тема «Деньги: сущность, виды и функции» Задача № 1. Какие из экономических нормативов устанавливаются Центральным банком России для коммерческих банков? Ответ обосновать. В целях обеспечения ...

... частое. Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно. 2. Налоговая система 2.1. НАЛОГОВАЯ СИСТЕМА И ЕЁ ЗАДАЧИ. Совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке, образуют налоговую систему государства, которая является важнейшим ...

0 комментариев