Навигация

Налоговая политика и её роль в экономике

Государственное образовательное учреждение

Высшего профессионального образования

Кубанский государственный технологический университет

(КубГТУ)

Факультет экономики, управления и бизнеса

Кафедра экономики и финансов

КУРСОВАЯ РАБОТА

по дисциплине: Финансы

на тему: Налоговая политика и её роль в экономике

Выполнила студентка 3 курса группы

Руководитель проекта (работы)

Защита____________________

Оценка___________

Члены комиссии_____________________________________

Краснодар

2007 г.

Содержание

Введение

1 Теоретические основы налоговой политики

1.1 Сущность, цели и принципы налоговой политики

1.2 Роль налоговой политики в экономике

1.3 Проблемы налоговой политики в России

2 Аналитические показатели налоговой политики

2.1 Анализ макроэкономических показателей налогообложения и

влияния на них налоговой политики

2.2 Анализ эффективности налоговой политики на примере

её влияния на эффективность деятельности предприятия

3 Пути совершенствования налоговой политики в России

Заключение

Список используемой литературы

Введение

Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику - экономическую, социальную, налоговую и пр. При этом в качестве средства взаимодействия объекта и субъекта государственного регулирования социально-экономических процессов используются финансово-кредитный и ценовой механизм.

Финансово-бюджетная система включает отношения по поводу формирования и использования финансов государства - бюджета и внебюджетных фондов. Важной “кровеносной артерией” финансово-бюджетной системы являются налоги. Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства.

Государство, устанавливая налоги, стремится прежде всего обеспечить себе необходимую материальную базу для осуществления возложенных на него задач, которые реализуются посредством налоговой политики, являющейся частью финансовой политики государства.

Актуальность курсовой работы заключается в том, что от того, насколько правильно построена система налогообложения, насколько продумана налоговая политика государства, зависит эффективное функционирование всего народного хозяйства.

В рыночной экономике налоги выполняют столь важную роль, что можно с уверенностью сказать: без хорошо налаженной, четко действующей налоговой системы, отвечающей условиям развития общественного производства, эффективная рыночная экономика невозможна.

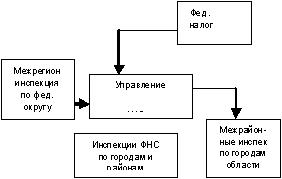

Целью данной работы является изучение теоретических аспектов налоговой политики, определение основных направлений и механизма реализации налоговой политики в Российской Федерации, а также анализ налоговой политики в Российской Федерации и органов государственной власти, участвующих в ее разработке и реализации.

Данная цель может быть достигнута посредством решения следующих задач:

- Рассмотреть теоретические аспекты налоговой системы;

- Определить специфику налоговой политики в Российской Федерации;

- Проанализировать налоговую политику РФ.

Главная задача работы заключается в нахождении путей совершенствования налоговой политики в России, так как неустойчивая налоговая система отрицательно сказывается на развитии экономики страны в целом.

Объектом исследования является налоговая политика РФ в целом. Предметом исследования является методы, проблемы налоговой политики, а также её влияние на экономику страны.

Важным моментом видится рассмотрение налоговых аспектов экономического роста в России, поэтому особое место в данной работе будет отведено проблемам влияния налоговой политики на эффективность деятельности предприятий

1 Теоретические основы налоговой политики

1.1 Сущность цели и принципы налоговой политики.

Налоговая политика представляет собой комплекс мер в области налогового регулирования осуществляемых государством. Является ключевым звеном экономической политики и представляет собой инструмент регламентирования макроэкономических пропорций.

Как, специфическая область человеческой деятельности, налоговая политика относится к категории надстройки. Между нею и экономическим базисом общества существует тесная взаимосвязь. С одной стороны, налоговая политика порождается экономическими отношениями, общество не свободно в выработке и проведении политики, последняя обусловлена экономикой. С другой стороны, возникая и развиваясь на основе экономического базиса, налоговая политика, как составная часть финансовой политики, обладает в определенной самостоятельностью: у нее специфические законы и логика развития. В силу этого она может оказывать обратное влияние на экономику, состояние финансов. Это влияние может быть различно: в одних случаях посредством проведения политических мероприятий создаются благоприятные условия для развития экономики, в других – оно тормозится. Задачи налоговой политики сводятся к: обеспечению государства финансовыми ресурсами; созданию условий для регулирования хозяйства страны в целом; сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

Можно выделить три типа налоговой политики:

Первый тип - политика максимальных налогов, характеризующаяся принципом “взять все, что можно”. При этом государству уготовлена “налоговая ловушка”, когда повышение налогов не сопровождается приростом государственных доходов. Предельная граница ставок определена и зависит от множества факторов в каждом конкретном случае. Зарубежные ученые называют предельную ставку в 50%.

Второй тип - политика разумных налогов. Она способствует развитию предпринимательства, обеспечивая ему благоприятный налоговый климат. Предприниматель максимально выводится из-под налогообложения, но это ведет к ограничению социальных программ, поскольку государственные поступления сокращаются.

Третий тип - налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите. Налоговые доходы направляются на увеличение различных социальных фондов. Такая политика введет к раскручиванию инфляционной спирали.

При сильной экономике все указанные типы налоговой политики успешно сочетаются. Для России характерен первый тип налоговой политики в сочетании с третьим.

Научный подход к выработке налоговой политики предполагает ее соответствие закономерностям общественного развития, постоянный учет выводов финансовой теории. Нарушение этого требования приводит к большим потерям в народном хозяйстве. Вся история нашего государства подтверждает это.

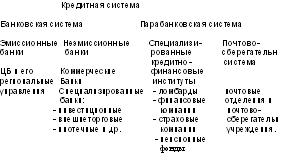

Формирование налоговой политики и создание налоговой системы происходит одновременно с развитием параллельных блоков реформы – изменениями в системе собственности, ценообразования, реформирования банковской сферы, денежно-кредитной политики и т.п. Поэтому в любой конкретный временной промежуток каждый следующий шаг на пути создания системы налогообложения во многом определяется принятием конкретных решений по другим направлениям реформы.

При этом на выбор конкретного варианта решения в области налоговой политики влияют следующие факторы: общая экономическая ситуация в стране, характеризующаяся темпами роста (падения) производства; уровень инфляции; кредитно-денежная политика государства; соответствие между сферой производства, находящейся под государственным контролем, и приватизированным сектором.

Разрабатывая налоговую политику, видимо, полезно обратиться к опыту стран с развитой рыночной экономикой. В теории и практики налогового регулирования развитых стран Запада налоговая политика в послевоенные годы строилась в соответствии с кейнсианской концепцией функциональных финансов. Согласно этой концепции величина расходов и норма налогообложения подчинены потребностям регулирования совокупного общественного спроса, который должен удерживаться на уровне, обеспечивающем полное использование трудовых ресурсов и капитала при сохранении стабильности цен (при этом бюджетное равновесие приносится в жертву равновесию экономическому). Начиная же с 80-х годов, в связи со снижением доли государственного сектора в экономике развитых стран и уменьшением экономической роли государства (сокращением его прямого вмешательства в экономику в основном через снижение государственных расходов) налоговая политика наряду с выполнением регулирующих функций стала средством обеспечения бездефицитности бюджета. В условиях развитой экономики эта цель достигается посредством не усиления налогового бремени, ложащегося на производителей и физических лиц, а расширения налоговой базы и сокращения государственных расходов на фоне широкомасштабного и целенаправленного снижения налогов.

Избыточный налоговый пресс приводит лишь к еще большему спаду производства, уходу от уплаты налогов и расцвету “теневой экономики”. Оптимальный уровень налогового изъятия предполагает такое совокупное бремя на юридических и физических лиц, при котором налоги не оказывают угнетающего воздействия на предпринимательскую и инвестиционную деятельность, а также на жизненный уровень населения, одновременно обеспечивая в необходимом объеме поступления в бюджет. При этом бюджетные ограничения должны быть, с одной стороны достаточно жесткими и универсальными, чтобы не допустить поддержки (посредством излишней дифференциации) неконкурентоспособных предприятий и отраслей, закрепляющей существующую нерациональную структуру производства. С другой стороны, необходимо использовать налоговые методы в качестве рычага, влияющего на экономическое поведение хозяйственных субъектов и стимулирующего их производственную и инвестиционную деятельность.

Таким образом, в основе формирования налоговой политике лежат две взаимно увязанные методологические посылки :

1) Использование налоговых платежей для формирования доходной части бюджетов различных уровней и решение фискальных задач государства;

2) Использование налогового инструмента в качестве косвенного метода регулирования экономической деятельности.

Практическая деятельность по осуществлению данных задач, в конечном счете, направлена на решение основной проблемы страны – обеспечению экономического роста. [11; 320-324].

Похожие работы

... в отношении земельных участков, занятых гос-ми автодорогами общего пользования; религиозные организации; общероссийские общественные организации инвалидов. 57. Рынок ценных бумаг: понятие, структура, виды Рынок ценных бумаг – это часть финансового рынка, складывающаяся из эк-х отношений по поводу выпуска и обращения ц/б, т.е. это совокупность эк-х институтов и механизмов, с помощью которых ...

... частного накопления государственным и к прямой потере части накопленных страховых взносов (из-за отсутствия в стране возможностей безрисковых инвестиций в производительном секторе). Таким образом, принятая налоговая политика ориентируется на воссоздание в России западной модели налогообложения, которая становится эффективной только на достаточно продвинутой стадии, при условии крупных разовых ...

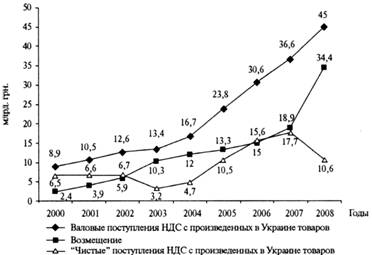

... в условиях многочисленных структурных перекосов. Сегодня большинство из них лишь углубилось, а потому основной задачей налоговой политики в Украине должно стать содействие системным сдвигам, а не поддержание стабильного функционирования сформированной относительно оптимальной социально-экономической системы, как это происходит в государствах Запада. Кроме того, следует учитывать, что уровень ...

... строй. Концепцию построения национальной экономики и национальную налоговую политику разрабатывают государственные органы власти и управления, т.е. стоящие в настоящее время у власти политические силы. Налоговая политика государства отражает тип, степень и цель государственного вмешательства в экономику и изменяется в зависимости от ситуации в ней. Как уже отмечалось, она представляет собой ...

0 комментариев