Навигация

Методы внутрифирменного планирования

1. Методы внутрифирменного планирования.

Налоговое планирование представляет собой неотъемлемую составную часть управленческой деятельности. Налоговые платежи для любого физического и юридического лица — одна из самых больших статей расходов, поэтому налоговое планирование так же способствует повышению рентабельности бизнеса, как сокращение издержек производства, транспортировки, хранения, сбыта. Поэтому его можно отнести к планированию расходов. Для предприятия эти расходы

близки к накладным, т.е. расходам, увеличивающим издержки производителя и снижающим уровень чистого дохода. Уменьшение налоговых выплат, таким образом, для предприятия равноценно снижению издержек или увеличению доходности.

Налоговое планирование подразделяется на планирование в рамках одного предприятия (корпоративное налоговое планирование) и на налоговое планирование в рамках системы (группы) предприятий.

К основным видам деятельности по налоговому планированию относятся:

• сбор и систематизация информации по проблемам налогообложения (мониторинг налогового законодательства);

• текущее налоговое планирование и текущий контроль за выполнением налоговых обязательств;

• экспертиза экономических проектов, планов и управленческих решений с точки зрения налогового законодательства;

• разработка и осуществление мероприятий по оптимизации налоговых обязательств в соответствии с изменениями национального законодательства или норм международного налогового права.

В качестве основных инструментов налогового планирования можно выделить следующие:

1. Налоговые льготы, предусмотренные налоговым законодательством (например, льготы по налогу на имущество организаций, работниками которых являются инвалиды, если их численность составляет более 50%).

2. Оптимальная с позиций налоговых последствий форма договорных отношений (например, реализация продукции самостоятельно или через комиссионера; производство готовой продукции из собственного сырья или из давальческого сырья).

3. Цены сделок (например, увеличение покупных или снижение продажных цен по сделкам с контрагентами).

4. Отдельные элементы налогообложения (например, дифференциация налоговых ставок по прибыли (доходу) у индивидуальных предпринимателей и у юридических лиц).

5. Специальные налоговые режимы, предусмотренные ст.18 Налогового кодекса Российской Федерации (НК РФ), и особые системы налогообложения (например, упрощенная система налогообложения субъектов малого предпринимательства, система налогообложения в свободных экономических зонах, единый налог на вмененный доход).

6. Льготы, предусмотренные соглашениями об избежании двойного налогообложения и иными международными договорами и соглашениями (например, взаимодействие в своей коммерческой деятельности фирм, зарегистрированных в иностранных государствах и имеющих режим льготного налогообложения).

7. Элементы бухгалтерского учета в целях налогообложения, учетная политика в целях налогообложения (например, метод определения выручки от реализации "по оплате" или "по отгрузке", оценка материально-производственных запасов и расчет их фактической себестоимости при списании в производство, порядок переоценки основных средств, наличие или отсутствие резервов предстоящих расходов и платежей).

Эффективная система налогового планирования для предприятия не может ограничиваться только кругом налоговых обязательств этого конкретного предприятия. Любой экономический агент в современных условиях представляет собой отдельное звено в длинной цепи экономических отношений. У каждого предприятия всегда есть как продавцы, поставщики, подрядчики, так и покупатели, заказчики, клиенты. Учет налоговых обязательств и проблем контрагентов является обязательным условием выработки конкурентоспособных предложений. Налоговое планирование любого лица должно осуществляться с учетом предоставления максимально благоприятных условий для деловых партнеров.

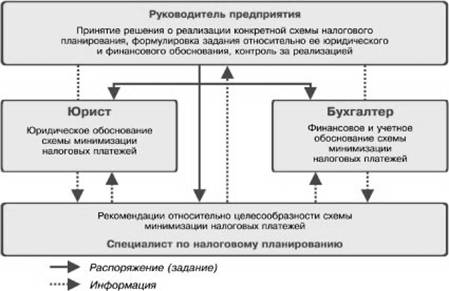

Для проработки отдельных вопросов последующего и текущего финансового контроля за налоговыми обязательствами, планирования и налоговой экспертизы новых коммерческих и инвестиционных проектов могут привлекаться внешние специалисты. Такая практика получила широкое распространение во всех странах с развитой рыночной экономикой. Эти услуги предоставляют частные налоговые эксперты, налоговые адвокаты, специализированные налоговые и юридические фирмы, отделы по налоговому планированию и налоговому консультированию аудиторских фирм, ассоциации и объединения налогоплательщиков, налоговых консультантов, аудиторов.

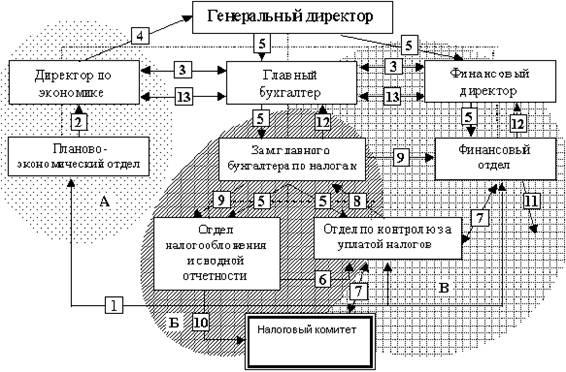

К наиболее эффективным формам организации деятельности в сфере налогового планирования относится создание собственных высококвалифицированных и хорошо оснащенных специализированных налоговых подразделений. Такими подразделениями располагают все ведущие промышленные, торговые, банковские, страховые, инвестиционные предприятия в развитых странах.

Как правило, собственное подразделение по налоговому планированию создают средние и даже небольшие предприятия, деятельность которых осуществляется в международном масштабе. Специализированные налоговые отделы предприятий могут состоять из нескольких специалистов или насчитывать десятки, и даже сотни человек. Количество специалистов часто определяется не столько объемами проводимых операций, сколько сложностью, спецификой и охватом различных сфер экономической деятельности.

Создание собственных налоговых подразделений обычно не исключает привлечение независимых специалистов и обращение в консультационные, юридические и аудиторские фирмы. Наоборот, чем выше уровень понимания норм налогового законодательства и налоговой проработки новых проектов, тем больше возникает вопросов и возрастает необходимость привлечения высококлассных специалистов в отдельных узких областях.

Для успешного налогового планирования важнейшее значение имеет стабильность налогового законодательства. В России не только налоги меняются в течение года, иногда совершенно неожиданно как для налогоплательщиков, так и для самих налоговых органов, но и нередко принимаются поправки к налоговым законам, имеющим обратную силу. Очевидно, в этих условиях строить какие-либо "долгоиграющие" схемы довольно рискованно. Однако в качестве элементов налогового планирования можно использовать многие приемы и модели, позволяющие правильно строить взаимоотношения с налоговым ведомством, а для предприятий, уже выведших на внешние рынки и имеющих интересы в зарубежных странах, могут разрабатываться уже нормальные программы международного налогового планирования.

Налоговое планирование в своих активных формах предполагает "подстраивание" налогоплательщика под избранные им благоприятные налоговые режимы и требует, таким образом, во многих случаях изменить форму или даже содержание его деятельности. Такие изменения должны в первую очередь касаться тех признаков, на которые ориентируется налоговое законодательство при определении налоговых обязательств граждан и предприятий.

Во-первых, это — объект налогообложения: сделка, имущество, доход. Меняя этот объект в тех пределах, которые позволяют обстоятельства, можно выбрать более выгодный для налогоплательщика режим и вид обложения.

Во-вторых, нередко можно заменить и субъект обложения, т.е. самого налогоплательщика.

В-третьих, можно заменить и саму налоговую власть, т.е. перейти из одной налоговой юрисдикции в другую.

В-четвертых, в достаточно широких пределах можно менять сами обстоятельства (по крайней мере, в глазах налоговых властей), сопутствующие той или иной облагаемой налогом деятельности. В частности, это возможно при использовании различного рода вычетов, скидок, списаний и других льгот, допускаемых при определении облагаемого дохода в целях исчисления подоходных налогов.

Способы оптимизации налоговых платежей:

- Замена объекта налога. Целью такой замены обычно является переход из-под режима обложения одним налогом в режим обложений другим, более низким налогом.

- Смена объекта налога часто применяется в целях избежания высоких налогов на отдельные виды сделок. Например, вместо продажи земли часто продают компанию, владеющую землей, то же самое проделывают с судами, самолетами, автомобилями, производственными активами и т. д. В банковском деле вместо кредита могут выдавать гарантии и поручительства,, в инвестиционной сфере продажа оборудования часто заменяется передачей его в лизинг и т. д.

- Замена субъекта налога (налогоплательщика). Переход на более выгодный режим налогообложения может быть осуществлен и путем замены налогоплательщика. Например, фирма может изменить свою юридическую форму: из товарищества с неограниченной ответственностью превратиться в общество с ограниченной ответственностью, из ЗАО — в АО и т. д. Осуществляя какую-то коммерческую деятельность, можно вести ее в режиме индивидуального частного предпринимательства (ИЧП) и платить только подоходный налог или перевести эту деятельность на ТОО и платить налог на прибыль.

Смена налогоплательщика может быть обеспечена также в результате слияния или разделения фирм, что может иметь как негативные, так и позитивные налоговые последствия.

- Замена налоговой юрисдикции. Наиболее ответственным решением в налоговом планировании является замена налоговой юрисдикции одной страны на другую. Для физического лица это связано с переездом в другую страну на постоянное жительство, для предприятия это чаще всего означает закрытие фирмы в одной стране и открытие новой фирмы в другой стране (только немногие страны разрешают перевод фирмы к другую страну с сохранением ее прежней правоспособности).

Выход в другую налоговую юрисдикцию может быть также осуществлен в порядке слияния с фирмой или поглощения фирмой другой страны. Сама процедура таких слияний и поглощений — дело очень непростое, требующее высококвалифицированной проработки многих юридических и финансовых вопросов и иногда специального разрешения властей. Вместе с тем при правильном ее проведении результатом может быть не только перевод бизнеса в более благоприятный налоговый режим, но и одномоментное снижение налоговых обязательств вследствие консолидации балансов сливающихся фирм.

Переход под более выгодную налоговую юрисдикцию бывает, возможен и внутри одной страны. В России, например, такие условия предлагают Ингушетия и Калмыкия.

- Использование налоговых льгот при исчислении облагаемого чистого дохода. Обычно по налоговым правилам исчисление облагаемого дохода ведется раздельно по видам деятельности:

а) доходы от капитала (инвестированного);

б) доходы от коммерческой деятельности;

в) доходы от труда за свой счет (свободные профессии и т. д.);

г) прочие доходы (доходы от лотерей, случайные доходы спекулятивного характера и др.).

По каждому виду дохода применяются свои правила и нормы исчисления чистого дохода (прибыли). Важнейшее значение имеют правила расчета прибыли от предпринимательской деятельности, которая понимается как "деятельность, осуществляемая с применением наемного труда и имеющая своей целью извлечение прибыли".

Валовой доход предприятия от различных видов его деятельности подлежит затем уменьшению на сумму расходов, связанных с его получением, с тем чтобы рассчитать чистую прибыль для целей налогообложения, или облагаемый доход. Именно на этой части налогового процесса возникает наибольшее число разногласий и конфликтов между налогоплательщиками и налоговыми органами. Дело в том, что для налоговых целей признаются вовсе не все расходы, понесенные налогоплательщиком, а лишь "обычные и необходимые для выполнения данного вида деятельности". Основываясь на этом критерии, налоговые органы могут разрешить списание некоторого вида расхода в его полном размере или только частично, или даже вовсе запретить его вычет, вынуждая тем самым восстановить израсходованную сумму в составе облагаемого дохода.

Еще более сложные мероприятия приходится проводить в случае обмена долгами (естественно, обмена заслуживают не любые долги, а только долги, показываемые в налоговых отчетах и признаваемые налоговым органом). Такая ситуация может иметь место, когда предприятие с крупной прибылью (и соответственно с высокими налоговыми обязательствами) заинтересовано в приобретении другого предприятия, которое имеет крупные убытки в своем балансе. Потенциально последнее предприятие может иметь высокую стоимость (по его оснащенности, связям с клиентами и т.д.), но рыночная его стоимость в связи с долгами оказывается очень низкой.

Решением в этом случае может быть полное поглощение убыточного предприятия прибыльным (при выплате некоторой согласованной компенсации бывшим владельцам) с последующим объединением их балансов и погашением, таким образом, прибыльных статей одного предприятия убытками другого. В конечном счете, обязательства по уплате налогов уже нового объединенного предприятия при правильном проведении всей процедуры могут быть сведены к нулю.

Похожие работы

... в судебных процессах. Аудит в Украине может стать обычным явлением, а его услуги - фактором улучшения хозяйственно-финансовой деятельности предприятий. 2. Финансовое и налоговое планирование на предприятии в современных условиях. 2.1 Организационно-экономическая характеристика и анализ финансового состояния предприятия. Общая характеристика предприятия. Предприятие Торгово-промышленная ...

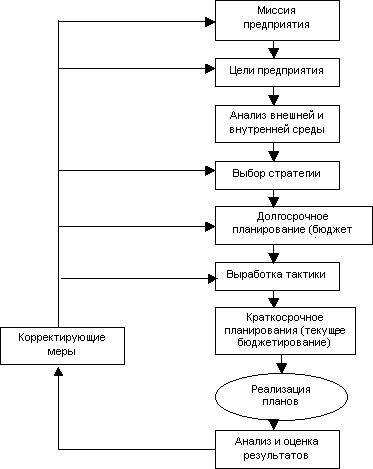

... следует контролировать направление динамики прибыли предприятия во избежание ухудшения его финансового состояния. Основные элементы налогового планирования сельскохозяйственного предприятия показаны на рис. 1. Рассмотрим их подробнее. Система налогового планирования сельскохозяйственного предприятия ┌───────────── ...

... объемной и известной книге, посвященной налоговому планированию - "Налоговое планирование на предприятиях и в организациях (оптимизация и минимизация налогообложения)" профессора Б. А. Рогозина предложены следующие этапы налогового планирования (названия предложены автором, так как в цитируемом источнике вместо названий приводятся описания): I- Анализ видов и направлений деятельности предприятия. ...

... и схем работы организации; - постоянное изучение специальной литературы, изучение и анализ опыта других организаций этого профиля и смежных сфер бизнеса. [14, c. 54] Процесс налогового планирования на предприятии можно разбить на несколько этапов. 1. Принятие решения. На основе подготовленной информации первый руководитель или его заместители осуществляют акт решения; 2. Подготовка решения. ...

0 комментариев