Навигация

Организации, перешедшие на УСН

1. организации, перешедшие на УСН

2. организации и ИП, уплачивающие ЕНВД

3. а так же освобождение по НДС могут получить налогоплательщики, если за 3 предшествующих последовательных месяца сумма выручки от реализации товаров и услуг без НДС в совокупности не превысила 2 млн. руб., кроме организаций, реализующих подакцизную продукцию. Такое освобождение действительно в течение 12 месяцев с момента его получения. Досрочное прекращение действия происходит сразу после превышения суммы выручки за 3 месяца 2 млн. руб.

Для получения такого освобождения налогоплательщики должны предоставить в налоговый орган следующие документы:

- выписку из бухгалтерского баланса,

- выписку из книги продаж,

- выписку из книги учета доходов и расходов (для ИП),

- копию журнала счетов-фактур.

На практике некоторые организации, получившие освобождение от уплаты НДС, испытывают значительные трудности при реализации своих товаров и услуг. Это происходит в связи с тем, что покупатели, не освобожденные от этого, лишены возможности применить налоговый вычет (ранее уплаченный НДС), что невыгодно по сравнению с покупкой аналогичных товаров и услуг у тех организаций, которые уплачивают НДС в общеустановленном порядке. Поэтому данная методика не всегда эффективна и требует экономических расчетов. Освобождение от НДС становится выгодным для следующих налогоплательщиков:

1. реализующих товары лицам, которые тоже не уплачивают НДС:

- реализующим продукцию, освобожденную от НДС,

- перешедшим на уплату единого налога по УСН или ЕНВД.

2. реализующих товары конечному потребителю, поскольку последний приобретает товар и не принимает к вычету входящий НДС.

Пример:

У предприятия имеются два поставщика одного и того же материала:

- поставщик А предлагает его по цене 118 руб. (в т.ч. НДС 18%)

- поставщик В – по цене 110 руб. (без НДС).

Допустим, что предприятие является потребителем данного материала, и добавленная стоимость составила 300 руб. сопоставим приобретение материала у этих двух поставщиков и сравним сумму НДС, подлежащую уплате в бюджет.

Таблица 4

| Поставщик | Стоимость материала | НДС в сумме | Добавленная стоимость | Оптовая цена без НДС | НДС начисленный | Цена с НДС | НДС в бюджет | |

| общая | Без НДС | |||||||

| А | 118 | 100 | 18 | 300 | 400 | 72 | 472 | 54 |

| В | 110 | 110 | - | 300 | 410 | 73,8 | 483,8 | 73,8 |

Курсивом выделены данные из условия задачи, а обычным шрифтом – данные, полученные при расчетах.

НДС в сумме = стоимость материала общая * 18% / 118%

Стоимость материала без НДС = стоимость материала общая – НДС в сумме

Оптовая цена без НДС = Стоимость материала без НДС + добавленная стоимость

НДС начисленный = Оптовая цена без НДС * 18 / 100

Цена с НДС = Оптовая цена без НДС + НДС начисленный

НДС в бюджет = НДС начисленный – НДС в сумме.

Итак, по полученным данным становится очевидным, что этому предприятию целесообразнее работать с поставщиком А. Налоговая выгода при этом составит +19,8 руб. (73,8 руб. – 54 руб.). То есть, прежде чем иметь дело с партнерами, освобожденными от НДС, а так же самим добиваться аналогичной льготы, предприятию необходимо просчитать конкретную выгоду от такой сделки, а так же конкурентоспособность цены продукции с учетом включения в ее себестоимость сумм НДС, предъявляемых к возмещению из бюджета.

Оптимизация налоговых платежей по налогу на прибыль.

Общим подходом к минимизации налога на прибыль является увеличение величины расходов организации за отчетный период, т.е. все расходы должны быть обоснованными и документально подтвержденными. Прежде всего, необходимо максимально увеличить себестоимость. Это можно сделать при помощи:

- применения ускоренной амортизации основных средств,

- начисления износа по нематериальным активам,

- включения в себестоимость затрат на ревизию, аудит и т.д.

Для уменьшения налоговой базы используются следующие возможности:

- создание резервов сомнительных долгов, относимых на результаты хозяйственной деятельности,

- уценка в конце года устаревших материальных ценностей,

- приобретение перспективных ценных бумаг,

- создание оффшорных предприятий, т.е. предприятий, сфера деятельности которых попадает под льготное налогообложение,

- использование авансовых платежей.

Отдельно необходимо планировать и учитывать включаемые в себестоимость нормируемые расходы:

- командировочные,

- на рекламу,

- на подготовку и переподготовку кадров,

- на долгосрочное страхование жизни работников и по договорам с негосударственными пенсионными фондами.

При минимизации налога на прибыль существуют четкие требования к оформлению произведенных затрат с точки зрения их обоснования и документального подтверждения, например:

- все расходы по назначению платежа должны совпадать с формулировками законодательных статей (НК РФ и ПБУ), использующихся при уменьшении доходов организации при расчете налоговой базы. Только это дает возможность относить произведенные расходы к обоснованным затратам,

- все расходы производственного назначения должны быть обоснованны технологией производства (технологические карты, нормы, сметы, калькуляционные карты, ГОСТы и т.д.)

Оптимизация налоговых платежей по ЕСН в первую очередь связана с тем, что платежи по ЕСН включаются в себестоимость продукции, и их минимизация приводит к увеличению прибыли. В итоге эффект от снижения ЕСН частично гасится увеличением налога на прибыль. Некоторые выплаты и вознаграждения не подлежат включению в налоговую базу при исчислении ЕСН, если они не отнесены налогоплательщиком на расходы, которые уменьшают налоговую базу по налогу на прибыль. В этом случае возникает вопрос, что выгоднее: оплачивать социальные нужды работников за счет чистой прибыли или учитывать их в составе оплаты труда, тем самым, уменьшая налог на прибыль, но уплачивая ЕСН?

Для этого бухгалтер должен сравнить два финансовых результата: 1) в случае, когда оплата производится за счет чистой прибыли и не уменьшает налога на прибыль. 2) когда оплата включается в состав расходов на оплату труда и уменьшает налог на прибыль. Расчеты показывают, что первый вариант более предпочтителен, так как выплата из чистой прибыли дает налоговую экономию примерно 3% от суммы налоговых выплат. Однако, этот вывод справедлив только для максимальной ставки ЕСН, а в случае применения регрессивной шкалы расчет будет другим.

С точки зрения налогового планирования основными направлениями оптимизации ЕСН являются:

- получение заработной платы от нерезидентов РФ (эти выплаты облагаются лишь НДФЛ, и ЕСН не уплачивается),

- аренда персонала у иностранной компании (в этом случае расходы на оплату труда такого персонала относятся на производственные расходы, что не только избавляет от уплаты ЕСН, но и снижает налог на прибыль организации),

- оформление работающих сотрудников индивидуальными предпринимателями,

- применение специальных налоговых режимов (УСН, ЕНВД).

Некоторые организации дробят свой бизнес, чтобы каждое подразделение могло перейти на уплату налогов по специальным режимам.

Другими возможностями снижения ЕСН являются:

- применение схем страхования жизни и здоровья работников,

- использование выплат за счет средств профсоюза,

- оказание единовременной материальной помощи и т.д.

Одним из направлений снижения налоговой нагрузки по ЕСН является выплата денежных средств сотрудникам в виде арендной платы по заключенным с ними договорам аренды имущества. В этом случае арендная плата компенсирует работодателям значительную часть заработной платы, а ЕСН не начисляется. Деньги, истраченные на аренду, списываются в расходы, уменьшающие налогооблагаемый доход (включая и затраты на ремонт арендованного имущества).

Пример:

ЗАО «Парус» наняло в 2007г специалиста в финансовый отдел. Его заработная плата составляет 15000 руб. в месяц, таким образом, он зарабатывает 180000 руб. в год. ЕСН, начисленный на этот доход = 180000*0,26=46800 руб.

Чтобы сэкономить на ЕСН, фирма арендовала у специалиста легковой автомобиль. В договоре сказано, что арендная плата составляет 12000 руб. в месяц. В трудовом договоре со специалистом установлен должностной оклад 3000 руб. в результате за год специалист получает ту сумму, о которой он договаривался при устройстве на работу – 180000 руб., а ЕСН будет начислен только на сумму 36000 руб. и составит 36000*0,26=9360 руб.

Таким образом, ЗАО «Парус» сэкономит: 46800-9360=37440 руб. (по одному человеку).

Оптимизация налоговых платежей по налогу на имущество.

Основная задача при минимизации платежей по налогу на имущество – недопущение образования излишней налоговой базы, что достигается, в первую очередь, за счет сокращения излишних и устаревших объектов основных средств. Нужно учитывать результаты переоценки основных средств, проводимой как по инициативе руководства предприятия, так и централизованно по решению правительства.

Запланировать снижение платежей по налогу на имущество можно заранее при купле-продаже объектов основных средств. Для этого приобретение оформляют на меньшую сумму, чем полная стоимость имущества, а разницу – как оплату тех или иных услуг.

Так как налог на имущество организации начисляется только на основные средства, а их стоимость учитывается на начало каждого месяца, чем раньше организация учтет активы в балансе, тем больше будет налог на имущество. Но с другой стороны, чем раньше фирма отразит ввод в эксплуатацию новых основных средств, тем быстрее она начнет начислять амортизацию, которая позволит уменьшить прибыль, а это в свою очередь уменьшит налог на прибыль, а так же НДС за счет налогового вычета.

Так же можно уменьшить налоговую нагрузку по данному налогу, если часть основных средств оформить на налогоплательщика, применяющего УСН. Например, ЗАО «Парус» планирует приобрести партию дорогих витрин. Чтобы избежать чрезмерной налоговой нагрузки была создана организация, применяющая УСН, которая получила заем от учредителя, купила нужное оборудование и передала его в аренду ЗАО «Парус». В этом случае налоговой нагрузки по налогу на имущество нет, так как с арендаторов он не взимается, а «упрощенец» его не платит.

Следующим направлением снижения налога на имущество является «Экономия при помощи предпринимателя». Фирма продает предпринимателю, например, учредителю, свои основные средства по остаточной стоимости и сразу же берет их у него в аренду. В итоге, компания по прежнему пользуется своим имуществом, а налог по нему уже не платит.

Так же можно учесть некоторые основные средства как отдельные объекты и быстрее списать на затраты. Как следствие, фирма экономит не только на налоге на имущество, но и на налоге на прибыль. Однако применять этот способ можно только в том случае, если фирма приобретает несколько основных средств, представляющих собой единый комплекс. В соответствии с ПБУ 6/01 «Учет основных средств», в случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект. Использовать эту лазейку можно в двух случаях:

1. если одна (или несколько из составных частей объекта) стоит менее

2. 20 000 руб., а в целом стоимость объекта превышает эту сумму.

Установив для каждой такой части разные сроки полезного использования, бухгалтер будет учитывать их как отдельные объекты основных средств. А потому те из них, которые стоят не более 20 000 руб., можно не амортизировать, а единовременно списать на затраты. Ярким примером такого основного средства является компьютер, состоящий из системного блока и монитора. Чаще всего, стоимость отдельно монитора и отдельно системного блока не превышает 20 000 руб., а следовательно, если учесть их как отдельные объекты, их стоимость можно сразу отнести на затраты.

3. когда отдельные элементы дорогостоящего основного средства уже по классификации имеют различные сроки службы.

Согласно ПБУ 6/01 п.15, на конец года любая организация может в добровольном порядке провести переоценку своих основных средств. Воспользоваться такой возможностью выгодно в том случае, если рыночная стоимость имущества фирмы уменьшилась. Результаты переоценки учитываются при расчете налога на имущество, поскольку он уплачивается с остаточной стоимости основных средств по бухгалтерскому учету.

Международное налоговое планирование

Оффшорная зона – территория или целое государство, заинтересованные в регистрации у них иностранных компаний и ради этого гарантирующие особенно низкие ставки по налогам или полное освобождение от их уплаты, а так же отсутствие жесткого контроля за иностранным капиталом. Особенность оффшорной зоны в том, что привлечение иностранного капитала при помощи налоговых стимулов является целью государственной налоговой политики. Оффшорная компания может быть создана только иностранными физическими или юридическими лицами, она не имеет права осуществлять какую-либо хозяйственную деятельность на территории той страны, где она зарегистрирована. Экономический смысл создания оффшорных компаний, независимо от сферы их деятельности состоит в том, чтобы перенести часть издержек в районы с низкими налогами; аккумулировать большую часть выручки от экспортно-импортных операций в оффшорных зонах и, тем самым, избегать значительных налоговых выплат.

Существуют так же такое понятие, как «Свободная Экономическая Зона» (СЭЗ), они могут создаваться двух типов:

- промышленно-производственные,

- технико-внедренческие.

Территория любой СЭЗ является свободной таможенной зоной, то есть иностранные товары размещаются и используются на ее территории без уплаты таможенных пошлин и НДС. Российские же товары размещаются и используются на условиях, применяемых к вывозу в соответствии с таможенным режимом, экспортом с уплатой акциза и без уплаты вывозных таможенных пошлин.

Кроме того, резиденты СЭЗ могут пользоваться следующими льготами:

- могут учитывать в целях налогообложения расходы на НИОКР (в том числе не давшие положительного результата) в размере фактических затрат,

- в течение первых 5 лет освобождаются от уплаты налога на имущество и земельного налога,

- могут применять ускоренную амортизацию в отношении собственных основных средств, используя повышенный коэффициент.

- могут уплачивать ЕСН по ставке 14%.

Заключение

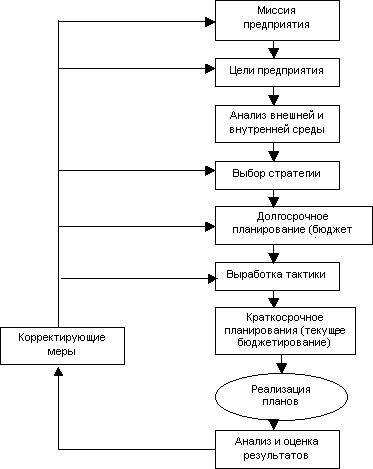

Правильная оптимизация налогообложения и прогнозирование возможных рисков оказывает значительную помощь в создании стабильного положения предприятия, так как позволяет избежать материальных потерь в процессе хозяйственной деятельности. Оптимизация налогообложения должна осуществляться задолго до начала налоговой проверки, а лучше – до создания предприятия, так как будущая система налогообложения определяется уже при регистрации.

Оптимизация налогообложения - главная задача финансового менеджмента, это выбор наилучшего пути управления финансовыми ресурсами предприятия. Оптимизация налогообложения - процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Существует распространенное мнение, что оптимизация проводится только с целью максимального законного снижения налогов. В этом случае ее часто называют налоговой минимизацией. Оптимизация налогообложения - это более крупная задача, стоящая перед финансовым управлением предприятием, чем минимизация налогов. Оптимизация налогообложения намного шире: помимо минимизации, ее инструментами являются отсрочка уплаты налогов, уменьшение суммы выплачиваемых в бюджет «живых» средств и другие. Все они выгодны с точки зрения финансового менеджмента: денежные средства остаются в распоряжении предприятия и дают прибыль, не уменьшается сумма оборотных средств (а это особенно актуально, когда их не хватает), что также содействует увеличению прибыли, и т. п.

Список используемой литературы

1. Налоговый Кодекс РФ (первая и вторая части)

2. Пищик Т.В. Методики и организация учёта и анализа налогов и других обязательных платежей на торговых предприятиях: проблемы и перспективы развития. – Мн.: БГЭУ, 2005.

3. Сушкевич А.Н. Учётная политика организации. Налоговый и бухгалтерский учёт. – Мн.: Промышленно-торговое право, 2006.

Похожие работы

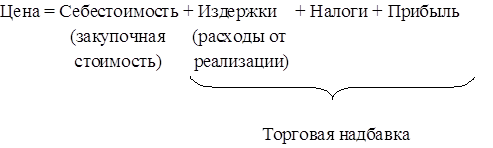

... 869,4 Доходы = товарооборот * уровень доходов / 100 Доходы по хлебу и хлебобулочным изделиям: 880 * 10 % / 100 = 88 т.р. Издержки обращения, сущность, значение, планирование В процессе хозяйственной деятельности торгового предприятия возникают различные расходы и затраты. В соответствии с Налоговым Кодексом затраты – это израсходованные денежные ресурсы на осуществление каких – либо ...

... в судебных процессах. Аудит в Украине может стать обычным явлением, а его услуги - фактором улучшения хозяйственно-финансовой деятельности предприятий. 2. Финансовое и налоговое планирование на предприятии в современных условиях. 2.1 Организационно-экономическая характеристика и анализ финансового состояния предприятия. Общая характеристика предприятия. Предприятие Торгово-промышленная ...

... в указанном законе. Если имущество учитывается на балансе лизингодателя, то он является плательщиком налога и не вправе использовать льготы по налогу на имущество предприятий. 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АМВРОСИЕВСКОГО УПРАВЛЕНИЯ ПО ГАЗОСНАБЖЕНИЮ И ГАЗИФИКАЦИИ 2.1Общая организационная характеристика Амвросиевского управления по газоснабжению и газификации ...

... 26.2 «Упрощенная система налогообложения» и 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности». Нововведение направлено на снижение налоговой нагрузки на малые предприятия, но некоторые из них так и не спешат переходить на «упрощёнку». В чем же причина? Так ли действительно хороша УСНО? Давайте попытаемся сравнить основную и упрощенную системы ...

0 комментариев