Навигация

Освобождение от исполнения обязанностей плательщика НДС

2.1 Освобождение от исполнения обязанностей плательщика НДС

Освобождение от исполнения обязанностей плательщика НДС предусмотрено статьей 145 НК РФ. Данный механизм не имеет аналогов в российском законодательстве по налогам и сборам. Более того, после изменений и дополнений, внесенных в НК РФ 29 мая 2002 года, порядок получения освобождения существенно упростился. По своей сути данное освобождение является разновидностью льготы для отдельных категорий налогоплательщиков. В отличие от плательщиков НДС субъекты, освобожденные от исполнения обязанностей налогоплательщика, налог не уплачивают. Однако, в отличие от неплательщиков НДС, указанные лица обязаны периодически подтверждать право на полученное освобождение.

Индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих индивидуальных предпринимателей без учета налога не превысила в совокупности один миллион рублей. При этом с 1 января 2006 года стать "неплательщиками" НДС смогут те, кто за три месяца выручит не более двух миллионов рублей. Подобные изменения внес в НК РФ Федеральный закон от 22 июля 2005 года N 119-ФЗ "О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах". Этот же закон в два раза увеличил сумму выручки, при наличии которой сдавать отчетность и платить налог нужно не ежемесячно, а ежеквартально. Следовательно, с 2006 года отчитываться ежеквартально станут и те предприниматели, чья ежемесячная выручка не превысит два миллиона рублей.

Данное положение не распространяется на предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев (п. 2 ст. 145 НК РФ). Правда, Конституционный суд РФ в определении от 10 ноября 2002 г. N 313-О указал, что эта норма не может служить основанием для отказа лицу, осуществляющему одновременно реализацию подакцизных и неподакцизных товаров, в предоставлении освобождения от исполнения обязанностей плательщика НДС по операциям с неподакцизными товарами. То есть лица, продающие одновременно как подакцизные товары, так и иную продукцию, имеют право на освобождение от НДС по этой иной продукции при осуществлении раздельного учета.

Освобождение также не применяется в отношении обязанностей, возникающих в связи с ввозом товаров на таможенную территорию Российской Федерации, подлежащих налогообложению в соответствии с подпунктом 4 пункта 1 статьи 146 НК РФ.

Лица, использующие право на освобождение, должны представить не позднее 20-го числа месяца, начиная с которого они используют право на освобождение, письменное уведомление и документы, которые подтверждают право на такое освобождение, в налоговый орган по месту своего учета.

Индивидуальные предприниматели, направившие в налоговый орган уведомление об использовании права на освобождение (о продлении срока освобождения), не могут отказаться от него до истечения 12 последовательных календарных месяцев, за исключением случаев, когда право на освобождение будет ими утрачено.

По истечении 12 календарных месяцев не позднее 20-го числа последующего месяца предприниматели, которые использовали право на освобождение, представляют в налоговые органы:

- документы, подтверждающие, что в течение указанного срока освобождения сумма выручки от реализации товаров (работ, услуг), исчисленная в соответствии с пунктом 1 статьи 145 НК РФ, без учета налога за каждые три последовательных календарных месяца в совокупности не превышала один миллион рублей:

а) выписку из книги продаж,

б) выписку из книги учета доходов и расходов и хозяйственных операций,

в) копию журнала полученных и выставленных счетов-фактур;

- уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

В течение периода, в котором индивидуальные предприниматели используют право на освобождение, сумма выручки от реализации товаров (работ, услуг) без учета налога за каждые три последовательных календарных месяца может превысить один миллион рублей. Кроме того, в течение этого периода налогоплательщики могут заняться реализацией подакцизных товаров. Если это произошло, то налогоплательщики утрачивают право на освобождение, начиная с 1-го числа месяца, в котором имело место такое превышение либо осуществлялась реализация подакцизных товаров, и до окончания периода освобождения.

Сумма налога за месяц, в котором имело место указанное выше превышение либо осуществлялась реализация подакцизных товаров и (или) подакцизного минерального сырья, подлежит восстановлению и уплате в бюджет в установленном порядке.

Если налогоплательщик не представил необходимые документы (либо представил документы, содержащие недостоверные сведения), а также если налоговый орган установил, что налогоплательщик не соблюдает установленные ограничения, сумма налога подлежит восстановлению и уплате в бюджет в установленном порядке с взысканием с налогоплательщика соответствующих сумм налоговых санкций и пеней.

Налогоплательщик вправе направить в налоговый орган уведомление и документы по почте заказным письмом. В этом случае днем их представления в налоговый орган считается шестой день со дня направления заказного письма.

Суммы налога по товарам (работам, услугам), принятые налогоплательщиком к вычету в соответствии со статьями 171 и 172 НК РФ до использования им права на освобождение, после отправки уведомления об использовании права на освобождение подлежат восстановлению. Восстановить налог нужно в последнем налоговом периоде перед отправкой уведомления путем уменьшения налоговых вычетов. При этом к товарам относятся в том числе основные средства и нематериальные активы, приобретенные для осуществления операций, признаваемых объектами налогообложения НДС, но не использованные для указанных операций.

Налог, уплаченный по товарам (работам, услугам), приобретенным индивидуальным предпринимателем, утратившим право на освобождение, до утраты указанного права и использованным налогоплательщиком после утраты им этого права при осуществлении операций, признаваемых объектами налогообложения, принимаются к вычету в порядке, установленном статьями 171 и 172 НК РФ.

Рассмотренные положения статьи 145 НК РФ создают условия для отказа от многочисленных малоэффективных налоговых льгот для целого ряда мелких категорий налогоплательщиков НДС и специфических видов производств, а также для реального стимулирования развития малого бизнеса.

В бухгалтерском учете выручка от реализации товаров (работ, услуг) в период освобождения отражается записью:

Дебет 62

Кредит 90 (91)

- отражена выручка от реализации товаров (работ, услуг) без учета НДС.

Если налогоплательщик утратил право на освобождение, то с момента, когда это было определено, он обязан выставлять счета-фактуры с учетом начисленной суммы НДС. Тогда отражать выручку в бухгалтерском учете нужно записями:

Дебет 62

Кредит 90 (91)

- отражена выручка от реализации товаров (работ, услуг) с учетом НДС;

Дебет 90 (91)

Кредит 68 субсчет "Расчеты по НДС"

- начислен НДС с выручки, подлежащий уплате в бюджет.

До момента, когда предприниматель определяет, что утратил освобождение от уплаты НДС и обязан выставлять счета-фактуры с учетом налога, часть счетов-фактур выставляется без НДС. И лишь потом оказывается, что обязанность по уплате налога за этот месяц возникла. В этом случае нужно доначислить по указанным счетам-фактурам сумму НДС за счет собственных средств и отразить ее в бухгалтерском учете проводкой:

Дебет 91

Кредит 68 субсчет "Расчеты по НДС"

- начислена сумма НДС по счетам-фактурам, выставленным без учета налога.

Если в период освобождения от обязанностей налогоплательщика индивидуальный предприниматель все же выставил покупателю счета-фактуры с выделением НДС, то сумма налога подлежит уплате в бюджет (п. 5 ст. 173 НК РФ). Эта операция оформляется следующими проводками:

Дебет 62

Кредит 90 (91)

- выручка от реализации товаров (работ, услуг) с учетом НДС;

Дебет 90 (91)

Кредит 68 субсчет "Расчеты по НДС"

- начислен НДС, подлежащий уплате в бюджет.

Суммы налога, предъявленные освобожденному от обязанностей налогоплательщика покупателю при приобретении товаров (работ, услуг), либо фактически уплаченные при ввозе товаров на территорию Российской Федерации, учитываются в стоимости соответствующих товаров (работ, услуг). Об этом сказано в пункте 2 статьи 170 НК РФ. При этом де лается следующая запись:

Дебет 08 (10, 20, 44)

Кредит 60

- приобретены основные средства (материалы, работы, услуги) в период освобождения от обязанностей налогоплательщика согласно счету-фактуре поставщика, в том числе НДС.

Индивидуальный предприниматель, освобожденный от обязанностей налогоплательщика, может быть вынужден исполнять обязанности налогового агента. Тогда согласно пункту 2 статьи 161 НК РФ он обязан исчислить, удержать из доходов зарубежного партнера или из арендной платы государственным органам и уплатить в бюджет соответствующую сумму НДС.

Право на налоговые вычеты удержанных и уплаченных в бюджет сумм НДС имеют только покупатели - налоговые агенты, состоящие на учете в налоговых органах и исполняющие обязанности налогоплательщика по НДС (п. 3 ст. 171 НК РФ). Лица, освобожденные от обязанностей налогоплательщика по НДС, указанные суммы налога учитывают в стоимости соответствующих материальных ценностей (работ, услуг). На это указано в пункте 2 статьи 170 НК РФ. Такие операции отражаются записями:

Дебет 10 (41, 20, 44)

Кредит 60

- приобретен товар (начислена арендная плата) по договорной стоимости, в том числе удерживаемый НДС;

Дебет 60

Кредит 68 субсчет "Расчеты по НДС"

- исчислен НДС к уплате в бюджет по ставке, рассчитываемой как отношение 18% к 118% (10% к 110%) от договорной стоимости приобретаемого товара (начисленной арендной платы);

Дебет 68 субсчет "Расчеты по НДС"

Кредит 51

- перечислен в бюджет НДС;

Дебет 60

Кредит 51

- перечислена контрагенту оставшаяся сумма задолженности.

Похожие работы

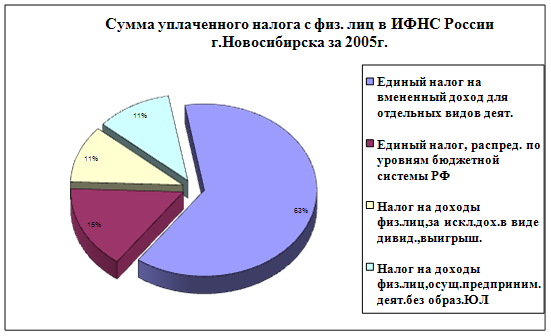

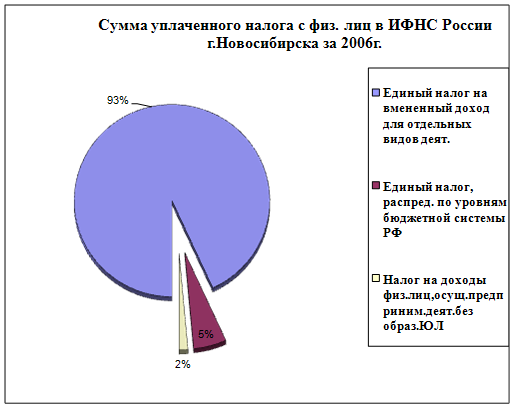

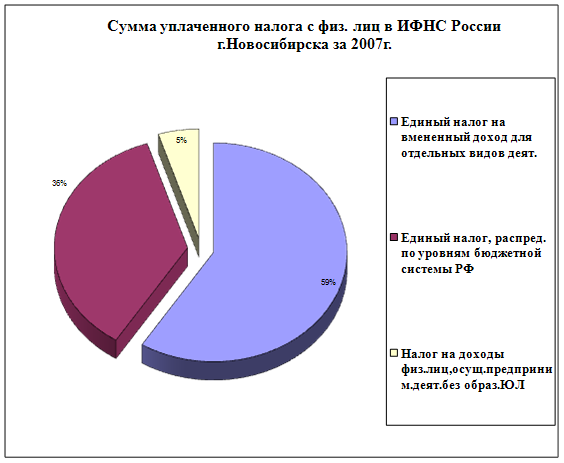

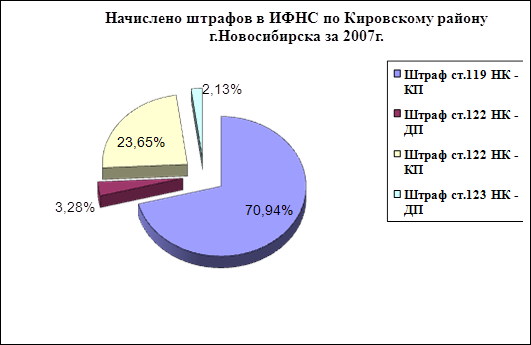

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... нормы и составляет минимум полгода. Кроме этого, сторонники данной реформы НДФЛ надеются, что получение социальной поддержки населением из того же бюджета, в который поступает налог на доходы физических лиц, проживающих в данном регионе, повысит мотивацию налогоплательщиков и их ответственность за благосостояние региона. Тем не менее у данного предложения больше недостатков, чем преимуществ. ...

... стране налоговой политики, носящей ярко выраженный фискальный характер. В этой связи особую актуальность и значимость приобретает исследование современной государственной политики налогообложения доходов физических лиц в Казахстане. В условиях перехода от административно- командных методов управления к экономическим, возрастает роль и значение налогов, как одного из инструментов регулирования ...

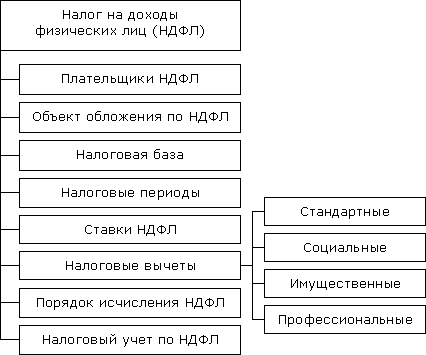

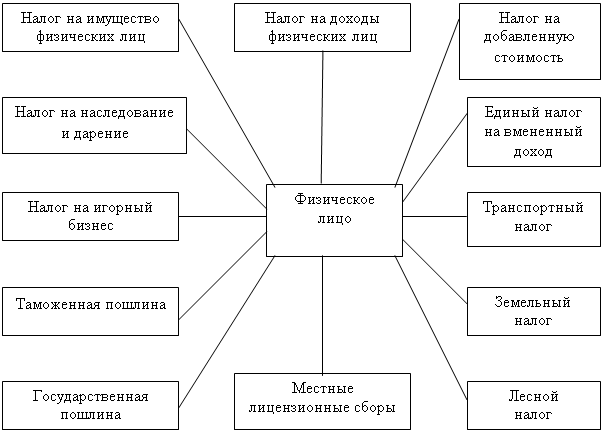

... , спички, чай, кафе). Однако частые смены состава Временного правительства и незначительный период его пребывания у власти не позволяют говорить о каких-либо практических результатах его налогового законодательства. Глава 1. Налоги и сборы с физических лиц 1.1 Экономическое содержание и структура налогов с физических лиц Изучение налогов с населения в развитии предоставляет нам возможность ...

0 комментариев