Навигация

Оказание услуг адвокатами

3. Оказание услуг адвокатами.

4. Ввоз на таможенную территорию Российской Федерации валюты Российской Федерации и иностранной валюты, банкнот, являющихся за конными средствами платежа (за исключением предназначенных для коллекционирования), а также ценных бумаг - акций, облигаций, сертификатов, векселей.

Если налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не подлежащие налогообложению, он обязан вести раздельный учет.

Пункт 2 статьи 150 НК РФ предусматривает возможность последующего налогообложения ввезенных товаров. Это возможно в том случае, если товары были использованы на другие цели, чем те, в связи с которыми было предоставлено освобождение от налогообложения. При таких обстоятельствах налог подлежит уплате в полном объеме с начислением пени за весь период, считая с даты ввоза таких товаров на таможенную территорию РФ до момента фактической уплаты налога.

Освобождение от НДС не применяется при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров. Фактически данная норма означает, что комиссионер, поверенный или агент не имеют права на льготу в части своего вознаграждения.

В то же время отметим, что из этого правила есть исключение, которое предусмотрено пунктом 2 статьи 156 НК РФ. Согласно названному положению, освобождаются от уплаты НДС посреднические услуги по реализации следующих товаров (работ, услуг):

- услуг по сдаче на территории РФ в аренду помещений иностранным гражданам или организациям, аккредитованным в РФ;

- медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ;

Таким образом, в перечисленных случаях от НДС освобождаются как собственники товаров (исполнители работ и услуг), так и посредники, через которых данные товары (работы, услуги) реализуются.

При изменении редакции пунктов 1-3 статьи 149 НК РФ (отмене освобождения от налогообложения или отнесении налогооблагаемых операций к операциям, не подлежащим налогообложению) налогоплательщики применяют тот порядок определения налоговой базы (или освобождения от налогообложения), который действовал на дату отгрузки товаров (работ, услуг) вне зависимости от даты их оплаты (п. 8 ст. 149 НК РФ).

Суммы налога, предъявленные покупателю при приобретении товаров (работ, услуг) либо фактически уплаченные при ввозе товаров на территорию Российской Федерации, учитываются в стоимости таких товаров (работ, услуг) в случаях приобретения (ввоза) товаров (работ, услуг), используемых для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения). В случае принятия налогоплательщиком указанных сумм налога к вычету, соответствующие суммы налога подлежат восстановлению и уплате в бюджет (п. 3 ст. 170 НК РФ).

В бухгалтерском учете при этом делаются записи:

Дебет 08 (10, 20, 44,)

Кредит 60

- приобретены основные средства (материалы, работы, услуги), используемые при производстве и (или) реализации товаров (работ, ус луг), операции по реализации которых не подлежат налогообложению (освобождаются от налогообложения) с учетом НДС, выделенного в счете-фактуре поставщика.

Согласно пункту 4 статьи 170 НК РФ суммы налога, предъявленные продавцами товаров (работ, услуг) налогоплательщикам, осуществляющим как облагаемые налогом, так и освобождаемые от налогообложения операции:

- учитываются в стоимости таких товаров (работ, услуг) в соответствии с пунктом 2 статьи 170 НК РФ - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, используемым исключительно для осуществления операций, не облагаемых НДС;

- принимаются к вычету в соответствии со статьей 172 НК РФ - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, используемым исключительно для осуществления операций, облагаемых НДС;

- принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению (освобождаются от налогообложения), - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций.

Указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), отгруженных за налоговый период.

При этом налогоплательщик обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций.

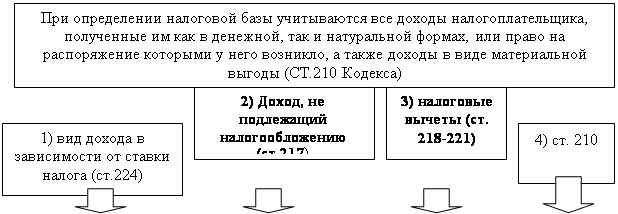

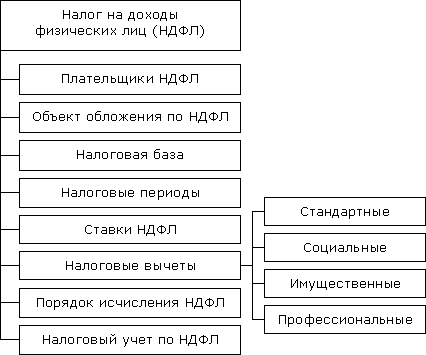

При отсутствии у налогоплательщика раздельного учета сумма налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на доходы физических лиц, не включается.

Налогоплательщик имеет право не применять вышеназванные положения к тем налоговым периодам, в которых доля совокупных расходов на производство товаров (работ, услуг), операции по реализации которых не подлежат налогообложению, не превышает пяти процентов общей величины совокупных расходов на производство. При этом все суммы налога, предъявленные таким налогоплательщикам продавцами используемых в производстве товаров (работ, услуг) в указанном налоговом периоде, подлежат вычету в соответствии с порядком, предусмотренным статьей 172 НК РФ.

Пример

Предприниматель Смаков А.Н. приобрел материалы, используемые при производстве как облагаемой, так и освобожденной от налогообложения продукции, на сумму 100 рублей. Кроме того, согласно счету-фактуре поставщика предъявлен к оплате НДС в сумме 18 рублей. Задолженность поставщику в сумме 118 рублей оплачена в момент приобретения товаров.

За отчетный период общая выручка от реализации (отгрузки) продукции организации составила 800 рублей. Из этой суммы:

- отгрузка, облагаемая НДС, составила 300 рублей, в т.ч. НДС - 45,67 руб.;

- отгрузка, не облагаемая НДС, - 500 рублей.

Коэффициент списания суммы НДС на расходы составил 0,625 (500 руб. / / (500 руб. + 300 руб.)). Исчисленная сумма НДС, подлежащая включению в стоимость приобретенных материалов, составила 11,25 руб. (18 руб. х 0,625).

Коэффициент списания суммы НДС, подлежащей возмещению из бюджета, равен 0,375 (300 руб. / (500 руб. + 300 руб.)). Исчисленная сумма НДС, подлежащая возмещению из бюджета, составила 6,75 руб. (18 руб. х 0,375).

В бухгалтерском учете Смакова А.Н. сделаны проводки:

Дебет 60

Кредит 51

- 118 руб. - оплачены материалы поставщику;

Дебет 19

Кредит 60

- 18 руб. - отражен предъявленный поставщиком НДС;

Дебет 10

Кредит 60

- 100 руб. - оприходованы материалы;

Дебет 62

Кредит 90-1 субсчет "Реализация, не облагаемая НДС"

- 500 руб. - отражена выручка от реализации товаров, не облагаемых НДС;

Дебет 62

Кредит 90-1 субсчет "Реализация, облагаемая НДС"

- 300 руб. - отражена выручка от реализации товаров, облагаемых НДС;

Дебет 90-3

Кредит 68 субсчет "Расчеты по НДС"

- 45,67 руб. - начислен НДС с реализации;

Дебет 68 субсчет "Расчеты по НДС"

Кредит 19

- 6,75 руб. - принят к вычету "входной" НДС, относящийся к реализации,облагаемой НДС;

Дебет 10 (20)

Кредит 19

- 11,25 руб. (18 - 6,75) - учтен в стоимости материалов (в составе затрат) "входной" НДС, относящийся к реализации, не облагаемой НДС.

С 1 января 2006 года не облагается НДС реализация лома черных и цветных металлов, а также передача в рекламных целях товаров или услуг, если стоимость одной передаваемой единицы не больше 100 рублей (Федеральный закон "О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах" от 22 июля 2005 г. N 118-ФЗ).

Похожие работы

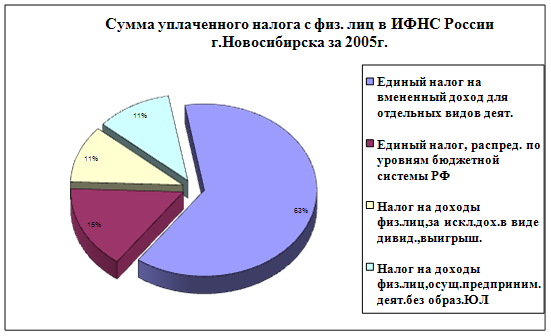

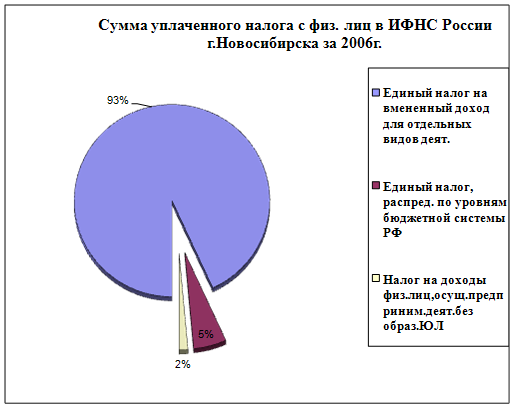

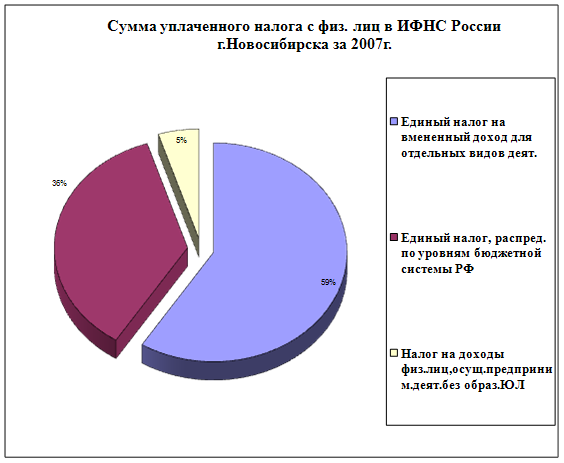

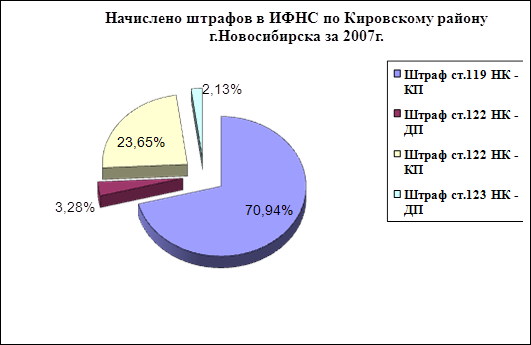

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... нормы и составляет минимум полгода. Кроме этого, сторонники данной реформы НДФЛ надеются, что получение социальной поддержки населением из того же бюджета, в который поступает налог на доходы физических лиц, проживающих в данном регионе, повысит мотивацию налогоплательщиков и их ответственность за благосостояние региона. Тем не менее у данного предложения больше недостатков, чем преимуществ. ...

... стране налоговой политики, носящей ярко выраженный фискальный характер. В этой связи особую актуальность и значимость приобретает исследование современной государственной политики налогообложения доходов физических лиц в Казахстане. В условиях перехода от административно- командных методов управления к экономическим, возрастает роль и значение налогов, как одного из инструментов регулирования ...

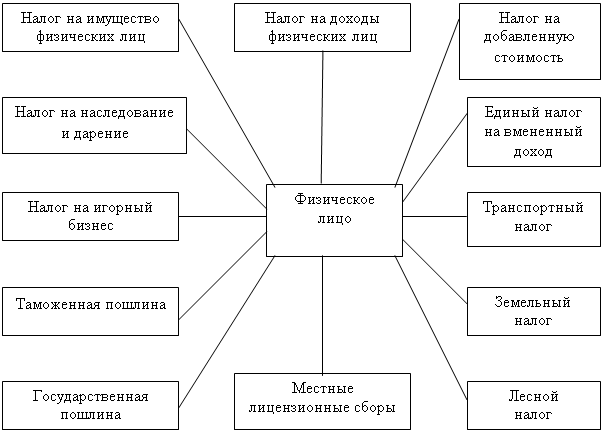

... , спички, чай, кафе). Однако частые смены состава Временного правительства и незначительный период его пребывания у власти не позволяют говорить о каких-либо практических результатах его налогового законодательства. Глава 1. Налоги и сборы с физических лиц 1.1 Экономическое содержание и структура налогов с физических лиц Изучение налогов с населения в развитии предоставляет нам возможность ...

0 комментариев