Навигация

Налоговые реформы в странах с переходной экономикой

5. Налоговые реформы в странах с переходной экономикой

Наиболее губительны для общества революции, преобразующие весь прежний уклад жизни общества. По сути, переход к другой модели рыночной экономики – это та же самая революция, когда из-за этого в стране начинается хаос и даже, если все законы замечательны, то люди то еще не привыкли к новой жизни, новому укладу, нет соответствующих условий, которые приходят только со временем.

В этом самая главная, на мой взгляд, проблема стран с переходной экономикой.

Качественную сторону экономики переходного периода определяют два основных начала: коренные преобразования процесса производства товарного продукта и его конечного распределения. Осуществление этих процессов может как подчиняться идеологическим устремлениям правящей власти, так и быть неполитизированным.

На примере российской экономической истории видно, что ни при каких условиях развития событий не устраняется пагубная зависимость экономического менеджмента от борьбы политических сил за власть в стране. Первопричина этому в РФ – отсутствие в стране реального собственника на средства производства.

Для примера, рассмотрим более конкретно Российскую Федерацию, как одну из стран с переходной экономикой. Российская Федерация по Конституции РФ является страной, переходящей к рыночной экономике.

В 1985 году начался новый переходный период в истории государства. Он определяется как начало демократизации общества, его возврат к естественному развитию.

Но условий для перехода в России так и не создали, большинство граждан РФ так и остались лишенными главного – частной собственности на средства производства, землю, частного права решать свою судьбу по своему собственному усмотрению. Демократические преобразования были только продекларированы.Весь приватизационный процесс протекал так, что больше экономических и политических возможностей было у тех, кто находился ближе к руководящей элите. Большинство граждан так и осталось бесправными как в экономическом, так и в политическом смысле этого слова. Передел собственности и концентрация богатства в руках олигархов не только истощили экономику, но и обесценили демократический лозунг.

Период с 1990 по 1998 гг. можно назвать не периодом демократических преобразования, а хождением по кругу. Потому что за это время так и не были окончательно определены социально-политический статус государства и стратегия экономики.

Для переходной экономики России поразительно характерен тезис о причинах, которые увеличивают и делают более тягостными различные виды государственных расходов (нежелание населения оплачивать государственные расходы, которое проистекает от убеждения, что проволочкой и сопротивлением можно вовсе избавиться от их оплаты; подозрение, что обложение слишком велико или что собранные суммы расхищаются или неправильно расходуются или же что они неравномерно взимаются и распределяются). В демократических странах расходование общественных фондов и средств государственного бюджета находится под жестким контролем и имеет характер строго целевых назначений. Поэтому сопротивление налогам там не является массовым явлением. Следовательно, избавившись от причин, порождающих сопротивление налогам, мы приблизим состояние своей налоговой системы к уровню цивилизованных государств.

В Конституции РФ установлено право частной собственности, принят ряд законов, развивающих это право, в частности, действует Закон об акционерных обществах. Однако эта норма не получила реального подтверждения на практике.

Системная оценка содержания и целей российских реформ за последнее десятилетие выявляет их главный недостаток – отсутствие последовательности, комплексности в проводимых преобразованиях, а также их излишняя ориентация на западные ценности. За отсчет была принята модель рыночной демократии.

Смысл этой модели заключается в том, что под реформой подразумевается переход к рыночной демократии посредством либерализации цен, приватизации государственной собственности и стабильной национальной валюты. Все эти процессы в России были проведены, однако они привели к прямо противоположным результатам. Причин этого много, но одна из них – это то, что ни одна из известных моделей преобразования стран на их пути постсоциалистического развития к России не применима; насаждение какой бы то ни было модели в столь огромной и многообразной стране, как Россия, и в столь короткое время губительно1.

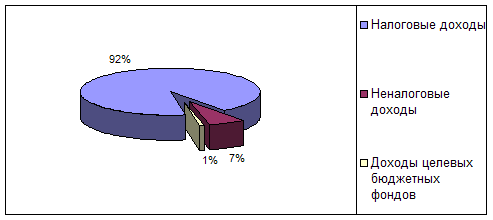

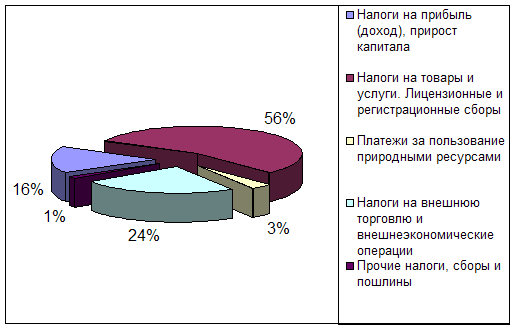

В целях проведения эффективной социально-экономической политики налоговая система России требует модернизации.

Сейчас происходит третий этап, необходимо вырабатывать стратегию социально-экономического прорыва в условиях современного постиндустриального общества. Сам по себе факт перехода к данному этапу реформ еще не гарантирует достижения стоящих перед страной стратегических целей. Успех или неуспех дальнейшего развития зависит от политики власти. На этом этапе ключевыми становятся вопросы развития человека, инвестиций в человеческий капитал, задачи укрепления и совершенствования политических институтов. Практически нет успешного зарубежного опыта достижения подобных целей, на который можно было бы ориентироваться. Эти проблемы не могут быть решены согласно сколько-нибудь типовому стандарту – всем странам, которым удалось с ними справиться, пришлось находить собственные пути их решения.

Для экономического рывка сейчас недостаточно иметь хорошие трудовое и земельное законодательства, законы о банках и банкротстве, налоговое и бюджетное законодательство. Чтобы они успешно реализовывались на практике, необходим действенный госаппарат, справедливый суд, достойная правоохранительная система. Именно поэтому остро стоит вопрос о коррупции в судебной системе.

В принципе можно сказать, что страны с переходной экономикой являются наиболее сложными для изучения, потому что в каждой такой стране действует своя модель экономики, не похожая на другие. Провести аналогии можно, но брать полностью и копировать с другой страны модель экономики невозможно, иначе в стране начнется ее развал.

Заключение

В настоящее время налоговые реформы завершены или все еще проводятся в целом ряде стран, при этом реформаторам в большинстве случаев удалось добиться позитивных изменений как в экономике, так и в социальной сфере.

Можно обратить внимание на то, что в процессе анализа и выработки налоговой политики на первый план все больше выходят международные факторы.

Действительно, последние года реформы налогообложения в ряде стран, входящих в состав различных международных объединений, осуществляются с целью привести национальное налоговое законодательство в соответствии с некими общими требованиями. При этом сходство достигается как в части правовых норм, определяющих состав налогов и сборов, так и норм, регулирующих порядок их исчисления и уплаты.

Подобная практика именуется унификацией налогового законодательства. Налогообложение реформируется не в интересах какого-либо отдельного государства, а с учетом экономических интересов всех стран – участников того или иного международного объединения. Международные организации как раз и определяют общее направление и содержание налоговых реформ, проводимых в государствах, в них входящих. Согласованные действия государств по осуществлению налоговой политики и реформированию налогового законодательства составляют существо гармонизации налогообложения. Ее основная цель – устранить различия в налоговом законодательстве государств, препятствующие экономической интеграции.

Наибольших результатов в деле гармонизации систем налогообложения достигли страны, входящие в состав ЕС.

Список литературы

I. Официальные правительственные документы

1. Конституция Российской Федерации: Официальный текст. – М.: Айрис Пресс, 2004

2. Налоговый кодекс РФ. – М.: Кодекс, 2001

3. Законодательные (представительные) органы власти субъектов РФ. Практика. Мнения. Проблемы. Информационно-исторический бюллетень. Выпуск 1 (23). – М.: изд. Государственной Думы, 2002

II. Отечественные книжные издания

4. Налоги: Учебное пособие // Под ред. Д.Г. Черника. – М.: Финансы и статистика, 1996

5. Налоговое право // Под ред. С.Г. Пепеляева. – М.: ИД ФБК ПРЕСС, 2000

6. Налоговое право России: Учебник для вузов // Под ред. Ю.А. Крохиной. – М.: изд-во НОРМА, 2003

7. Тодаро М.П. Экономическое развитие: Учебник / Пер. с англ. под ред. С.М. Яковлева, Л.З. Зевина. – М.: Экономический факультет МГУ, ЮНИТИ, 1997

8. Юткина Т.Ф. Налоговедение: от реформы к реформе. – М.: ИНФРА-М, 1999

III. Статьи

9. Мау В. Экономическая политика в 2004 году: поиск модели консолидации роста // Вопросы экономики. – 2005. - № 1.

Похожие работы

... есть прибыли и фонда заработной платы, заключается в том, что это якобы предотвратит ускоренный рост средств, направляемых на оплату труда.4. Значение налоговой реформы для экономики Российской Федерации Налоговая политика, проводимая сегодня в России, формируется в результате действия значительного числа весьма противоречивых и не всегда взаимосвязанных мер, с одной стороны, направленных на ...

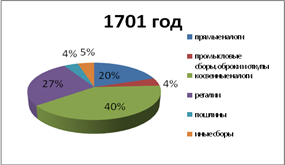

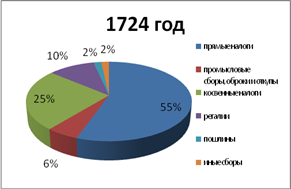

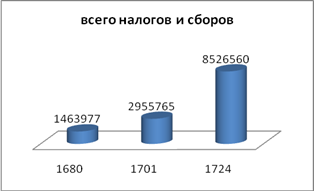

... них следует отнести следующие реформы: военную, органов власти и управления, сословного устройства русского общества, податную, церковную, в области культуры и быта, денежной системы, а также в сфере налогообложения. 2. Налоговая реформа Петра I 2.1 Реформа косвенных налогов Уже в первые годы царствования Петр I столкнулся с большими трудностями в сфере финансов. Поэтому было решено ...

... переписи 1718 г. единицей обложения становилась "душа" мужского пола, вне зависимости от возраста, с которой взималась подушная подать в размере 70 копеек в год. Это упорядочило податную политику и резко подняло доходы государства. Налоговая реформа Петра Великого Для покрытия дополнительных расходов Петр Великий ввел чрезвычайные налоги: деньги драгунские, рекрутские, корабельные, подать ...

... практикой осуществления расчетов за реализованную продукцию через счета специально создаваемых структурных подразделений и «третьих лиц». Модель налоговой реформы Черника Д.Г. Одним из наиболее известных людей, предлагающих модели реформирования налоговой системы является Черник Д.Г. Он выделяет среди недостатков существующей налоговой системы несовершенство законодательной базы, возникшее ...

0 комментариев