Навигация

Налоги и сборы, выплачиваемые предприятием малого бизнеса

2.2 Налоги и сборы, выплачиваемые предприятием малого бизнеса

Магазин «Евростиль» (ИП Скиба Е.А.) зарегистрирован в ИФНС Кировского района г. Ростова-на-Дону и выплачивает следующие налоги и сборы:

налог на добавленную стоимость;

единый налог на вмененный доход.

Расчеты по налогам и сборам производятся в денежной форме.

Поскольку магазин «Евростиль» приобретает электроинструменты непосредственно у фирмы Shopfer instrument (Германия), то согласно НК РФ признается плательщиком налога на добавленную стоимость при пересечении товара таможенной границы.

В РФ существуют следующие ставки налога на добавленную стоимость.

Налогообложение производится по налоговой ставке 0 процентов при реализации:

1) товаров, вывезенных в таможенном режиме экспорта, а также работ (услуг), непосредственно связанных с производством и реализацией товаров;

2) работ (услуг), непосредственно связанных с перевозкой (транспортировкой) через таможенную территорию Российской Федерации товаров, помещенных под таможенный режим транзита через указанную территорию;

3) услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории Российской Федерации, при оформлении перевозок на основании единых международных перевозочных документов;

4) работ (услуг), выполняемых (оказываемых) непосредственно в космическом пространстве, а также комплекса подготовительных наземных работ (услуг), технологически обусловленного и неразрывно связанного с выполнением работ (оказанием услуг) непосредственно в космическом пространстве;

5) драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней Российской Федерации, фондам драгоценных металлов и драгоценных камней субъектов Российской Федерации, Центральному банку Российской Федерации, банкам;

6) товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей.

7) припасов, вывезенных с территории Российской Федерации в таможенном режиме перемещения припасов.

Налогообложение производится по налоговой ставке 10 процентов при реализации:

1) отдельных видов продовольственных товаров;

2) отдельных видов товаров для детей;

3) периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера; книжной продукции, связанной с образованием, наукой и культурой, за исключением книжной продукции рекламного и эротического характера;

4) отдельных видов медицинских товаров.

Во всех остальных случаях налогообложение налогом на добавленную стоимость производится по ставке 18%. Следовательно, электроинструмент, закупаемый магазином «Евростиль» в Германии облагается налогом на добавленную стоимость по ставке 18%.

Не подлежит налогообложению налогом на добавленную стоимость ввоз на таможенную территорию РФ (ст. 150 НК):

товаров (за исключением подакцизных товаров), ввозимых в качестве безвозмездной помощи (содействия) Российской Федерации, в порядке, устанавливаемом Правительством Российской Федерации в соответствии с Федеральным законом «О безвозмездной помощи (содействии) Российской Федерации»;

медицинской техники отечественного и зарубежного производства согласно перечню, утвержденного Правительством РФ;

материалов для изготовления медицинских иммунобиологических препаратов для диагностики, профилактики и (или) лечения инфекционных заболеваний (по перечню, утверждаемому Правительством Российской Федерации);

художественных ценностей, передаваемых в качестве дара учреждениям, отнесенным в соответствии с законодательством Российской Федерации к особо ценным объектам культурного и национального наследия народов Российской Федерации;

всех видов печатных изданий, получаемых государственными и муниципальными библиотеками и музеями по международному книгообмену, а также произведений кинематографии, ввозимых специализированными государственными организациями в целях осуществления международных некоммерческих обменов;

продукции, произведенной в результате хозяйственной деятельности российских организаций на земельных участках, являющихся территорией иностранного государства с правом землепользования Российской Федерации на основании международного договора;

технологического оборудования, комплектующих и запасных частей к нему, ввозимых в качестве вклада в уставные (складочные) капиталы организаций;

необработанных природных алмазов;

товаров, предназначенных для официального пользования иностранных дипломатических и приравненных к ним представительств, а также для личного пользования дипломатического и административно-технического персонала этих представительств, включая членов их семей, проживающих вместе с ними;

валюты Российской Федерации и иностранной валюты, банкнот, являющихся законными средствами платежа (за исключением предназначенных для коллекционирования), а также ценных бумаг – акций, облигаций, сертификатов, векселей;

продукции морского промысла, выловленной и (или) переработанной рыбопромышленными предприятиями (организациями) Российской Федерации.

Так как магазин «Евростиль» ввозит товары, которые не принадлежат ни к одной из вышеперечисленных категорий, то предприятие не освобождается от уплаты НДС.

При ввозе товаров на таможенную территорию Российской Федерации в зависимости от избранного таможенного режима налогообложение производится в следующем порядке:

при выпуске для свободного обращения налог уплачивается в полном объеме;

при помещении товаров под таможенный режим реимпорта налогоплательщиком уплачиваются суммы налога, от уплаты которых он был освобожден, либо суммы, которые были ему возвращены в связи с экспортом товаров;

при помещении товаров под таможенные режимы транзита, таможенного склада, реэкспорта, беспошлинной торговли, свободной таможенной зоны, свободного склада, уничтожения и отказа в пользу государства, перемещения припасов налог не уплачивается;

при помещении товаров под таможенный режим переработки на таможенной территории налог не уплачивается при условии вывоза продуктов переработки с таможенной территории Российской Федерации в определенный срок;

при помещении товаров под таможенный режим временного ввоза применяется полное или частичное освобождение от уплаты налога в порядке, предусмотренном таможенным законодательством Российской Федерации;

при ввозе продуктов переработки товаров, помещенных под таможенный режим переработки вне таможенной территории, применяется полное или частичное освобождение от уплаты налога в порядке, предусмотренном таможенным законодательством Российской Федерации;

при помещении товаров под таможенный режим переработки для внутреннего потребления налог уплачивается в полном объеме.

Магазин «Евростиль» уплачивает данный вид налога в полном объеме.

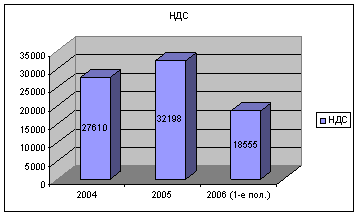

Данные по уплате НДС в 2004-2006 годах представлены на рис. 2.1.

Рис 2.1 Налог на добавленную стоимость, выплачиваемый предприятием, в 2004-2006 гг., руб.

На основании анализа данных рис. 2.1 видно, что общая сумма НДС, которую платит предприятие, имеет тенденцию к росту. Это связано с увеличением с увеличением выручки предприятия и, следовательно, объемов товаров, закупаемых у поставщиков.

Сумма налога на добавленную стоимость зачисляется в доход федерального бюджета.

Магазин «Евростиль» является плательщиком единого налога на вмененный доход.

Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются следующие физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц (ст. 346.29 НК РФ):

Таблица 2.5

Фактические показатели и базовая доходность в месяц для исчисления суммы ЕНВД в зависимости от вида предпринимательской деятельности

| Виды предпринимательской деятельности | Физические показатели | Базовая доходность в месяц, руб. | |

| 2004 | 2005-2006 | ||

| Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | 5000 | 7500 |

| Оказание ветеринарных услуг | Количество работников, включая индивидуального предпринимателя | 5000 | 7500 |

| Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств | Количество работников, включая индивидуального предпринимателя | 8000 | 12000 |

| Разносная (развозная) торговля | Количество работников, включая индивидуального предпринимателя | 3000 | 4500 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Площадь торгового зала (в квадратных метрах, не более 150) | 1200 | 1800 |

| Общественное питание | Площадь зала обслуживания посетителей (в квадратных метрах) | 700 | 1000 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов | Количество торговых мест | 6000 | 9000 |

| Розничная торговля, осуществляемая через объекты не стационарной торговой сети | Количество торговых мест | 6000 | 9000 |

| Оказание автотранспортных услуг по перевозке пассажиров и грузов | Количество транспортных средств, используемых для перевозки пассажиров и грузов | 4000 | 6000 |

| Оказание услуг по хранению автотранспортных средств на платных стоянках | Площадь стоянки (в квадратных метрах) | 50 | 50 |

| Распространение и (или) размещение печатной и (или) полиграфической рекламы | Площадь информационного поля печатной и (или) полиграфической наружной рекламы (в квадратных метрах) | – | 3000 |

| Распространение и (или) размещение посредством световых и электронных табло наружной рекламы | Площадь информационного поля световых и (или) электронных табло | – | 4000 |

Базовая доходность корректируется (умножается) на специальные коэффициенты К1, К2 и К3.

Корректирующий коэффициент К1, учитывающий совокупность особенностей ведения предпринимательской деятельности в различных муниципальных образованиях, особенностей населенного пункта или места расположения, а также места расположения внутри населенного пункта, определяется в зависимости от кадастровой стоимости земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком. В Ростовской области коэффициент К1 =1.

При определении величины базовой доходности субъекты Российской Федерации могут корректировать (умножать) базовую доходность на корректирующий коэффициент К2. Корректирующий коэффициент К2 учитывает совокупность особенностей ведения предпринимательской деятельности, площадь информационного поля световых и электронных табло, площадь информационного поля печатной и (или) полиграфической наружной рекламы и иные особенности, в том числе ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов, особенности места ведения предпринимательской деятельности и иные особенности.

Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков субъектами Российской Федерации на календарный год и могут быть установлены в пределах от 0,01 до 1 включительно.

Значения корректирующего коэффициента К2 устанавливаются на территории Ростовской области на календарный год и рассчитываются по следующей формуле:

К2 = Квд х Кмд,

где Квд – расчетная составляющая корректирующего коэффициента К2, определенная в зависимости от вида предпринимательской деятельности и типа населенного пункта,

Кмд – расчетная составляющая корректирующего коэффициента К2, учитывающая особенности места ведения предпринимательской деятельности.

В таблице 2.6 приведены действующие значения Кмд.

Таблица 2.6

Расчетная составляющая корректирующего коэффициента базовой доходности К2, учитывающая особенности места ведения предпринимательской деятельности

| Место ведения предпринимательской деятельности | Величина расчетной составляющей |

| Центр населенного пункта, территории вокзалов, аэропортов | 1 |

| Территории, прилегающие к центру населенного пункта | 0,8 |

| Окраина населенного пункта, иные территории, находящиеся вне границ населенного пункта | 0,6 |

Корректирующий коэффициент К3 – это коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в Российской Федерации. Коэффициент-дефлятор публикуется в порядке, установленном Правительством Российской Федерации.

В 2004 и 2005 году К3 был равен 1, в 2006 году его значение было установлено на уровне 1,132.

Налоговым периодом по единому налогу признается квартал. Ставка единого налога устанавливается в размере 15 процентов величины вмененного дохода.

В таблице 2.7 приведены расчетные значения ЕНВД, уплачиваемые магазином «Евростиль» в 2004-2006 годах

Таблица 2.7

Расчет значения единого налога на вмененный доход магазина «Евростиль» в 2004-2006 годах

| Значения | 2004 год | 2005 год | 2006 год (1-е полугодие) |

| Базовая доходность в месяц | 1200 | 1800 | 1800 |

| Площадь торгового зала, кв. м. | 29 | 29 | 29 |

| Число расчетных месяцев | 12 | 12 | 6 |

| К1 | 1 | 1 | 1 |

| Квд | 0,7 | 0,7 | 0,7 |

| Кмд | 0,8 | 0,8 | 0,8 |

| К3 | 1 | 1 | 1,132 |

| Величина вмененного дохода, руб. | 233856 | 350784 | 198544 |

| ИТОГО ЕНВД, руб. | 35078 | 52618 | 29782 |

Величина ЕНВД уменьшается на сумму страховых взносов, но не более 50% от начисленной суммы налога.

Индивидуальные предприниматели, имеющие работников, уплачивают взносы в ПФР в виде фиксированного платежа, а также страховые взносы за работников.

Плательщики ЕНВД – индивидуальные предприниматели суммы страховых взносов в бюджет Пенсионного фонда России уплачивают в виде фиксированного платежа. Размер фиксированного платежа в расчете на месяц устанавливается исходя из стоимости страхового года, ежегодно утверждаемой Правительством РФ.

Минимальный размер фиксированного платежа на финансирование страховой и накопительной частей трудовой пенсии установлена в размере 150 руб. в месяц и является обязательным для уплаты. При этом 100 руб. направляется на финансирование страховой части трудовой пенсии, 50 руб. – на финансирование накопительной части трудовой пенсии.

Страхователи ежемесячно производят исчисление суммы авансовых платежей по страховым взносам исходя из базы для начисления страховых взносов, исчисленной с начала расчетного периода, и тарифа страхового взноса.

Сумма авансового платежа по страховым взносам, подлежащая уплате за текущий месяц, определятся с учетом ранее уплаченных сумм авансового платежа. Тариф страхового взноса представляет собой размер страхового взноса на единицу измерения базы для начисления страховых взносов.

В 2004 г. исчисление страховых взносов производилось по ставкам, указанным в таблице 2.8.

Таблица 2.8

Исчисление страховых взносов в 2004 году

| База для начисления страховых взносов на 1 работника нарастающим итогом | Для мужчин 1952 г.р. и старше и женщин 1956 г.р. и старше | Для мужчин с 1953 по 1966 г.р. и женщин с 1957 по 1966 г.р. | Для лиц 1967 г.р. и моложе | |||

| страх. часть | накопит. часть | страх. часть | накопит. часть | страх. часть | накопит. часть | |

| До 100000 руб. | 14% | – | 12% | 2% | 10% | 4% |

| От 100001 до 300000 руб. | 14000 руб. + 7,9% суммы свыше 100000 руб. | – | 12000 руб. + 6,8% суммы свыше 100000 руб. | 2000 руб. + 1,1% суммы свыше 100000 руб. | 10000 руб. + 5,64% суммы свыше 100000 руб. | 4000 руб. + 2,26% суммы свыше 100000 руб. |

| От 300001 до 600000 руб. | 29800 руб. + 3,95% суммы свыше 300000 руб. | – | 25600 руб. + 3,39% суммы свыше 300000 руб. | 4200 руб. + 0,56% суммы свыше 300000 руб. | 21280 руб. + 2,82% суммы свыше 300000 руб. | 8520 руб. + 1,13% суммы свыше 300000 руб. |

| Свыше 600000 руб. | 41650 руб. | – | 35770 руб. | 5880 руб. | 29740 руб. | 11910 руб. |

В 2005-2006 гг. исчисление страховых взносов производилось по ставкам, указанным в таблице 2.9.

Таблица 2.9

Исчисление страховых взносов в 2005-2006 гг.

| База для начисления страховых взносов на 1 работника нарастающим итогом | Для лиц 1966 г.р. и старше | Для лиц 1967 г.р. и моложе в 2005-2007 гг. | ||

| страх. часть | накопит. часть | страх. часть | накопит. часть | |

| До 280000 руб. | 14% | – | 10% | 4% |

| От 280001 до 600000 руб. | 39200 руб. + 5,5% суммы свыше 280000 руб. | – | 28000 руб. + 3,9% суммы свыше 280000 руб. | 11200 руб. + 1,6% суммы свыше 280000 руб. |

| Свыше 600000 руб. | 56800 руб. | – | 40480 руб. | 16320 руб. |

В 2004 году заработок сотрудников магазина «Евростиль» суммарно за год не превышал 100000 руб., в 2005 году – 280000 руб. Сумма страховых взносов за сотрудников магазина «Евростиль» и общая сумма уплачиваемого единого налога на вмененный доход представлена в таблице 2.10.

Таблица 2.10

Вычисление ЕНВД магазина «Евростиль» в 2004-2006 гг.

| Значения | 2004 год | 2005 год | 2006 год (1-е полугодие) |

| Сумма страховых взносов, руб. | 19523 | 21202 | 15708 |

| Уплачиваемый ЕНВД, руб. | 17539 | 31416 | 14891 |

Подводя итоги раздела, можно сделать выводы, что налоговые платежи занимают незначительную долю, как в выручке предприятия (около 2%), так и в его прибыли (порядка 10%). Предложения по оптимизации налоговых платежей предприятия представлены в следующей главе.

Похожие работы

... активизирует инвестиции, что в едином целом наращивает национальное богатство России и благосостояние её граждан. ГЛАВА II. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ НАПРАВЛЕННОСТЬ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА §1. Современная структура налогообложения предприятий малого бизнеса различных организационно-правовых форм В настоящее время в экономике России ключевым источником ...

... Коэффициент текущей ликвидности на конец года; КТЛН - Коэффициент текущей ликвидности на начало года. Так как Кв > 1, предприятие может восстановить свою платежеспособность в течение шести месяцев. 3 Нормированное регулирование налогообложения субъектов малого бизнеса 3.1 Общий режим налогообложения, применяемый организациями – субъектами малого предпринимательства. Юридические ...

... периода. Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода. 4. Перспективы развития налогообложения малых предприятий в современной России. Еще несколько лет назад большинство малых предприятий облагались налогами по стандартной общепринятой системе налогообложения ...

... . Хочется надеяться, что акции такого рода не останутся без внимания со стороны законодателей и конструктивные и оправданные предложения попадут на страницы Налогового кодекса. Необходимость оптимизации системы налогообложения малого бизнеса признается и законодателями. Совершенно очевидно, что без дальнейших реформ в этой области не обойтись, так как удобство, грамотность и простота уплаты ...

0 комментариев