Навигация

Расчет авансового платежа по упрощенной системе налогообложения по данным II квартала

3.1.1. Расчет авансового платежа по упрощенной системе налогообложения по данным II квартала.

Налоговая база по анализируемому периоду составила во втором квартале 2007 года – 47 758,56 рублей

(400 587,00 руб. доходов минус 352 828,44 руб. принимаемых расходов = 47 758,56 руб.).

При ставке налогообложения 15 % во втором квартале 2007 году сумма налогов по ставке составила – 7 163 рублей.

(47 758,56р. * 15% = 7 163 руб.).

3.1.2. Расчет единого налога на вмененный доход по данным II квартала

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, которая рассчитывается как произведение базовой доходности и величины физического показателя по определенному виду предпринимательской деятельности. ИП Ушакова ведет розничную торговлю, осуществляемую через объекты стационарной торговой сети, имеющие торговые залы, поэтому базовая доходность в месяц составляет 1 800,00 рублей. Физическим показателем является площадь торгового зала; по договору субаренды ИП Ушакова арендует торговую площадь в ТК «Чкаловский» по адресу: г. Пермь, ул. Г. Хасана, 34 в размере 77 м.кв., согласно Плана арендуемых помещений, в том числе: торговые площади – 67,2 м.кв., площади совместного пользования – 9,8 м.кв.

Согласно решения Пермской городской думы, приложение № 2 от 31.03.2006г., корректирующий коэффициент К2 для розничной торговли стройматериалами составляет от 0,2 до 0,7. Его величина зависит от площади торгового зала и территории, на которой ведется предпринимательская деятельность. ИП ведет розничную торговлю на улице Г. Хасана, которая относится к III зоне, поэтому К2 равен 0,3. Корректирующий коэффициент К1 на 2007 г. равен 1,096.

Расчет налоговой базы для исчисления суммы единого налога:

ВД=БД х П х К (1)

где ВД - вмененный доход;

БД - базовая доходность на единицу физического показателя;

П - количество единиц физического показателя;

К - корректирующие коэффициенты

- базовая доходность – 1 800 руб.

- величина физического показателя – 61 м.кв.

- корректирующий коэффициент К1 – 1,096

- корректирующий коэффициент К2 – 0,300

Т.к. ИП Ушакова в апреле месяце не вело розничную торговлю, а кассовый аппарат был куплен и поставлен на учет 5 мая 2007г., поэтому коэффициент К2 можно откорректировать по формуле:

К2 = Кфп * К2, (3)

Где Кфп = ( (Nрд1 : Nкд1) + (Nрд2 : Nкд2) + (Nрд3 : Nкд3) ) : 3; (4)

где

Nрд - количество реально отработанных дней каждого месяца

Nкд – количество календарных дней каждого месяца.

Апрель – 30 календарных дней, из них рабочих – 0,

Май – 31 календарный день, из них рабочих – 28,

Июнь – 30 календарных дней, из них рабочих – 30.

Отсюда Кфп = ((0 : 30) + (28 : 31) + (30 : 30)) : 3 = 0,634

К2 = 0,634 * 0,3 = 0,19

Вмененный доход = 1800 * (61 * 3 месяца) * 1,096 * 0,19

Вмененный доход = 68 594,00 руб.

Сумма исчисленного налога = вмененный доход * 15%

Сумма исчисленного налога = 10 289,00 руб.

В соответствии с п.2 ст.346.32 Налогового кодекса РФ сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование работников, занятых в сфере деятельности, которая облагается единым налогом на вмененный доход, на свое страхование, а также на сумму выплаченных работникам пособий по временной нетрудоспособности, уплачиваемых за этот период времени, но не более чем на 50 %. В розничной торговле не участвуют другие работники, кроме Ушаковой М. А., поэтому вычеты из налога принимаются в размере 600,00 рублей за квартал. Поэтому сумма налога к уплате – 9 689,00 рублей.

(10 289,00 руб. минус 600,00 руб. = 9 689,00 рублей)

3.2. Применение упрощенной системы налогообложения с объектом налогообложения в виде доходов.

Во втором квартале 2007 года ИП в качестве объекта налогообложения при упрощенной системе налогообложения были выбраны доходы, уменьшенные на величину расходов, что привело к следующим показателям деятельности организации за квартал:

величина дохода – 400 587,00 рублей,

общая величина расходов – 352 828,44 рублей,

налогооблагаемая база – 47 758,56 рублей,

ставка налога – 15 %,

сумма налога к уплате – 7 163,00 рублей.

В случае если бы ИП при переходе на упрощенную систему налогообложения для определения налогооблагаемой базы применило объект налогообложения в виде доходов, показатели ее деятельности могли бы выглядеть следующим образом:

величина доходов –400 587,00 рублей (фактически полученные доходы, рассчитанные нарастающим итогом с начала налогового периода до окончания второго квартала, то есть с 13 апреля 2007 года до 30 июня 2007 года);

общая величина расходов – 352 828,44 рублей (фактически произведенные расходы, рассчитанные нарастающим итогом с начала налогового периода 13 апреля 2007 года до окончания второго квартала 30 июня 2007 года);

налогооблагаемая база –400 587,00 рублей (денежное выражение доходов);

ставка налога – 6%, (одинаковая для всех организаций – независимо от организационно-правовых форм и видов деятельности);

исчисленная сумма налога – 24 035,00 рублей

вычеты из налога – 10 470,00 рублей

(в соответствии с п.3 ст.346.21 Налогового кодекса РФ сумма налога, исчисленная за отчетный период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот период времени, но не более, чем на 50 %);

сумма налога к уплате – 24 035,00 рублей

(400 587,00 рублей * 6% = 24 035,00 рублей

24 035,00 рублей минус 10 470,00 рублей = 13 565 рублей).

Сравнение суммы налога, подлежащей уплате ИП по итогам второго квартала 2007 года с применением объекта налогообложения в виде дохода, уменьшенного на величину расходов, и суммы налога, которую ИП уплатило бы за этот же период, если бы в качестве объекта налогообложения выбрало доходы, свидетельствует о том, что ИП выбрало экономичный вариант налогообложения.

При объекте налогообложения в виде дохода ИП заплатило бы налог на 6402,00 рублей больше:

13 565,00 рублей минус 7 163,00 рублей = 6 402,00 рублей

13 565,00 рублей : 7 163,00 рублей = 1,89 раза

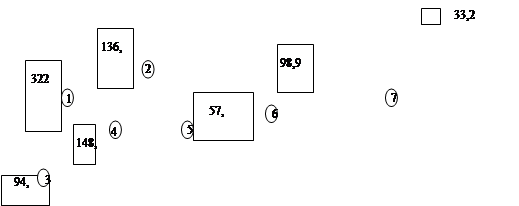

Подведенные расчеты приведены в Таблице 3.4.

Соотношение сумм налогов при изменении объекта налогообложенияТаблица 3.4.

| Исходные данные | Объект налогообложения при упрощенной системе | ||

| доход | доход, уменьшенный на величину расходов | ||

| Показатели, применяемые в расчетах | Анализируемый период | ||

| 2 квартал 2007г. | 2 квартал 2007г. | ||

| Исходные данные | Объект налогообложения при упрощенной системе | ||

| Доход | Доход, уменьшенный на величину расходов | ||

| Доход (выручка) | 400 587,00 руб. | 400 587,00 руб. | |

| Расходы | не принимаются | 352 828,44 руб. | |

| ИТОГО расходы | - | 352 828,44 руб. | |

| Налогооблагаемая база | 400 587,00 руб. | 47 758,56 руб. | |

| Ставка налогообложения | 6% | 15% | |

| Сумма налога по ставке | 24 035,00 руб. | 7 163,00 руб. | |

| Вычеты из налога | 10 470,00 руб. | - |

| Сумма налога к уплате | 13 565,00 руб. | 7 163,00 руб. |

С объектом налогообложения в виде дохода ИП заплатило бы в 1,89 раза больше единого налога; в соответствии с пунктом 2 статьи 346.14 Налогового кодекса РФ объект налогообложения не может меняться налогоплательщиком в течение всего срока применения упрощенной системы налогообложения.

Похожие работы

... способ решения любой проблемы – ее четкое определение на основе системы ценностей и недвусмысленной концепции. Эта задача теоретического исследования российской экономики.[20, с.31] Глава II. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ МАЛОГО БИЗНЕСА 2.1. Единый налог на вмененный доход для определенных видов деятельности Единый налог на вмененный доход, как и любой другой налог, представляет собой ...

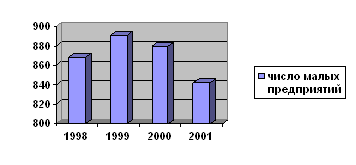

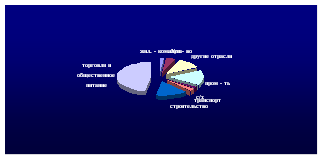

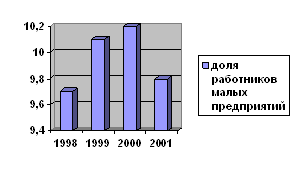

... принятии новых нормативных документов, касающихся налогообложения и не опубликованных в центральной прессе. Принятия всех этих мер требуют интересы малых предпринимательских структур. Глава 3. Региональные проблемы малого предпринимательства Ханты-Мансийского Автономного округа. 3.1. Современное состояние малого предпринимательства в г. Нефтеюганске. В 1997 года на территории Тюменской области ...

... то, что М. Касьянов долгое время находился на посту главы правительства, хорошо разбирается в экономических проблемах и поэтому знает, что говорит. Изучив эти и многие другие точки зрения, по поводу развития малого бизнеса в России, я хотела бы высказать своё мнение. Ранее я говорила и о важной роли малого бизнеса, и о проблемах которые стоят на пути его развития. И вот к какому выводу я пришла ...

... историю данной местности, кроме того, данный вид туризма формирует у туристов потребность в бережном отношении к окружающей среде и т.д. 5. Мировоззренческая. Туризм как вид деятельности формирует у человека, осуществляющего эту деятельность, определенное мировоззрение, отношение к окружающей среде (экологический вид туризма), стиль жизни (экстремальный вид туризма) и т.д. Необходимо ...

0 комментариев