Навигация

Основные элементы налога на прибыль предприятий

1.2 Основные элементы налога на прибыль предприятий

Налог на прибыль является прямым федеральным налогом и уплачивается организациями, получающими доходы от различных видов деятельности. Глава 25 НК РФ «Налог на прибыль организаций» введена Федеральным законом от 06 августа 2001 г. №110-ФЗ и вступила в силу с 01 января 2002 г.

Налогоплательщиками налога на прибыль организаций признаются российские организации и иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации [1, 285].

Объектом налогообложения по налогу на прибыль организаций признаётся прибыль, полученная налогоплательщиком. Прибылью признаётся: для российских организаций – полученные доходы, уменьшенные на величину произведённых расходов, которые определяются в соответствии с главой 25 НК РФ; для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, – полученные через эти постоянные представительства доходы, уменьшенные на величину произведённых этими постоянными представительствами расходов, которые определяются в соответствии с главой 25 НК РФ; для иных иностранных организаций – доходы, полученные от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьёй 309 НК РФ [8, 84].

К доходам относятся: доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы. Доходы от реализации – это выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретённых, выручка от реализации имущественных прав. Доходы определяются на основании первичных документов и документов налогового учёта.

Полученные налогоплательщиком доходы, стоимость которых выражена в иностранной валюте либо в условных единицах, учитываются в совокупности с доходами, стоимость которых выражена в рублях. Пересчёт указанных доходов производится налогоплательщиком в зависимости от выбранного в учётной политике для целей налогообложения метода признания доходов.

Суммы, отражённые в составе доходов налогоплательщика, не подлежат повторному включению в состав его доходов.

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретённых, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчётами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной форме [9, 367].

Внереализационные доходы налогоплательщика – это доходы, которые не имеют непосредственного отношения к деятельности организации, а носят дополнительный характер.

При определении налоговой базы не учитываются следующие доходы:

- в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления;

- в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств;

- в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов в уставный капитал организации (включая доход в виде превышения цены размещения акций над их номинальной стоимостью) и т.д.

Расходы – это обоснованные и документально подтверждённые затраты, осуществлённые (понесённые) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтверждёнными расходами понимаются затраты, подтверждённые документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведённые расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчётом о выполненной работе в соответствии с договором).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы [10, 47].

Расходы, связанные с производством и реализацией, включают в себя:

- расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

- расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

- расходы на освоение природных ресурсов;

- расходы на научные исследования и опытно-конструкторские разработки;

- расходы на обязательное и добровольное страхование;

- прочие расходы, связанные с производством и (или) реализацией.

Расходы, связанные с производством и реализацией, подразделяются на материальные, расходы на оплату труда, суммы начисленной амортизации, прочие расходы.

К материальным расходам, в частности, относятся следующие затраты налогоплательщика:

- на приобретение сырья и материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг); для упаковки и иной подготовки произведённых и реализуемых товаров (включая предпродажную подготовку), а также на другие производственные и хозяйственные нужды (проведение испытаний, контроля, содержание, эксплуатацию основных средств и иные подобные цели);

- на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода в эксплуатацию и т.д.

При определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учётной политикой для целей налогообложения применяется один из следующих методов оценки указанного сырья и материалов: метод оценки по стоимости единицы запасов; метод оценки по средней стоимости; метод оценки по стоимости первых по времени приобретений (ФИФО); метод оценки по стоимости последних во времени приобретений (ЛИФО).

В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами.

Амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путём начисления амортизации.

Амортизируемым имуществом признаётся имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 р.

Амортизируемым имуществом также признаются капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведённых арендатором с согласия арендодателя.

Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершённого капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты).

В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией.

К внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчётном (налоговом) периоде.

При определении налоговой базы не учитываются следующие расходы:

- в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения;

- в виде пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды), а также штрафов и других санкций, взимаемых государственными организациями;

- в виде взноса в уставный капитал, вклада в простое товарищество;

- в виде суммы налога, а также суммы платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

- в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей;

- в виде отрицательной разницы, образовавшейся в результате переоценки драгоценных камней при изменении в установленном порядке прейскурантов цен и т.д.

Налоговая база – это денежное выражение прибыли, подлежащей налогообложению. Налогоплательщик ведёт раздельный учёт доходов (расходов) по операциям, по которым в соответствии с главой 25 НК РФ предусмотрен отличный от общего порядок учёта прибыли и убытка. Доходы и расходы учитываются в денежной форме.

Доходы, полученные в натуральной форме в результате реализации товаров (работ, услуг), имущественных прав (включая товарообменные операции), учитываются, если иное не предусмотрено НК РФ, исходя из цены сделки с учётом положений статьи 40 НК РФ. Рыночная цена товара (работ, услуг) – это цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях. При определении рыночных цен принимаются во внимание сделки между лицами, не являющимися взаимозависимыми. Сделки между взаимозависимыми лицами могут приниматься во внимание только в тех случаях, когда взаимозависимость этих лиц не повлияла на результаты таких сделок.

При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода.

В случае, если в отчётном (налоговом) периоде налогоплательщиком был понесён убыток – отрицательная разница между доходами и расходами, то в данном отчётном (налоговом) периоде налоговая база признаётся равной нулю.

При исчислении налоговой базы не учитываются в составе доходов и расходов налогоплательщиков доходы и расходы, относящиеся к игорному бизнесу. Налогоплательщики, являющиеся организациями игорного бизнеса, а также организации, получающие доходы от деятельности, относящейся к игорному бизнесу, обязаны вести обособленный учёт доходов и расходов по такой деятельности [11, 158–167].

Налогоплательщики, понесшие убыток (убытки) в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного им убытка или на часть этой суммы (перенести убыток на будущее).

Налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен убыток.

Если налогоплательщик понёс убытки более чем в одном налоговом периоде, перенос таких убытков на будущее производится в той очерёдности, в которой они понесены.

Налогоплательщик обязан хранить документы, подтверждающие объём понесённого убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

Налоговая ставка устанавливается в размере 20%.

При этом: сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляются в федеральный бюджет; сумма налога, исчисленная по налоговой ставке в размере 18%, зачисляются в бюджеты субъектов Российской Федерации.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5% [12, 265–279].

Налоговым период по налогу признаётся календарный год.

Отчётными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Отчётными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года. Налогоплательщики представляют налоговые декларации не позднее 28 дней со дня окончания соответствующего отчётного периода. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

Похожие работы

... незавершенного производства, готовой продукции, товаров отгруженных и порядок определения сумм приходящихся на них прямых расходов. ГЛАВА 2. ДЕЙСТВУЮЩАЯ СИСТЕМА ФОРМИРОВАНИЯ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ И ПУТИ СОВЕРШЕНСТВОВАНИЯ 2.1 Несоответствие бухгалтерского и налогового учета Существующие расхождения между бухгалтерским и налоговым учетом создают ситуацию, когда отражаемые в ...

... оплаты, то основанное на моменте поставки зачетное начисление и оплата НДС рассматривается как более соответствующая принципу обложения текущего потребления. Во-вторых, при методе поставок облегчается работа налоговых служб по взиманию НДС, поскольку установление факта и момента поставки носит более простой характер, чем установление факта и момента совершения платежа. При этом надо отметить, что ...

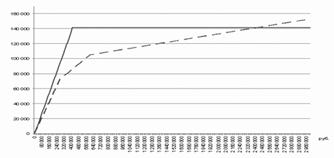

... -м эта сумма возрастет до 1,47 трлн руб. (дефицит 585 млрд руб.), в 2015-м — до 2,01 трлн руб. (926 млрд руб.), в 2020-м — до 3,9 трлн руб. (2,4 трлн руб.). 2.3 Особенности исчисления и уплаты страховых взносов во внебюджетные фонды С 1 января 2010 года действует новый порядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС, регулирует который Федеральный закон от 24 июля 2009 года N ...

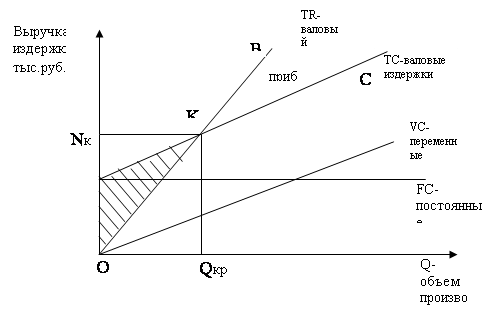

... Внереализационные доходы (убытки) Выручка Себестоимость (-) Балансовая прибыль Корректировка прибыли (-) Налогооблагаемая прибыль Не облагаемая налогом прибыль Налог на прибыль (-) Рисунок 2 – Формирование чистой прибыли коммерческого предприятия На практике для предприятия, функционирующего на рынке, необходимо знать не только, что оно получит прибыль, но и когда оно ее ...

0 комментариев