Навигация

Региональные налоги и сборы

2.2 Региональные налоги и сборы

Налог на имущество организаций устанавливается гл. 30 НК РФ и законами субъектов РФ, вводится в действие в соответствии с НК РФ законами субъектов РФ и с момента введения в действие обязателен к уплате на территории соответствующего субъекта РФ.

Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, разрешенных гл. 30 НК РФ, порядок и сроки уплаты налога, формы отчетности по налогу. Законами субъектов РФ могут предусматриваться налоговые льготы и основания для их использования налогоплательщиками.

Налогоплательщиками налога признаются: российские организации; иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ.

Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, при этом имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.[16]

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

В Японии налог на имущество юридических лиц уплачивается по ставке, не превышающей 1,4% от стоимости имущества.

В Соединенных Штатах Америки ставки налога на имущество предприятий различаются по штатам. Минимальный размер ставки составляет 0,5%, максимальный- 5%.[17]

Транспортный налог устанавливается НК РФ (гл. 28) и законами субъектов РФ и вводится в действие в соответствии с НК РФ законами субъектов РФ о налоге и обязателен к уплате на территории соответствующего субъекта РФ.

Вводя налог, законодательные (представительные) органы субъекта РФ определяют ставку налога в пределах, установленных НК РФ, порядок и сроки его уплаты, форму отчетности по данному налогу. При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством РФ.

В соответствии со ст. 359 НК РФ налоговая база определяется:

1) в отношении транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства в лошадиных силах, за исключением транспортных средств, указанных в пункте 2;

2) в отношении воздушных транспортных средств, для которых осуществляется тяга реактивного двигателя, — как паспортная статистическая тяга реактивного двигателя;

3) в отношении водных несамоходных (буксируемых) транспортных средств определяется валовая вместимость в регистровых тоннах;

4) в отношении водных и воздушных транспортных средств, не указанных в пунктах 1, 2 и 3, как единица транспортного средства.[18]

Налоговые ставки устанавливаются законами субъектов РФ соответственно в зависимости от мощности тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах

Налоговые ставки, указанные в вышеприведенной таблице, могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в 5 раз.

Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

В Бельгии местный налог на автотранспортные средства взимается со всех владельцев автомобилей. Ставка налога зависит от мощности двигателя, грузоподъемности, вида средства. Сумма налога для легковых автомобилей с мощностью двигателя свыше 20 л.с. не превышает 0,1% его стоимости, для грузовых - не превышает 0,2%.[19]

Похожие работы

... . В современных условиях практика ГРЭ оказалась достаточно результативной, чтобы не допустить всеобщих кризисов и социально-опасных масштабов безработицы. Организационно-правовые формы коммерческих предприятий в условиях рыночной экономики В современной экономике предприятия (фирмы) производят основную массу всех товаров и услуг, которые удовлетворяют потребности населения. Фирмы образуют в ...

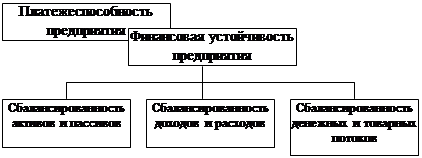

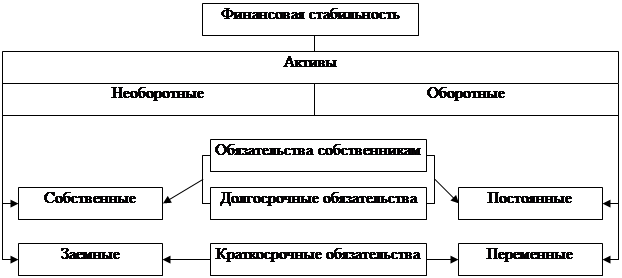

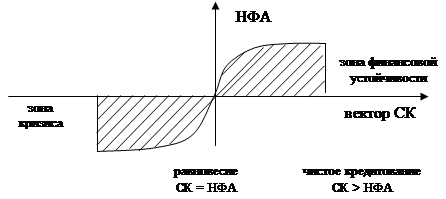

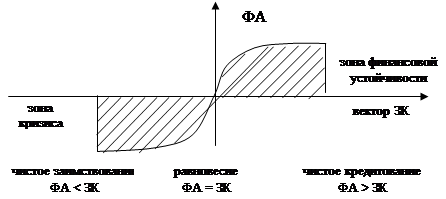

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

... 01.01. 2007 18,0 Банковский кредит 4. Увеличение количества оборудования на предприятии Руководитель 01.01. 2007 25,0 Банковский кредит Таким образом, для увеличения эфективности организации управления предприятие должно стремиться к выполнению следующих целей: 1. Мотивация труда путем выплаты премий работникам за перевыполнение плана, т.е воздействие на социальные интересы ...

... в судебных процессах. Аудит в Украине может стать обычным явлением, а его услуги - фактором улучшения хозяйственно-финансовой деятельности предприятий. 2. Финансовое и налоговое планирование на предприятии в современных условиях. 2.1 Организационно-экономическая характеристика и анализ финансового состояния предприятия. Общая характеристика предприятия. Предприятие Торгово-промышленная ...

0 комментариев