Навигация

Напрямки розвитку платіжного обороту України

«НАПРЯМКИ РОЗВИТКУ ПЛАТІЖНОГО ОБОРОТУ УКРАЇНИ»

ЗМІСТ

Вступ

1. Сутність та структура платіжного обороту

2. Розвиток безготівкових розрахунків у платіжному обороті України

4. Перспективи вдосконалення готівкового обігу в України

Висновок

Список використаної літератури

ВСТУП

Актуальність теми. Платіжний оборот пронизує всі сфери економічного життя країни і основні стадії відтворення, включаючи виробництво, розподіл, обмін і споживання. Підйоми, процвітання, кризи і депресії - всі злети і падіння економіки втілені в ньому. Цей оборот використовується в якості бази кругообігу і обороту капіталу, розподілу і перерозподілу доходів, функціонування грошового обігу, кредиту, фінансового ринку. Завдяки платіжним обороту здійснюється взаємозв'язок підприємств всередині галузей і між галузями, а також взаємозв'язок регіонів країни в єдиний платіжний простір. Фінансове здоров'я будь-якого підприємства, галузі та регіону вирішальним чином залежить від пропорцій між потоками платежів і надходжень коштів у платіжному обороті.Метою реферату є з’ясування сутності платіжного обороту, дослідження платіжного обороту України, його проблем та напрямів розвитку.

Вагомий внесок у розвиток питань платіжного обороту зробили такі вчені як Ахновська І. О., Галичин І. О., Брегеда О. А, проте багато аспектів даного питання залишаються недослідженими.

1.Сутність та структура платіжного обороту

Щоденно мільйони людей у світі мають справу з грошима. Грошові суми, якщо вони записані у вигляді цифрових даних, відображають дебіторську заборгованість, кредиторські вимоги або боргові зобов'язання.

Гроші - один із чинників, що регулює економіку. Коли їх недостатньо - господарський механізм дає збої. Але й надто великий обсяг грошей в обігу не сприяє економічному розвитку. Отже, держава повинна слідкувати за тим, щоб функціонування грошей у країні здійснювалось у прямій залежності від економічного зростання.

Сукупність грошових розрахунків, у яких гроші виступають як засіб платежу, за своєю суттю є грошовим, або платіжним, оборотом [3].

Платіжний оборот може бути двох форм:

■ готівковий - оборот грошей готівкою (що надходять до банків або ними видаються);

■ безготівковий - відбувається шляхом записів на рахунках у кредитних установах.

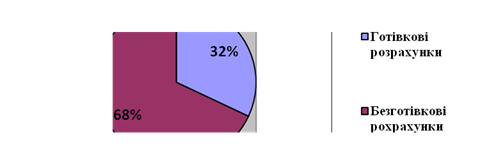

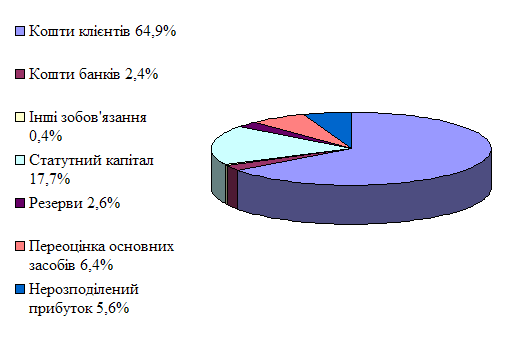

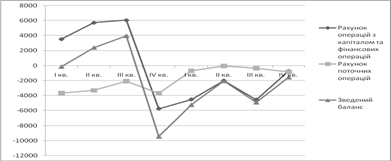

У розвинутих країнах готівка становить незначну частину грошової маси: 5-7%. В нашій країні за даними НБУ [7] станом на 1 лютого 2010 року готівковий оборот займає близько 32% усього грошового обороту (рис.1).

Рис. 1. Частка безготівкових та готівкових розрахунків у платіжному обороті держави

Обидві форми можуть трансформуватися. Так, при вкладенні готівки на рахунок, готівка стає безготівковими коштами. Відповідно, при видачі грошей кошти на рахунках перетворюються на готівку. Отже, кошти, які є на рахунках, можна в будь-який момент обміняти на готівку.

Обидва види грошей - складові платіжного обороту. Для банків ці дві форми грошей мають велике значення. У щоденних операціях беруть участь готівкові гроші: при виплатах і внесенні сум, при обмінних операціях з іноземною валютою та ін. Готівкові гроші вимагають витрат, пов'язаних з придбанням, транспортуванням, охороною. Також причиною великих витрат стає зберігання грошей.

Ще більшу частину грошей, з якими працюють банки, становлять кошти на рахунках. При кожній безготівковій операції, при перерахуванні в інші банки, при внутрішньобанківських бухгалтерських операціях використовують кошти на рахунках.

Платіжний оборот характеризує безперервний процес руху грошей, а звідси:

- економічною основою платіжного обороту є безперервний процес руху грошей при обслуговуванні ними тих стадій кругообігу фондів суб'єктів господарювання, де гроші використовуються для здійснення платежів товарного і нетоварного характеру;

- платіжний оборот є складовою частиною грошового обороту суб'єктів господарювання [4].

Оскільки платіж здійснюється в грошовій формі, розгляд платіжного обороту треба робити в тісному взаємозв'язку з грошовим оборотом. Платіжний оборот, на відміну від грошового, обслуговує не всі стадії кругообігу індивідуального капіталу. Платіжний оборот здійснюється готівковими і безготівковими грішми, тому, виходячи з економічної природи платіжного обороту і системи платежів, що виникають у суб'єктів господарювання, платіжний інструмент являє собою засіб визначеної форми на паперовому, електронному або іншому вигляді носія інформації, що використовується для сплати грошових зобов'язань.

2. Напрями розвитку безготівкових розрахунків у платіжному обороті України

Однією з найважливіших сфер банківської діяльності, від якої залежить ефективність функціонування економіки в цілому і кожного суб’єкта, є організація безготівкових розрахунків.

Безготівкові розрахунки — платежі, які здійснюються шляхом перерахування з рахунку платника на рахунок кредитора у банках без використання грошових купюр. Безготівкові розрахунки застосовуються між підприємствами і організаціями для розрахунків за куплені сировину, матеріали, напівфабрикати, відвантажену продукцію, виконані роботи і т. д. Безготівкові розрахунки використовуються також населенням для внесення вкладів, розрахунків за квартиру і комунальні послуги, оплату товарів та ін. Безготівкові розрахунки здійснюються на основі розрахункових документів встановлених форм — платіжних вимог, платіжних доручень, розрахункових чеків. Безготівкові розрахунки населення здійснюються через ощадні банки, але широкого поширення не набули.

У 2004 році, після внесення значних змін і доопрацювання, була проваджена нова редакція Інструкції про безготівкові розрахунки в національній валюті (затверджена Постановою Правління НБУ від 21.01.2004 № 22) [1].

Порядок безготівкових розрахунків суворо регламентований законодавством. Здійснення розрахункових операцій через банк знижує потребу в готівці, сприяє концентрації в банку вільних грошових коштів для кредитування, забезпечує їх збереження і ефективніше використання, оптимізує і прискорює грошовий обіг держави.

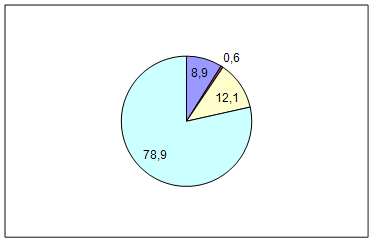

Безготівкові розрахунки становлять приблизно 68 відсотків усіх розрахунків у господарському обороті.

В Україні питома вага безготівкових розрахунків здійснюється платіжними дорученнями (81%), значно меншу вагу в безготівкових розрахунках займають розрахунки чеками (8%) та платіжними вимогами-дорученнями (6%).

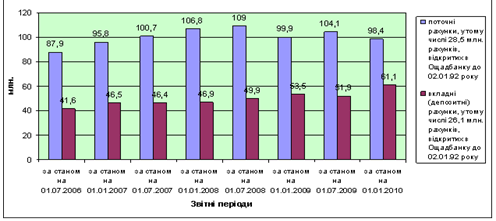

Згідно з даними звітності (форма № 410 “Звіт про кількість клієнтів банків та кількість відкритих клієнтами рахунків”) за станом на 01.01.2010 року установи 180 банків обслуговують понад 127,2 млн. клієнтів-юридичних та фізичних осіб (резидентів та нерезидентів), які відкрили поточні та вкладні (депозитні) рахунки, з них:

· 125,2 млн. – фізичні особи;

· 2 млн. – суб’єкти господарювання [7].

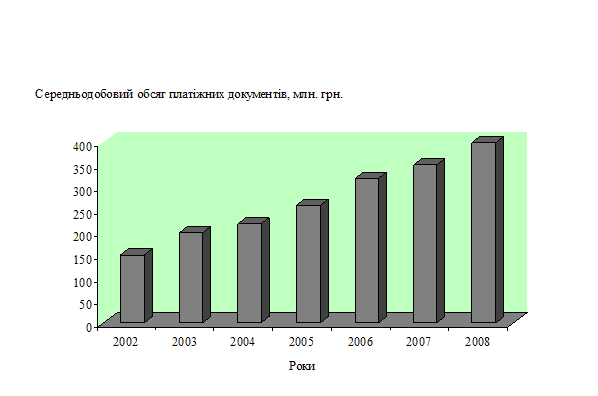

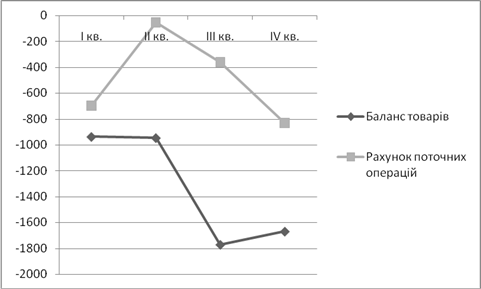

Рис. 2. Динаміка зростання кількості рахунків клієнтів банків

Упродовж 2008 – 2009 років кількість клієнтів, які обслуговуються в банках, зростає переважно за рахунок клієнтів-фізичних осіб.

Як видно з рис. 2 загальна кількість відкритих рахунків клієнтів на звітну дату склала 159,5 млн., у тому числі:

· поточних – 98,4 млн. (61,7% від загальної кількості рахунків, відкритих у банках),

· вкладних (депозитних) – 61,1 млн. (38,3%).

Частка рахунків фізичних осіб складає майже 97,7% від усіх відкритих рахунків клієнтів (95,1 млн. поточних рахунків і 60,8 млн. вкладних (депозитних) рахунків)”.

На даному етапі розвитку України стає дуже актуальним і вигідним використання всіх можливостей сучасного розвитку технологій, в усіх сферах економіки, господарства, тощо. Так, не можна не помічати необхідності використання українськими банківськими структурами нового інформаційного середовища - глобальної мережі Інтернет, яка стрімко перетворюється в "абсолютний" ринок. Це призведе до підвищення швидкості та якості обслуговування безготівкових платежів клієнтів, та, як наслідок, банки, які будуть мати розвинену та сучасну систему обслуговування клієнтів звичайно підвищать свій рейтинг на рівні всіх банків України.

Укладаючи угоди, сторони замість фізичного обміну або безпосереднього контакту вдаються до електронного способу взаємодії. Компанії можуть вибрати кращих постачальників не переймаючись їх географічним розташуванням та віддаленістю, вийти на глобальний ринок зі своїми товарами та послугами. Це ж відноситься і до клієнтів банків у яких є можливість роботи в Інтернеті, вони виберуть той банк, який може запропонувати їм послуги даного виду, що призведе до економії часу, коштів, енергії працівників, які повинні ходити до установи банку навіть щоб провести один платіж.

Важливою складовою електронного бізнесу є інтернет-банкінг - управління банківським рахунком через Інтернет. Це - найдинамічніший і найпрогресивніший напрям фінансових інтернет-рішень. Він дає змогу банку продавати, а клієнту - одержувати максимальний спектр послуг. Звичайно ж, можна дізнаватися про стан свого рахунку та операції за ним протягом будь-якого проміжку часу. Однією з переваг інтернет-банкінгу є те, що він не потребує спеціалізованих програм: можна використовувати звичайний "браузер" - стандартні інтернетівські програми. На даний момент в Україні послуги інтернет-банкінгу надають 7 банків: Приватбанк, Банк Аваль, Укрсоцбанк, Укрексімбанк, Universal Банк, Альфа-Банк та ОТП Банк.

Також сучасний платіжний оборот неможливо уявити без використання пластикових карток. Самі по собі вони не є грішми і не здійснюють обігу, а лише підтверджують те, що їх власники мають на своїх рахунках певну суму грошей. За допомогою карток кошти приводяться в рух. Тому емісія карток не збільшує загальної суми грошей в обігу, проте вона може прискорити їх обіг та збільшити залучення готівки в банківський оборот [5].

В Україні робоча група з розробки національної системи безготівкових розрахунків за допомогою пластикових карток була сформована ще в 1990 році. З того часу безготівкові розрахунки з використанням банківських карток в Україні пройшли великий шлях розвитку. Важливою віхою стало створення національної системи масових електронних платежів (НСМЕП).

Картковий ринок в Україні продовжує стрімко розвивається.

Зараз ринок платіжних карток після бурхливого, і трохи хаотичного, початкового етапу розвитку проходить стадію стійкого зростання. Визначились банки-лідери, такі як Приватбанк, Промінвестбанк, Райффайзен Банк Аваль та ВАТ "ОЩАДБАНК". Найактивнішим учасником серед банків є Приватбанк, доля якого на ринку дорівнює 40 %. Обсяг емісії міжнародних карток банку становить 16 млн., кількість POS-терміналів складає близько 47 тис. [7].

В Україні і надалі буде прослідковуватися тенденція зростання випуску карток завдяки зарплатним проектам, але поступово темпи приросту знижуватимуться завдяки насиченості ринку.

Великою проблемою з якою стикнулися українські банки в процесі розвитку карткового ринку — втрати від шахрайства, які зростають пропорційно зростанню кількості карток.

Такий сегмент банківської справи, як робота з платіжними картками, особливо гостро відчуває стан економіки, рівень життя населення. Пожвавлення економічних процесів в майбутньому підштовхне до активного розвитку роздрібного, у тому числі і карткового ринку як по депозитних, так і по карткових продуктах, тому Україна має значні перспективи розвитку даного сектора.

Похожие работы

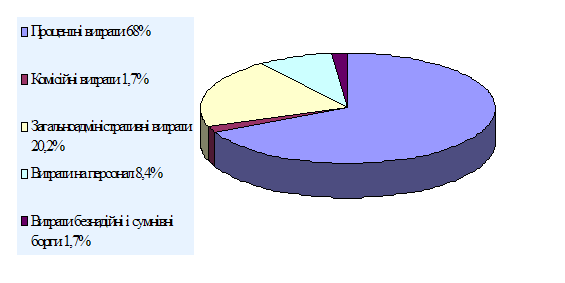

... З проведеного аналізу ефективності безготівкового обслуговування АСУБ "Грант" можна зробити висновок: левову долю своїх прибутків банк отримує від операції по обслуговування безготівкового платіжного обороту (додаток Е). Перспективою розвитку безготівкового обслуговування клієнтів може бути введення нових зарплатних проектів пластикових карток для робітників великих підприємств Харківського регі ...

... є нагальна потреба в розробці нових методів та запровадженні нових підходів грошово-кредитного регулювання, застосуванні інших монетарних стратегій. РОЗДІЛ 2. НАПРЯМКИ УДОСКОНАЛЕННЯ ДЕРЖАВНОГО РЕГУЛЮВАННЯ ГРОШОВОГО ОБОРОТУ УКРАЇНИ Фінансова криза, що відбувається у світі, зумовила погіршення стану економік майже всіх країн. Відбувається зупинення підприємств, падіння обсягів виробництва, ...

... не означає, що за їх допомогою вирішуються всі проблеми організації виробництва, реалізації продукції, організації бартерних операцій. Справа в системі, що передує їх застосуванню. 2. Аналіз фінансово - господарської діяльності ДП ДАК «Хліб України» Крижопільський елеватор 2.1 Організаційно-економічна характеристика підприємства Дочірнє підприємство Державної акціонерної компанії "Хліб ...

... , яка оцінена районним бюро технічної інвентаризації (МБТІ).В такому випадку береться до уваги вартість за даними оцінки. Розділ 3. Напрямки удосконалення споживчого та іпотечного кредитування 3.1 Мінімізация кредитного ризику, форми його страхування та використання сучасних комп’ютерних технологій при проведенні розрахунків Кредитування з найдавніших часів є ризиковим видом діяльності. ...

0 комментариев