Навигация

Організація безготівкового платіжного обороту в Україні та перспективи його розвитку

НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ

УКРАЇНСЬКА АКАДЕМІЯ БАНКІВСЬКОЇ СПРАВИ

ХАРКІВСЬКА ФІЛІЯ

До захисту допускаю:

завідувач кафедри банківської справи,

Академік АЕН України

д.е.н., професор О. В. Васюренко

ДИПЛОМНА РОБОТА Організація безготівкового платіжного обороту в Україні та перспективи його розвитку Керівник роботи, старший викладач І. М. ФедосікКонсультант з питань використання

інформаційних систем і технологій,

к.т.н., доцент С. О. Шамов

Консультант з питань охорони праці,

к.х.н., доцент Л. І. Юрченко

Студентка факультету банківської справи,

обліку і фінансів V курсу групи 54 – БСЗ

спеціальності 7.050105 “Банківська справа”

Н.О. Цимбалова

Харків-2009

Зміст Вступ Розділ 1. Безготівкові розрахунки та їх роль в умовах трансформації економічної системи України 1.1 Історичні передумови становлення та розвитку безготівкового обороту в Україні 1.2 Економічний зміст та принципи організації безготівкових розрахунків в Україні 1.3 Техніко-економічна характеристика АСУБ "Грант" Розділ 2. Аналіз організіції платіжного обороту в Україні 2.1 Аналіз безготівкового обігу в Україні 2.2 Аналіз безготівкового обороту в АСУБ "Грант" 2.3 Аналіз впровадження пластикових карток міжнародних розрахункових систем в Харківському регіоні Розділ 3. Шляхи вдосконалення безготівкового платіжного обороту на сучасному етапі розвитку банківської системи України 3.1 Введення програми розвитку системи масових безготівкових платежів в Україні – шлях до вдосконалення платіжного обороту держави 3.2 Впровадження найсучасніших банківських технологій у платіжному обороті України 3.3 Введення нових послуг в АСУБ "Грант " на підставі досвіду використання безготівкових розрахунків в розвинених країнах світу Розділ 4. Використання інформаційних систем і технологій у банківській сфері 4.1 Характеристика та стан інформаційних систем і технологій у АСУБ "Грант" 4.2 Перспективи створення та розвитку сучасних інформаційних систем і технологій в банківській сфері, оцінка переваг та можливостей створення 4.3 Основні задачі та вимоги до систем захисту банківських інформаційних технологій Розділ 5. Правові, соціально-економічні, організаційно-технічні питання охорони праці в банківській установі 5.1 Аналіз санітарно-гігієнічних умов праці в установі АСУБ "Грант" 5.2 Техніка безпеки та протипожежна профілактика 5.3 Розрахунок – аналіз штучного освітлення в приміщенні валютного управління АСУБ "Грант" Висновки Список використаних джерел Додатки

Вступ

Функціонування фінансово-кредитної системи будь якої країни неможливо без ефективної дії банківської системи. В сучасних умовах розвиток банківських послуг в Україні є дуже важливим, тому що банківська система є невід’ємною ланкою, що обслуговує економіку всієї країни.

Банки – необхідна складова сучасного грошового господарства. Вони створюють основу ринкового механізму, за допомогою якого функціонує економіка держави. Комерційні банки мають регулювати рух всіх грошових потоків, в першу чергу безготівкових, сприяти забезпеченню найбільш раціонального використання фінансових ресурсів суспільства та переливу капіталу в ті галузі господарства країни, де віддача вкладених коштів буде максимальною.

Організація платіжного обороту – одна з традиційних сфер банківських послуг, яка повинна відповідати конкретним вимогам, що обумовлені інтересами розвитку економіки. Головна з них – забезпечувати своєчасне отримання кожним підприємством коштів за поставлену ним продукцію та надані послуги, чим сприятиме прискоренню обігу оборотних коштів в розрахунках.

Успішне проведення ринкових реформ в Україні неможливе без підвищення ефективності управління діяльністю банків. Тому важлива роль відводиться аналізу безготівкового обігу, без якого не відбудеться нормальне функціонування будь-якого підприємства і країни в цілому.

Ефективний розвиток та надійність банківської системи України в сучасних економічних умовах залежить від рівня аналітичної роботи в комерційному банку, яка дозволила б давати реальну та всебічну оцінку досягненим результатам їх діяльності, виявляти сильні та слабкі сторони, визначати конкретні шляхи рішення проблем, які виникають.

Актуальність теми обумовлюється необхідністю швидких, якісних та безперервних розрахунків, як між окремими підприємствами країни, так і між різними державами. Зрозуміло, що ці розрахунки не можуть проводитися готівкою, не тільки тому, що це не практично, але й тому, що безготівкові розрахунки – це ефективно, надійно, зручно. Розумна організація безготівкового обігу – це запорука надійної і безперебійної роботи будь-якого підприємства чи фірми. Тепер стає дуже важливим правильне обрання банку, в якому матиме обслуговуватися підприємство, це доводить актуальність обраної теми і необхідність проведення аналізу даного напрямку діяльності банків з метою визначення недоліків, та шляхів їх подолання, і відкриття переваг при безготівкових розрахунках.

В роботі розглядаються питання складу платіжного обороту, особливості функціонування різних видів розрахунків.

Об’єктом дослідження є процес розвитку безготівкових розрахунків в Україні. Для більш детального розгляду взято Харківський Акціонерний Східно-Український банк “Грант”, який стане базою проведення фінансового аналізу банку та, зокрема, аналізу безготівкових розрахунків підприємства.

Метою даної роботи є обґрунтування теоретичних основ організації безготівкового платіжного обороту, а також розкриття основних напрямків підвищення якості структури безготівкового платіжного обороту, пошук шляхів, щодо вдосконалення системи електронних масових платежів.

Для дослідження поставленої мети в роботі вирішені такі завдання:

– вивчення умов та принципів організації безготівкового платіжного обороту;

– аналізу структури платіжного обороту держави;

– розгляд основних форм безготівкових розрахунків;

– запропоновано напрямки, щодо вдосконалення організації безготівкового платіжного обороту держави;

– приведено нові банківські послуги.

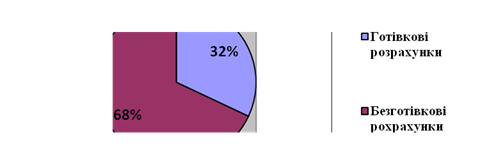

Сфери застосування готівкових та безготівкових платежів чітко визначені в законодавчому порядку. Платежі, що здійснюються за допомогою готівки, використовуються в процесі взаємовідносин господарських організацій із населенням, обслуговують рух його грошових доходів і витрат. У розрахунках між суб'єктами господарської діяльності майже всі господарські платежі ( крім дрібних ) здійснюються безготівковим переказуванням коштів із рахунка платника на рахунок одержувача на підставі укладеного договору про розрахунково-касове обслуговування.

В роботі використана законодавчо-нормативна база та періодична література українських видавництв, підручники та інші джерела. Вказаному питанню приділяється значна увага Національного банку України, що знайшло своє відображення у законах “Про банки і банківську діяльність”, “Про Національний банк України”, “Про підприємства в Україні” від 17.12.2000р. №2121-ІІІ, Інструкції НБУ “Про безготівкові розрахунки в Україні в національній валюті” від 29.03.01р. № 135, “Про порядок відкриття та використання рахунків в національній та іноземній валюті” від 18.12.98р. за № 527. Ці акти також свідчать про необхідність розгляду даної теми, так як вийшли не так давно і вимагають ретельного вивчення.

Для більш повного розкриття даної теми в роботі були використані джерела таких авторів О.В.Васюренка, Р.Коцовської, В.І.Міщенка, А.М.Мороза, В.Ричаківської, В.А.Ющенка та інші.

Вище зазначені факти свідчать про актуальність і необхідність розгляду даної теми за сучасних умов розвитку України, та доводять перспективність розвитку безготівкового платіжного обороту.

Впровадження пропозицій, наданих у роботі, дозволить покращити роботу з безготівкового обігу та введення розрахункових операцій установами банків. Це надасть можливість ввести в дію нові системи розрахунків, покращити принцип дії існуючих платіжних інструментів, скористатися міжнародним досвідом з цієї галузі що призведе до вдосконалення роботи як комерційних банків так і їх клієнтів.

Розділ 1. Безготівкові розрахунки та їх роль в умовах трансформації економічної системи України

1.1 Історичні передумови становлення та розвитку безготівкового обороту в Україні

Щоб краще зрозуміти теперішній стан платіжної системи України як екс-радянської республіки, важливо розглянути її історичне коріння. З 1930 року до недавніх реформ єдина банківська система обслуговувала весь Радянський Союз.

У процесі розвитку банківської системи Радянського Союзу була в цілому створена налагоджена система внутрішньобанківських та міжбанківських розрахунків установ Держбанку СРСР. Як емісійно-касовий та кредитно-розрахунковий центр країни Держбанк будував свої стосунки з іншими кредитними інститутами країни на основі кореспондентських рахунків, які були відкриті в Будбанку СРСР та Держтрудощадкасах СРСР.

Тільки Державний ощадний банк, який працював разом з центральним банком, виконував функції єдиного споживчого банку, надаючи фізичним особам і господарствам ощадні депозитні рахунки.

Оскільки Радянський Союз оперував монобанківською системою і володів усіма підприємствами, платіжні операції здійснювалися через внутрішньобанківські перекази, і основною вимогою до системи та її відмінною рисою був контроль, а не швидкість, зручність чи надійність.

Внутрішньобанківські розрахунки між установами Держбанку СРСР проводилися за системою міжфілійних оборотів (МФО), яка була введена у дію 1933 року. У цю ж систему були включені й установи Зовнішторг-банку СРСР. Щорічно за міжфілійними оборотами в СРСР проводилося до 200 млн. операцій. Платежі здійснювалися незалежно від наявності коштів на кореспондентських субрахунках, але в межах кредитового сальдо на кореспондентському рахунку банку.

Слід зазначити, що операції з обліку та контролю за МФО при ручній обробці документів мали значну питому вагу в обсязі обліково-операційної роботи, і лише із застосуванням комп'ютерів та відповідного програмного забезпечення було значно скорочено час та зменшено трудомісткість операцій.

Позитивною рисою системи розрахунків через МФО було те, що вона була добре відпрацьована і дисциплінувала бухгалтерський апарат банків, оскільки вимагала виключно чіткої організації та жорсткого контролю за всіма етапами проходження платіжних документів.

Основним недоліком цієї моделі була відсутність ресурсного обмеження діяльності установ банку, оскільки платіж здійснювався в будь-якому випадку, а не лише в межах кредитового сальдо. При цьому неможливо чітко розмежувати ресурси банків.

Як показав багаторічний досвід діяльності Держбанку, такі розрахунки успішно діяли в рамках одного банку, в умовах централізовано керованої економіки. Слід підкреслити, що клієнтами Держбанку були лише державні підприємства. Тому централізоване керування як Держбанком, так і його клієнтами-підприємствами відігравало певну роль у відносній стабільності такої схеми розрахунків, незважаючи на згадані її недоліки. У деяких зарубіжних країнах успішно застосовується аналогічна система між філіями та відділеннями одного банку.

Політичні зміни, що відбулися на території колишнього Радянського Союзу, призвели до дезінтеграції радянської платіжної системи. Наприкінці 80-х років монобанківська система поступилася місцем дворівневій банківській системі, що складалася з декількох державних спеціалізованих банків. Нові банки діяли в загальнонаціональному масштабі й обслуговували спеціальні сектори економіки (сільське господарство, промисловість і будівництво, інвестиції в соціальних секторах, експорт/імпорт). Розпочалося створення комерційних банків шляхом реформування філій державних банків і перехід до них штатних працівників центрального банку, який мав широку мережу територіальних представництв для виконання місцевих функцій (розподіл грошових коштів), а також мав кореспондентські (клірингові) рахунки в кожній місцевій філії спеціалізованих банків.

Другою зміною став розпад колишнього Радянського Союзу та утворення п'ятнадцяти незалежних держав. Це спричинило створення п'ятнадцяти окремих центральних банків і п'ятнадцяти "комплектів" спеціалізованих і ощадних банків. Під час цього процесу більшість кредитних ресурсів відійшло до Російської Федерації, зменшуючи фонди платіжних систем інших республік. Більшість управлінських та технічних ресурсів також залишилось у Росії, де був розташований апарат центрального банку колишнього Радянського Союзу і де ухвалювалися основні рішення. Комерційні банки платили своїм службовцям набагато більше, ніж центральні банки, що значно ускладнювало проблему трудових ресурсів. Багато фахівців залишили свої робочі місця, і в центральних банках залишилось дуже мало висококваліфікованих працівників.

Третьою зміною стало створення національних валют у нових країнах СНД. До певного часу національна валюта використовувалась тільки для готівкових розрахунків. Безготівкові операції (як усередині держави, так і між державами СНД) продовжували здійснюватись у "радянських" рублях. Пізніше нові держави стали використовувати свою національну валюту для всіх внутрішніх розрахунків.

Кінцевою зміною стала подальша реструктуризація банківської галузі, включаючи ліцензування багатьох нових приватних банків. Більшість банків були невеликими (мали лише один або декілька офісів) і багато з них виконували лише обмежені банківські функції. Однак, деякі з них ставали комерційними банками в повному розумінні цього слова, надаючи всі послуги і займаючи визначену частку на ринку, яка постійно зростала за рахунок державних банків.

Реорганізація платіжної системи стала першочерговим завданням реформування діяльності центральних банків у країнах, що утворилися після розпаду Радянського Союзу і розпочали перехід від централізовано планованої економіки до ринкової. Оскільки роль, яку виконувала платіжна система в умовах попереднього режиму, принципово відрізняється від тієї, яку платіжна система відіграє в країнах з ринковим господарством, важливо перетворити стару систему в ефективну, надійну і безпечну.

Політична орієнтація України на формування вільної ринкової економіки призвела на початку 90-х років до істотних змін у банківській сфері країни.

Еволюція міжбанківських розрахунків в Україні на поточний час нараховує три етапи, які характеризують і реорганізацію банківської системи в цілому.

Першим етапом реорганізації банківської системи (1988 - 1991 роки), ще за часів входження України в СРСР, можна вважати розвиток елементів ринкової економіки в господарчому механізмі. У державних банках почала з'являтися клієнтура з приватних підприємців. Але механізми розрахунків не змінювалися. Було збережено порядок розрахунків за МФО. Він розповсюджувався на установи всіх державних спеціалізованих банків. Ці установи як суб'єкти господарювання мали усі атрибути юридичне самостійних осіб, але при цьому включалися в єдину державну банківську мережу. Вони керувалися зведеними кредитними та касовими планами Держбанку СРСР, виконували фінансово-кредитні та розрахунково-касові операції, вели облік за загальними правилами.

Планувалося надалі забезпечити фінансову самостійність банків. Однак, це завдання не могло бути виконано, зокрема, також і через механізм міжбанківських розрахунків: позаплановий перерозподіл грошових коштів між банками в процесі МФО створював неявні та неоформлені кредити за рахунок Держбанку. Ці кредити за характером були безстроковими та безоплатними, що само по собі ненормально.

У результаті Держбанк був позбавлений можливості регулювати грошовий обіг та контролювати діяльність спецбанків, а також застосовувати на фінансовому ринку економічні методи регулювання банківської системи, такі, як зміна норм обов'язкових резервів та процентних ставок за активними та пасивними операціями. Це звело нанівець спроби проведення грошово-кредитної політики, і саме "монобанк" в особі Держбанку, який був основою однорівневої банківської системи, був зацікавлений у переході до дворівневої банківської системи.

Ключовим моментом другого етапу (з 1991 по 1994 роки) реформування банківської системи була реструктуризація мережі банків:

– створення Національного банку України (НБУ);

– формування Національним банком України власної мережі регіональних управлінь;

– перетворення установ державних спеціалізованих банків у самостійні комерційні банки. Державні банки (Промінвестбанк, «Україна», Укрсоцбанк) акціонуються персоналом банків, а також окремими клієнтами цих банків;

– у комерційних банках відбуваються зміни у складі засновників: з числа засновників виходять міністерства;

– утворення нових комерційних банків.

Створюються банки "нової хвилі" із залученням значного приватного капіталу (подальший розвиток спільних підприємств, малих підприємств, акціонерних товариств) і коштів новостворюваних державних бюджетних та позабюджетних фондів. Під час гіперінфляції відбувається масове утворення дрібних "кишенькових" банків. Протягом 1992-1993 років реєструється понад 100 таких установ, в основному з приватним капіталом.

Робота комерційних банків базувалась на власних та залучених ресурсах, їм було надано самостійність у питаннях визначення об'єктів кредитування, строків депозитів та кредитів, процентних ставок за пасивними та активними операціями. Починаючи з 1992 року, взаємні розрахунки між ними стали здійснюватися на основі встановлення кореспондентських відносин з відкриттям взаємних коррахунків або через коррахунки, що відкриті в Національному банку України.

З моменту створення у 1991 році Національного банку України одним з найважливіших напрямів його діяльності було створення інформаційного середовища автоматизації банківської справи на базі Національного банку, а також створення ряду систем автоматизації банківської діяльності на загальнодержавному рівні.

У 1992- 1993 роках в Україні використовувалась модель міжбанківських розрахунків за кореспондентськими рахунками, що були відкриті у регіональних управліннях Національного банку України. Для здійснення міжбанківських розрахунків використовувалися спеціалізовані підрозділи НБУ – розрахунково-касові центри (РКЦ) при регіональних управліннях. Саме там були відкриті кореспондентські рахунки для комерційних банків, що знаходилися у відповідному регіоні України. Всього було створено 27 РКЦ (відповідно до кількості регіональних управлінь НБУ).

Механізм розрахунків не включав елементів заліку. Міжбанківські розрахунки відбувалися на повну суму платежів між суб'єктами господарювання.

Контроль за станом міжбанківських розрахунків здійснювався, виходячи зі стану комерційного банку в цілому як юридичної особи за "консолідованими" кореспондентськими рахунками.

У 1992 році в Україні оброблялося в середньому 1 млн. 600 тис. платіжних документів за день.

Недоліки паперової технології було усунуто на третьому етапі становлення банківської і платіжної системи України.

У 1992 році була розроблена "Концепція створення системи електронного грошового обігу". Вона передбачає впровадження в народне господарство України нової технології обслуговування банків, організацій та фізичних осіб, заснованої на виконанні різноманітних платіжних операцій за безпаперовою комп'ютерною технологією. Така система має назву "Система електронного переказу фінансових послуг або електронного грошового обігу" - СЕГО.

Комерціалізація державних банків, поява мережі нових комерційних банків, збільшення кількості суб'єктів підприємницької діяльності сприяли зростанню суспільної зацікавленості в створенні, в першу чергу, загальнодержавної автоматизованої системи, яка прискорила б міжбанківські розрахунки та підвищила б їх надійність і безпеку.

Кожний день зволікання у створенні системи призводив до значних збитків держави та підприємців унаслідок прискорення темпів інфляції та значних фінансових втрат від використання підроблених платіжних документів. Наприклад, лише в третьому кварталі 1993 року (останні місяці перед впровадженням електронної системи міжбанківських розрахунків) за допомогою фальшивих авізо з банківської системи України було вилучено понад 500 мільярдів карбованців. Справжні масштаби цього явища ще чекають з'ясування.

Враховуючи недостатній рівень інформатизації України, відсутність у комерційних банків власних систем міжбанківських розрахунків та відсутність з їх боку ініціативи щодо створення єдиної мережі електронних взаєморозрахунків, не можна було сподіватися на створення подібної системи "знизу", шляхом поступового добровільного об'єднання банків у єдину мережу електронних взаєморозрахунків. Національний банк України змушений був нав'язувати комерційним банкам свою політику та технологію у галузі створення електронної системи міжбанківських розрахунків. У той же час необхідно було врахувати всю різноманітність фінансових можливостей банків та рівня кваліфікації їх персоналу, а також обмеженість коштів самого Національного банку.

При створенні системи використовувалися принципово нові програмні, методичні та організаційні рішення.

Запроваджена система не має аналогів у країнах колишнього Радянського Союзу і наближається до рівня відповідних систем розвинених країн Європи і світу.

Програмне забезпечення та засоби захисту інформації системи електронних міжбанківських розрахунків Національного банку України, або Системи електронних платежів (надалі - СЕП) були розроблені фахівцями Національного банку і вперше надані учасникам міжбанківських розрахунків у липні-серпні 1993 року. 5 серпня 1993 року почалася дослідна експлуатація системи.

Після відповідного доопрацювання та вдосконалення програмно-технічного забезпечення системи 1 жовтня 1993 року почалося її запровадження в промислову експлуатацію. На 1 січня 1994 року практично всі філії комерційних банків були підключені до системи електронних міжбанківських платежів. Це дозволило відмовитись від використання поштових і телеграфних авізо та значно підвищити швидкість, якість і надійність проведення платежів, безпеку і конфіденційність банківської інформації.

Існуюча система електронних міжбанківських розрахунків цілком задовольняє потреби економіки України на поточний час. Це, зокрема, підтвердив і досвід проведення грошової реформи в серпні-вересні 1996 року, коли у зв'язку з впровадженням нової національної валюти обсяг міжбанківських розрахунків збільшився в 2-3 рази і висувалися підвищені вимоги щодо швидкості та регламенту виконання платежів. СЕП успішно виконала покладені на неї в той час завдання. Так, ЗО серпня 1996 року через СЕП було оброблено платежів на суму понад 500 трильйонів карбованців. Це стало переконливим підтвердженням правильності стратегічного вибору НБУ щодо створення електронної платіжної системи країни (додаток А).

СЕП постійно розвивається з метою підвищення надійності її функціонування, надання більшого спектра послуг банкам - учасникам СЕП, розвитку бухгалтерської моделі.

Одночасно із створенням СЕП комерційні банки активно розробляли і впроваджували системи автоматизації внутрішньобанківської діяльності (так звані програмні комплекси "Операційний день банку" — ОДБ). Це - програмне забезпечення, що обслуговує поточну внутрішньобанківську діяльність (бухгалтерський облік, обслуговування рахунків клієнтів тощо). Одне із завдань таких систем - автоматизація обігу платіжних документів усередині банку та обмін електронними платіжними документами з СЕП.

Оскільки СЕП дозволила практично уникнути затримки платежів на міжбанківському рівні, для комерційних банків та їх клієнтів стало доцільним використання систем "клієнт - банк" для розрахунків між клієнтом банку та банком в електронній формі.

Ще одним способом виконання міжбанківських розрахунків в Україні є встановлення між комерційними банками прямих кореспондентських відносин, що здійснюється з метою прискорення розрахунків. Враховуючи, що на території України діє система електронних міжбанківських розрахунків НБУ, учасниками якої є всі комерційні банки та яка практично задовольняє потреби банків у цій сфері, прямі кореспондентські відносини між банками встановлюються у виключних випадках. Ці винятки можуть бути пов'язані зі специфікою проведення банківських операцій, що мають постійний характер, наприклад:

– при здійсненні операцій з продажу та купівлі валютних коштів на Міжбанківській валютній біржі;

– при розрахунках між банками за операціями, що мають постійний характер та великі обсяги.

У всіх випадках Національний банк України дає дозвіл на встановлення прямих кореспондентських відносин, при умові обгрунтування їх доцільності. Платіжна система України у даний час складається з таких компонентів:

– системи електронних міжбанківських розрахунків Національного банку України;

– систем автоматизації роботи банків (програмні комплекси "Операційний день банку");

– внутрішньобанківських платіжних систем;

– систем "клієнт - банк".

На стадії розроблення - такі компоненти СЕГО:

– система масових платежів із використанням карток;

– система обігу цінних паперів на первинному та вторинному ринках.

Окремі комерційні банки України, а також підрозділи державних банків є абонентами:

– міжнародних систем міжбанківських розрахунків;

– міжнародних систем розрахунків за допомогою карток.

Можна, без перебільшень, зробити висновок: впровадження СЕП підняло банківську індустрію України на якісно новий рівень і у цілому відповідає світовим стандартам у цій галузі банківської справи.

Похожие работы

... не означає, що за їх допомогою вирішуються всі проблеми організації виробництва, реалізації продукції, організації бартерних операцій. Справа в системі, що передує їх застосуванню. 2. Аналіз фінансово - господарської діяльності ДП ДАК «Хліб України» Крижопільський елеватор 2.1 Організаційно-економічна характеристика підприємства Дочірнє підприємство Державної акціонерної компанії "Хліб ...

... ішим, є відновлення довіри до банків, без чого зростання безготівково обороту буде просто неможливим. ВИСНОВОК Отже, подальший напрям регулювання розвитку платіжного обороту в Україні має бути спрямований на збільшення безготівкового обороту та зниження готівкового. Це є безперечно дуже складною задачею, проте роки стратегічних заходів дадуть змогу цього досягти. Головною метою насамперед має ...

... у народному господарстві, правил документообігу, організації банківського контролю за проведенням розрахунків. За часів переходу до ринкових відносин організація безготівкових розрахунків повинна активно сприяти вирішенню таких завдань: 1. удосконалення комерційного розрахунку па підприємстві; 2. підвищення відповідальності підприємств за своєчасне і в повному обсязі здійснення платежів за всіма ...

... гривень строком від 3 до 24 місяців. Річна відсоткова ставка по кредиту становить 5-8%, додаткова щомісячна комісія – 1,75 – 3,0%. Умови надання споживчих кредитів у 2007 році наведені у табл.Г.1 Додатку Г, умови надання кредитів станом на 01.12.2009 року після 1 року розвитку фінансової кризи в банківській системі наведені в табл.Г.2 Додатку Г [83]. ФКСК “VAB Express”(ТМ Швидкокредит) фінансово ...

0 комментариев