Навигация

Организация налогового контроля

Реферат

по курсу: Налоги и налогообложение

на тему: "Организация налогового контроля"

Выполнила:

студентка гр.

Санкт-Петербург 2009

Содержание

Введение

1. Понятие налогового контроля

2. Объект, предмет, цели и задачи налогового контроля

3. Классификация, формы и методы налогового контроля

4. Виды налоговых проверок

Заключение

Список использованной литературы

Введение

В настоящее время тема налогового контроля особенно актуальна, и прежде всего в связи с тем, что с 1 января 2007 года вступили в силу поправки к первой части Налогового кодекса РФ[1], внесенные Федеральным законом от 27 июля 2006 года № 137-ФЗ "О внесении изменений в часть первую и часть вторую НК РФ и в отдельные законодательные акты РФ в связи с осуществлением мер по совершенствованию налогового администрирования".

Налоговый контроль - это специализированный (проводится только в отношении налогов и сборов) надведомственный (осуществляется определенными уполномоченными органами) государственный контроль. При этом объектом данного контроля являются действия и налогоплательщиков, и налоговых агентов, и плательщиков сборов.

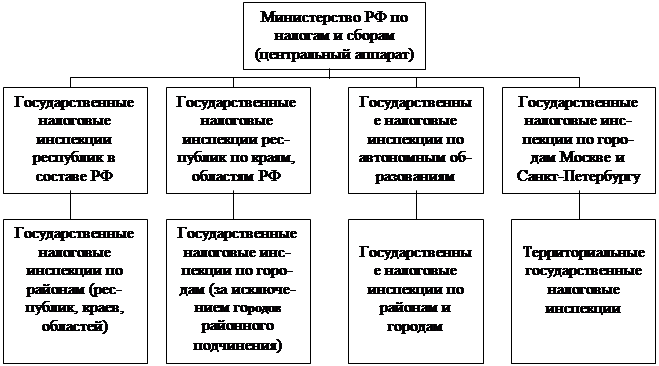

Основной задачей налоговых органов является осуществление должностными лицами этих органов налогового контроля за соблюдением налогоплательщиками налогового законодательства, а также за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет и государственные внебюджетные фонды налогов и других платежей, установленных законодательством РФ.

Целью исследования является изучение организации налогового контроля в Российской Федерации.

1. Понятие налогового контроля

Понятие "налоговый контроль" является одной из важнейших категорий налогового права, определяющей основу государственного управления в сфере налогообложения. Именно в рамках налогового контроля непосредственно реализуются государственные интересы в области государственных финансов, бюджета и налогов. [2]

В соответствии с п.1 ст.82 НК РФ:

"Налоговым контролем признается деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах в порядке, установленном настоящим Кодексом".

Вышеуказанное определение позволяет нам определить сущность и основные характеристики налогового контроля.

Прежде всего, необходимо отметить, что налоговый контроль является разновидностью государственного контроля (надзора), а точнее - это специализированный вид государственного контроля (надзора). Вообще под контролем как таковым понимается наблюдение или проверка с целью надзора. Контроль, как неотъемлемая составляющая любого процесса управления, призван обеспечить надлежащее функционирование управляемого объекта. Контроль за соблюдением законодательства позволяет не только устранять недостатки в функционировании объектов управления, оценивать дисциплину исполнения законодательных актов, но и судить о том, насколько эффективно само правовое регулирование в той или иной сфере управления, о том, какие изменения следует внести в нормативные акты для повышения степени их исполнения, о том, насколько нормы правовых актов соответствуют сущности и закономерностям развития регулируемых общественных отношений. [3]

В сфере государственного правового регулирования контроль используется, прежде всего, как механизм, посредством которого проверяется соответствие поведения и деятельности хозяйствующих субъектов правовым предписаниям.

Государственный контроль осуществляется специально уполномоченными органами государства в особых, установленных законом, формах и процедурах. При этом указанные органы наделяются достаточно мощными односторонне-властными полномочиями, имеющими властный характер, в частности:

а) давать подконтрольным субъектам обязательные для исполнения указания об устранении вскрытых недостатков;

б) ставить перед компетентными инстанциями вопрос о привлечении к ответственности лиц, виновных в обнаруженных нарушениях;

в) непосредственно применять в необходимых случаях меры государственного принуждения.

Налоговый контроль осуществляется не только в отношении граждан и их объединений, но и в отношении государственных органов, а также органов местного самоуправления, которые также являются подконтрольными субъектами, выступая в отношениях по налоговому контролю в качестве юридических лиц. В этом смысле налоговый контроль может рассматриваться как своеобразный универсальный государственный контроль, который совмещает в себе черты внутрисистемного контроля и в то же время контроля "внешневластного".

Также необходимо отметить, что налоговый контроль также является составной частью финансового контроля и представляет собой разновидность финансовой деятельности государства. Помимо налогового контроля, можно назвать такие виды финансового контроля, как бюджетный, банковский, валютный, таможенный и др.

В процессе осуществления налогового контроля проверке подвергается реализация такого направления финансовой деятельности государства, как сбор доходов, идущих на формирование денежных фондов, входящих в состав финансовой системы государства. В связи с этим Е.Ю. Грачева и Э.Д. Соколова считают, что "налоговый контроль относится к общегосударственному финансовому контролю". [4]

Основным законодательным актом, регулирующим контроль и надзор в сфере предпринимательской деятельности, является Федеральный закон от 08 августа 2001 года № 134-ФЗ "О защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора)"[5], согласно ст.2 которого государственный контроль (надзор) - это проведение проверки выполнения юридическим лицом или индивидуальным предпринимателем при осуществлении их деятельности обязательных требований к товарам (работам, услугам), установленных федеральными законами или принимаемыми в соответствии с ним нормативными правовыми актами.

Однозначно определен в Законе предмет контроля - выполнение обязательных требований к товарам (работам, услугам). Имеются в виду, прежде всего потребительские требования, устанавливаемые изготовителями (исполнителями) в их технической документации или сторонами договоров на продажу товаров (работ, услуг).

Как видно из содержания норм вышеуказанного акта, законодатель обязывает органы государственной власти вмешиваться в самостоятельную хозяйственную деятельность участников хозяйственного оборота путем осуществления надзора за соблюдением установленных стандартов. Целью установления этих стандартов является обеспечение безопасности государства, здоровья и жизни населения. Следовательно, степень вмешательства власти в хозяйственную деятельность соответствующих субъектов непосредственно ограничена указанной целью.

Однако, как указано в п.3 ст.1 Федерального закона "О защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора)", его положения к правоотношениям по проведению налогового контроля не применяются. То есть налоговый контроль - самостоятельная сфера правового регулирования, которая имеет свои цели, объект, предмет, формы и методы, а также свой правовой источник регулирования - НК РФ. Такая самостоятельность данной разновидности государственного контроля в налоговой сфере обусловлена, прежде всего, спецификой самой сферы налоговых отношений, особой сложностью подходов и принципов, а также необходимостью детального урегулирования всех его составляющих.

Налоговый контроль, обладая общими признаками государственного контроля, имеет также специфические черты, которые отражают его сущность и отличают от иных видов государственного контроля. Данные специфические признаки и получили отражение в понятии налогового контроля, закрепленном в п.1 ст.82 НК РФ. Среди таких признаков необходимо назвать следующие.

1. Налоговый контроль - это деятельность государственный органов, т.е. система организационных мероприятий, объединенных особыми целями, задачами и методами осуществления.

Фактическая деятельность по осуществлению налогового контроля реально воплощается в трех самостоятельных этапах (стадиях) его осуществления:

а) сбор информации о проверяемом субъекте (осуществляется в формах, установленных ст.82 НК РФ);

б) оценка собранной информации (главным образом, в акте налоговой проверки);

в) реагирование на оцененную информацию (путем вынесения соответствующего решения).

Похожие работы

... контроля за деятельностью налогового органа, проводившего проверку. 10. Наконец, отдельные специалисты стали выделять такой вид, как внутренний налоговый контроль, осуществляемый руководителем или налоговым экспертом организации-налогоплательщика. В качестве его целей определяются: аккуратное ведение финансовых документов; своевременное и правильное заполнение всех регистров налоговой отчетности ...

... бюджетов по проблемам градостроительства, комплексного развития административно-территориальных единиц, автоматизированных систем управления местным хозяйством и т.д. Глава 3. Налоговый контроль и правонарушения в системе налогообложения. Бесперебойное финансирование предусмотренных бюджетами мероприятий требует систематического пополнения финансовых ресурсов на федеральном и местных уровнях. ...

... контрольной работы налоговых органов является совершенствование действующих процедур контрольных проверок. Необходимыми признаками любой действенной системы налогового контроля являются: -наличие эффективной системы отбора налогоплательщиков для проведения выездных проверок, дающей возможность выбрать наиболее оптимальное направление использования ограниченных кадровых и материальных ресурсов ...

... области. Налоговый контроль в России осуществляется в трех формах: предварительный, текущий и последующий, используются при этом такие методы как наблюдение, обследование, анализ и проверки, которые подразделяются на камеральные и документальные. Последние являются специфическим методом налогового контроля, который сочетает в себе все методы. Необходимость совершенствования форм и методов налог

0 комментариев