Навигация

Організація роботи недержавних пенсійних фондів на ринку цінних паперів

Організація роботи недержавних пенсійних фондів на ринку цінних паперів

План

Вступ

1. Механізм функціонування НПФ в Україні

2. Аналіз діяльності НПФ за період 2005-2008 рр..

3. Проблеми та перспективи функціонування НПФ

Висновки

Список використаних джерел

Вступ

Пенсійна реформа, що стартувала у 2004 р., мала на меті значне підвищення пенсій і розвантаження державного бюджету шляхом запровадження додаткових рівнів пенсійного забезпечення – обов’язкового та добровільного накопичувального. Принцип побудови накопичувальних рівнів пенсійного забезпечення передбачає використання акумульованих пенсійних внесків як інвестиційних ресурсів. Завдяки цьому пенсійна реформа має вирішити не тільки проблему недостатності пенсійних накопичень літніх людей, а й використати пенсійні внески як джерело інвестування національної економіки.

Першою почала діяти система недержавного пенсійного забезпечення – добровільний накопичувальний рівень пенсійного забезпечення, досвід роботи якого є необхідною умовою запровадження обов’язкового накопичувального рівня пенсійної системи. Така умова забезпечує налагодження і відпрацювання механізмів накопичення і примноження пенсійних активів, оскільки система недержавного пенсійного забезпечення й обов’язковий накопичувальний рівень працюють за єдиними принципами.

Отже, від результатів роботи інститутів недержавного пенсійного забезпечення залежить успіх реалізації соціального та інвестиційного потенціалу пенсійної реформи.

Питанням реформування пенсійної системи України займались такі науковці, як: Л. Стожок, І. Гнибіденко, А. Непокульчицький, П. Матвієнко, Б. Надточій, В. Яценко, Н. Ковальова, Н. Лазебна, Н. Луговенко та інші. Багато робіт присвячено дослідженню питань пенсійної реформи, але малоопрацьованою залишається тема розвитку системи недержавного пенсійного забезпечення, особливо в частині функціонування недержавних пенсійних фондів на ринку цінних паперів.

Тому основними завданнями даної роботи є:

- розглянути механізм функціонування НПФ

- проаналізувати досвід роботи НПФ України;

- визначити проблеми функціонування НПФ та запропонувати шляхи їх вирішення.

1. Механізм функціонування НПФ в Україні

Верховною Радою України 9 липня 2003 року прийнято Закон України "Про недержавне пенсійне забезпечення" № 1057-ІУ, який визначає правові, економічні та організаційні засади недержавного пенсійного забезпечення в Україні та регулює правовідносини, пов’язані з цим видом діяльності.

Система недержавного пенсійного забезпечення - це складова частина системи накопичувального пенсійного забезпечення яка ґрунтується на засадах добровільної участі фізичних та юридичних осіб, крім випадків, передбачених законами, у формуванні пенсійних накопичень з метою отримання учасниками недержавного пенсійного забезпечення додаткових до загальнообов’язкового державного пенсійного страхування пенсійних виплат.

Основними суб’єктами недержавного пенсійного забезпечення є недержавні пенсійні фонди. Недержавні пенсійні фонди це неприбуткові організації які створюються юридичними особами з метою накопичення пенсійних внесків на користь учасників.

Недержавне пенсійне забезпечення здійснюється пенсійними фондами шляхом укладення пенсійних контрактів між адміністраторами пенсійних фондів та вкладниками таких фондів відповідно до законодавства.

Недержавні пенсійні фонди створюються на підставі рішення засновників та не мають на меті одержання прибутку для його подальшого розподілу між засновниками.

Активи пенсійного фонду формуються за рахунок внесків до пенсійного фонду та прибутку від інвестування пенсійних внесків.

Специфіка НПФ як економічної категорії полягає в тому, що в системі економічних відносин суб'єктів недержавного пенсійного фонду відбувається процес перетворення частини заробітної плати працівника та валових витрат роботодавця на інвестиційний ресурс.

За видами пенсійні фонди можуть утворюватися як відкриті пенсійні фонди, корпоративні пенсійні фонди та професійні пенсійні фонди.

Єдиним органом управління пенсійного фонду є рада пенсійного фонду.

Пенсійний фонд не несе відповідальності за зобов’язаннями держави, а держава не несе відповідальності за зобов’язаннями пенсійного фонду.

Пенсійний фонд не може бути проголошений банкрутом та ліквідований за законодавством про банкрутство.

Пенсійний фонд діє на підставі статуту , який повинен відповідати вимогам Закону України "Про недержавне пенсійне забезпечення". Статут пенсійного фонду затверджується засновниками фонду.

Державна реєстрація пенсійного фонду та видача відповідного свідоцтва проводяться Державною комісією з регулювання ринків фінансових послуг України.

Засновники пенсійного фонду зобов’язані протягом трьох місяців з дня реєстрації пенсійного фонду сформувати склад ради фонду відповідно до цього Закону.

Рада фонду повинна укласти договори:

1. Про адміністрування пенсійного фонду – з адміністратором, який має ліцензію на провадження діяльності з адмініструванні пенсійних фондів;

2. Про управління активами пенсійного фонду – з компанією з управління активами або з іншою особою, яка отримала ліцензію Державної комісії з цінних паперів та фондового ринку на провадження діяльності з управління активами;

3. Про обслуговування пенсійного фонду зберігачем - із зберігачем.

Структуру НПФ можна відобразити наступним чином[12]:

До складу активів пенсійного фонду відповідно до цього Закону належать: активи в грошових коштах; активи в цінних паперах; інші активи згідно із законодавством.

Згідно ЗУ " Про недержавне пенсійне забезпечення" пенсійні активи у цінних паперах складаються з:

1) цінних паперів, погашення та отримання доходу за якими гарантовано Кабінетом Міністрів України, Радою міністрів Автономної Республіки Крим, місцевими радами відповідно до законодавства;

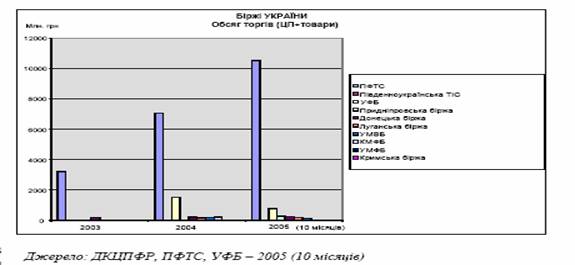

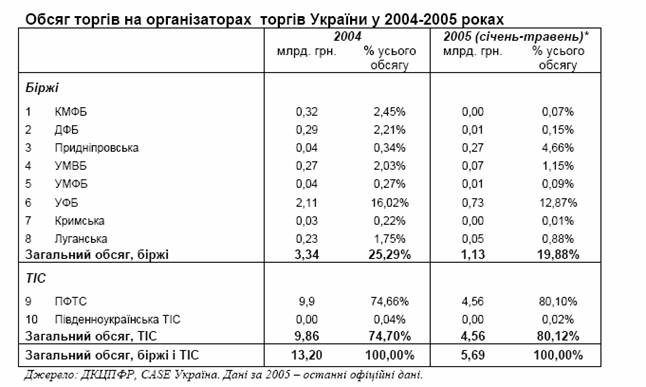

2) акцій та облігацій українських емітентів, що відповідно до норм законодавства пройшли лістинг та перебувають в обігу на фондовій біржі або в торговельно-інформаційній системі, зареєстрованих у встановленому законодавством порядку, обсяги торгів на яких становлять не менше 25 відсотків від загальних обсягів торгів на організаційно оформлених ринках цінних паперів України (крім цінних паперів, на які здійснюється підписка згідно із законодавством);

3) цінних паперів, погашення та отримання доходу за якими гарантовано урядами іноземних держав, при цьому встановлення вимог до рейтингу зовнішнього боргу та визначення рейтингових компаній здійснюються Державною комісією з цінних паперів та фондового ринку;

4) облігацій іноземних емітентів з інвестиційним рейтингом, визначеним відповідно до пункту 3 цієї частини;

5) акцій іноземних емітентів, що перебувають в обігу на організованих фондових ринках та пройшли лістинг на одній з таких фондових бірж, як Нью-Йоркська, Лондонська, Токійська, Франкфуртська, або у торговельно-інформаційній системі НАСДАК (NASDAQ). Емітент цих акцій повинен провадити свою діяльність не менше ніж протягом 10 років і бути резидентом країни, рейтинг зовнішнього боргу якої визначається відповідно до пункту 3 цієї частини.

Активи пенсійного фонду формуються за рахунок внесків до пенсійного фонду та прибутку від інвестування пенсійних внесків.

Інвестування здійснюється у різні фінансові інструменти особами які отримали ліцензії на управління активами згідно з інвестиційною декларацією, ухваленою радою недержавного пенсійного фонду, та визначеними законом інвестиційними обмеженнями. Особа, що здійснює управління активами складає інвестиційний портфель, виходячи із загальних поточних економічних умов з метою максимального примноження і збереження пенсійних активів.

Пенсійні активи, що накопичуються у пенсійному фонді, можуть бути використані виключно для цілей інвестиційної діяльності фонду, виконання зобов'язань фонду перед його учасниками та оплати витрат, пов'язаних із здійсненням недержавного пенсійного забезпечення.

Держава обмежує інвестиційну діяльність Недержавних пенсійних фондів.[12]

Пенсійні активи, що накопичуються у пенсійному фонді, можуть бути використані виключно для цілей інвестиційної діяльності фонду, виконання зобов'язань фонду перед його учасниками та оплати витрат, пов'язаних із здійсненням недержавного пенсійного забезпечення.

Законом передбачено, що управління активами недержавних пенсійних фондів можуть здійснювати такі особи:

– компанія з управління активами (КУА);

– професійний адміністратор недержавного пенсійного фонду;

– банк, але тільки в межах активів створеного ним корпоративного пенсійного фонду.

Для отримання ліцензії на провадження професійної діяльності з управління активами юридична особа повинна відповідати певним вимогам. [12]

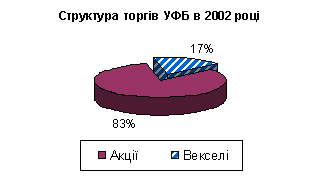

Пасиви пенсійних фондів формуються за рахунок відрахувань корпорацій, підприємств і внесків працівників. Робітники й службовці здійснюють відрахування із заробітної плати і отримують пенсії при досягненні пенсійного віку. Таким чином, пенсійні фонди мають у своєму розпорядженні грошові ресурси довготермінового характеру і здійснюють фінансування економіки й держави шляхом вкладень у державні й приватні цінні папери. Майже 80 % активів пенсійних фондів становлять акції та облігації приватних підприємств, при цьому майже 30 % активів — це прості акції, що дає змогу пенсійним фондам активно впливати на політику корпорацій. [8]

Сьогодні функціями НПФ є:

1) забезпечення адміністрування пенсійних активів;

2) забезпечення управління пенсійними активами;

3) забезпечення зберігання пенсійних активів.

Похожие работы

... бути прозорими та створювати сприятливі умови для розвитку та функціонування ринків, як це передбачено законом. Висновок Курсова робота присвячена дослідженню напрямків оптимізації правового регулювання оподаткування операцій на ринку цінних паперів. Так, в першому параграфі нами було розглянуто міжнародний досвід оподаткування операцій на ринку цінних паперів. На основі проведеного анал ...

... України, до складу якої війшли представники Верховної Ради України, Адміністрації Президента України, Уряду України, міністерств і відомств, ДКЦПФР, професійних учасників фондового ринку України та міжнародних організацій. Результатом роботи Стратегічної групи стала розробка проектів: Указу Президента України "Про заходи щодо розвитку фондового ринку України на 2001-2005 роки", Розпорядження Кабі ...

... не зумовлений фундаментальними мікроекономічними чинниками, а й відбувається в напрямку, що суперечить економічним передумовам. У третій частині своєї роботи я розглядав історію розвитку українського ринку цінних паперів і сьогоднішні його проблеми, а також спробував визначити подальші його шляхи розвитку. Отже, для успішного вдосконалення ринку необхідне: по-перше підвищити довіру до ринку ці ...

... або, гірше того , не намагається. Все це виникає, з одного боку, через некомпетентність в цих питаннях фахівців з НБУ, а з іншого боку, і це головне – через їх небажання використати ринок цінних паперів в Україні в повній мірі на благо народу. §3. Перспективи становлення і розвитку РЦП в Україні Н а початок 1996 року ринок цінних паперів в Україні мав вже чотирирічну історію. ...

0 комментариев