Навигация

Структура та особливості оподаткування суб'єктів малого бізнесу – фізичних осіб

2.2 Структура та особливості оподаткування суб'єктів малого бізнесу – фізичних осіб

Оподаткування доходів громадян – суб’єктів підприємницької діяльності здійснюється відповідно до Декрету «Про прибутковий податок з громадян» від [18] та Указу Президента України «Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва» [20].

Зазначеним Декретом визначено, що громадяни – суб’єкти підприємницької діяльності можуть обрати спосіб оподаткування за вибором – сплачувати щоквартально авансові платежі та подавати до податкового органу декларації про отримані доходи, або, у разі здійснення торговельної діяльності, сплачувати фіксований податок відповідно до Закону України від 13 лютого 1998 року «Про внесення змін і доповнень до Декрету Кабінету Міністрів «Про прибутковий податок з громадян».

Крім того, фізичні особи, які займаються підприємницькою діяльністю без створення юридичної особи і у трудових відносинах з якими, включаючи членів їх сімей, протягом календарного року перебуває не більше 10 осіб та обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за календарний рік не перевищує 500 тис. гривень, мають право обрати спосіб оподаткування доходів за єдиним податком.

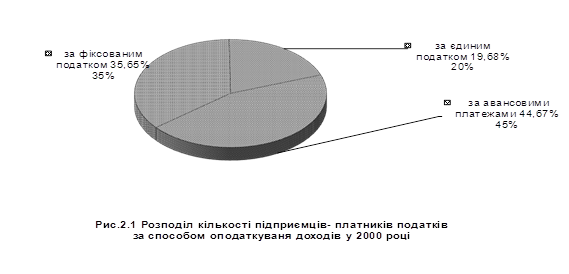

Так у 2000 році по Україні зареєстровано близько 1125 тис. громадян – суб’єктів підприємницької діяльності з яких фактичними платниками податків є 864 тис. громадян, або 77% від зареєстрованих.

Поряд з цим, на спрощену систему оподаткування обліку та звітності перейшли понад 170 тис. фізичних осіб суб’єктів підприємницької діяльності, що становить 15% від кількості зареєстрованих підприємців та 19,68% від фактичних платників податків.

Крім того майже 308 тис. фізичних осіб – суб’єктів підприємницької діяльності зареєстровано платниками фіксованого податку, що становить 27% від загальної кількості зареєстрованих підприємців, та 36,65% від тих, що сплачують податки.

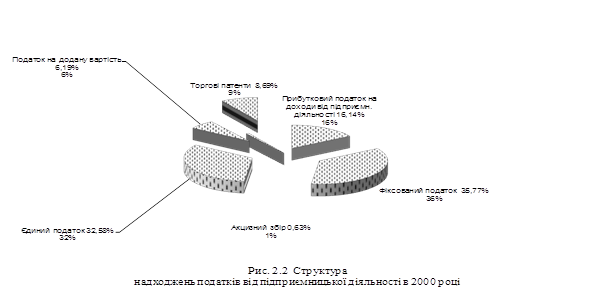

Питома вага надходжень податків від підприємницької діяльності у 2000 році розподіляється таким чином:

- прибутковий податок від підприємницької діяльності – 16%

- фіксований податок – 35%; податок на додану вартість – 6%

- акцизний збір – 1%; торгові патенти – 9%; єдиний податок –33%

![]() 2.2.2. Сплата прибуткового податку від підприємницької діяльності із сплатою авансових платежів

2.2.2. Сплата прибуткового податку від підприємницької діяльності із сплатою авансових платежів

Відповідно до статті 14 Декрету [18] громадяни, які займаються підприємницькою діяльністю, щоквартально, протягом 40 календарних днів після закінчення кварталу, подають податковому органу декларації, а після закінчення року протягом 40 днів наступного року. В декларації зазначаються загальні суми одержаного доходу, витрат і сплаченого прибуткового податку за звітний рік або інший період, за який здійснюється оподаткування (оподатковуваний період).

В разі встановлення розбіжностей між сумами, вказаними підприємцем в декларації та наявною в податковому органі інформацією про доходи такого підприємця (ф. №2, ф №8ДР, матеріали перевірок тощо). дільничний інспектор проводить нарахування прибуткового податку по даним, вказаним підприємцем в декларації та передає матеріали для проведення перевірки у відділ документальних перевірок фізичних осіб.

Податок, обчислений податковими органами, нараховується і сплачується в такому порядку:

– протягом року платники щоквартально сплачують до бюджету по 25 відсотків річної суми податку, обчисленої за доходами за попередній рік, а платники, які вперше залучаються до сплати податку, – 25 відсотків суми, обчисленої їм податковими органами за оціночним доходом на поточний рік;

– авансові платежі прибуткового податку протягом року сплачуються у такі строки: до 15 березня, до 15 травня, до 15 серпня і до 15 листопада;

Суми податку, сплачені протягом року за місцем виплати доходу та у вигляді авансових платежів, пред'явлених податковими органами, враховуються при остаточному розрахунку суми податку на підставі документального підтвердження факту сплати податку.

На підставі проведеного розрахунку дільничний інспектор направляє приватному підприємцю платіжне повідомлення про нараховані суми прибуткового податку.

Громадяни – суб’єкти підприємницької діяльності, які здійснюють торговельну діяльність, можуть самостійно, за власним бажанням, обрати спосіб оподаткування доходів шляхом сплати фіксованого розміру прибуткового податку, за умови, якщо:

– кількість осіб, які перебувають у трудових відносинах з таким громадянином – платником податку, включаючи членів його сім'ї, які беруть участь у підприємницькій діяльності, не перевищує п'яти;

– громадянин здійснює підприємницьку діяльність з продажу товарів і надання супутніх такому продажу послуг на ринках та є платником ринкового збору згідно з законодавством;

– валовий доход такого громадянина від самостійного здійснення підприємницької діяльності або з використанням найманої праці за останні 12 календарних місяців, що передують місяцю придбання патенту, не перевищує семи тисяч неоподатковуваних мінімумів доходів громадян (119 тис. грн.).

По фіксованому податку мають право працювати лише ті підприємці, які здійснюють торгівлю на ринках і сплачують згідно законодавства ринковий збір. Приватні підприємці, які сплачують фіксований податок, звільняються від сплати всіх податків і зборів (крім ринкового збору та фіксованого податку), а також від ведення обліку доходів та витрат від здійснення підприємницької діяльності.

Але вони не звільняються від обов’язку утримання та перерахування прибуткового податку з сум заробітної плати своїх найманих робітників.

Ставка фіксованого податку встановлюється в розмірі від 20 грн. до 200 грн. (Наприклад, в м. Дніпродзержинську в 1999 році на речовому ринку приватні підприємці сплачували фіксований податок в розмірі 30 грн.)

Оскільки платник фіксованого податку сплачує фіксований податок, розмір якого встановлюється місцевою радою, він звільнений від ведення обов'язкового обліку доходів і витрат, який зобов'язані вести фізичні особи – суб'єкти підприємницької діяльності, що працюють на загальній системі оподаткування, для визначення оподатковуваного доходу.

Податковий орган зобов'язаний видати патент на підставі документу, що засвідчує плату фіксованого податку, протягом трьох робочих днів з дня прийняття заяви. При цьому не здійснюється попередня перевірка зазначених у заяві даних про доходи громадянина від здійснення підприємницької діяльності доходів, або неотримання таких доходів.

Патент платнику фіксованого податку видається на строк від одного (з 1 по 30 (31) число) до дванадцяти (з 1 січня по 31 грудня) календарних місяців за вибором платника.

Фізична особа – суб'єкт підприємницької діяльності, яка придбала фіксований патент, має право залучати до участі у підприємницькій діяльності не більше п'яти осіб. За кожну особу вона самостійно доплачує 50 відсотків від повної суми встановленого фіксованого податку з розрахунку на кожну додаткову особу та повідомити про це податковий орган, який зобов'язаний внести зміни до патенту в строки, передбачені для його видачі.

За порушення цього порядку платника фіксованого податку позбавляють права застосовувати фіксовану ставку податку протягом 12 календарних місяців, наступним за місцем вчинення порушення, та сплачують штраф у розмірі повної суми фіксованого податку з розрахунку за місяць за кожну особу, відомості про яку не внесені до патенту.

Адміністрування єдиного податку здійснюється на підставі наступних нормативних документів:

– Наказу Державної податкової адміністрації України від 29 жовтня 1999 року №599 «Про затвердження Свідоцтва про сплату єдиного податку та порядку його видачі» зареєстрований в Міністерстві юстиції України 2 листопада 1999 року за №752/4045;

Крім того, приватним підприємцям – платникам єдиного податку – забороняється здійснювати торгівлю алкогольними напоями та тютюновими виробами, а також пально-мастильними матеріалами.Платники єдиного податку – приватні підприємці звільняються від сплати багатьох податків і зборів, зокрема: податку на додану вартість, прибуткового податку, плати за землю, збору до фонду Пенсійного страхування та інш.

Але, як і платники фіксованого податку, платники єдиного податку не звільняються від обов’язку нарахування та утримання прибуткового податку з сум заробітної плати найманих робітників.

Ставка єдиного податку для суб'єктів малого підприємництва – фізичних осіб встановлюється місцевими радами за місцем їх державної реєстрації залежно від виду діяльності і не може становити менше 20 гривень та більше 200 гривень на місяць. У разі коли платник єдиного податку здійснює підприємницьку діяльність з використанням найманої праці або за участю у підприємницькій діяльності членів його сім'ї, ставка єдиного податку збільшується на 50 відсотків за кожну особу.

Єдиний податок для суб'єктів малого підприємництва в частині, що належить відповідним бюджетам, яким замінено сплату податку на прибуток підприємств, податку на доходи фізичних осіб (для фізичних осіб – суб'єктів малого підприємництва) та інших [20].

Відділення Державного казначейства України наступного дня після надходження коштів перераховують суми єдиного податку суб'єктів підприємницької діяльності – фізична особу таких розмірах:

до місцевого бюджету – 43 відсотки;

до Пенсійного фонду України – 42 відсотки;

на обов'язкове соціальне страхування – 15 відсотків (у тому числі до Державного фонду сприяння зайнятості населення – 4 відсотки) для відшкодування витрат, які здійснюються відповідно до законодавства у зв'язку з тимчасовою втратою працездатності, а також витрат, зумовлених народженням та похованням.

Суб’єкт підприємницької діяльності – фізична особа, яка сплачує єдиний податок (далі – платник єдиного податку), звільняється від обов’язку нарахування, відрахування та перерахування до державних цільових фондів зборів, пов’язаних з виплатою заробітної плати працівникам, які перебувають з ним у трудових відносинах, включаючи членів його сім’ї.Доходи платника єдиного податку, отримані ним від провадження підприємницької діяльності, не включаються до складу його сукупного оподатковуваного доходу у разі, якщо вони обкладаються єдиним податком, а сплачена сума єдиного податку є остаточною і не включається до перерахунку його загальних податкових зобов’язань.

Якщо платник єдиного податку здійснює підприємницьку діяльність з використанням найманої праці, то на кожну особу, яка перебуває з ним у трудових відносинах, включаючи членів його сім’ї, платнику єдиного податку видається довідка про трудові відносини фізичної особи з платником єдиного податку (далі – Довідка) згідно з додатком 2 до цього Порядку.

У разі збільшення чисельності працівників (відкриття додаткових робочих місць) протягом терміну дії отриманого Свідоцтва платник єдиного податку повинен здійснити доплату за кожного додатково найманого працівника, з розрахунку не менш як за повний місяць з початку діяльності таких працівників, і отримати Довідки для цих працівників.

Свідоцтво (Довідка) повинно знаходитися на робочому місці платника єдиного податку (найманого працівника, включаючи членів його сім'ї) та пред’являтися працівникам контрольних органів, які мають відповідні функціональні повноваження на здійснення перевірки.

Торговий патент – це державне свідоцтво, яке засвідчує право суб'єкта підприємницької діяльності чи його структурного (відокремленого) підрозділу займатися зазначеними у цьому Законі видами підприємницької діяльності. Суб'єкт підприємницької діяльності, який придбав спеціальний торговий патент, не сплачує – податок на додану вартість; податок на доходи фізичних осіб; податок на прибуток підприємств та інші [14];

Кошти, одержані від продажу спеціальних торгових патентів, зараховуються:

до Державного бюджету України – у розмірі 5 відсотків;

до бюджетів місцевого самоврядування (місцевих бюджетів) за місцем оплати спеціального торгового патенту – у розмірі 67 відсотків;

до Пенсійного фонду України – у розмірі 17 відсотків;

до Фонду соціального страхування України – у розмірі 2 відсотків;

до державного фонду сприяння зайнятості населення – у розмірі 1 відсотка;

до відповідних бюджетів у порядку, передбаченому законодавством для зарахування податку на доходи фізичних осіб, – у розмірі 6 відсотків;

до відповідних бюджетів у порядку, передбаченому законодавством для зарахування плати (податку) за землю, – у розмірі 2% загальних надходжень.

Похожие работы

... до податкових органів суб'єкт малого підприємництва повинен мати при собі Свідоцтво про право сплати єдиного податку. Розділ 2 - Спрощена система оподаткування суб’єктів малого підприємництва 2.1 Розробка і впровадження спрощеної системи оподаткування суб’єктів малого підприємництва У разі, коли у звітному періоді валовий доход від операцій з реалізації сільськогосподарської продукції ...

... оритетного розвитку промисловості, а саме: реалізують продукцію на експорт, упроваджують інновації, демонструють кращі показники ефективності господарювання, забезпечують високу якість виготовленої продукції [20, c.164]. В Україні діє спрощена система оподаткування суб'єктів малого підприємництва. Аналізуючи зміст нормативно-правових актів щодо запровадження спрощеної системи оподаткування, можна ...

оподаткування, обліку та звітності може бути прийняте не більше одного разу за календарний рік. Для переходу на спрощену систему оподаткування суб'єкт малого підприємництва подає письмову заяву до органу державної податкової служби за місцем державної реєстрації. Суб'єкт малого підприємництва - юридична особа обов'язково зазначає, яку ставку єдиного податку ним обрано. Зареєстровані в ...

... тності на ______/______ рік Державна податкова адміністрація (інспекція) __________________________________________________ Суб'єкт малого підприємництва - юридична особа _____________________________________________________________ (назва) Ідентифікаційний код за ЕДРПОУ ...

0 комментариев