Навигация

За умовами передачі фінансових ресурсів в користування фінансовий ринок поділяють на ринок позикового і ринок акціонерного капіталу

1. За умовами передачі фінансових ресурсів в користування фінансовий ринок поділяють на ринок позикового і ринок акціонерного капіталу.

На ринку позикового капіталу ресурси передаються на умовах позики на визначений термін та під процент за допомогою боргових цінних паперів або кредитних інструментів.

На ринку акціонерного капіталу кошти вкладаються на невизначений термін. При цьому інвестор отримує право на частину прибутку у вигляді дивіденду, право співвласності на активи підприємства і повністю поділяє підприємницькі ризики з іншими акціонерами підприємства.

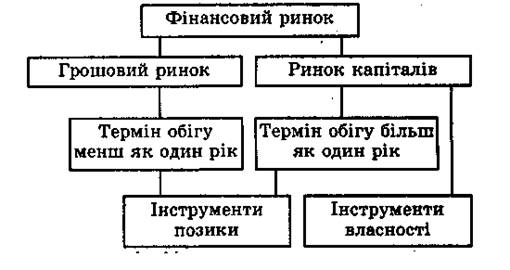

2. За терміном обігу фінансових активів, що можуть бути в обігу на ринку, фінансовий ринок поділяють на грошовий ринок та ринок капіталів (рис.1.1).

На ринку грошей здійснюється короткострокове інвестування коштів. На цьому ринку перебувають в обігу фінансові активи, термін обігу яких не перевищує одного року:

- короткострокові казначейські зобов'язання;

- ощадні та депозитні сертифікати4

- векселі;

- різні види короткострокових облігацій тощо.

На ринку грошей корпорації залучають кошти для підтримки обігового капіталу в разі виникнення тимчасових короткострокових потреб у грошових коштах. Фінансові інститути, зокрема комерційні банки, залучають кошти на такому ринку для надання позичок іншим суб'єктам ринку та для підтримки ліквідності на належному рівні. Короткострокові цінні папери на ринку грошей більш ліквідні і характеризуються меншим коливанням цін, ніж на ринку капіталів, тому здійснення інвестицій на грошовому ринку менш ризикове, ніж на ринку капіталів.

Рис 1.1. Класифікація фінансових ринків за терміном обігу фінансових активів.

Ринок капіталів призначений для довгострокового інвестування коштів в основний капітал. На ринку капіталів надаються середньо-та довгострокові кредити, перебувають в обігу середньо та довгострокові боргові цінні папери, а також інструменти власності - акції, для яких термін обігу не встановлюється. Емітуючи акції та облігації, залучаючи банківські кредити, корпорації формують на ринку капіталів фінансові ресурси, необхідні для модернізації і розширення виробництва, впровадження нових технологій, освоєння виробництва нових видів продукції. Фізичні особи та будівельні організації залучають кошти для придбання та будівництва нерухомості. Фінансові інститути формують власні фінансові ресурси, які перебувають у їх використанні протягом усього періоду функціонування і забезпечують економічне зростання та економічну стабільність фінансовому інституту.

В цілому на ринку довгострокових запозичень держава, підприємницькі структури і населення отримують за визначену плату в довгострокове або безстрокове користування фінансові ресурси інших учасників ринку. Ринок капіталів розвивається, більшою мірою в країнах з досить визначеними та сприятливими економічними перспективами. Становлення ринку капіталів передбачає невисокі темпи інфляції, а також стабільність політичної та економічної ситуації в країні.

3. Залежно від того, чи нові фінансові активи пропонуються для продажу, чи емітовані раніше, фінансовий ринок поділяють на первинний та вторинний ринки.

Первинний ринок є ринком перших та повторних емісій, на якому здійснюється початкове розміщення фінансових активів серед інвесторів та початкове вкладення капіталу в різні галузі економіки. Обов'язковими учасниками первинного ринку є емітенти цінних паперів і інвестори.

На вторинному ринку мають обіг емітовані раніше фінансові активи. Операції на вторинному ринку не збільшують загальної кількості фінансових активів і загального обсягу інвестицій в економіку. Важливі риси вторинного ринку - ліквідність, можливість поглинати значні обсяги фінансових активів у короткий час при незначних витратах на проведення операцій. Основну частину операцій на вторинному ринку становлять операції, пов'язані з перерозподілом сфер впливу на ринку, та спекулятивні операції. Як правило, вторинний ринок визначає ціни на первинному ринку.

Вторинний ринок для деяких типів фінансових активів є досить обмеженим, для інших - практично відсутнім. Для таких фінансових активів, як акції, ф'ючерси та опціони, характерним є не тільки розвинений вторинний ринок, а й наявність спеціалізованих бірж для торгівлі цими активами. Вторинного ринку кредитів в Україні практично немає. В країнах з розвиненою ринковою економікою вторинний ринок кредитів розвивається за рахунок впровадження фінансовими посередниками інновацій на ринку інструментів позики, а саме внаслідок використання процедури сек'юритизації активів.

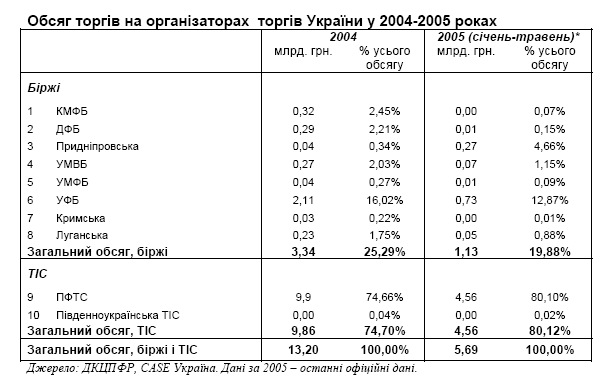

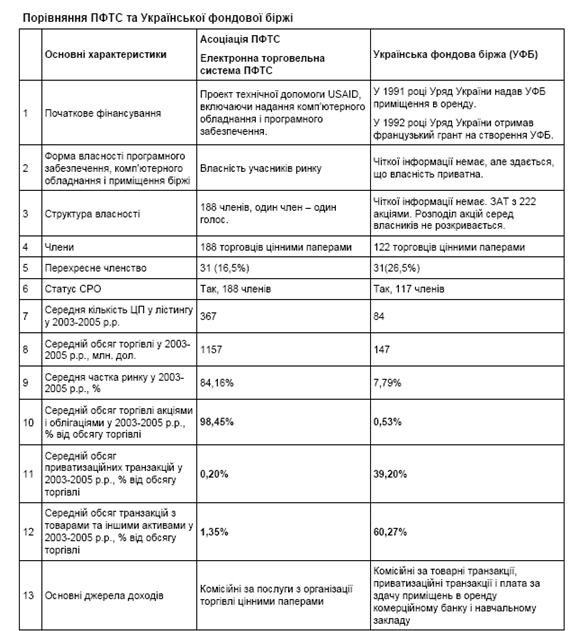

4. Залежно від місця, де відбувається торгівля фінансовими активами, розрізняють біржовий та позабіржовий ринки. Біржовий ринок пов'язують із поняттям біржі як уособлений спосіб організованого ринку, що сприяє збільшенню мобільності капіталу та виявленню реальних ринкових цін активів. Біржовий ринок є переважно вторинним ринком, оскільки на ньому в більшості випадків відбувається торгівля емітованими раніше фінансовими активами. На позабіржовому ринку діють так звані торгово-інформаційні системи. Учасники таких систем - фінансові посередники - мають змогу ознайомитись з попитом-пропозицією на фінансові активи та укласти угоди з тими посередниками, пропозиції яких їх зацікавлять.

На різних сегментах фінансового ринку біржовий та позабіржовий ринки відіграють різну роль. Так, на валютному ринку торгівля валютними ресурсами переважно зосереджується на позабіржовому міжбанківському ринку. На ринку цінних паперів як біржовий, так і позабіржовий ринки мають велике значення. Організаторами торгівлі на біржовому ринку цінних паперів виступають фондові та спеціалізовані біржі з торгівлі ф'ючерсними та опціонними контрактами. На позабіржовому ринку торгівля цінними паперами здійснюється через торговельно-інформаційні системи, які створюються торговцями цінними паперами відповідно до законодавства конкретної країни. Торгівля акціями відбувається переважно на біржовому ринку, а облігаціями - на позабіржовому.

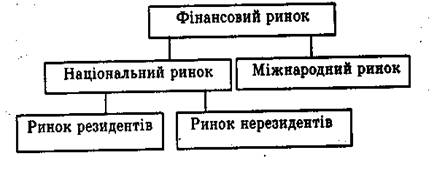

5. Якщо взяти за характерну ознаку для класифікації поняття глобальності, можна здійснити поділ фінансових ринків на міжнародні та національні. Останні, у свою чергу, можуть бути поділені на ринки резидентів та нерезидентів (рис.1.2).

Рис.1.2. Класифікація фінансових ринків за умовами емісії та механізмом обігу фінансових активів.

Ринок резидентів є ринком фінансових активів, емітованих резидентами на національному ринку. Ринок нерезидентів - це ринок, на якому нерезиденти емітують фінансові активи відповідно до законодавства певної країни. Ринок нерезидентів в Японії називають "самурайським", в Іспанії - "матадорським". Цінні папери, емітовані на ньому, називають іноземними цінними паперами. Ринки нерезидентів досить розвинені лише в окремих країнах, де державне регулювання сприяє розвитку таких ринків.

На міжнародному фінансовому ринку активи, емітовані поза юрисдикцією будь-якої однієї країни, пропонуються інвесторам багатьох країн. Учасниками міжнародного ринку виступають уряди, центральні банки, фінансові інститути, великі промислові корпорації, а також міжнародні фінансові інститути та організації. Основними фінансовими інструментами, що мають обіг на міжнародному ринку, є євро-кредити, єврооблігації, євроакції та похідні фінансові інструменти - ф'ючерси, форварди, опціони, свопи.

Постійний розвиток міжнародних ринків та інтеграційні процеси на них сприяють розвитку світової економіки, оскільки дають можливість кращого розподілу фінансових ресурсів у світовому масштабі. Водночас вони роблять більш взаємозалежними економіки різних країн і зменшують можливості урядів країн в регулюванні процесів на національних фінансових ринках.

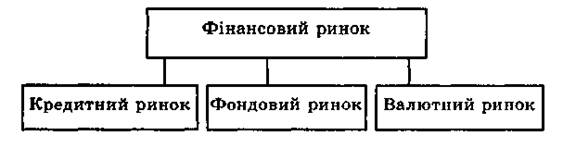

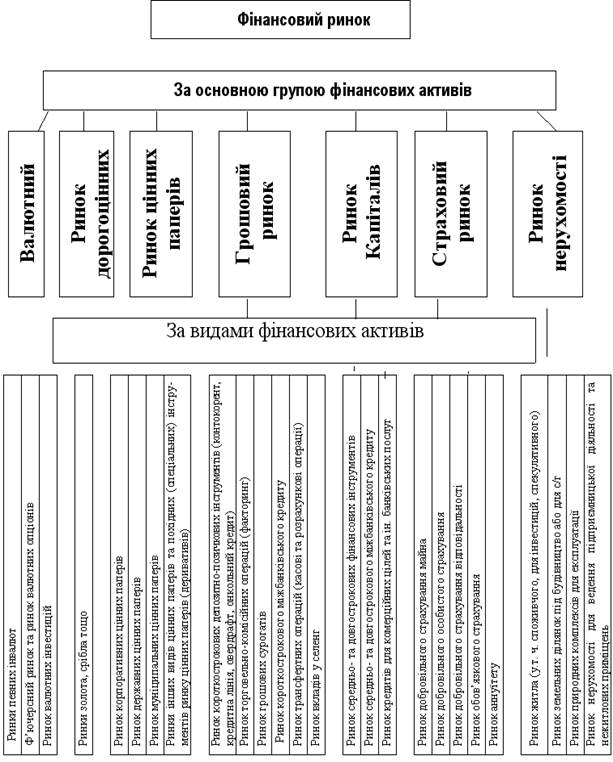

6. Остання класифікація, не має чітко визначеної ознаки (рис.1.3),. Проте оскільки окремі сегменти вітчизняного фінансового ринку мають специфічну структуру та механізми функціонування, є сенс виділити такі складові фінансового ринку, як ринок цінних паперів (фондовий ринок), валютний та кредитний ринки.

Рис 1.3. Структура фінансового ринку.

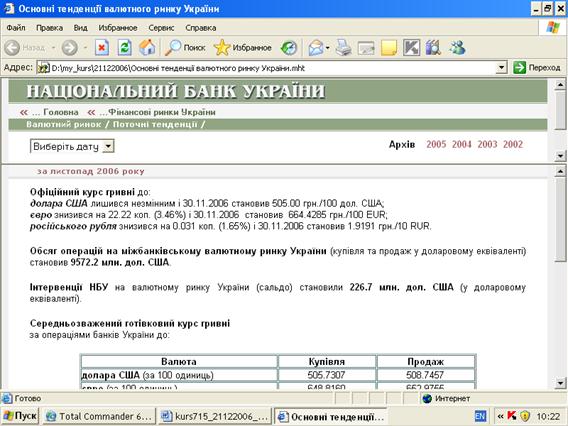

Вітчизняний валютний ринок відокремлений і жорстко-регульований, його функціонування пов'язане із великою кількістю законодавчих та нормативних актів, що стосуються валютного регулювання та валютного контролю, правил обігу іноземної валюти на території України, основ функціонування міжбанківського валютного ринку тощо. Фондовий та кредитний ринки також функціонують за своїми законами. В цілому фінансовий ринок України досить відокремлений від інших фінансових ринків, і тільки розпочинається його інтеграція в систему міжнародних фінансових ринків.

Слід зазначити, що на розвинених фінансових ринках валютний ринок (ринок, на якому здійснюється торгівля іноземною валютою) не виділяється окремо як складова фінансового ринку. Кредитний ринок виступає як специфічна складова ринку інструментів позики.

Фінансовий ринок може бути як повністю сегментований, так і повністю інтегрований. Якщо ринок повністю сегментований, інвестор з однієї країни не може вкласти кошти в цінні папери в іншій країні. При цьому цінні папери одного ступеня ризику на різних ринках мають різну ставку доходу, що обумовлюється як сегментованістю ринків, так і різницею в курсах валют та відмінностями в системах оподаткування. В повністю інтегрованому ринку інвестор може інвестувати кошти будь-де. При цьому цінні папери одного ступеня ризику забезпечують інвестору однаковий рівень доходу. Сьогодні фінансові ринки різного рівня, а також ринки різних фінансових інструментів різною мірою інтегровані. Емітенти мають обмежені можливості щодо залучення більш дешевого капіталу поза місцевим ринком, а інвестори - щодо вкладення коштів на ринках інших країн та на міжнародному ринку.

Процес інтеграції фінансових ринків, який зараз триває в світі вв'язаний із багатьма процесами, що відбуваються на національних та міжнародних ринках. Найважливішу роль серед них відіграють:

- розвиток новітніх технологій, що робить високоефективними інформаційну інфраструктуру фінансового ринку та систему розрахунків між учасниками ринку;

- концентрація діяльності учасників ринку в світових фінансових центрах;

- інституалізація фінансових ринків, тобто постійне збільшення частки інституційних учасників ринку (інвестиційних, страхових компаній, пенсійних фондів тощо);

- лібералізація фінансових ринків, тобто створення законодавства, що сприяє проникненню учасників ринку на фінансові ринки різних рівнів і стимулює їх активність.

2. Роль та значення фінансового ринку в фінансовій системі україни

В цілому на ринку довгострокових запозичень держава, підприємницькі структури і населення отримують за визначену плату в довгострокове або безстрокове користування фінансові ресурси інших учасників ринку. Ринок капіталів розвивається, більшою мірою в країнах з досить визначеними та сприятливими економічними перспективами. Становлення ринку капіталів передбачає невисокі темпи інфляції, а також стабільність політичної та економічної ситуації в країні.

В цілому фінансовий ринок України досить відокремлений від інших фінансових ринків, і тільки розпочинається його інтеграція в систему міжнародних фінансових ринків.

У новому економічному просторі, що утворився після розвалу найбільшої соціалістичної держави, поряд із руйнацією виробничих і технологічних зв'язків виникає проблема створення системи швидкого переливу капіталів на міжгалузевому і міждержавному рівнях, пов'язана із завершенням формування внутрішніх фінансових ринків країн СНД і переходом до наступного етапу розвитку - об'єднання фінансових ринків між собою, а потім їхньої інтеграції у світовий фінансовий простір.

Аналіз ситуації, що склалася на фінансовому ринку країн СНД, свідчить про відсутність чітко виражених міжнаціональних фінансових центрів. Такі економічні умови змушують російських, українських, білоруських та інших емітентів пострадянських держав шукати самостійного виходу на міжнародні фінансові ринки і сплачувати андерайтерські послуги фінансових посередників, біржові гонорари і послуги комерційних банків у найцивілізованіших фінансових центрах світу (Нью-Йорку, Лондоні, Франкфурті-на-Майні, Токіо). Ринкові умови функціонування світової фінансової системи, навпаки, потребують від уряду здійснення макроекономічних заходів, спрямованих на залучення закордонних інвесторів і фінансових посередників на вітчизняний фондовий ринок, тобто виникає необхідність змусити світові фінансові ресурси працювати на благо національної економіки.

На жаль, сфера матеріального виробництва в Україні ще не спроможна задовольнити потреб сучасного суспільства. Крім того, більшість галузей промисловості й сільського господарства самі потребують значного вкладення капіталу. Тому на сучасному етапі розвитку з огляду на історико-географічні чинники було б доцільно змістити акценти державної політики у бік пріоритетності сфери міжнародних фінансових послуг, основою для розвитку яких здебільше є політико-адміністративні перетворення, а не наявність вільних коштів.

Основними принципами реалізації Програми довгострокового зростання економіки України і стабілізації державного бюджету шляхом реалізації стратегії перетворення України в новий фінансовий центр пострадянських країн Східної Європи та Азії мають стати:

- забезпечення стабілізації законодавства;

- створення потужних інформаційних мереж і розвиток телекомунікаційних технологій у сфері фондового ринку;

- впровадження системи стимулювального оподаткування суб'єктів фондового ринку;

- розробка концепції захисту національних інтересів України на фондовому ринку.

Запропонована програма має загальнодержавний характер. Серед її пріоритетів - розв'язання соціальних проблем: зниження рівня безробіття за рахунок створення робочих місць із високим рівнем оплати праці, а значить, і соціальне захищених, збільшення надходжень до цільових позабюджетних фондів, удосконалення культури ділового спілкування; розв'язання проблем монетарної політики - зниження витрат на підтримку курсу гривні у межах валютного коридору у зв'язку з очікуваним припливом в Україну іноземної валюти, зростання рівня ВНП і багато інших.

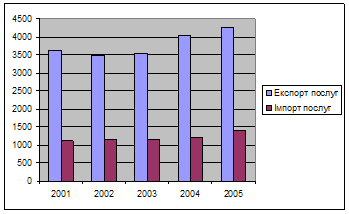

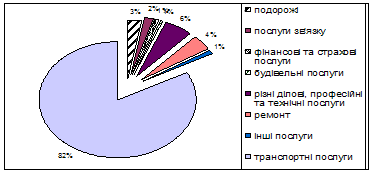

Першочерговим заходом, спрямованим на залучення капіталів і фінансових посередників, має стати запровадження гнучкої системи пільг для суб'єктів фондового ринку (емітентів, інвесторів, фінансових посередників, торговців цінними паперами і банків). Цей захід не впливатиме негативно на формування дохідної частини бюджету через невелику питому вагу надходжень до бюджету і державних цільових фондів від фінансових і кредитних установ, страхових компаній і пенсійних фондів (в цілому в 2002-му році - 2,764% зведеного бюджету, у 2003-му році - 2,694%, 2004-му - 2,15%, 2006-му - 2,03% зведеного бюджету, у тому числі безпосередньо від суб'єктів, що здійснюють операції з фондовими цінностями, в 2004-му році надійшло 0,05%, у 2005-му - 0,035% зведеного бюджету). В І кварталі 2006-го року також спостерігалася тенденція до скорочення питомої ваги надходжень до зведеного бюджету від суб'єктів, що здійснюють операції з фондовими цінностями, з 0,027% у січні до 0,025% у березні (рис 2.1).

Рис 2.1. Динаміка питомої ваги надходжень від суб’єктів, що здійснювали операції з фондовими цінностями, у загальній сумі зведеного бюджету України в січні-березні 2006-го року.

Наведені вище дані свідчать про абсолютну безконтрольність фінансово-посередницьких операцій і фондового ринку взагалі, на якому, до речі, відбувається перерозподіл власності з боку органів, котрі здійснюють контроль. Недостатня увага приділяється цьому питанню в першу чергу через досить низький рівень розвитку українського фондового ринку, що стримується кризовими явищами у галузі грошового обігу, фінансів і кредиту. Проте замислитися про перспективи розвитку фондового ринку слід заздалегідь:

- підготувати достатню кількість фахівців відповідної кваліфікації, відсутність яких уже сьогодні спричинює неможливість організації якісного контролю за діяльністю учасників фондового ринку з урахуванням особливостей їх підприємницької діяльності;

- створити спеціалізовану службу, спроможну не тільки тримати на постійному контролі податкові аспекти діяльності фінансових посередників і питання національної безпеки, а й готувати необхідні для забезпечення прозорості ринку аудиторські висновки на рівні світових стандартів;

- упровадити уніфікований кодифікатор видів фінансової діяльності, що дасть змогу професійно стежити за динамікою надходжень до бюджетів усіх рівнів із фінансового ринку України та здійснювати регуляторний вплив.

Запропонована система пільг, що стимулює активність фінансових посередників, має такі особливості:

- прибуток андерайтеров від первинного розміщення цінних паперів, деномінованих в іноземних валютах, не є об'єктом оподаткування;

- доходи від володіння корпоративними правами українських емітентів не оподатковуються у тих інвесторів, що беруть активну участь в управлінні підприємством, власником акцій якого вони є, реінвестуючи реальні капітали у виробничий сектор економіки України;

- ставка оподаткування прибутку фінансових посередників не перевищує 4-5%;

- прибуток інвестиційних управляючих оподатковується за ставкою, що зменшується на 10%, якщо у розпорядженні інвестиційного управляючого є більш як 10 млн. дол. фондів нерезидентів, більш як 7 професійних співробітників і якщо він працює на ринку України понад 3 роки;

- прибутки пунктів обміну валют і відділів валютних операцій комерційних банків України оподатковуються за ставкою, що зменшується в два рази доти, доки абсолютний розмір прибутків від операцій з обміну валют перевищуватиме еквівалент 2 млн. дол. США;

- прибуток банків від надання позик і гарантованих кредитів фінансовим посередникам не оподатковується;

- прибуток банку від надання позики або гарантованого кредиту фінансовому посереднику при недотриманні термінів повернення оподатковується за ставкою 10%;

- прибуток банку від операцій із переказу іноземного капіталу в Україну не оподатковується, якщо сума конкретного трансферту перевищує 1 млн. дол. (Для посилення впливу цієї пільги доцільно НБУ рекомендувати комерційним банкам установити мінімальні ставки за такі послуги).

Можливе також надання пільг операторам фондового ринку, які використовують нові фінансові інструменти на підставі визнання їх пріоритетними Комісією з цінних паперів і фондового ринку та впровадження в законодавство України.

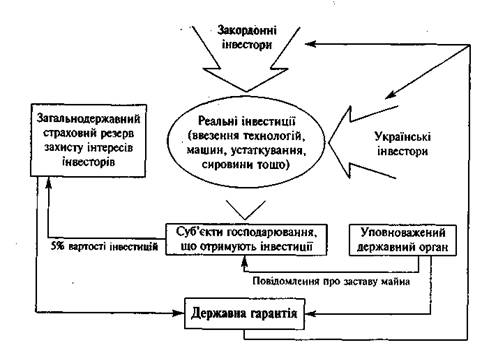

Після початку прогресивних змін на фінансовому ринку необхідно підсилити роль державного регулювання у стабілізації внутрішнього інвестиційного клімату України шляхом надання вітчизняним і закордонним інвесторам державних гарантій повернення реальних інвестицій у виробничий сектор економіки України (ввезення технологій, машин, устаткування, сировини тощо). Таке або інше ліквідне майно, вартість якого еквівалентна інвестованій сумі, автоматично перебуватиме в заставі без права відчуження. Реалізація майна здійснюватиметься тільки за згодою інвестора. Крім того, необхідно створити загальнодержавний страховий резерв для захисту інтересів інвесторів, джерелом формування якого стане відрахування 5% від вартості отриманих інвестицій. У разі невиконання зобов'язань перед інвестором збитки покриватимуться коштами фонду, а право стягнення боргів з одержувача інвестиції переходитиме до держави. Остання, в свою чергу, ототожнює цю заборгованість із податковим боргом і застосовує механізм примусового стягнення (рис 2.2).

Рис 2.2. Механізм надання державних гарантій інвесторам.

Стимулювання участі населення і суб'єктів господарювання в інвестиційних процесах (приватизації, акціонуванні) можливе тільки за умови комплексної зміни принципів податкової та фінансово-кредитної політики держави.

Іншим вагомим елементом розвитку фінансового ринку є розробка концепції захисту національних інтересів України на фондовому ринку.

Не завжди позитивний досвід України на шляху проведення ринкових перетворень, приватизації та розвитку відносин власності підштовхує вітчизняних правоохоронців, науковців і політиків до розробки єдиної державної програми гарантування національної безпеки на фондовому ринку.

Реальні приклади неефективного управління приватизованими підприємствами в Україні свідчать, що сьогоднішній механізм функціонування фондового ринку спричинює потенційну загрозу життєво важливим інтересам держави і незахищеність економічного потенціалу України від посягань несумлінних інвесторів.

Питання безпеки на фондовому ринку мають стати складовою системи гарантування економічної безпеки, боротьби з тіньовою економікою та відмиванням брудних коштів.

Безпека на фондовому ринку досягається шляхом вжиття комплексу заходів економіко-правового характеру, спрямованих на забезпечення підконтрольності процесів, що містять у собі потенційну загрозу інтересам держави. Такими процесами є збільшення частки приватного сектору в економіці країни, перехід найбільших товаровиробників до корпоративної власності, глобалізація та інтеграція відкритих регіональних фондових ринків.

За даними Фонду державного майна України, майже 80% об'єктів державної власності, що підлягали приватизації, вже акціоновані або корпоратизовані. Але в результаті проведеної ударними темпами приватизації приблизно 70% власності не знайшли реального господаря. Обіг емітованих у процесі приватизації корпоративних цінних паперів теж не дав очікуваного збільшення надходжень до бюджету.

Очевидно, що для більшості стратегічних виробників і природних монополій перехід контрольного пакета акцій до нерезидента України або резидента, підконтрольного нерезидентам, неприпустимий з огляду на необхідність збереження економічної незалежності й суверенітету України. Тому значна частка акцій найважливіших промислових підприємств залишається в державній власності.

Несумлінна поведінка інвестора може проявлятися в таких формах:

1. Контроль над підприємством із метою обмеження виробництва, експорту вітчизняних товарів і конкуренції на світовому ринку (в тому числі шляхом організації виробництва застарілої та неконкурентоспроможної продукції).

2. Придбання підприємств (контрольних пакетів акцій) із метою легалізації доходів від злочинної діяльності або використання підприємства у схемах ухилення від оподаткування.

3. Придбання підприємств для розміщення на території України виробництв, що забруднюють довкілля, використання ресурсномістких та екологічно небезпечних технологій, для переробки або зберігання токсичних відходів та інших екологічно небезпечних виробництв, розміщення яких на території розвинутих країн заборонене.

4. Придбання підприємств виключно заради ноу-хау. У випадках, коли до такої форми несумлінної поведінки вдаються іноземні інвестори, існує загроза втрати передових позицій на міжнародних ринках.

5. Приховане вивезення капіталу з України у вигляді заниження цін на експортовані товари й завищення цін на імпортовані, приховане вивезення технологій тощо.

6. Прагнення швидкого отримання прибутку будь-якою ціною. В нестабільних політичних та економічних умовах України довгострокове інвестування дуже ризиковане як для вітчизняних, так і для закордонних інвесторів. Тому інвестори можуть зробити ставку на жорстку економію необхідних витрат, що загрожує підприємству ерозією його соціальної сфери, масовими звільненнями, згортанням НДДКР та деградацією виробничої бази тощо.

7. Врешті-решт інвестор може мати не економічні, а військові цілі, якщо за ним стоїть відповідне відомство тієї чи іншої держави або терористична організація.

У сучасних умовах, коли більшість вітчизняних підприємств із застарілими основними засобами і відсутністю обігових коштів може являти інтерес лише для стратегічних інвесторів, бажання яких перебувають поза площиною національних інтересів, необхідно об'єднати зусилля і підвищити рівень взаємодії міністерств і відомств України у вирішенні питання активізації інвестиційних процесів на фондовому ринку під державним наглядом.

Без активізації інвестиційних процесів країні загрожуватиме природна деградація реального сектору, скорочення виробництва, зменшення дохідної частини бюджету та необхідність зовнішніх запозичень.

Таким чином, довгострокове зростання економіки України можливе за

Умови створення системи залучення сумісних портфельних і стратегічних інвесторів і відсікання несумлінних. Для цього, в першу чергу, необхідно ввести ці поняття в українське законодавство.

Справа розвитку фінансового ринку безсумнівно є значним внеском у процес побудови незалежної держави, тому треба раз і назавжди зрозуміти, що в умовах ринкової економіки кероване залучення іноземних інвестицій на рівноправних засадах і легалізація коштів тіньової економіки не загрожують національній безпеці України, а спрямовані на забезпечення економіки необхідними ресурсами так само, як мобілізація тимчасово вільних коштів підприємств чи залучення заощаджень населення.

СПИСОК ЛІТЕРАТУРИ

1. В.М. Шелудько Фінансовий ринок – К., 2005 р.

2. В.М. Іванов Финансовый рынок – К., 2001 г.

3. А.С. Галичанський Україна: поступ у майбутнє – К., 2001 р.

4. В.Б. Гринев Итоги и уроки десятилетия независимости Украины – К., 2004 г.

5. // Україна в перехідному періоді – К., 2003 р.

6. // Фінанси України - №1, 2006 р.

7. // Ринок цінних паперів - №1-2, 2006 р.

8. О.П. Василик Теорія фінансів – К., 2004 р.

9. // Урядовий кур’єр - № 193-194, 2002 р.

10. // Економіка. Фінанси. Право. - № 5, 2005 р.

11. // Економіка. Фінанси. Право. - № 10, 2005 р.

12. // Фінанси України - № 4, 2006 р.

13. // Фінанси України - № 6, 2005 р.

Похожие работы

... як правило, з короткострокових вимог і зобов'язань експортерів та імпортерів клієнтів банку 2.4 Визначення основних проблем сучасного стану функціонування фінансових бірж України Основними проблемами сучасного стану функціонування фінансових (фондових та валютних) бірж в Україні є їх практична відсутність у класичному стилі їх функціонування за кордоном. Існуючі монопольні структури – МВРУ ...

... і, однак суворо регламентується законодавством і внутрішніми правилами, що відпрацьовувались століттями. Необхідність такого регулювання зрозуміла, адже діяльність фондової біржі має особливе значення не лише для фондового сектора-економіки, а й для функціонування економічного механізму країни в цілому. Як правило, на фондовій біржі котируються цінні папери найреспектабельніших та визнаних компан ...

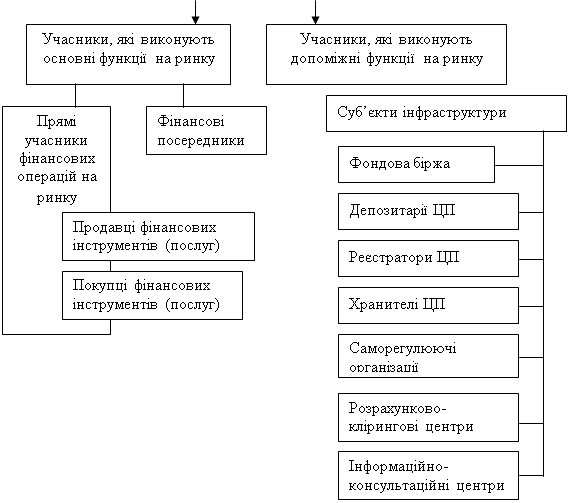

... відповідних законодавчих та нормативних документів та спостерігати за їх дотриманням. ГЛАВА 3. ПРОБЛЕМИ ПОДАЛЬШОГО РОЗВИТКУ ФОНДОВОГО РИНКУ УКРАЇНИ 3.1. ІНФРАСТРУКТУРА РИНКУ ЦІННИХ ПАПЕРІВ Як зазначалось нами в першій главі, під інфраструктурою фінансового ринку слід розуміти весь комплекс елементів і видів діяльності, які створюють умови для ...

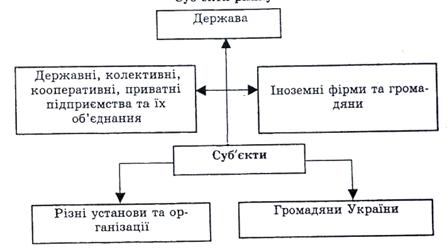

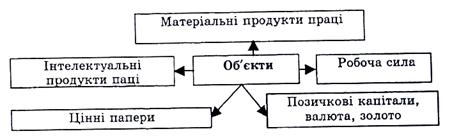

... ігації);валюта, позичкові капітали і т. д. Див схему 2.3. Рис. 2.3. Об’єкти ринку [29,146] Отже, важливим чинником формування й розвитку ринку як форми функціонування товарного господарства був міжнародний поділ праці, а на сучасному етапі є процес інформатизації та глобалізації економіки. Суть глобалізаційного процесу полягає у накопиченні структурних зрушень і подальшого формування ...

0 комментариев