Навигация

Трудность достоверного определения процентной ставки в нестабильной экономической ситуации

1. Трудность достоверного определения процентной ставки в нестабильной экономической ситуации

2. NAV – абсолютный показатель экономической оценки проекта. Крупномасштабный проект может характеризоваться большим значением NAV, но меньшей эффективностью – отдачей от вложенного капитала Исходя из второго недостатка: Область применения NAV ограничивается оценкой проектов, характеризующихся сопоставимыми масштабами

Все признанные в мировой практике критерии эффективности инвестиционных проектов основаны на двух главных принципах: большие доходы предпочтительнее меньших доходов; ранние доходы предпочтительнее поздних доходов.

Индекс прибыльности (индекс рентабельности), (Profitability Index, PI)

PI определяется отношением суммы дисконтированных положительных денежных потоков к сумме дисконтированных отрицательных денежных потоков

Если величина PI больше или равна 1, То проект может быть принят; если нет – он должен быть исключен

Критерии NPV и PI обеспечивают одинаковый результат решения принять / исключить проект, но только в том случае, если расчеты производятся при одной и той же процентной ставке

При выборе наилучшего проекта из двух рассматриваемых эти критерии могут дать противоречивые результаты

PI – это единственный критерий, в котором важно разделение чистых денежных потоков на положительные и отрицательные

Индекс прибыльности, как показатель эффективности проектов, особенно необходим при их ранжировании для решения задачи оптимального распределения капитала между проектами

Основные достоинства PI

– Используются денежные потоки

– Учитывается ценность денег во времени

– Оценивается эффективность проектов

– Возможность оптимального распределения капитала между проектами

Недостатки PI

Общий недостаток критериев, учитывающих ценность денег во времени – трудность достоверного определения % ставки для дисконтирования, что особенно затруднено в условиях нестабильной экономической ситуации

Все признанные в мировой практике критерии эффективности инвестиционных проектов основаны на двух главных принципах: большие доходы предпочтительнее меньших доходов; ранние доходы предпочтительнее поздних доходов.

Внутренняя ставка дохода (внутренняя норма дохода), (Internal Rate of Return, IRR)

Внутренняя ставка дохода, или предельная эффективность инвестиций – процентная ставка, при которой достигается равенство суммарных дисконтированных денежных притоков и оттоков

Если IRR превышает требуемую ставку дохода от инвестиций, установленную компанией – проект принимается. Если IRR меньше этой ставки, проект исключается

При использовании критерия IRR для оценки проектов, делается предположение, что денежные притоки от каждого проекта реинвестируются с процентной ставкой, равной IRR в течение оставшегося срока проекта

Критерий IRR широко распространен в мировой практике оценки горных проектов по следующим причинам

– IRR представляет собой критерий эффективности проектов, в отличие от критерия NPV, который измеряет общий эффект проекта;

– IRR является внутренней мерой эффективности проектов и зависит от величины и времени денежных притоков и оттоков

– При этом IRR устраняет необходимость иметь заданную процентную ставку и в то же время учитывает ценность денег во времени

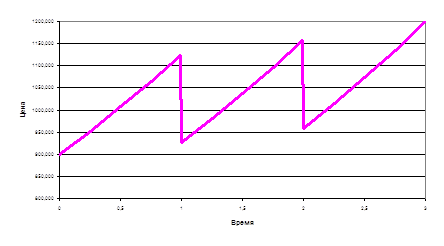

Возможность существования множественных корней при решении уравнений NPV =0, Следовательно, один проект может характеризоваться не одним значением IRR

Поэтому недостаток использования критерия IRR заключается в возможности существования не единственного положительного его значения при NPV=0

Если чистые денежные потоки меняют свой знак не один раз за срок оценки проекта, то можно ожидать не одно значение IRR для данного проекта

Значительные денежные оттоки могут быть рассредоточены во времени, не концентрируясь только в пред производственном периоде:

большие объемы горно-подготовительных работ в период эксплуатации;

значительные колебания рыночной цены сырьевой продукции;

большие капитальные затраты, связанные с заменой оборудования (превышающие амортизационные отчисления);

большие затраты на охрану окружающей среды на протяжении всего

Все признанные в мировой практике критерии эффективности инвестиционных проектов основаны на двух главных принципах: большие доходы предпочтительнее меньших доходов; ранние доходы предпочтительнее поздних доходов.

Ставка прироста богатства (Wealth Growth Rate, WGR)

WGR представляет собой процентную ставку, при которой дисконтированные инвестиции уравниваются с будущей ценностью реинвестированных чистых денежных потоков, оцененных на конец срока проекта

Таким образом, предполагается, что положительные чистые годовые денежные потоки, следующие за инвестициями, реинвестируются с определенной процентной ставкой до конца срока проекта

Если инвестиции осуществляются в течение нескольких лет, то они приводятся к настоящему моменту времени с использованием той же реинвестиционной процентной ставки (принимается, что процентные ставки займов и реинвестиций одинаковы).

Если WGR больше требуемой процентной ставки, проект принимается, если нет – исключается

Требуемая процентная ставка определяется компанией и может представлять собой ставку повторных вкладов, используемую в расчете WGR.

Главное преимущество критерия WGR (по отношению к другим) WGR позволяет сравнивать проекты, имеющие различные сроки

Это объясняется тем, что метод расчета WGR предполагает, что при сравнении проектов с разными сроками повторное вложение средств краткосрочного проекта осуществляется до конца срока долгосрочного проекта. При этом накопленный к концу краткосрочного проекта капитал реинвестируется с рассчитанным значением WGR до конца срока долгосрочного проекта.

Таким образом:

Долгосрочный проект принимается в качестве базы для сравнения.

При оценке проектов с меньшими сроками используется:

– заданная ставка для приведения денежных потоков к окончанию проекта;

– ставка WGR для приведения полученного капитала к концу срока долгосрочного проекта

WGR и GRR обладают общим достоинством, а именно, могут быть мерой эффективности проектов с различными сроками реализации

Все признанные в мировой практике критерии эффективности инвестиционных проектов основаны на двух главных принципах: большие доходы предпочтительнее меньших доходов; ранние доходы предпочтительнее поздних доходов

Прирост ставки дохода (Growth Rate of Return, GRR)

Growth Rate of Return, GRR отличается от WGR предположением относительно общего срока оценки при сравнении проектов различной продолжительности

Если при определении WGR общий срок оценки проектов принимается равным наиболее длительному проекту, то при определении GRR этот срок может быть произвольным, но не выходящим за пределы ни одного из рассматриваемых проектов

Как правило, единый момент оценки (t) соответствует времени окончания проекта с минимальным сроком

Следовательно, GRR – процентная ставка, при которой уравниваются дисконтированные инвестиции с будущей ценностью реинвестированных чистых денежных потоков, оцененных на определенный момент времени (t)

WGR и GRR обладают общим достоинством, а именно, могут быть мерой эффективности проектов с различными сроками реализации

Однако при определении GRR используется одна и та же ставка повторных вкладов для сравнения проектов различной длительности

При определении WGR используется две разные ставки повторных вкладов для сравнения проектов различной длительности (что может быть не совсем корректно)

В результате анализа и систематизации критериев оценки эффективности горных проектов можно сделать следующие выводы:

1. Общий недостаток всех критериев, основанных на использовании заданной процентной ставки для дисконтирования, является трудность ее достоверного определения (и тем более прогнозирования) в условиях нестабильной экономической ситуации

2. Наиболее распространенный критерий оценки горных проектов – чистый дисконтированный доход (NPV)

Однако недостатки NPV (NPV – абсолютный показатель экономической эффективности проектов и поэтому не характеризует отдачу от инвестиций; NPV зависит от величины заданной процентной ставки) ограничивают его использование

3. Для капиталоемких и долгосрочных горных проектов, реализуемых в сложной экономической ситуации, характеризующейся значительными колебаниямии высоким уровнем процентной ставки, отражающей высокий уровень инфляции и риска, наиболее приемлемым критерием является внутренняя ставка дохода IRR, не требующая заданной процентной ставки для дисконтирования

Ставка прироста богатства (WGR) и приростставки дохода (GRR) позволяют сравнивать горные проекты с различными сроками реализации

Маржинальный анализ используется при сравнительной оценке взаимоисключающих проектов с различными инвестициями, когда выбор проекта по различным критериям имеет неоднозначный результат

Концепция маржинального анализа состоит в оценке превышений инвестиций и доходов проекта по отношению к другим проектам.

Проект считается приемлемым, если дополнительный доходот дополнительных инвестиций, превышающий заданную процентную ставку.

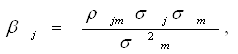

Последовательность маржинального анализа

– определяются превышения инвестиций и разница между чистыми денежными потоками по отдельным проектам;

– рассчитывается (IRR) на дополнительные инвестиции;

– сравнивается расчетная величина IRR с предельной процентной ставкой.

Если IRR превышает предельную величину, то дополнительные инвестиции (превышение инвестиций одного проекта по отношению к другому) оправданы

Для сравнительной оценки технологических решений, не отличающихся объемом производства, можно использовать дисконтированные затраты. При этом при сравнении проектов с различными сроками реализации необходимо привести их в сопоставимый вид путем повторения циклов краткосрочных проектов.

При оценке проектов следует иметь в виду, что на принятие инвестиционных решений оказывают влияние качественные факторы, не поддающиеся количественному измерению, и поэтому их учет находится в области компетенции менеджмента компании.

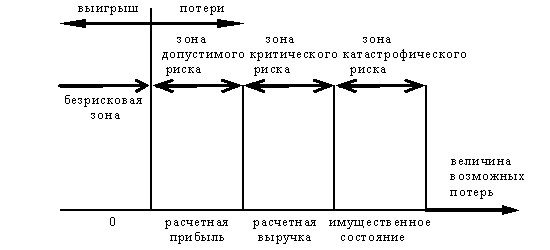

В общем, под риском подразумевается возможность наступления неблагоприятных событий. Количественной мерой риска является вероятность наступления таких событий

Инвестиционный риск.

Вероятность не достижения результата принятого инвестиционного решения в условиях неопределенности исходных данных

Горные предприятия имеют большую вероятность получения неблагоприятных результатов, и поэтому сталкиваются с большим риском, чем предприятия других отраслей промышленности

Поэтому, естественно, что кроме ожидаемых прибылей от реализации горных проектов инвесторов в значительной степени интересует надежность их получения, то есть степень риска конкретных инвестиций

Инвестора, вероятно, по-разному будут привлекать проекты с одинаковыми значениями IRR, но один из которых представляет собой новое предприятие, а другой – уже действующее, хорошо зарекомендовавшее себя на рынке

Неопределенность получаемых результатов в первом случае выше, инвестор подвергается большему риску, и естественно, будет требовать большего дохода на вложенный капитал

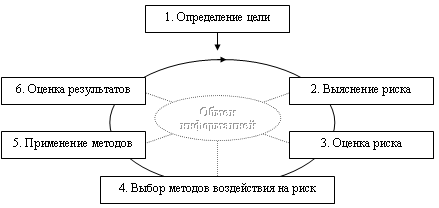

Риск-анализ горных проектов основан на методах выявления источников риска, его учета и оценки при принятии инвестиционных решений

Выявление источников риска, то есть основных факторов, влияющих на возможность наступления неблагоприятного события

Классификации

Существует множество классификаций видов риска, классификационным признаком которых, как правило, является источник возникновения неблагоприятных событий

В соответствии с одной из классификаций

выделяются следующие два вида риска:

– риск, определяющийся природными факторами разрабатываемых месторождений;

– риск, связанный с непредвиденными событиями в будущем

Первый вид риска обусловлен вероятностью: – неподтверждения запасов п.и. в недрах,

– снижения содержания полезного компонента, – ухудшения горно-геологических условий разработки и др

Второй вид риска связан

с возможным изменением экономической, политической и экологической ситуаций в течение разработки данного месторождения

Один из вариантов классификаций видов риска, который предпочитают финансовые организации, инвестирующие горные проекты, имеет следующий вид:

технический риск, вызываемый не определенностью технических характеристик проекта:

– оценка запасов и качества п.и., – производительность оборудования, – объемы производства;

коммерческий риск, связанный с неопределенностью прогноза цен на минерально-сырьевую продукцию; финансовый риск, возникающий в результате изменения валютных курсов, процентных ставок, уровня инфляции и системы налогообложения

Существует классификация рисков, предложенная в «Методических рекомендациях по оценке эффективности проектов и их отбору для финансирования», утвержденных Госстроем России:

– риск, связанный с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли;

– внешнеэкономический риск (возможность введения ограничений на торговлю и поставки, закрытия границ и т.п.);

– неопределенность политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе;

– неполнота или неточность информации о динамике технико-экономических показателей, параметрах новой техники и технологии

– колебания рыночной конъюнктуры, цен, валютных курсов

– неопределенность природно-климатических условий, возможность стихийных бедствий;

– производственно-технологический риск (аварии и отказы оборудования, производственный брак);

– неопределенность целей, интересов и поведения участников;

– неполнота или неточность информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов долговых обязательств).

Анализ классификаций видов риска позволяет заключить, что они развиваются в направлении детализации и учета все большего количества разнообразных влияющих на него факторов

Классификация основная

Существует классификация, разделяющая виды риска по возможности его снижения с помощью диверсификации портфеля инвестиционных проектов

В соответствии с этой распространенной классификацией все виды риска разделяются на несистематический(уникальный) и систематический (рыночный).

Несистематический (уникальный) риск вызывается специфическими факторами, которые воздействуют на деятельность предприятия

Систематический (рыночный) риск вызывается макроэкономическими факторами, воздействующими в одинаковой мере на деятельность всех предприятий

Классификационным признаком является возможность устранения риска путем диверсификации портфеля инвестиционных проектов, то есть увеличения уровня его разнообразия

Несистематические (уникальные) риски характерны для отдельных проектов и поэтому могут нивелироваться в общем инвестиционном портфеле.

При этом, чем больше разнообразных проектов составляют портфель, тем выше вероятность уменьшения риска всего портфеля

Учет риска с помощью коэффициента дисконтирования

Суть метода – учет риска осуществляется на основании корректировки безрисковой ставки дохода, используемой при расчете критериев оценки проектов

![]() Безрисковая ставка дохода обычно представляет собой процентную ставку дохода на государственные облигации, приобретение которых рассматривается как инвестиции, связанные с наименьшим риском

Безрисковая ставка дохода обычно представляет собой процентную ставку дохода на государственные облигации, приобретение которых рассматривается как инвестиции, связанные с наименьшим риском

Безрисковая процентная ставка дохода

![]() определяется исходя из реальной стоимости государственных облигаций и размера получаемых по ним дивидендов

определяется исходя из реальной стоимости государственных облигаций и размера получаемых по ним дивидендов

Для бессрочных облигаций

тогда:

![]() где:

где:

– реальная стоимость государственной облигации, руб.;

Д – среднегодовые дивиденды на облигацию, руб.

Если облигации рассчитаны на определенный срок Т, то процентная ставка определяется методом итераций из уравнения:

– номинальная стоимость государственной облигации (дивиденды в год погашения облигации),

При корректировке процентной ставки с учетом риска принимается общее положение – инвестор вправе ожидать более высокую ставку дохода от инвестиций в более рисковые проекты

На основе многолетнего опыта эксплуатации горных предприятий развитых стран была разработана следующая классификация проектов и соответствующих приемлемых им ставок дохода, которые принимаются в качестве ставки дисконтирования при оценке проектов

Более обоснованный выбор процентной ставки для дисконтирования с учетом экономических изменений, влияющих на рыночную ситуацию в целом, базируется на модели оценки основных активов (Capital Asset Pricing Model, CAPM).

Метод основан на определении количественного соотношения между ожидаемым риском и ставкой дохода (имеется в виду систематическим риском, который инвесторы не могут устранить путем диверсификации)

Модель САРМ базируется на предположении, что инвесторы ожидают более высокого дохода от инвестиций, связанных с большим риском, чем от «надежных» инвестиций, то есть они вправе рассчитывать на премию за риск

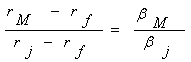

![]() Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Следовательно, модель САРМ дает возможность определить требуемую ставку дисконтирования с учетом риска вложения средств

Достоинства

Модель САРМ обеспечивает хорошее приближение к реальности и поэтому широко используется в мировой практике учета риска

Недостатки

оценка коэффициента основана на статистическом анализе. Таким образом, предполагается, что прошлые тенденции сохранятся в будущем, что может быть источником ошибочных решений

Более обоснованный выбор процентной ставки для дисконтирования с учетом экономических изменений, влияющих на рыночную ситуацию в целом, базируется на модели оценки основных активов (Capital Asset Pricing Model, CAPM).

Метод основан на определении количественного соотношения между ожидаемым риском и ставкой дохода (имеется в виду систематическим риском, который инвесторы не могут устранить путем диверсификации)

Модель САРМ базируется на предположении, что инвесторы ожидают более высокого дохода от инвестиций, связанных с большим риском, чем от «надежных» инвестиций, то есть они вправе рассчитывать на премию за риск

![]() Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

![]() Следовательно, модель САРМ дает возможность определить требуемую ставку дисконтирования с учетом риска вложения средств

Следовательно, модель САРМ дает возможность определить требуемую ставку дисконтирования с учетом риска вложения средств

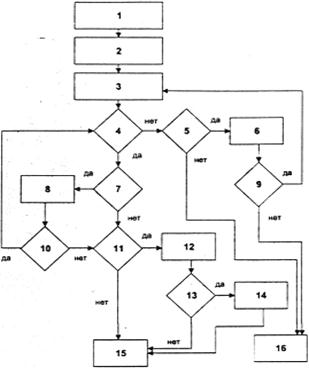

![]() Итак, уровень риска акции или портфеля акций измеряется коэффициентом, который характеризует риск вложения средств в конкретный проект или портфель проектов Величина активов определяется из выражения:

Итак, уровень риска акции или портфеля акций измеряется коэффициентом, который характеризует риск вложения средств в конкретный проект или портфель проектов Величина активов определяется из выражения:

![]()

![]() - коэффициент корреляции между ставкой дохода на конкретный вид активов(J) и ставкой дохода на рыночный портфель акций(m)

- коэффициент корреляции между ставкой дохода на конкретный вид активов(J) и ставкой дохода на рыночный портфель акций(m)

стандартное отклонение ставки дохода на активы(j);

![]() стандартное отклонение ставки дохода на рыночный портфель акций (m) дисперсия ставки дохода на рыночный портфель акций(m)

стандартное отклонение ставки дохода на рыночный портфель акций (m) дисперсия ставки дохода на рыночный портфель акций(m)

B рыночного портфеля акций = 1. Если B определенных акций больше 1, то данные активы реагируют на изменение общей экономической ситуации в большей степени, чем рынок в целом. Если B меньше 1 – изменение экономической ситуации влияет на данный вид активов в меньшей степени, чем рынок в целом. Поэтому такие активы считаются менее подверженными риску

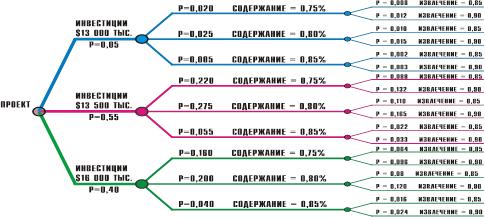

Построим диаграмму возможных результатов с соответствующими вероятностями

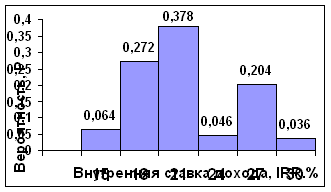

Построим гистограмму вероятностей IRR

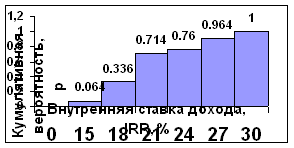

Построим гистограмму кумулятивной вероятности IRR

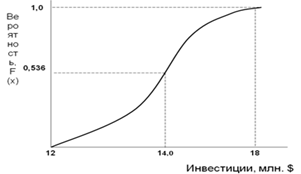

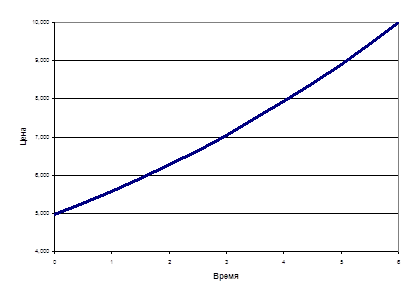

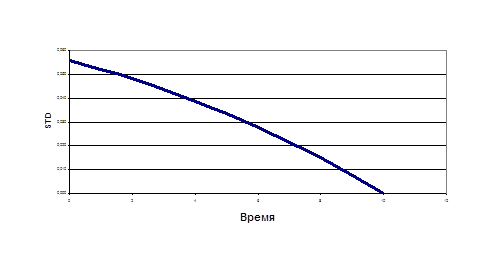

График, иллюстрирующий кумулятивную функцию распределения вероятностей случайной величины инвестиций

Кумулятивная функция распределения вероятностей случайной величины, характеризующей возможные значения инвестиций

Имея кумулятивную функцию распределения случайной величины, можно определить, с какой вероятностью инвестиции не превысят определенного значения.

Более обоснованный выбор процентной ставки для дисконтирования с учетом экономических изменений, влияющих на рыночную ситуацию в целом, базируется на модели оценки основных активов (Capital Asset Pricing Model, CAPM).

Метод основан на определении количественного соотношения между ожидаемым риском и ставкой дохода (имеется в виду систематическим риском, который инвесторы не могут устранить путем диверсификации)

Модель САРМ базируется на предположении, что инвесторы ожидают более высокого дохода от инвестиций, связанных с большим риском, чем от «надежных» инвестиций, то есть они вправе рассчитывать на премию за риск

![]() Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Следовательно, модель САРМ дает возможность определить требуемую ставку дисконтирования с учетом риска вложения средств

Инвестиции считаются обоснованными, если они «располагаются» на рыночной линии

Для выполнения этого условия должно выполняться следующее соотношение:

![]() И коэффициенты для рыночного портфеля и конкретных акций соответственно Тогда премия за риск от вложения средств в конкретные активы составит.

И коэффициенты для рыночного портфеля и конкретных акций соответственно Тогда премия за риск от вложения средств в конкретные активы составит.

Ставка дохода от вложения в конкретные активы определится из уравнения:

![]()

Аналогично для портфеля акций премия за риск:

![]()

Ставка дохода портфеля акций составит

![]()

Рассчитанная таким образом ставка дохода может быть использована в качестве ставки для дисконтирования при оценке проектов с учетом риска вложения средств

Если для оценки проектов используется критерий IRR, не требующий заданной процентной ставки, то IRR сравнивается с рассчитанной выше ставкой дохода

Если IRR >=rj проект может быть принят к инвестированию

Более обоснованный выбор процентной ставки для дисконтирования с учетом экономических изменений, влияющих на рыночную ситуацию в целом, базируется на модели оценки основных активов (Capital Asset Pricing Model, CAPM).

Метод основан на определении количественного соотношения между ожидаемым риском и ставкой дохода (имеется в виду систематическим риском, который инвесторы не могут устранить путем диверсификации)

Модель САРМ базируется на предположении, что инвесторы ожидают более высокого дохода от инвестиций, связанных с большим риском, чем от «надежных» инвестиций, то есть они вправе рассчитывать на премию за риск

![]() Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Целью модели САРМ является определение требуемого уровня ставки дохода при вложении средств в определенные активы в зависимости от ожидаемого риска, который оценивается коэффициентом этих активов

Следовательно, модель САРМ дает возможность определить требуемую ставку дисконтирования с учетом риска вложения средств

![]()

![]() Итак, уровень риска акции или портфеля акций измеряется коэффициентом, который характеризует риск вложения средств в конкретный проект или портфель проектов Величина активов определяется из выражения:

Итак, уровень риска акции или портфеля акций измеряется коэффициентом, который характеризует риск вложения средств в конкретный проект или портфель проектов Величина активов определяется из выражения:

- коэффициент корреляции между ставкой дохода на конкретный вид активов(J) и ставкой дохода на рыночный портфель акций(m)

![]()

![]() стандартное отклонение ставки дохода на активы(j);

стандартное отклонение ставки дохода на активы(j);

![]() стандартное отклонение ставки дохода на рыночный портфель акций (m) дисперсия ставки дохода на рыночный портфель акций(m)

стандартное отклонение ставки дохода на рыночный портфель акций (m) дисперсия ставки дохода на рыночный портфель акций(m)

B рыночного портфеля акций = 1. Если B определенных акций больше 1, то данные активы реагируют на изменение общей экономической ситуации в большей степени, чем рынок в целом. Если B меньше 1 – изменение экономической ситуации влияет на данный вид активов в меньшей степени, чем рынок в целом. Поэтому такие активы считаются менее подверженными риску

Учет риска с помощью корректировки исходных параметров

Инвесторы часто стараются оценить риск, производя оценку отдачи от инвестиций при пессимистических прогнозах развития ситуации

Вводятся исходные параметры при их неблагоприятном изменении (уменьшение цен на продукцию, снижение содержания полезного компонента в руде, повышение текущих затрат и т.д.)

Предполагается худшее развитие ситуации, что защищает инвестора от риска вложения денег

Недостаток данного подхода – значительный фактор субъективности, при корректировке исходных параметров, а значит, и при расчете критериев оценки проектов

Для объективных оценок уровня риска применяются более совершенные приемы проведения риск – анализа, основанные на современных методах экономико–математического моделирования

Наиболее распространенными методами оценки риска являются и методы с использованием случайны событий и случайных величин

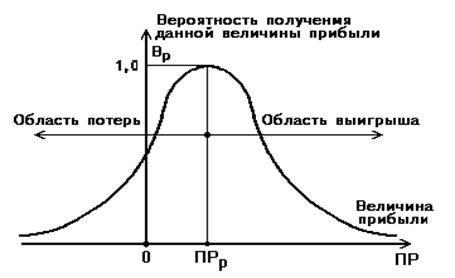

Суть этих методов – исходные данные задаются не в детерминированной, а в вероятностной форме, и главная задача сводится к определению вероятностей распределения их значений

Пример реализации метода с использованием случайных событий – метод дерева решений, где неопределенность исходных данных задается в виде отдельных случайных событий – дискретное распределение вероятностей

Например, если содержание полезного компонента в руде составляет 3,4%, очевидно, что в реальности содержание может составить как 2,5%, так и 4,7% и т.д.

Этот возможный ряд значений содержания п.к. может быть определен вероятностью распределения этих значений. Соответствующее определение вероятности представляет собой оценку вероятности случайного события на основе частоты его появления.

При дискретном распределении вероятностей задается несколько сценариев развития предприятия с различными вероятностями исходных параметров. Далее формируются денежные потоки с соответствующим распределением вероятности, что в конечном итоге трансформируется в дискретное распределение вероятностей критерия оценки проекта.

№21 – №23

Использованием случайных событий

Наиболее распространенными методами оценки риска являются и методы с использованием случайных событий и случайных величин

Суть этих методов – исходные данные задаются не в детерминированной, а в вероятностной форме, и главная задача сводится к определению вероятностей распределения их значений

Пример реализации метода с использованием случайных событий – метод дерева решений, где неопределенность исходных данных задается в виде отдельных случайных событий – дискретное распределение вероятностей

Например, если содержание полезного компонента в руде составляет 3,4%, очевидно, что в реальности содержание может составить как 2,5%, так и 4,7% и т.д.

Этот возможный ряд значений содержания п.к. может быть определен вероятностью распределения этих значений. Соответствующее определение вероятности представляет собой оценку вероятности случайного события на основе частоты его появления.

При дискретном распределении вероятностей задается несколько сценариев развития предприятия с различными вероятностями исходных параметров. Далее формируются денежные потоки с соответствующим распределением вероятности, что в конечном итоге трансформируется в дискретное распределение вероятностей критерия оценки проекта.

Оценка риска с использованием случайных величин

При представлении исходных данных в виде случайных величин каждая случайная переменная может принимать бесконечное число значений внутри определенных диапазонов

Исходные данные представляются в виде непрерывных распределений вероятностей

При оценке рассматриваемого горного проекта исходные параметры (размер инвестиций, содержание меди в руде, извлечение меди из руды) представляются в виде непрерывных распределений вероятностей

Для того чтобы получить одно значение из непрерывного распределения IRR, должно быть взято случайное значение каждого из трех входных параметров

Если этот процесс повторять бесконечно долго, то это приведет к формированию генеральной совокупности

Процесс повторения должен быть прекращен тогда, когда выборочное распределение значений IRR будет достаточно близко определять генеральную совокупность, а это значит, что продолжение процесса отбора параметров практически не изменит общие статистические характеристики выборки

С помощью компьютеров производится такое большое количество циклов имитационных расчетов за короткий промежуток времени, что получение выборки достаточной представительности не является проблемой

Решение подобных задач называется проведением полного имитационного риск-анализа

Для решения большинства задач, обеспечивают достаточную точность и надежность

Оценка риска с использованием случайных величин

При представлении исходных данных в виде случайных величин каждая случайная переменная может принимать бесконечное число значений внутри определенных диапазонов

Исходные данные представляются в виде непрерывных распределений вероятностей

При оценке рассматриваемого горного проекта исходные параметры (размер инвестиций, содержание меди в руде, извлечение меди из руды) представляются в виде непрерывных распределений вероятностей

Для того чтобы получить одно значение из непрерывного распределения IRR, должно быть взято случайное значение каждого из трех входных параметров

Если этот процесс повторять бесконечно долго, то это приведет к формированию генеральной совокупности

Процесс повторения должен быть прекращен тогда, когда выборочное распределение значений IRR будет достаточно близко определять генеральную совокупность, а это значит, что продолжение процесса отбора параметров практически не изменит общие статистические характеристики выборки

С помощью компьютеров производится такое большое количество циклов имитационных расчетов за короткий промежуток времени, что получение выборки достаточной представительности не является проблемой

Решение подобных задач называется проведением полного имитационного риск-анализа

Для решения большинства задач, обеспечивают достаточную точность и надежность

Моделирование на основе непрерывного распределения вероятностей исходных переменных привело к разработке формализованного метода имитационного моделирования Монте-Карло

При использовании метода Монте-Карло исходные параметры задаются в виде случайных величин с различными распределениями вероятностей, полученными методом экспертных оценок.

В результате производится оценка влияния неопределенности входных параметров на критерии оценки проектов.

Метод Монте-Карло характеризуется следующими основными этапами:

– задаются распределения вероятностей значений исходных параметров;

– из распределений вероятностей каждого исходного параметра случайным образом выбираются значения для каждой переменной, совокупность которых используется для расчета критериев эффективности;

(Такой выбор осуществляется с использованием компьютерной техники и повторяется много раз.)

– в результате формируется распределение вероятностей значения критериев оценки

– на основе анализа распределений вероятностей критериев оценки проекта делаются выводы об уровне риска его инвестирования

Уровень риска определяется средним значением критерия и сигмой

Существующая система методов риск-анализа основана главным образом на использовании положений теории вероятностей и статистических концепциях. В качестве меры риска в большинстве случаев принимается уровень неопределенности достижения тех или иных показателей в будущем, оцениваемый на основе вариации их в прошлом.

Следует отметить, что при принятии инвестиционных решений должны быть учтены такие факторы, как стратегия конкурентоспособности, человеческий фактор, социальные цели компании и множество других, которые невозможно оценить количественно. Поэтому в конечном итоге принятие решения основывается на количественной оценке измерения риска в сочетании с опытом и интуицией менеджеров, принимающих решение.

Похожие работы

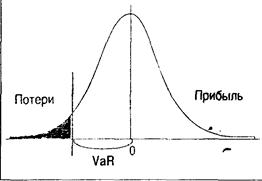

... вероятностную оценку потенциальных убытков по портфелю в течение определенного периода при экспертно заданном доверительном уровне. 3. Разработка и реализация мер по управлению инвестиционными рисками. 3.1. Управление инвестиционными рисками в коммерческом банке Для рынка долговых инструментов присущи свои особенности определения основных направлений и методов управления рисками. ...

... в последовательном и постепенном движении в направлении эффективного риск-менеджмента. При этом СУР необходима лизинговой компании для наиболее эффективной оценки и управления инвестиционными рисками, возникающими в деятельности компании. Разработка системы методов управления инвестиционными рисками невозможна без рассмотрения основных сложившихся методов управления рисками на каждом из этапов ...

... а также при планировании новых операций, могут быть использованы вышеуказанные методы, позволяющие минимизировать процентные риски, либо получать доходы от управления ими, но операции рассматриваются опять же не отдельно, а по отношению к имеющейся в банке ситуации. 3. ПРОЦЕСС РЕГУЛИРОВАНИЯ ИНВЕСТИЦИОННЫХ РИСКОВ Инвестиционная деятельность всегда связана с рисками. Ее успешное осуществление во ...

... ОАО «ПСП-СИТИ», ранее отображенных в дипломной работе, собранных во время прохождения дипломной практики можно произвести оценку степени риска при привлечении заемных средств для реализации инвестиционного проекта. Данная методика оценки используется в течение длительного периода времени всеми зарубежными компаниями. Практическое ее использование позволяет произвести комплексную оценку любого ...

0 комментариев