Навигация

Оценка финансового состояния ООО “НПЦ ПЗТП”

2. Оценка финансового состояния ООО “НПЦ ПЗТП”

2.1Организационно - экономическая характеристика предприятия

Общество с ограниченной ответственностью "Научно- производственный центр Пензенского завода точных приборов" (ООО "НПЦ ПЗТП") является дочерним предприятием ОАО "Пензенский завод точных приборов" (ОАО "ПЗТП").

Общество создано в соответствии с решением учредителя - ОАО "ПЗТП" от 4.08.2003 г. и зарегистрировано Инспекцией МНС России по Первомайскому району города Пензы 11.08.2003 г. № 1035803505011.

ООО "НПЦ ПЗТП" является предприятием промышленного производства.

Основной деятельностью общества являются:

- производство электрооборудования для двигателей и транспортных средств системы МПС;

- разработка и производство гражданской продукции и товаров народного потребления;

- производство электротехнических машин, оборудования, аппаратуры и изделий производственного назначения;

- оказание услуг населению;

- строительные работы;

- строительно-монтажные работы;

- коммерческая деятельность;

- внешне-экономическая деятельность;

- иные виды деятельности, предусмотренные действующим законодательством.

Начало хозяйственной деятельности - 1 сентября 2003 г.

Уставный капитал общества составляет 3676785 руб. 100% уставного капитала принадлежит ОАО "ПЗТП". Доля в уставном капитале уплачена полностью. Уставный капитал распределен между участниками следующим образом: ОАО "ПЗТП" 3675785 рублей (100 % уставного капитала). Доля принадлежащая каждому учредителю (участнику) общества, составляет его вклад в уставный капитал общества. 1 % уставного капитала дает 1 голос при принятии решений на общем собрании участников. Вкладом учредителя (участника) общества могут быть здания, сооружения, оборудование и другие материальные ценности и ценные бумаги, права пользования землей, водой и другими природными ресурсами, а также иные имущественные права, в том числе на интеллектуальную собственность, денежные средства в рублях и иностранной валюте. Стоимость вкладов оценивается в рублях единогласным решением участников общества и составляет их доли в уставном капитале. Учредители (участники) общества должны оплатить 50 % уставного капитала общества до момента его регистрации. Оставшаяся часть должна быть оплачена в течении первого года деятельности общества.

Дочерних и зависимых обществ, предприятие не имеет.

Предприятие не относится к субъектам малого предпринимательства.

Структура управления учетного и финансового аппарата:

Собрание участников общества на годовом общем собрании решает вопросы:

- об избрании Совета директоров Общества;

- об избрании ревизионной комиссии Общества;

- об утверждении аудитора Общества;

- несение изменений и дополнений в Устав Общества;

- увеличение уставного капитала общества;

распределение полученной Обществом прибыли и т.п.

Совет директоров Общества осуществляет общее руководство деятельностью Общества, и решают следующие вопросы:

- определение приоритетных направлений деятельности Общества;

- созыв годового и внеочередного общих собраний участников Общества;

- использование резервного и иных фондов Общества;

- утверждение внутренних документов;

- создание филиалов и открытие представительств Общества.

Генеральный директор занимается общим руководством деятельности предприятия.

Начальник производства отвечает за организацию производственного процесса.

Юридический отдел занимается правовым обеспечением деятельности предприятия.

Главный бухгалтер ведет бухгалтерский учет на предприятии.

Бухгалтер материального стола ведет учет материалов.

Бухгалтер-расчетчик рассчитывает и начисляет заработную плату.

Бухгалтер группы налогообложения - исчислением налогов.

Бухгалтер производственной группы - определение себестоимости готовой продукции.

Бухгалтер группы ведения основных средств - регистрацией движения основных средств, начислением амортизационных отчислений.

Экономист по финансовой работе - ведением финансовых операций. Я проходила практику в финансовом отделе, он относится к бухгалтерии.

Управление сбытом и маркетингом занимается исследованием рынка сбыта, заключением договоров и решением финансовых вопросов

2.2 Анализ статей бухгалтерского баланса

Задачей оценки финансового состояния стоит изучить технико-экономические показатели, характеризующие деятельность предприятия за 3 года, но так как ООО "НПЦ ПЗТП" существует меньшее время, то мной были изучены все формы годового бухгалтерского баланса только за 2003 и 2004 годы.

В 2004 году стоимость внеоборотных активов уменьшилась на 450 т.р., за счет выбытия некоторых активов.

Произошло увеличение оборотных активов на 14113 т.р., за счет приобретенных запасов, роста дебиторской задолженности (в декабре 2004г. произошла отгрузка покупателям и заказчикам), приобретения ценных бумаг (векселей).

Капитал предприятия увеличился 2,54 раза, за счет увеличения резервного капитала на 5% от суммы чистой прибыли, полученной в 2004 году (408 т.р.) и роста нераспределенной прибыли (в 8,10 раз).

Краткосрочные обязательства возросли в 2,59 раза, увеличение кредиторской задолженности произошло в результате получения авансовых платежей за готовую продукцию, в декабре 2004 года, в размере 4961 т.р., и из - за суммы задолженности в бюджет, по налогам и сборам, числится переходящий остаток по НДС в размере 960,4 т.р. и 100,1 т.р. - подоходный налог с физических лиц.

В бухгалтерии составляется информация о финансовых показателях предприятия. Я также с ними ознакомилась.

Все финансовые показатели за 2004 год значительно увеличились, что связано с тем, что в 2003 году предприятие работало только 4 месяца.

В таблице 1 проанализировала финансовые показатели ООО «НПЦ ПЗТП» за 2003-2004 годы.

Таблица 1

Финансовые показатели ООО «НПЦ ПЗТП», тыс. руб.

| № п/п | Показатели | 2003 год | 2004 год |

| 1 | Товарная продукция в сопоставимых ценах | 12621 | 48400 |

| 2 | Реализовано продукции, товаров, услуг, работ | 9614 | 50391 |

| 3 | Реализовано готовой продукции | 7832 | 50391 |

| 4 | Остаток готовой продукции | 4901 | 5400 |

| 5 | Затраты на производство, в т.ч. | 12679 | 39632 |

| материалы | 2255 | 6927 | |

| покупных | 1409 | 4768 | |

| топлива | - | - | |

| электроэнергии | 474 | 1822 | |

| зарплата | 3522 | 11793 | |

| амортизационные отчисления | 434 | 938 | |

| отчисления на социальные нужды | 1256 | 4208 | |

| прочие | 3074 | 9080 | |

| 6 | Затраты на 1 руб. товарной продукции | 0,72 | 0,70 |

| 7 | Балансовая прибыль (убытки) | 1297 | 11256 |

| 8 | Дебиторская задолженность | 1778 | 2933 |

| 9 | Кредиторская задолженность | 3919 | 4004 |

| 10 | Начислено налогов в бюджет и внебюджетные фонды с нач. года | 2754 | 11978 |

| 11 | Уплачено налогов, пени в бюджет и внебюджетные фонды с нач. года | 1990 | 10589 |

| 12 | Оплачено налогов в % к начисленным | 72 | 88,4 |

| 13 | Фонд з/пл | 2543,4 | 11863,3 |

| 14 | Среднемесячная з/пл | 3830 | 4774 |

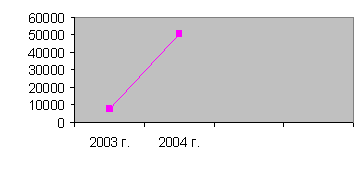

По сравнению с 2003 годом, в 2004 году (по отношению к стоимости годового баланса) объем товарной продукции вырос на 84 % (рис. 1).

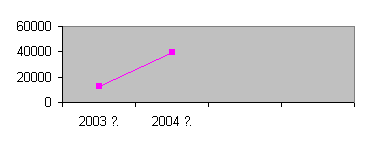

Затраты на производство - на 55 % ( рис. 2).

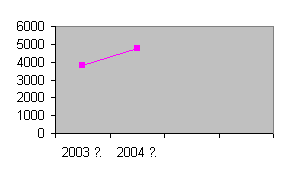

Затраты на 1 рубль товарной продукции уменьшились почти в 2 раза, за счет постоянных расходов (рис.3).

Балансовая прибыль увеличилась на 30 %, дебиторская и кредиторская задолженности снизились, соответственно на 0.01 % и 0.11%.

Фонд заработной платы вырос на 24 %, по сравнению с прошлым годом.

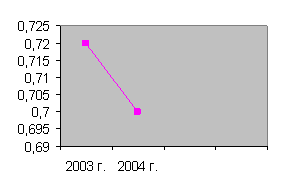

Среднемесячная заработная плата возросла на 25 %, а по отношению к стоимости баланса уменьшилась 8 % (рис. 4).

Рис. 1 Объем товарной продукции

Рис. 2 Затраты на производство

Рис. 3 Затраты на 1 руб. товарной продукции

Рис.4 Среднемесячная зарплата

Коэффициент роста валюты баланса:

Кб = Бср1- Бср0*100%/Бср,

где Бср1-Бср0 - средняя величина итога баланса за отчетный и предыдущий периоды.

Кб = 29845-16182/ 16182*100%=84,43% в 2004 году.

Коэффициент роста выручки от реализации продукции:

Кv = (V1-V0)*100%/V0,

где V1,V0 - выручка от реализации продукции за отчетный и предыдущий периоды.

Кv = 50332-9614/9614=423,42% в 2004 году.

По кварталам:

Кv1кв2004 = 6555-7732/7732=-15,22%;

Кv2кв2004 = 15113-6555/6555=130,57%;

Кv3кв2004 = 13011-15113/15113=-13,91%;

Кv4кв2004 = 15643-13011/13011=20,23%

Данные годовой бухгалтерской отчетности за 2003 и 2004 годы свидетельствуют о достаточности собственных средств предприятия для покрытия текущих расходов.

2.3 Оценка ликвидности и платежеспособности

Анализ ликвидности баланса заключается в сравнении средств по обязательствам по пассиву, которые группируются по степени срочности их погашения. Для анализа платежеспособности составляется агрегированный баланс (см. табл. №2). Из агрегированного баланса видно, что ликвидность баланса отличается от абсолютной: А1 < П1 в 2003 году, но при этом соблюдается нормальная ликвидность:

А1+А2 > П1+П2

А3 > П3

А4 < П4;

в 2003 и 3004 годах.

1. Коэффициент абсолютной ликвидности (стр.250 + стр.260 / стр.610 + стр.620+стр.630+стр.660),

2003 год: 150/3919=0,0383

2004 год: 2000+2435/2000+8137=0,438

отражает обеспеченность наиболее ликвидными активами для погашения текущих краткосрочных обязательств, соответствует нормальному значению от 0,2 до 0,5.

2. Коэффициент промежуточной (критической) ликвидности (стр.290-стр.210+стр.220+стр.230)/стр.610+стр.620+стр.630+стр.660),

2003 год: 15041-(12933+123)/3919=0,507;

2004 год: 29145-(17768+28+5)/2000+8137=1,120.

Отражает обеспеченность ликвидными активами для погашения текущих краткосрочных обязательств, нормальное значение больше 1.

3. Коэффициент текущей ликвидности (КТЛ)- (стр.290-стр220/стр.610 +стр.620+ стр.630 +стр.660,

2003 год: 15041-123/3919=3,869;

2004 год: 29145-28/1013=2,879.

Отражает обеспеченность оборотными активами для погашения краткосрочных обязательств, должен быть больше 2.

4. Коэффициент обеспеченности собственных активов оборотными средствами (стр.490 +стр.590-стр.190/стр.290,

2003 год: 4683+7580-1141/15041=0,739;

2004 год: 11887+7821-691=0,652.

Устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности , па много больше 0,1.

5. Коэффициент восстановления платежеспособности (КТЛ(кг)+6/12(КТЛ(кг)-КТЛ(нг)) / 2,= 2,879+6/12(2,879-3,869)/2=1,192. определяет возможность восстановления организацией своей платежеспособности в течении 6 месяцев, если К > 1;

6. Коэффициент утраты платежеспособности, = 2,879+3/12(2,879-3,869)/2=1,31 определяет возможность утраты организацией своей платежеспособности в течении 3 месяцев, если К > 1.

Таким образом, на конец 2004 года способность предприятия своевременно и в нужном объеме выполнять свои обязательства достигла оптимальных значений. За время своего существования предприятие повысило свою платежеспособность, и при этом низка возможность утраты платежеспособности в течении ближайших трех месяцев.

2.4 Оценка финансовой устойчивости предприятия

Для оценки финансового состояния необходимо проанализировать структуру источников капитала предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

1. Коэффициент автономии (финансовой независимости) - (стр.490/стр.300):

2003 год = 4683/16182=0,289,

2004 год =11887/29845=0,398;

отражает долю активов, покрываемых за счет собственного капитала, нормальное значение больше 2.

2. Коэффициент финансовой зависимости (стр.300/стр.490):

2003 год = 16182/4683=3,455,

2004 год =29845/11887=2,511;

отражает повышение совокупных активов над величиной собственного капитала, должен быть меньше 5.

3. Коэффициент финансовой устойчивости (стр.490+стр.590/стр.300):

2003 год = 4683+7580/16182=0,758,

2004 год = 11887+7821/29445=0,66;

отражает долю активов, покрываемых за счет перманентного (собственного и долгосрочного заемного) капитала;

4. Коэффициент соотношения заемных и собственных средств (коэффициент финансовой активности, плечо финансового рычага) – (стр.590+стр.690/стр.490):

2003 год = 7580+3919/4683=2,455,

2004 год = 7821+10137/11887=1,511;

отражает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы организации. Оптимальное значение меньше 1.

5. Коэффициент концентрации привлеченного капитала (стр.590+стр.690/стр.300):

2003 год = 7580+3919/16182=0,711,

2004 год = 7821+10137/29745=0,602;

отражает долю заемного капитала в общей сумме имущества организации..

6. Коэффициент маневренности собственного капитала (стр.490+стр.590-стр.190/стр.490):

2003 год = 4683+7580-1141/4683=2,375,

2004 год = 11887+7821-691/11887=1,60;

отражает часть собственного капитала, используемую для финансирования текущей деятельности, т.е. вложенную в оборотные средства. Оптимальное значение больше 0,5.

7. Коэффициент обеспеченности оборотных активов собственными оборотными средствами (стр.490+стр.590-стр.190/СТР.290):

2003 год = 4683+7580-1141/15041=0,739,

2004 год =11887+7821-691/29154=0,652;

устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности. Оптимальное значение больше 0,6.

8. Индекс постоянного актива (стр.190/стр.490):

2003 год = 1141/4683=0,244,

2004 год = 691/11887=0,058;

отражает долю недвижимости (внеоборотных активов) в источниках собственных средств.

Таким образом, доля активов, покрываемых за счет собственных и долгосрочных заемных средств значительно мала. Наметилась тенденция к снижению величины заемных средств, приходящихся на каждый рубль собственных средств.

2.5 Оценка рентабельности и деловой активности предприятия

Анализ показателей рентабельности позволяет оценить текущую хозяйственную деятельность, вскрыть резервы повышения ее эффективности и разработать систему мер по использованию данных резервов. Расчет этих показателей приведен в таблице № 3. Из таблице видно, что рентабельность четко возрастает, что свидетельствует о положительной тенденции роста показателей рентабельности, в следствии повышения эффективности деятельности предприятия.

Аналогичным образом рассматриваются показатели деловой активности (оборачиваемости):

1. Коэффициент оборачиваемости совокупных активов в оборотах (Коса)= Стр.010ф.№2 / 0.5*(Стр.300н.г. + Стр.300к.г.ф.№1):

(Коса)=50322/23013,5=2,19 оборота.

2. Коэффициент оборачиваемости совокупных активов в днях = 360дней / Коса:

360/218,66=1,65 дней.

3. Коэффициент оборачиваемости оборотных активов в оборотах (Кооа) = Стр.010ф.№2 / 0.5 (Стр. 290н.г. + Стр.290к.г.ф.№1):

50322/22097,5=2,28 оборотов.

4. Коэффициент оборачиваемости оборотных активов в днях = 360дней / Кооа:

360/2,28= 1,58 дней.

5. Коэффициент оборачиваемости материально-производственных запасов в оборотах = Стр.020ф.№2 / 0.5 * (Стр.210н.г. + Стр.210 к.г.ф.№1):

36956/15350,5=2,41 оборотов.

6. Материалоотдача (отдача материально-производственных запасов)=Стр.010ф.№2/0.5*(Стр.210н.г.+ Стр.210к.г.ф. №1):

50322/15350,5=3,28.

7. Коэффициент оборачиваемости дебиторской задолженности в оборотах = Стр.010ф.№2 / 0.5 * (Стр.240н.г. + Стр.240к.г.ф.№1):

50322/4376,5=11,5 оборотов.

8. Коэффициент оборачиваемости кредиторской задолженности в оборотах = Стр.020ф.№2 / 0.5 * (Стр.620н.г. + Стр.620к.г.ф.№1):

36956/6028=6,13 оборотов.

Рассчитав показатели оборачиваемости за один период невозможно определить какой-либо тенденции, характеризующей повышение или снижение эффективности использования активов предприятия. Можно только сказать, что предприятие должно увеличивать скорость оборачиваемости своих активов.

Похожие работы

... 0, + Фт < 0, + Фо < 0, тогда S { 0; 0; 0} Помимо этого на основании данных “Бухгалтерского баланса” рассчитываются коэффициенты, характеризующие финансовую устойчивость предприятия: Коэффициент соотношения собственных и привлеченных средств (U1) дает наиболее общую оценку финансовой устойчивости предприятия. Он имеет простую интерпретацию: его значение, равное 0,178, означает, что на ...

... , долги кредиторам обесцениваются. С целью преодоления такой тенденции следовало бы осуществлять индексацию просроченной кредиторской задолженности в момент ее погашения. Одним из путем оздоровления финансового состояния предприятий является использование векселей, т.е. ценных бумаг, удостоверяющих безусловное обязательство векселедателей уплатить, по наступлении срока, определенную сумму ...

... – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Рентабельность продукции показывает, сколько прибыли приходится ...

... , на основании которых разрабатываются мероприятия по его улучшению. Используя вышеприведенные методики, формулы и показатели, проведем анализ и оценку финансового состояния предприятия ООО «Контур». 2. Анализ и оценка финансового состояния ООО «Контур» 2.1 Организационно-экономическая характеристика предприятия Общество с ограниченной ответственностью «Контур» учреждено физическими ...

0 комментариев