Навигация

Фіскальна – основне призначення полягає в мобілізації та накопиченні коштів в державних фондах

1. Фіскальна – основне призначення полягає в мобілізації та накопиченні коштів в державних фондах.

2. Розподільча (соціальна) одним із призначень податків є розподіл суспільних доходів з боку більш платоспроможних верств населення та суб’єктів господарювання на користь малозабезпечених; за рахунок виробничих галузей національної економіки на користь суб’єктів невиробничої сфери тощо.

Завдяки цій функції підтримується соціальна рівновага та забезпечується відносна рівномірність доходів різних верств громадян.

3. Регулююча функція – податки як інструмент примусового вилучення частини доходів суспільства здатні суттєво впливати на стан національної економіки. Позитивний вплив дозволяє говорити про стимулюючу роль податків, негативний – про дестимулюючу роль оподаткування. Важливість урахування в державній економічній політиці цієї функції була доведена новим економічним курсом Ф.Д.Рузвельта в роки Великої Депресії 192030х рр.

4. Контрольна функція – допоміжна функція, яка полягає в контролі за допомогою податків за джерелами і обсягами доходів суспільства та напрямками їх використання.

Класифікація податків як економічної категорії проводиться:

за формою оподаткування;

за економічним змістом об’єкта оподаткування;

в залежності від рівня державних структур, які їх встановлюють;

за способом їх стягнення (в залежності від територіального рівня);

в залежності від способів встановлення ставок оподаткування;

в залежності від встановленого порядку використання;

за суб’єктом оподаткування.

Історично, за формою оподаткування податки поділяються на прямі і непрямі. Критерієм такого поділу стала теоретична можливість перекладання обов’язку сплати податку на іншу особу — на споживача продукції.

Прямі податки встановлюються відносно платників. Їх розмір залежить від розміру об’єкта оподаткування. Кінцевим платником прямих податків є той, хто одержує дохід, володіє майном. До прямих податків належать всі прибуткові та майнові податки. Вони встановлюються на дохід або майно платника податків і сприяють такому розподілу податкового тягаря, при якому більше податків платить той, хто має більш високі доходи та більше майна. Такий принцип оподаткування більшість економістів вважає справедливим. У розвинених країнах світу, таких, як США, Японія, Великобританія, ФРН, прямі податки становлять близько 40–90 відсотків в загальній сумі податкових надходжень [20, с.43].

Непрямі податки встановлюються на окремі товари, роботи, послуги і включаються до їх ціни. Кінцевими платниками непрямих податків є споживачі товарів, робіт і послуг, а самі податки включаються у вигляді надбавки до ціни на ці товари, роботи й послуги. Непрямі податки ще називають податками на споживання. Оскільки платниками непрямих податків є споживачі продукції, і самі податки включаються до ціни товарів, робіт і послуг, то їх розмір для окремого платника податку прямо не залежить від одержаних ним доходів або наявного у нього майна.

До непрямих податків традиційно належать такі податки, як податок з обороту(суми) споживання, податок на додану вартість, акцизний збір, мито.

За економічним змістом об’єкта оподаткування всі непрямі податки відносяться до податків на споживання, які сплачуються не при одержанні доходів (прибутку), а при їх використанні.

В залежності від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні та місцеві.

Реалізація функцій податку безпосередньо зв'язана з тими принципами, що у ньому закладені і реалізуються в конкретному виді податку. Принципи податку реалізуються через конкретні прояви, що характеризують особливості цього специфічного механізму [24, с.34]:

1. Однократність обкладання. Це означає, що той самий об'єкт може обкладатися податком одного виду тільки один раз за визначений період (податковий період);

2. Універсалізація податку. Цей принцип припускає незалежність податкового тиску від форм власності платника, рівний підхід до умов оподатковування будь-яких суб'єктів. Також цей принцип формує умови рівного відрахування будь-якої частини об'єкта незалежно від джерел його одержання, тобто всі платники зобов'язані відчисляти рівну частку доходів згідно своєї діяльності;

3. Індивідуальна безплатність. В основі цієї ознаки податку закладений односпрямований рух засобів від платника до держави.

4. Безумовний характер. Ця ознака податку є продовженням попереднього ознаки й означає сплату податку, не зв'язану ні з якими зустрічними діями, привілеями з боку держави.

5. Нецільовий характер податкового платежу. Ця ознака означає надходження його у фонди, акумульовані державою і використовувані на задоволення державних потреб.

6. Обов'язковий характер. Ця ознака податку припускає неможливість законного відхилення від його сплати. Обов'язковий характер податкового вилучення забезпечує нагромадження засобів дохідної частини бюджету. Це лежить в основі закріплення на конституційному рівні сплати податків як обов'язку громадян.

7. Безповоротний характер. Ця ознака податку не вимагає особливих коментарів, хоча сутність цього принципу полягає в тім, що в остаточному підсумку платник одержує віддачу від внесених їм податків, коли держава реалізує суспільні потреби в який зацікавлені суспільство і кожен його індивід, і в цьому змісті податки як би повертаються до платника.

До важливих елементів податку відноситься:

Ставка податку величина податкових нарахувань на одиницю об'єкта податку (грошова одиниця доходів, одиниця земельної площі, одиниця виміру товару і т.п.). Податкові ставки можна класифікувати по декількох принципах [23,с.37]:

а). По встановленню податкового тиску на платника:

1. Базова (основна) ставка, що не враховує особливостей чи платника виду діяльності, що полегшують чи підсилюючих податковий тягар і, відповідно, що збільшують чи зменшують податкову ставку.

2. Знижена ставка що припускає визначені особливості платника і скорочує податковий тягар на нього (найчастіше її застосування можна розглядати як податкову пільгу).

3. Підвищена ставка враховуюча специфічну форму чи діяльності одержання доходів і перевищуюча основну, базову ставку.

б). По методу встановлення ставки податку:

1. Абсолютні (тверді) ставки податку, при яких розмір податку у твердій фіксованій величині визначається на кожну одиницю оподатковування.

2. Відносні ставки податку, при яких розмір податку встановлюється у визначеному співвідношенні до одиниці обкладання. Характер співвідношення ставки податку й одиниці обкладання дозволяє виділити кілька підвидів відносних ставок:

Відносно-процентні ставка податку встановлюється у відсотках від одиниці оподатковування;

Відносно-кратні співвідношення розміру податку й одиниці оподатковування встановлюється у величинах, кратних визначеному показнику (наприклад, законодавчо встановленим на даний момент мінімальній платі або неоподатковуваному мінімуму доходів);

Відносно-грошові ставка податку, що установлює визначену грошову суму на частину оподатковуваного об'єкта.

в). По змісту:

1. Маргінальні ставки податку, що безпосередньо зазначені в нормативному акті, що закріплює даний вид податку, і застосовуються до окремих податкових розрядів (маржам), окремим частинам доходу. Подібні ставки припускають як би східчасте оподатковування, при якому визначена процентна ставка встановлюється для обкладання об'єкта від одного рівня до іншого; з переходом на інший рівень (ступінь) використовується інша ставка (наприклад, прибутковий податок з фізичних осіб).

2. Фактична ставка виступає як відношення сплаченого податку до податкової бази.

3. Економічна ставка відношення сплаченого податку до всього отриманого доходу. Саме даний вид ставок найбільше повно розкриває особливості податкової політики.

г). По формуванню стимулів для платника:

1. Стимулююча податкова ставка, що створює в платника потребу в збільшенні результатів діяльності, що приводить до зростання доходів, майна і т.п.

2. Обмежувальна ставка оподатковування, при якій формуються визначені фактори, що стимулюють платника здійснювати діяльність у незмінних масштабах, що запобігає подальший чи розвиток нові вкладення.

3. Заборонна податкова ставка, встановлююча чіткі обмеження і робляча абсурдним, неефективної будь-які дії, при яких змінюється оподатковуваний об'єкт і здійснюється перехід до іншої ставки.

Важливе значення має питання про способи побудови податкових ставок. У залежності від співвідношення, що встановлюється між ставкою податку і доходу, оподатковування можна підрозділити на:

1. Рівне оподатковування це метод оподатковування, при якому рівна сума податку встановлюється для кожного платника податків. Подібний метод характерний в основному для цільових податків.

2. Прогресивне оподатковування метод оподатковування, при якому ставка податку зростає при росту розмірів об'єкта оподатковування.

3. Пропорційне оподатковування метод оподатковування, при якому встановлюється стабільна ставка, незалежно від збільшення об'єкта оподатковування. З ростом бази оподатковування сума податку зростає пропорційно їй при єдиному відсотку податкової ставки.

4. Регресивне оподатковування метод, при якому ставка оподатковування зменшується при росту податкової бази. У даному випадку вага податкових вилучень назад пропорційна збільшенню оподатковуваного об'єкта.

5. Змішане оподатковування припускає сполучення окремих елементів вищевказаних методів оподатковування.

Податкова система припускає дії, що забезпечують сплату податків, до них відносяться способи сплати податків.

Спосіб сплати податку характеризує особливість реалізації платником податків обов'язку по перерахуванню засобів у чи бюджет спеціальні фонди. Існують три основних способи сплати податку:

1) кадастровий спосіб сплати податків, в основі якого лежить перерахування суми відповідно до визначеної шкали, заснованої на визначеному виді майна. Застосовується при численні і стягуванні прямих реальних доходів.

2) деклараційний спосіб реалізації платником податків обов'язку по сплаті податку на основі подачі в податкові органи офіційної заяви (декларації) про отримані доходи за визначений період і свої податкові зобов'язання.

3) попередній спосіб, застосовуваний в основному при безготівковому утриманні і складається в тім, що податки утримуються з джерела доходу.

Похожие работы

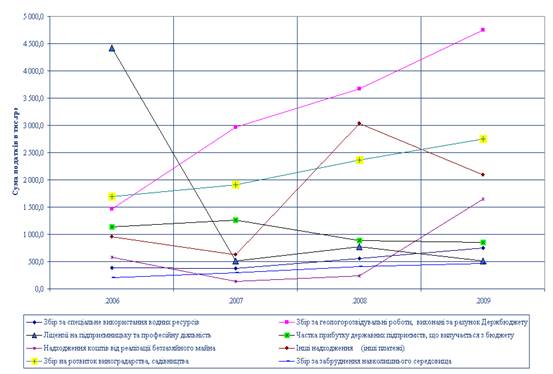

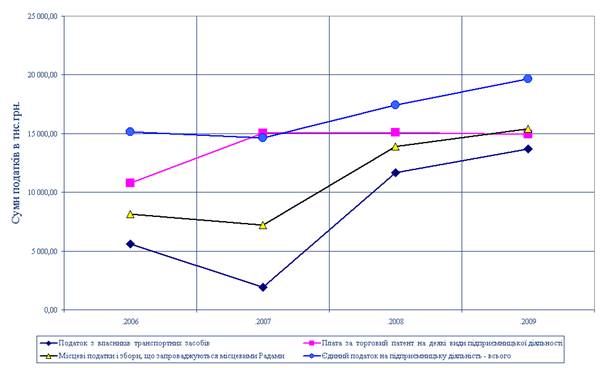

... та зборів Контроль за справлянням місцевих податків і зборів покладено на Управління ресурсних та неподаткових платежів, місцевих податків і зборів. Це Управління є одним із структурних підрозділів Державної податкової інспекції у Святошинському районі міста Києва. Він підпорядкований безпосередньо начальнику Державної податкової інспекції у Святошинському районі міста Києва. Управління у ...

... Адміністрування та контроль за справлянням податку з доходів фізичних осіб здійснюється Управління оподаткування фізичних осіб,а саме є відділ адміністрування податків з фізичних осіб.Завдання відділу: забезпечення контролю за дотриманням платниками чинного податкового законодавства, правильності обчислення, повноти і своєчасності сплати до бюджету податків з фізичних осіб, прибуткового податку, ...

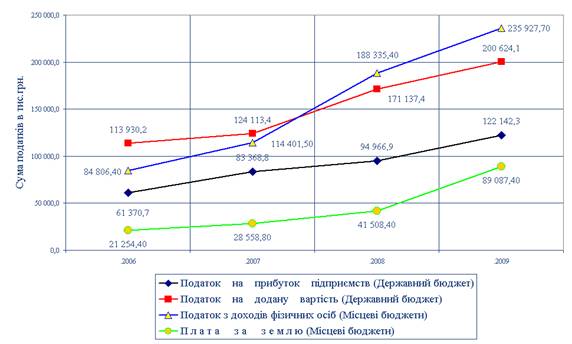

... фінансових операцій та надання у встановленому порядку відповідної інформації до регіонального підрозділу боротьби з відмиванням доходів, одержаних злочинним шляхом; 5 КОНТРОЛЬ ЗА СПРАВЛЯННЯМ ПРЯМИХ ПОДАТКІВ. ПОДАТОК НА ПРИБУТОК Справляння податку на прибуток підприємств в Україні регулюється наступними законодавчими актами : а) Основні : - Закон України “Про систему оподаткування в ...

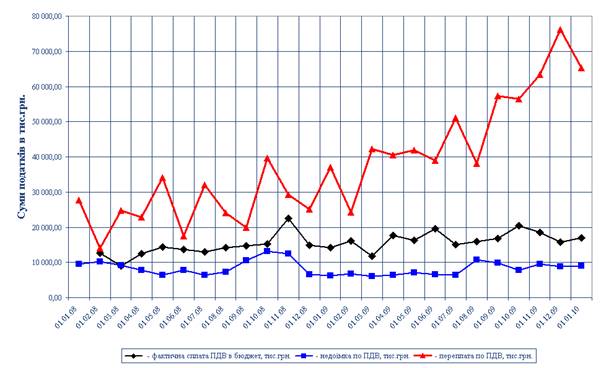

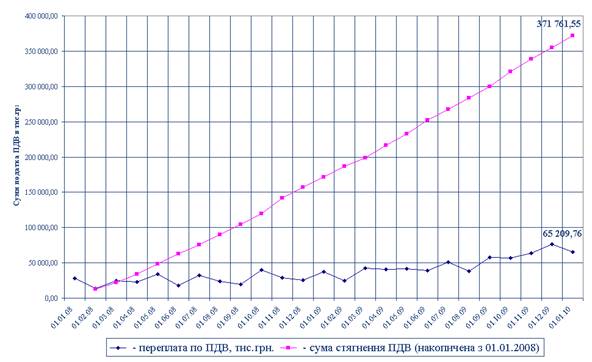

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

0 комментариев