Навигация

Расходы, уменьшающие доходы плательщика, и расходы, не учитываемые в целях налогообложения

2 Расходы, уменьшающие доходы плательщика, и расходы, не учитываемые в целях налогообложения

Плательщик уменьшает полученные доходы на сумму произведенных расходов. Расходами признаются обоснованные и документально подтвержденные затраты и убытки, осуществленные (понесенные) плательщиком. Обоснованные расходы – это экономически оправданные затраты. Документально подтвержденные расходы – это затраты, подтвержденные оформленными в соответствии с законодательством РФ документами, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, или документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты для осуществления деятельности, направленной на получение дохода.

Расходы подразделяются:

– на расходы, связанные с производством и реализацией;

– Внереализационные расходы.

Расходами вновь созданных и реорганизованных организаций признается стоимость (остаточная стоимость) имущества, имущественных прав, имеющих денежную оценку, или обязательств, получаемых в порядке правопреемства при реорганизации, которые были приобретены (созданы) реорганизуемыми организациями до завершения реорганизации. Стоимость имущества, имущественных прав, имеющих денежную оценку, определяется по данным и документам передающей стороны на дату перехода права собственности на указанные имущество, имущественные права.

Расходами вновь созданных и реорганизованных организаций также признаются расходы (а в предусмотренных случаях – убытки), осуществленные (понесенные) реорганизуемыми организациями в той части, которая не была учтена ими при формировании налоговой базы. Состав таких расходов и их оценка определяются по данным и документам реорганизуемых организаций на дату завершения реорганизации (дату внесения записи о прекращении деятельности каждого присоединяемого юридического лица – при присоединении).

Если затраты с равными основаниями могут быть отнесены одновременно к этим группам, плательщик самостоятельно определяет, к какой именно группе он отнесет такие затраты.

Понесенные плательщиком расходы, стоимость которых выражена в инвалюте и в условных единицах, учитываются в совокупности с расходами, стоимость которых выражена в рублях. Пересчет указанных расходов производится плательщиком в зависимости от выбранного в учетной политике метода признания таких расходов.

Расходы, связанные с производством и реализацией, подразделяются:

1) на материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

В особом порядке определяются для целей обложения прибыли расходы банков, страховых организаций, негосударственных пенсионных фондов, профессиональных участников рынка ценных бумаг, организаций потребительской кооперации и иностранных организаций.

Плательщик относит к материальным расходам следующие затраты:

1) на приобретение сырья и материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и образующих их основу либо являющихся необходимым компонентом при их производстве;

2) на приобретение материалов, используемых:

для упаковки и иной подготовки произведенных и реализуемых товаров;

на другие производственные и хозяйственные нужды (испытания, контроль, содержание, эксплуатация основных средств);

3) на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством, и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

4) на приобретение комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, подвергающихся дополнительной обработке у плательщика;

5) на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку энергии, отопление, а также расходы на трансформацию и передачу энергии;

6) на приобретение работ и услуг производственного характера, выполняемых сторонними организациями, а также на выполнение этих работ (оказание услуг) структурными подразделениями организации;

7) связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

Товары и материалы, включаемые в материальные расходы, оцениваются по стоимости их приобретения (без включения сумм НДС и акцизов), включая комиссионные вознаграждения посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и пр.

Если плательщик в качестве сырья, запасных частей, комплектующих, полуфабрикатов и иных материальных расходов использует продукцию собственного производства, а также если он в состав материальных расходов включает результаты работ или услуги собственного производства, их оценка производится исходя из оценки готовой продукции (работ, услуг).

Сумма материальных расходов текущего месяца уменьшается на стоимость остатков материально-производственных запасов, переданных в производство, но не использованных в производстве на конец месяца. Оценка таких ценностей должна соответствовать их оценке при списании.

В состав материальных расходов также включаются:

1) расходы на рекультивацию земель и иные природоохранные мероприятия;

2) потери от недостачи и порчи при хранении и транспортировке материально-производственных запасов в пределах норм естественной убыли;

3) технологические потери при производстве и транспортировке;

4) расходы на горно-подготовительные работы при добыче полезных ископаемых, по эксплуатационным вскрышным работам на карьерах и нарезным работам при подземных разработках.

Сырье и материалы списываются на производство одним из следующих методов оценки указанного сырья и материалов (в соответствии с принятой организацией учетной политикой для целей налогообложения):

– методом оценки по стоимости единицы запасов;

– методом оценки по средней стоимости;

– методом оценки по стоимости первых по времени приобретений (ФИФО);

– методом оценки по стоимости последних по времени приобретений (ЛИФО).

В расходы на оплату труда включаются:

– любые начисления работникам в денежной и натуральной формах;

– стимулирующие начисления и надбавки;

– компенсационные начисления, связанные с режимом работы или условиями труда;

– премии и единовременные поощрительные начисления;

– расходы, связанные с содержанием этих работников, предусмотренные:

нормами законодательства РФ; трудовыми договорами (контрактами); коллективными договорами.

К прочим расходам, связанным с производством и реализацией,

относятся следующие расходы:

1) суммы налогов и сборов, таможенных налогов и сборов, за исключением:

– суммы налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

– сумм налогов, предъявленных налогоплательщиком покупателю товаров (работ, услуг, имущественных прав);

– сумм налогов, начисленных в бюджеты различных уровней в случае, если такие налоги ранее были включены плательщиком в состав расходов при списании кредиторской задолженности плательщика по этим налогам;

2) расходы на сертификацию продукции;

3) суммы комиссионных сборов и иных подобных расходов за выполненные сторонними организациями работы (услуги);

4) суммы выплаченных подъемных в пределах установленных норм;

5) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством РФ, расходы на содержание службы газоспасателей, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности, в том числе услуг, оказываемых вневедомственной охраной при органах внутренних дел в соответствии с законодательством, а также расходы на содержание собственной службы безопасности по выполнению функций экономической защиты банковских и хозяйственных операций и сохранности материальных ценностей (за исключением расходов на экипировку, приобретение оружия и иных специальных средств защиты);

6) расходы на обеспечение нормальных условий труда и мер по технике безопасности, расходы на гражданскую оборону, предусмотренные законодательством, а также расходы на лечение профзаболеваний работников, занятых на работах с вредными или тяжелыми условиями труда, расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации;

7) расходы по набору работников;

8) расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание;

9) арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество, а также расходы на приобретение имущества, переданного в лизинг. Если имущество, полученное в лизинг, учитывается у лизингополучателя, расходами признаются:

у лизингополучателя – арендные (лизинговые) платежи за вычетом суммы амортизации по этому имуществу;

у лизингодателя – расходы на приобретение имущества, переданного в лизинг;

10)расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта). Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ;

11)командировочные расходы и др.

Внереализационными расходами организации признаются ее обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией:

1) расходы на содержание арендованного имущества (включая его амортизацию);

2) расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком, а также процентов, уплачиваемых в связи с реструктуризацией задолженности по налогам и сборам.

При этом расходом признаются проценты по долговым обязательствам любого вида вне зависимости от характера предоставленного кредита или займа (текущего и (или) инвестиционного). Расходом признается только сумма процентов, начисленных за фактическое время пользования заемными средствами (фактическое время нахождения указанных ценных бумаг у третьих лиц) и первоначальной доходности, установленной эмитентом (ссудодателем) в условиях эмиссии (выпуска, договора), но не выше фактической;

3) расходы на организацию выпуска и обслуживание ценных бумаг;

4) расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, проводимой в связи с изменением официального курса иностранной валюты к рублю. Отрицательной курсовой разницей признается курсовая разница, возникающая при уценке имущества в виде валютных ценностей и требований, выраженных в инвалюте, или при дооценке выраженных в инвалюте обязательств;

5) расходы в виде суммовой разницы, возникающей у плательщика, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

6) расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса;

7) расходы плательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам и др.

Глава 25 НК РФ устанавливает перечень расходов, не учитываемых в целях налогообложения. Иными словами, эти расходы не уменьшают доходы, полученные организацией, при расчете налогооблагаемой прибыли, не включаются в себестоимость для целей налогообложения, не сокращают налоговую базу и саму сумму налога на прибыль. Они финансируются за счет прибыли, остающейся в распоряжении организации после уплаты налога на прибыль. К ним относятся расходы:

1) в виде сумм начисленных плательщиком дивидендов и других сумм прибыли после налогообложения;

2) в виде пеней, штрафов и иных санкций, перечисляемых в бюджет, а также штрафов и других санкций, взимаемых государственными организациями, которым предоставлено такое право;

3) в виде взноса в уставный капитал, вклада в простое товарищество;

4) в виде суммы налога на прибыль, а также суммы платежей за сверхнормативные выбросы загрязняющих веществ;

5) в виде расходов по приобретению и созданию амортизируемого имущества, а также расходов, осуществленных при достройке, дооборудовании, реконструкции, модернизации, техническом перевооружении основных средств, за исключением расходов на капитальные вложения, превышающих 10%:

первоначальной стоимости основных средств (за исключением полученных безвозмездно) и др.

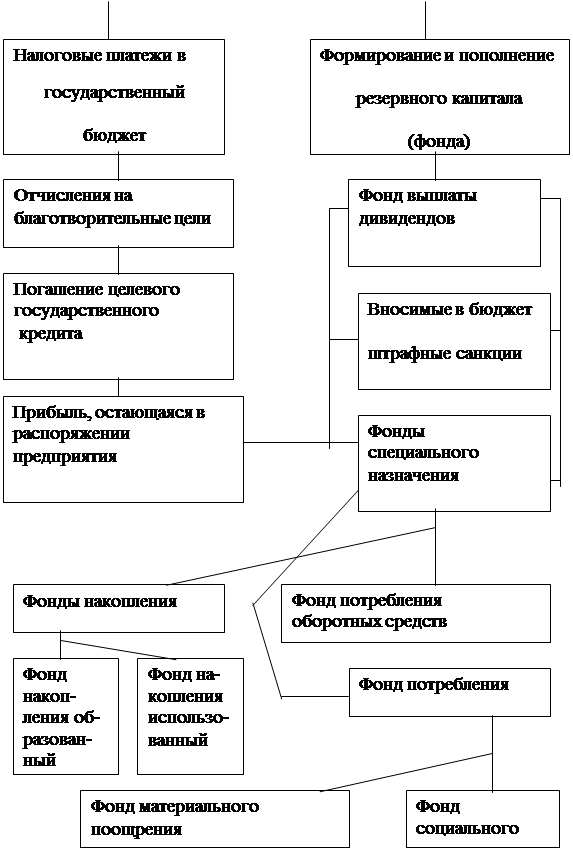

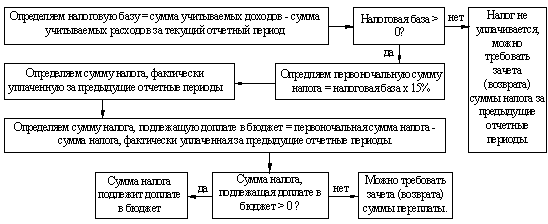

3 Налогооблагаемая прибыль и особенности ее определения

Базой налогообложения по налогу на прибыль организаций является денежное выражение прибыли, подлежащей налогообложению. Если прибыль подлежит обложению по ставкам, отличным от ставки 24%, то база исчисляется плательщиком отдельно. Плательщик ведет раздельный учет доходов (расходов) по операциям, по которым предусмотрен отличный от общего порядок учета прибыли и убытка. Доходы и расходы должны учитываться в денежной форме. Доходы, полученные в натурально-вещественной форме, пересчитываются в денежную форму по цене сделки между покупателем и продавцом (плательщиком). Налогооблагаемая прибыль определяется нарастающим итогом с начала налогового периода.

Расчет налоговой базы за отчетный (налоговый) период составляется налогоплательщиком самостоятельно и содержит следующие

данные:

Похожие работы

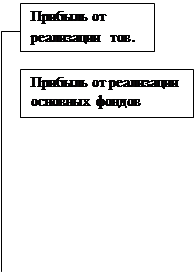

... прибыли, -- это рост расходов, связанных с увеличением налоговых платежей в бюджет и обязательных отчислений в различные вне бюджетные фонды, т.е. налогового бремени. Рассмотрим понятие и порядок формирования налогооблагаемой прибыли. Налогооблагаемой прибыли - это сумма части валовой прибыли, подлежащая налогообложению. Объектом налогообложения является валовая прибыль предприятия, уменьшенная ...

... и законность списания доходов и расходов на счета, учитывающие финансовые результаты хозяйственной деятельности. Финансовый результат от прочей реализации включает результаты от реализации основных средств, товарно-материальных ценностей, нематериальные активы, ценные бумаги и др. Аудит финансовых результатов от прочей деятельности предполагает рассмотрение этих операций по существу, с точки ...

... широкую торговую сеть в крупных городах России. По организации и ведению бухгалтерского учёта, а также составлению отчетности, в ЗАО "Электрокомплектсервис" применяется Общая система налогообложения. В состав Холдинга входят несколько предприятий – дистрибьюторов, работающих по упрощенной системе налогообложения. Особенностями малого бизнеса являются: деятельность в хозяйственной сфере с целью ...

... с этим важное значение имеет организация учета и контроля производственной деятельности предприятия и принятия правильных управленческих решений с целью повышения финансового результата за счет снижения издержек предприятия. На сегодняшний день в общей системе бухгалтерского учета учет затрат на производство занимают ведущее место. В связи с этим в практике работы предприятий этот участок учета ...

0 комментариев