Навигация

1.3. Размещение

На всех этапах IPO немаловажную роль играет информационная поддержка. Это и взаимодействие с инвесторами и СМИ, и проведение презентаций и road show. Функции организатора информационной кампании могут быть возложены на отдел по связям с общественностью или отдел по работе с инвесторами эмитента, профессиональному PR – агентству или андеррайтеру размещения. Основная задача при проведении IPO – привлечение широкого круга инвесторов. Это можно сделать, предоставив максимум информации о компании, для того, чтобы инвесторы могли в полной мере оценить ожидаемые доходы и риски инвестирования. Предоставление объективной и достоверной информации потенциальным инвесторам о важных событиях эмитента должно осуществляться в режиме реального времени и предоставляться широкой публике, поэтому ключевыми СМИ следует рассматривать крупные отечественные и международные информационные агентства.

Важной составляющей частью информационного сопровождения IPO является подготовка информационного меморандума, представляющего полную информацию о бизнесе и его перспективах, как компании, так и отрасли в целом, структуре организации, акционерах, органах управления, корпоративной политике, финансовом состоянии компании, факторах риска и т.д. Компании, ориентирующиеся на иностранных инвесторов, включает в информационный меморандум информацию о российском законодательстве в области рынка ценных бумаг, налоговом законодательстве, сведения о российском фондовом рынке и др. Эмитент, успешно разместивший акции, не может рассчитывать на то, что информационная кампания закончится в момент отчета о размещении ценных бумаг. Публичность, на которую согласилась компания, приняв решение о проведении IPO, налагает на эмитента обязательства по раскрытию информации, а также оказывает значительное влияние на капитализацию организации. Не следует забывать и о том, что публичный статус компании подразумевает формирование всестороннего объективного представления о ней. Эта процедура требует усилий, прежде всего от самого эмитента: нужно понимать, какие аспекты деятельности подлежат раскрытию и в каких объемах. Инвесторы ожидают получить обоснованную информацию о структуре эмитента, для чего иногда компаниям приходится проводить реструктуризацию, цель которой – заявить о том, что компания обладает ясными связями и консолидированной отчетностью. Только такие компании и могут успешно провести первичное публичное размещение акций.

Все условия размещения, конечно, сразу оговариваются с андеррайтером, поэтому сюрпризов на подготовленном этапе нет. Каждый эмитент, при желании провести IPO, узнает обо всех подводных камнях, сроках и ценах, принципах размещения. В основном, применяют два принципа размещения акций: когда андеррайтер берет на себя твердые обязательства по цене и гарантирует весь объем размещения и когда размещение осуществляется с позиции «максимальных усилий». Каждый из вариантов имеет свои плюсы и минусы, и каждый эмитент принимает взвешенное решение.

При проведении IPO заранее разрабатывается и техника проведения сделок с учетом имеющейся инфраструктуры фондового рынка: способ депонирования денежных средств и ценных бумаг, метод проведения аукциона, возможность размещения на нескольких торговых площадках и сочетания биржевого и внебиржевого размещения. На этом этапе к организаторам IPO подключаются представители биржи, депозитария, регистратора.

Заявки от покупателей собираются в специальную книгу. Ее ведет букранер (book runner). Им может быть как сам Лид-менеджер, так и специально приглашенная фирма. Инвесторы, сделавшие лучшие заявки, получают акции.

После размещения лид-менеджер, как правило, стабилизирует курс бумаг около месяца. Он получает опцион на покупку у эмитента дополнительного пакета бумаг по фиксированной цене и пользуется им в случае резкого изменения котировок. Когда вброс акций или, напротив, их вывод с рынка способны «успокоить ситуацию». В первом случае это дает инвестбанку дополнительный заработок. Например, один из организаторов размещения «Новатэка» (кто именно UBS или Morgan Stanley, не раскрывается) выкупил через неделю после размещения 1,73% акций компании. Если бы он их сразу продал, то заработал бы более $14 млн., подсчитали тогда аналитики. А организаторы Amtel Vredestein не воспользовались опционом на покупку 4,1% его акций – это пакет одних из них, UBS, приобрел на рынке, чтобы поддержать котировки шинного холдинга.

О стоимости своих услуг инвестбанкиры предпочитают не распространяться. Эксперты оценивают ее в среднем в 3% от суммы размещения. Остальные расходы эмитента (прохождение листинга, услуги юристов, аудиторов и т.д.) примерно составляют $0,6-1,5 млн. в России и $1,5-2,5 млн. на западных площадках.

Эмитенту важно принять решение о выборе биржевой площадки. Сегодня есть возможность размещать свои акции в России (в РТС или на ММВБ), но пока большинство останавливается на зарубежных торговых площадках, как правило, Лондона или Нью-Йорка. Выбор иностранной биржи эмитенты объясняют особенностями российского законодательства, которое делает IPO на отечественных торговых площадках юридически сложным и длительным процессом. Но некоторые представители отечественного фондового рынка считают, что такая позиция нередко навязана зарубежными организаторами торгов, которые не хотят терять свои доходы, ведь издержки эмитента при размещении в России намного ниже, чем при размещении за границей. Хотя многие российские компании, остановившие свой выбор на зарубежных биржах, опасаются, что российский рынок из-за недостатка инвесторов не способен аккумулировать большие средства для покупки предлагающихся акций по «справедливой» цене. Конечно, есть и другие аргументы в пользу иностранных торговых площадок: долгосрочные цели стратегического развития компании, отраслевая принадлежность, да просто это престижно. А как говорится, за престиж надо платить. Проведение IPO стоит немалых денег, и для выполнения всех процедур необходимо много времени. Так что принять окончательное решение о проведении IPO – ответственный шаг, требующий взвешенного подхода.

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

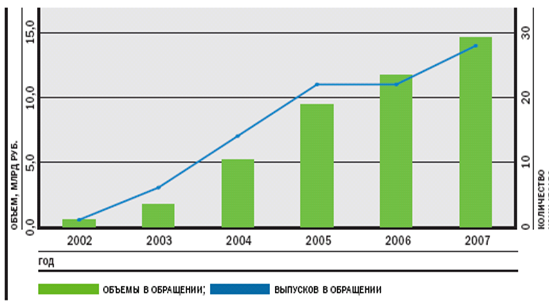

... . долларов. Данная система ориентирована на обслуживание процессов расширенного воспроизводства региональных и местных экономик. На какого же инвестора могут ориентироваться эмитенты на рынке региональных облигаций? Справедливо считается, что развитие российского фондового рынка в целом невозможно без увеличения роли частных инвесторов. Население — это тот инвестор, на которого местная власть ...

... на ней, так как к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, т.е. соответствуют предъявляемым требованиям. Значение фондовой биржи для рыночной экономики выходит за рамки организованного рынка ценных бумаг. Фондовые биржи произвели переворот в проблеме ликвидности капитала. "Чудо" состояло в том, что для инвестора практически стерлись различия между ...

... долгое время находилась в стадии зарождения, но на данном этапе в ней четко просматриваются основные черты систем регулирования финансовых рынков развитых стран. 1.3 Анализ тенденций развития финансовой системы РФ на современном этапе Финансовые рынки являются ключевым компонентом национальной экономики. Эффективно действующие финансовые рынки призваны (наряду с развитой банковской ...

0 комментариев