Навигация

IPO в сфере банков и финансовых холдингов

3.2. IPO в сфере банков и финансовых холдингов

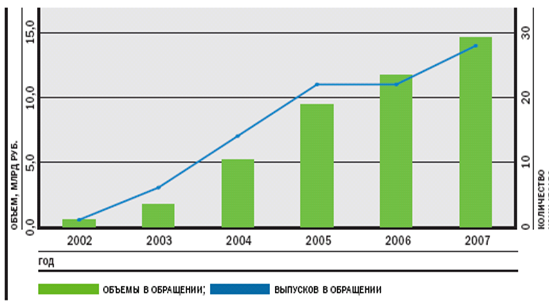

Весьма перспективной группой эмитентов являются банки и финансовые компании, многие из которых (РОСБАНК, Внешторгбанк, Газпромбанк) заявляли о планах проведения IPO. Банковская деятельность требует постоянного увеличения капитала, который не может быть обеспечен существующими способами. Эксперты наблюдают отставание роста капитала от увеличения активов, что затрудняет расширение деятельности банков. Так, средний показатель достаточности капитала снизился с 20,3% в 2002 г. До 16,3% в 2005 г. Сначала банки наращивали капитал с помощью взносов учредителей и капитализации прибыли, однако снижающаяся рентабельность банковского бизнеса уже не позволяет им высокими темпами наращивать капитал. Выходом из сложившейся ситуации стали субординированные кредиты. Однако этот способ является долговым и не может в долгосрочной перспективе служить надежным источником роста капитала. Все эти негативные явления увеличивают нестабильность в банковской системе страны и делают ее уязвимой для различного рода кризисных явлений. Низкая капитализация российских банков – проблема не только банковской системы, но и всей экономики в целом.

Повышению капитализации банковского сектора могло бы способствовать проведение IPO некоторой частью банков. Для финансового учреждения привлечение нового капитала в этом случае играет ключевую роль, так как позволяет улучшить его финансовое положение и получить дополнительные ресурсы для роста. Благосклонно относятся к размещениям финансовых компаний и инвесторы. Так, доля компаний данного сектора составляла в последние 2 года 20% мирового объема первичных размещений. Преимуществом банков является финансовая прозрачность и информационная открытость их бизнеса для инвесторов. На российском рынке наблюдается явный дефицит банковских акций. Ликвидным является лишь рынок акций Сбербанка, что крайне мало для такого динамичного сектора, как банки. Среди преимуществ финансового сектора в процессе IPO можно выделить хорошую кредитную историю, а также высокие кредитные рейтинги по облигационным выпускам. Однако акционеры отечественных финансовых компаний не всегда готовы делать контрольные функции со сторонними инвесторами. Не готовы к IPO не только акционеры, но и сами банки. Они, в отличие от своих западных коллег, не столь прозрачны и открыты, а качество корпоративного управления находится на низком уровне. Для того чтобы повысить инвестиционную привлекательность компаний финансового сектора, понадобится некоторое время, поэтому основной поток размещений придется на начало 2007г. Количество их будет не столь велико, как у компаний, ориентированных на потребительский спрос, однако объем может быть значительным.

Рынок IPO отличается информационной закрытостью, и часто получить информацию о предстоящих размещениях бывает сложно. Затрудняет прогнозирование и тот факт, что сегодня IPO является частью стратегии многих компаний. Количество заявлений о желании провести публичное размещение исчисляется десятками, но на деле «до биржи доходит» лишь небольшое количество компаний. Подготовка к IPO может отнимать значительный объем средств и времени, и не все компании готовы к этому. Многие понимают, что дешевле и проще привлечь финансирование другими способами, поэтому размещение проводят лишь те эмитенты, стратегические цели которых могут быть достигнуты только через выход на биржу.

Для широкого использования возможностей наращивания капитала, предоставляемых IPO, необходимо не только приведение банка в соответствующее состояние, привлекательное для инвесторов, но и психологическая готовность собственников и руководителей банка допустить к своему бизнесу других (заранее неизвестных) акционеров.

3.3. Барьеры рынка IPO

Благоприятные факторы в экономике в целом и в отдельных отраслях будут способствовать увеличению числа IPO в будущем. Так, в ближайшие годы может проходить более 10 IPO в год. Однако активность эмитентов увеличится, если будут устранены определенные препятствия для IPO, существующие в настоящее время.

Продолжающийся активный рост российского фондового рынка, во многом обеспеченный повышением сырьевых цен, не способствует активному выходу компаний на рынок. В подобных условиях собственники компаний не склонны делиться акционерным капиталом и плодами бурного роста с портфельными инвесторами. Многих собственников отпугивает достаточно сложная процедура первичного размещения.

Однако благодаря активной работе ФСФР (Федеральная служба по финансовым рынкам) в течение последних нескольких месяцев были устранены многие законодательные барьеры. Президентом подписан федеральный закон, который вносит изменения в законы «О рынке ценных бумаг», «Об акционерных обществах», а также в закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг». И хотя работа по совершенствованию законодательства еще не завершена – необходимо еще внести изменения в нормативные акты самой ФСФР – уже можно отметить ключевые нововведения, которые приближают процедуру первичного размещения в России к той, что принята на Западе. Срок в 45 дней для реализации нынешними акционерами своего преимущественного права сокращен до 20 дней, и нынешние акционеры будут приобретать акции одновременно с другими инвесторами. Появилась возможность определять цену размещения непосредственно перед размещением, а не задолго до него. Вместо отчета об итогах размещения эмитенты, акции которых получили листинг, смогут предоставить уведомление об итогах размещения, что снизит период между размещением ценных бумаг и началом их обращения на бирже. Также ФСФР предлагает ввести котировальный список «В» для акций, впервые размещаемых по открытой подписке. Все эти нововведения снижают существовавшие ранее законодательные барьеры и значительно упрощают процедуру IPO. Однако по-прежнему существуют инфраструктурные проблемы российского рынка, которые повышают издержки взаимодействия на нем, а также риски для всех участников. Создание Центрального депозитария и единой системы клиринга могло бы существенно повысить конкурентоспособность отечественного рынка ценных бумаг. Так же существует группа тесно взаимосвязанных проблем, таких как отсутствие большого количества розничных и институциональных инвесторов на фондовом рынке. Все это приводит к низкой ликвидности рынка и высокой доле оборотов с отечественными бумагами за рубежом.

К российским компаниям, выходящим на иностранные биржи, не предъявляются жесткие требования по наличию независимых директоров, но многие из них «ориентируются на лучшую мировую практику». Так, в совет «Мечела» входят советник британского премьера по вопросам инвестиций в Россию Эндрю Вуд. А в совет директоров РОСБАНКА призваны экс-руководитель российской «дочки» Citigroup Алан Херст и экс-глава представительства МВФ в России Мартин Гилман.

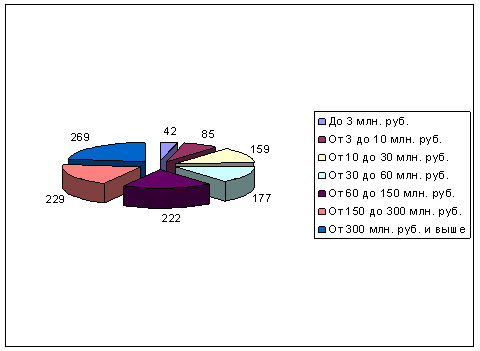

Формально низкая капитализация не может стать препятствием для выхода на биржу. Но расходы на организацию размещения делают невыгодной продажу дешевого пакета. Директор управления акционерных рынков капитали МДМ-банка Александр Андреев считает, что объем пакетов должен начинаться от $100 млн. в России и примерно от $250 млн. – за рубежом. Это значит, что капитализация компании должна быть солидной. Западному рынку интересны компании стоимостью $1 млрд.

3.4. Роль государства в регулировании IPO

Государство в регулировании IPO играет не последнюю роль. Преимущество проведения IPO в России заключается в том, что для российской компании выполнение требований российского законодательства является более простым, по сравнению с тем, какой объем требования выполняется при размещении за рубежом.

При низкой ликвидности рынка и высокой доле оборотов с отечественными бумагами за рубежом государство в лице ФСФР должно не только заниматься построением регулятивной инфраструктуры и созданием лучших условий, но и активно способствовать становлению рынка IPO. Результатом работы ФСФР в данной сфере должен стать рост количества и объемов первичных размещений, который позволит им стать устойчивым и надежным источником финансирования российских компаний. Такими активными действиями могут являться планируемые размещения акций Внешторгбанка и НК «Роснефть», которые привлекут внимание широкой общественности к первичному публичному размещению акций. Приватизация госкомпаний с помощью IPO могла бы улучшить состояние рынка первичных публичных размещений. Тем самым государство выразило бы доверие к отечественному фондовому рынку и готовность с его помощью привлекать средства.

Заключение

Публичное размещение акций дает компании целый ряд выгод: деньги от продажи, рост капитализации, возможность дешевых заимствований в будущем. Плюс прочную деловую репутацию. Но для того, чтобы размещение прошло удачно, компания должна проделать огромную работу.

Хотя аббревиатура IPO (Initial Public Offering, первичное публичное размещение) встречается сегодня в СМИ по пять раз на дню, значение ее не совсем понятно. Скажем, о каком первичном размещении акций НЛМК в Лондоне в декабре 2005г. может идти речь, если они с января того же года котируются в РТС? Что за IPO у «Новатэка», который «первично разместился» в Лондоне в июле 2005г., а в РТС и на ММВБ котируется с декабря 2004г?

Среди экспертов тоже нет единства в этом вопросе. Классическое IPO предусматривает выход компании на биржу с новой эмиссией. Вместе с тем, допускается, что IPO можно назвать и продажу акционерами на бирже своих долей, если средства от нее поступают в компанию. LSE на своем сайте утверждают, что если компании уже прошли листинг на внутреннем рынке, они могут провести «двойной первичный» листинг в Лондоне. Тогда уместнее считать IPO размещением новых бумаг на новой площадке. Имеет место «предварительное IPO», когда вслед за небольшим пакетом на одной площадке происходит первичное размещение большего объема на другой площадке.

В связи с введением IPO, появилось множество новых терминов, характеризующих объекты, субъекты, механизм данной деятельности. Это андеррайтер, лид-менеджер, road show, синдикатом менеджеров размещения, букранер

Несмотря на то, что явление IPO довольно «молодое», уже разработана некоторая методология его проведения. Используются следующие виды методов:

· Метод фиксированной цены

· Аукционный метод

· Книжный метод

· Гибридный метод

Данные методы IPO зафиксированы в обзоре Международного института унификации частного права в связи с подготовкой этим институтом Принципов и правил совершенствования торговли ценными бумагами в странах переходной экономики. В указанном обзоре методы дифференцированы в зависимости от механизма определения цены на акции.

Библиографический список

1. Бедоев З. Рынок IPO: кто следующий?/З. Бердоев// Рынок ценных бумаг. – 2006.- №2.-С.39-41.

2. Дроздов А. Мода или осознанный выбор?/А. Дроздов// Рынок ценных бумаг. – 2006.- №12.-С.75-76.

3. Игнатишин Ю. Исследование российского рынка IPO в первом полугодии 2006г / Ю. Игнатишин // Рынок ценных бумаг. – 2006.- №17.-С.14-17.

4. Туктаров Ю. Методы публичной продажи акций / Ю. Туктаров// Рынок ценных бумаг. – 2006.- №10.-С.30-33.

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

... . долларов. Данная система ориентирована на обслуживание процессов расширенного воспроизводства региональных и местных экономик. На какого же инвестора могут ориентироваться эмитенты на рынке региональных облигаций? Справедливо считается, что развитие российского фондового рынка в целом невозможно без увеличения роли частных инвесторов. Население — это тот инвестор, на которого местная власть ...

... на ней, так как к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, т.е. соответствуют предъявляемым требованиям. Значение фондовой биржи для рыночной экономики выходит за рамки организованного рынка ценных бумаг. Фондовые биржи произвели переворот в проблеме ликвидности капитала. "Чудо" состояло в том, что для инвестора практически стерлись различия между ...

... долгое время находилась в стадии зарождения, но на данном этапе в ней четко просматриваются основные черты систем регулирования финансовых рынков развитых стран. 1.3 Анализ тенденций развития финансовой системы РФ на современном этапе Финансовые рынки являются ключевым компонентом национальной экономики. Эффективно действующие финансовые рынки призваны (наряду с развитой банковской ...

0 комментариев