Навигация

Направления укрепления финансового состояния предприятия

3.6. Направления укрепления финансового состояния предприятия

Исходя из задач, которые стоят перед ООО «Техинвест» в настоящее время, весь комплекс мероприятий по укреплению финансового состояния предприятия можно объединить в шесть больших групп:

- совершенствование финансирования деятельности предприятия;

- повышение эффективности использования текущих активов;

- совершенствование стратегии финансовой политики на предприятии;

- совершенствование тактики финансовой политики на предприятии;

- совершенствование финансового планирования и прогнозирования на предприятии;

- совершенствование внутреннего финансового контроля.

Под вышеупомянутыми направлениями следует понимать следующее.

Совершенствование финансирования деятельности предприятия предполагает:

- определение рациональной структуры пассивов предприятия (соотношения между заемными, привлеченными и собственными средствами) с учетом допустимого уровня финансового риска.

- разработку дивидендной политики, производя расчеты по распределению чистой прибыли на вознаграждение инвесторов, с одной стороны, и самофинансирование развития и наращивание собственных средств, с другой стороны;

- формирование наилучшей структуры заемных средств по форме (кредиторская задолженность, кредит, облигационный заем), по срокам (краткосрочные, долгосрочные) и стоимости.

Совершенствование финансовой стороны эксплуатации активов предполагает:

- определение основных направлений расходования средств, соответствующих стратегическим и тактическим целям предприятия;

- формирование наилучшей структуры активов;

- регулирование массы и динамики финансовых результатов с учетом приемлемого уровня предпринимательского риска.

Совершенствование стратегии финансовой политики предполагает:

- проведение инвестиционной политики, осуществляя анализ инвестиционных проектов хозяйственного и финансового характера, отбор наилучших из них и последующий финансовый мониторинг претворения проектов в жизнь;

Совершенствование тактики финансовой политики предполагает:

- осуществление комплексного оперативного управления оборотными активами и краткосрочными обязательствами предприятия (денежными средствами, дебиторской задолженностью, запасами сырья и готовой продукции, с одной стороны, и кредиторской задолженностью и краткосрочными кредитами, с другой стороны);

- осмысление ценовых и прочих маркетинговых решения с точки зрения их влияния на финансовые результаты.

Совершенствование финансового планирования и прогнозирования развития предприятия предполагает:

- определение финансовых перспектив развития предприятия, а также тактических шагов по обеспечению своевременного проведения расчетов между поставщиками и покупателями с целью предупреждения наращивания величин дебиторской и кредиторской задолженностей.

Совершенствование внутреннего финансового контроля предполагает:

- анализ данных бухгалтерского и операционного учета, а также отчетность предприятия, пользуясь ими:

а) как материалом для оценки результатов деятельности предприятия, всех его подразделений и самого себя;

б) как информационной базой для принятия финансовых решений.

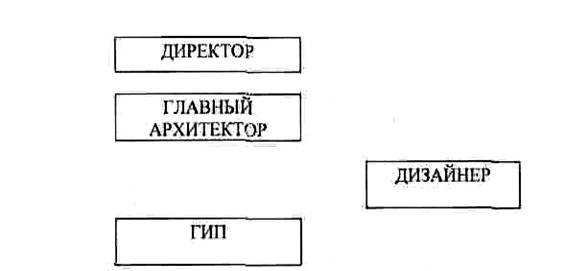

Исходя из специфики проведенного анализа финансовой деятельности объекта исследования и теоретических основ финансовой политики предприятия в условиях утраты платежеспособности, мною предлагаются следующие направления совершенствования методов управления оборотными средствами предприятия в ООО «Техинвест», которые можно представить в соответствии с рисунком 9.

По совершенствованию финансирования деятельности предприятия можно предложить придать структуре пассивов более рациональную основу. С прочими кредиторами необходимо провести переговоры о продлении сроков погашения кредиторской задолженности. При этом должен быть составлен план погашения кредиторской задолженности на следующий год, являющийся составной частью общего финансового плана предприятия. Резервы для погашения кредиторской задолженности у предприятия имеются. Это, прежде всего сокращение дебиторской задолженности, возможность более рационального использования основных средств (продажа и сдача в аренду неиспользуемых автотранспортных средств, то есть мобилизация внеоборотных активов), и ускорение оборачиваемости оборотных средств.

Структура активов предприятия имеет также неудовлетворительное состояние.

Рис. 9. Основные направления совершенствования методов управления оборотными средствами ООО «Техинвест»

Поэтому, в качестве основного предложения по совершенствованию финансовой стороны эксплуатации активов предлагается увеличение суммы денежных активов в текущем периоде достигается за счет следующих основных мероприятий:

а) ликвидации портфеля краткосрочных финансовых вложений, по непрофилирующим сферам деятельности;

б) ускорения оборота дебиторской задолженности, особенно по товарным операциям за счет сокращения сроков предоставляемого коммерческого кредита;

в) нормализации размера текущих запасов товарно-материальных ценностей.

В табл. 14 представлена динамику структуры оборотных средств предприятия за 2004-2006 гг.

Таблица 14

Динамика структуры оборотных средств предприятия за 2004-2006 гг., %

| Показатель | 2004 г. | 2005 г. | 2006 г. | |||

| в оборот-ных активах | в иму-ществе | в оборот-ных активах | в иму-ществе | в оборот-ных активах | в иму-ществе | |

| Запасы | 31,71 | 29,95 | 62,53 | 56,01 | 53,74 | 49,74 |

| в том числе готовая продукция | 1,54 | 1,45 | 26,26 | 23,52 | 24,90 | 23,05 |

| Дебиторская задолжен-ность | 12,50 | 11,81 | 21,25 | 19,03 | 25,49 | 23,60 |

| Денежные средства | 5,46 | 5,16 | 4,04 | 3,62 | 1,21 | 1,12 |

По данным табл. 14 следует говорить об очень высокой доле запасов, причем ее удельный вес растет не только в стоимости оборотных активов ООО «Техинвест» (с 31,71 % до 53,74 %), но и в стоимости его всего имущества (с 29,95 % до 49,74 %).

Запасы в части готовой продукции, созданной на предприятии ООО «Техинвест» так же имеют существенную динамику к росту: в стоимости оборотных активов (с 1,54 % до 24,90 %), но и в стоимости его всего имущества (с 11,81 % до 23,60 %).

Денежные средства ООО «Техинвест» имеют существенную динамику к сокращению: в стоимости оборотных активов (с 5,46 % до 1,21 %), но и в стоимости его всего имущества (с 5,16 % до 1,12 %).

Поэтому для улучшения платежной дисциплины предприятия необходимо контролировать уровень запасов и затрат, так как основным источником возникновения денежных средств являются поступления от покупателей, а также ужесточить требования к потребителям продукции предприятия с целью своевременного исполнения платежей за выполненные работы и услуги и отгрузку готовой продукции ООО «Техинвест».

Произведем расчет норматива запасов готовой продукции ООО «Техинвест» из следующих условий:

– выпуск продукции по производственной себестоимости за 2006 г. 44976 тыс. руб.;

– количество дней в периоде 360 дн.;

– норма оборотных средств на готовую продукцию – 52 дн. рассчитана из условий:

время, необходимое на комплектование и накопление продукции до необходимых размеров (37 дн.), на хранение продукции на складе до отгрузки (3 дн.), на упаковку и маркировку продукции (4 дн.), на доставку ее до станции отправления и погрузку (8 дн.)

44876/360*52=6482 тыс. руб. (округлено до 6500 руб.)

Таким образом, нормирование запасов готовой продукции позволило выявить, что для оптимизации структуры оборотного капитала предприятия без ущерба для производственного и сбытового процесса, необходимо сократить величину запасов и затрат в части готовой продукции с 11586 тыс. руб. в 2006 г. до 6500 тыс. руб. Данный показатель позволит осуществлять сбытовой процесс без каких либо трудностей со стороны предприятия.

Таким образом, предприятию необходимо осуществить реализацию готовой продукции покупателям и заказчикам в размере 5086 тыс. руб.

Данное мероприятие потребует затрат в размере 120 тыс. руб. за счет активизации рекламной компании предприятия с целью наибольшего привлечения потребителей и их информировании о деятельности ООО «Техинвест» как в Удмуртии, так и за ее пределами. Данные затраты будут отнесены на себестоимость.

В целом это обеспечит высвобождение денежных средств и позволит направить их на погашение кредиторской задолженности предприятия.

Также предложено вывести из оборота краткосрочные финансовые вложения (краткосрочные вклады в банке, не приносящие существенного дохода) в размере, равной 5086 тыс. руб. и направить их на пополнение денежных средств ООО «Техинвест».

В настоящее время краткосрочные финансовые вложения практически не приносят доходов ООО «Техинвест» за счет инфляционных процессов, которые хотя и не могут быть расценены как стагфляция, но и их наличие снижает платежеспособность вложенных денежных средств, т.е. средств, извлеченных из оборота предприятия.

Следует активное внимание уделить расчетам по дебиторской задолженности.

Должна проводиться активная работа по отсылке письменных предупреждений, должны браться и прослеживаться выполнение гарантийных писем от предприятий и организаций, в которых они обязуются погасить свою задолженность за услуги с предоставлением графика погашения, на злостных неплательщиков должны подаваться дела в арбитражный суд.

Внимание должна быть уделено и бартерным операциям, обеспечивающим собственные потребности, а так же потребности других подразделений ООО «Техинвест» в материалах, комплектующих и др.

Работа с неоправданной дебиторской задолженностью ООО «Техинвест» должна стать стратегическим направлением финансовой деятельности, и должна проводиться ежедневно.

С юридическими лицами специалистам ООО «Техинвест» рекомендуется проводить:

- автопрозвонку (ежедневно);

- прозвонку специалистами группы по работе с дебиторской задолженностью крупных должников (более 100 тыс. руб.);

- выставление претензий юридической службой предприятия;

- проведение взаимозачета и бартера;

- необходимо доработать, в соответствии с требованиями сегодняшнего дня программы «санкций» с целью гибкого применения к должникам;

- разрабатываться положение о проведении взаимозачетов, бартерных и других операций, связанных с возмещением долга;

- разрабатываться, отделом компьютерных технологий, новые формы и программы анализа по различным направлениям дебиторской задолженности;

- вестись работа по проведению вексельных зачетов.

Предлагается за счет активизации работы с дебиторами сократить величину дебиторской задолженности до 5274 тыс. руб., т.е. сократить на 6586 тыс. руб.

За счет высвобожденных денежных средств предлагается осуществить расчеты по кредиторской задолженности предприятия.

Чтобы подтвердить эффективность осуществления данных операций было произведено их экономическое обоснование. По произведенным расчетам это направление обеспечит укрепление финансового состояния предприятия и позволит достичь устойчивости.

При этом коэффициенты, характеризующие финансовое состояние, примут значения, приведенные в табл. 15.

Таблица 15

Влияние предлагаемых мероприятий по управлению оборотными средствами ООО «Техинвест» на его финансовую устойчивость, ликвидность и платежеспособность

| № | Наименование показателя | Условное обозна-чение | На 01.01.07 г. | По состоянию на 01.01.07 г. с учетом произведен-ных мероприятий |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Материальные запасы | ЗЗ | 26573 | 21487 |

| 2 | Краткосрочные финансовые вложения | КФВ | 6000 | 914 |

| 3 | Дебиторская задолженность | ДЗ | 11860 | 5274 |

| 4 | Денежные средства | ДС | 563 | 5649 |

| 5 | Оборотные активы всего | ОА | 46523 | 34851 |

| 6 | Кредиторская задолженность | КЗ | 25869 | 14197 |

| 7 | Стоимость имущества | ВБ | 50623 | 38951 |

| 8 | Коэф. независимости | 0,5 – 0,6 и более – высокое положительное | 0,24 | 0,31 |

| 9 | Удельный вес заемных средств в стоимости имущ. | Не более 0,4 | 0,76 | 0,68 |

| 10 | Коэф. задолженности | не более 1 | 3,12 | 2,17 |

| 11 | Удельный вес дебиторской задол. в стоим. имущества | не более 0,4 | 0,24 | 0,14 |

| 12 | Доля дебиторской задолженности в текущих активах | не более 0,7 | 0,25 | 0,16 |

| 13 | Коэф. обеспеченности мат. запасов собственными оборотными средствами | близким к 1 | 0,28 | 0,48 |

| 14 | Коэффициент обеспеченности собственными оборотными средствами | не менее 0,1 | 0,18 | 0,24 |

| 15 | Сумма собственных оборотных средств предприятия | СОС | 8449 | 8449 |

| 16 | Общая сумма источников формирования материальных запасов | И | 30443 | 23857 |

| 17 | СОС – МЗ | - | -18124 | -13038 |

| 18 | КФ – МЗ | - | -16346 | -11260 |

| 19 | И – МЗ | - | 3870 | 2370 |

| 20 | Коэфф. текущей ликвидности | больше 2,0 | 1,06 | 1,34 |

| 21 | Коэфф. абсолютной ликвидности | 0,2 – 0,25 | 0,02 | 0,27 |

| 22 | Коэфф. общей платежеспособности | не ниже 1 | 0,32 | 0,46 |

Таким образом, ООО «Техинвест» будет иметь более высокую степень финансовой устойчивости, но все еще будет сохраняться недостаточность свободных средств для маневрирования, поскольку процесс улучшения финансового состояния на основе управления оборотными средствами – процесс не ежеминутный, а создаваемый в течение всего отчетного периода.

После предлагаемых мероприятий будет получена более высокая степень платежеспособности и ликвидности предприятия.

Таким образом, предлагаемые мероприятия по управлению оборотными средствами ООО «Техинвест» экономически целесообразны.

заключение

В данной работе было рассмотрено финансовое состояние ООО «Техинвест». В настоящее время производственная деятельность общества сосредоточена на проектировании, изготовлении, монтаже, наладке и запуске в работу индивидуальных тепловых пунктов, систем отопления горячего водоснабжения, гарантийного и послегарантийного обслуживания.

Анализ хозяйственной деятельности является элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов и управленческих решений.

ООО «Техинвест» можно предложить следующие пути укрепления финансового состояния.

На стадии создания производственных запасов:

внедрение экономически обоснованных норм запаса;

проведение маркетинговых исследований по выявлению близко расположенных поставщиков;

механизация и автоматизация погрузочно-разгрузочных работ на складах;

расширение складской системы;

использование длительных связей между предприятиями.

На стадии незавершенного производства:

ускорение научно-технического прогресса, т.е. использование новой техники и безотходных технологий;

развитие стандартизации;

совершенствование форм организации производства;

использование более дешевых конструкционных материалов;

увеличение доли продукции пользующейся спросом в общем объёме выпуска продукции.

На стадии обращения:

проведение маркетинговых исследований по выявлению близко расположенных потребителей;

совершенствование системы расчетов;

увеличение объёма реализованной продукции;

тщательная и своевременная подборка отгружаемой продукции по партиям;

своевременная отгрузка продукции в соответствии с контрактом.

Так, например, предлагается за счет активизации работы с дебиторами сократить величину дебиторской задолженности до 5274 тыс. руб., т.е. сократить на 6586 тыс. руб.

За счет высвобожденных денежных средств предлагается осуществить расчеты по кредиторской задолженности предприятия.

По произведенному экономическому обоснованию предлагаемого следует, что это направление обеспечит укрепление финансового состояния предприятия и позволит достичь устойчивости: ООО «Техинвест» будет иметь более высокую степень финансовой устойчивости, но все еще будет сохраняться недостаточность свободных средств для маневрирования, поскольку процесс улучшения финансового состояния на основе управления оборотными средствами – процесс не ежеминутный, а создаваемый в течение всего отчетного периода. После предлагаемых мероприятий будет получена более высокая степень платежеспособности и ликвидности предприятия.

Список литературы

1. Гражданский кодекс РФ от 30 ноября 1994 года. (Собрание законодательства РФ, 1994, № 32, ст.3301).

2. Налоговый кодекс Российской Федерации, часть первая и вторая. – М.: Издательство Эксмо, 2005. – 992с.

3. Федеральный закон от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью» (с изменениями от 11 июля, 31 декабря 1998 г.). (Собрание законодательства РФ, 1998, № 12).

4. Федеральный закон от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

5. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное Приказом Министерства Финансов Российской Федерации от 6 июля 1999 г. № 43н.

6. Приказ Минфина РФ от 13 января 2004 года № 4н «О формах бухгалтерской отчетности организации».

7. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации, утвержденных приказом Минфина РФ от 28 июня 2004 года № 60н.

8. Абрютина М.С. Экономический анализ торговой деятельности. Учебное пособие. – М. 2006, 349 с.

9. Абрютина М.С., Грачев А. В. Анализ финансово-экономической деятельности предприятия, М., «Дело и сервис», 2007, 450 с.

10. Абдукаримов И. Т. Анализ хозяйственной деятельности потребительской коопе6рации: Учебник для вузов – 2-е изд., переработано – М., Экономика, 2006, 432 с.

11. Акуленок Д. Н., Буров В. П., Морошкин В. А. и др. Бизнес-план фирмы. -М.: Экономика, 2006, 356 с.

12. Андросов А. М. Бухгалтерский учет и отчетность в России: практическое руководство с документами и комментариями. – М.: АО «МЕНАТЕП- ИНФОРМ», 2005, 350 с.

13. Бакаев А.С., Шнейдман Л.3. Финансовая политика предприятия и анализ хозяйственной деятельности. - М.: НИКА, 2006, 280 с.

14. Бакланов В. И. Финансовая деятельность предприятия в современных условиях. - М.: Экономика, 2005, 375 с.

15. Бердникова Т. Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. Учебное пособие. –М.: Экономист, 2005, с. 540 с.

16. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов. -М.: Банки и биржи, 2007, 350 с.

17. Богатко А. Н. Основы экономического анализа хозяйствующего субъекта. -М.: Финансы и статистика, 2007, 322 с.

18. Бухолков М. И. Внутрифирменное планирование. - М.: Инфра-М, 2007, 226 с.

19. Валевич Р. П. Бизнес-план торгового (коммерческого) предприятия. - М.: МИМО, 2006, 180 с.

20. Ван Хорн Джеймс Н. Основы управления финансами / науч. Ред. Елисеева И. И. - М.: Финансы и статистика, 2006, 156 с.

21. Вебер М. Коммерческие расчеты от А до Я: формулы. - М.: Инфра-М, 2005, 196 с.

22. Гончарук В. А. Маркетинговое консультирование. - М.: Дело, 2005, 224 с.

23. Джонсон Майкл Д., Херрманн А. Ориентация на клиента – ключевой фактор успеха предприятия // Проблемы теории и практики управления. 2005, № 2. – С. 5-9.

24. Дудинска Э. Предприятие, ориентированное на заказчика // Проблемы теории и практики управления. 2005, № 3. – С. 18-22.

25. Ефимова О. В. Как анализировать финансовое положение предприятия. – М., 2005, с. 521 с.

26. Ефимова О. В. Анализ оборачиваемости средств коммерческого предприятия. – М., 2004, с. 356 с.

27. Ефимова О. В. Финансовый анализ. – М.: Бухгалтерский учет, 2006, 546 с.

28. Ильин А. И. Планирование на предприятии. - Мн.: ООО «Мисанта», 2007, 287 с.

29. Ковалев В. В. Финансовый анализ. - М.: Финансы и статистика, 2007, 196 с.

30. Ковалев В. В., Патров В. В. Как читать баланс. - М.: Финансы и статистика, 2007, 239 с.

31. Лунев Н. Н., Макаревич Л. М. Бизнес-план для получения инвестиций. - М.: Экономист, 2005, 190 с.

32. Любушин Н. П., Лещева В. Б. Анализ финансово-экономической деятельности предприятия. Учебное пособие для вузов. – М.: ЮНИТИ-ДАТА, 2006, 450 с.

33. Панков Д. А. Анализ финансового состояния предприятия. – Мн.: Профи, 2006, 392 с.

34. Пригожин А. Организационная диагностика // Маркетинг. 2004, № 4. – С. 9-11.

35. Росситер Д. Р., Перси Л. Реклама и продвижение товаров. - СПб.: Питер, 2005, 356 с.

36. Рындин Б. Г., Шамаев Г. А. Организация финансового менеджмента на предприятии. - М.: Русское Дело, 2005, 193 с.

37. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ООО «Новое знание», 2007, с. 678 с.

38. Соломенникова Е. А., Гренбэк Г. В., Маркова В. Д. и др. Бизнес-диагностика промышленных предприятий. - Новосибирск: НГУ, 2005, 166 с.

39. Справочник директора предприятия. - М.: Инфра-М, 2006, 241 с.

40. Станиславчик Е. Н. Бизнес-план: Финансовый анализ инвестиционного проекта. - М.: «Ось-89», 2006, 267 с.

41. Стоянова Е.М. Финансовый менеджмент. Российская практика. -М.: Перспектива, 2005, 453 с.

42. Финансовый менеджмент / ред. Краева Т. А. - М.: ЮНИТИ, 2006, 344 с.

43. Финансовый менеджмент: теория и практика /под ред. Стояновой Е. С. 5-е изд., перераб. И доп. - М.: Изд-во «Перспектива», 2007, 321 с.

44. Финансы / под ред. Дробозиной Л. А. - М.: Финансы, 2005, 247 с.

45. Финансы / под ред. Ковалева В. В. - М.: Финансы и статистика, 2005, 384 с.

46. Фокин Ю. Построение нового механизма внутриэкономических отношений на предприятии //Экономист. 2004, № 1. – С. 15-17.

47. 42. Шеремет А. Д., Сайфуллин Р. С. Финансы предприятий – М.: ИНФРА-М, 2005, 540 с.

48. Шишкин А.П. и др. Бухгалтерский учет и финансовый анализ на коммерческих предприятиях. Практическое руководство. –М.: Финстатинформ, 2006, 235 с.

49. Целоусова Л.А. Анализ бухгалтерского баланса. Методические рекомендации. – Киев: Мир, 2004 ,с. 267 с.

50. Щербакова Л. А. Кризис как явление переходящее // ЭКО. 2006, №6. – С. 22-26.

51. Экономический анализ: ситуации, тесты, примеры, задачи. - М.: Финансы и статистика, 2006, 276 с.

Похожие работы

... перспективные планы, можно с уверенностью говорить об оптимистичном прогнозе дальнейшего развития АО «Народный Банк Казахстана» как одного из крупнейших банков страны. 3. СОВЕРШЕНСТВОВАНИЕ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ БАНКА Представляется возможным выделить следующие перспективы развития анализа финансового состояния банка. Важнейшей перспективой развития должно стать совершенствование ...

... – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Рентабельность продукции показывает, сколько прибыли приходится ...

... констатирует проблемы анализируемой компании, но и указываются факторы, происходящие и будущих изменений, а также вносятся рекомендации по их преодолению, смягчению или усилению. 3. ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ ООО «СТРОИТЕЛЬНЫЕ ТЕХНОЛОГИИ» 3.1 Оценка динамики баланса предприятия Данные для оценки актива баланса приведем в таблице 6. Таблица 6 Уплотненный актив баланса ...

... ресурсов, эффективно их использует и получает прибыль, которая используется как для дальнейшего развития, так и для социальной и материальной поддержки членов трудового коллектива. 2.2 Анализ финансового состояния ООО «Лика» Для оценки финансового состояния любого предприятия важным является анализ и оценка управления активами и пассивами. Управление активами и пассивами предприятия, то есть ...

0 комментариев