Навигация

Предполагаемая сумма прибыли до налогообложения – на основании данных 2009 г. – 21453 тыс. руб

1. Предполагаемая сумма прибыли до налогообложения – на основании данных 2009 г. – 21453 тыс. руб.

2. Предполагаемая сумма налогооблагаемой прибыли – на основании данных 2009 г. – 21453 тыс. руб.

3. Для определения суммы расходов для целей налогообложения по возвратному лизингу следует помнить, что ООО «Рассвет» планирует привлечь 700 тыс. руб. (при этом оно является плательщиком НДС), стоимость лизинговых платежей, уплачиваемых лизинговой организации по договору возвратного лизинга будет составлять 1000 тыс. руб., а сумма остаточной стоимости производственного оборудования по данным налогового учета составляет 586 тыс. руб. Тогда выкупная стоимость данного оборудования с учетом НДС составит: 700 тыс. руб. х 1,18 = 826 тыс. руб.,

соответственно сумма НДС, которую необходимо будет заплатить предприятию в бюджет: 826 тыс. руб. – 700 тыс. руб. = 126 тыс. руб. При этом общая сумма прочих доходов от реализации производственного оборудования для исчисления налога на прибыль составит: 826 тыс. руб. - 126 тыс. руб. - 586 тыс. руб. = 144 тыс. руб.

Также привлекательность лизинговых платежей состоит в том, что их сумму можно полностью учесть в целях налогообложения налогом на прибыль.

4. Для расчета суммы расходов, принимаемых для целей налогообложения по банковскому кредиту, берем во внимание тот факт, что расходы по обслуживанию кредитов и займов (уплата процентов) нормируется для указанных целей и не может быть больше ставки рефинансирования (с 28.12.08 г. – 8,75%) увеличенной в 1,1 раз. То есть получаем: 700 тыс. руб. х (8,75% х 1,1) х 2 года = 135 тыс. руб.

Уплачивать же предприятию придется за пользование кредитом: 700 тыс. руб. х 26% х 2 года = 364 тыс. руб.

Подставим полученные данные в таблицу 24 и произведем дополнительные расчеты.

Таблица 24 – Анализ влияния привлекаемых средств на финансовые результаты деятельности ООО «Рассвет» (в расчете на 2009 и 2010 гг.) (тыс. руб.)

| № п/п | Показатели | Возвратный лизинг | Банковский кредит | ||

| А | Б | 1 | 2 | ||

| 1 | Сумма прибыли до налогообложения | 21453 | |||

| 2 | Сумма налогооблагаемой прибыли | 21453 | |||

| 3 | Общая сумма доходов (привлекаемые средства) | 700 | 700 | ||

| 4 | Сумма доходов для целей налогообложения | 114 | Х | ||

| 5 | Общая сумма расходов (возврат привлекаемых средств) | 1000 | 700 + 364 = 1064 | ||

| 6 | Сумма расходов для целей налогообложения | 1000 | 135 | ||

| 7 | Сумма налога на прибыль (пп. 2 + 4 – 6) х 20% | 4113 | 4264 | ||

| 8 | Финансовый результат (прибыль) (пп. 1 + 3 – 5 – 7) | 17040 | 16825 | ||

| 9 | Сумма экономии налога на прибыль (4264 – 4113) | -151 | Х | ||

| 10 | Сумма уплачиваемого НДС | 126 | Х | ||

| 11 | Сумма дополнительной прибыли (17040 – 16825 – 126) | 89 | Х | ||

Таким образом, видим, что применение возвратного лизинга позволит предприятию сэкономить на налоге на прибыль средства в размере 151 тыс. руб. и хотя ООО «Рассвет» придется заплатить в бюджет НДС в размере 126 тыс. руб., все же сумма дополнительно полученной чистой прибыли составит 89 тыс. руб., что очень важно в сегодняшних условиях рынка и конкуренции и позволяет судить об эффективности и практической значимости предлагаемого мероприятия.

Все намеченные пути резервов увеличения финансовых результатов позволяют, что немаловажно в сегодняшних условиях рынка, предприятию противостоять конкурентам, наращивать свой производственный и финансовый потенциал, поднимать благосостояние трудового коллектива и учредителя исследуемого предприятия – ООО «Рассвет». Средства, направленные на производственное развитие ООО «Рассвет» расходуются на инвестирование средств в капитальные вложения, связанные с расширением производства и его техническим обновлением, использованием нематериальных активов; приобретение или на аренду новых основных средств (приобретение или аренда зданий и сооружений, машин и оборудования, транспортных средств и т.д.); на приобретение запасов, а именно на покупку сырья, материалов комплектующих и т. д.; на текущие затраты на производство и реализацию продукции.

Также проведенный анализ позволяет сделать вывод о том, что предприятие использует прибыль лишь на производственные затраты, причем не в полном ее объеме. Поэтому ООО «Рассвет» рекомендуется инвестировать оставшиеся финансовые ресурсы в ценные бумаги с целью извлечения дополнительной прибыли, а также образовать различные денежные фонды и резервы, позволит увеличить финансовые ресурсы.

Заключение

Для начала своей деятельности и для дальнейшего успешного функционирования любому предприятию необходимы различные виды ресурсов. Финансовые ресурсы - это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для осуществления текущих затрат и затрат по расширенному воспроизводству, для выполнения финансовых обязательств и экономического стимулирования работающих.

Финансовые ресурсы - это источники средств предприятий, направляемые на формирование их активов. Эти источники бывают собственные, заемные и привлеченные. Следовательно, финансовые ресурсы предприятий - это собственный, заемный и привлеченный денежный капитал, который используется предприятиями для формирования своих активов и осуществления производственно-финансовой деятельности в целях получения соответствующих доходов и прибыли.

Формирование финансовых ресурсов производится в процессе создания предприятий и реализации их финансовых отношений при осуществлении хозяйственно-финансовой деятельности. При создании предприятий источники формирования финансовых результатов зависят от формы собственности, на основе которой создается предприятие.

Полная и своевременная мобилизации финансовых ресурсов и правильное их использование обеспечивает нормальный процесс производства и расширения производственных фондов, а также увеличивает эффективность работы предприятия. Основной вопрос мобилизации ресурсов - это их распределение по отдельным составляющим стратегии. Для эффективной реализации стратегии необходимо правильно распределить ресурсы во времени. И, для того чтобы не потерпеть крах при реализации стратегии, на стадии ее выполнения нужно организовать правильное распределение финансовых ресурсов.

Наличие в достаточном объеме финансовых ресурсов, их эффективное использование, предопределяет хорошее финансовое положение предприятия, платежеспособность, финансовую устойчивость, ликвидность. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом.

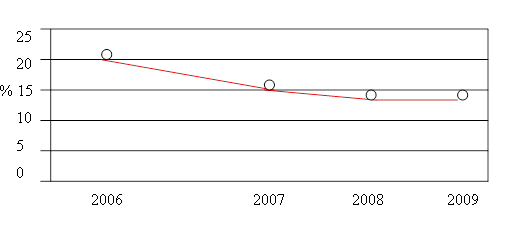

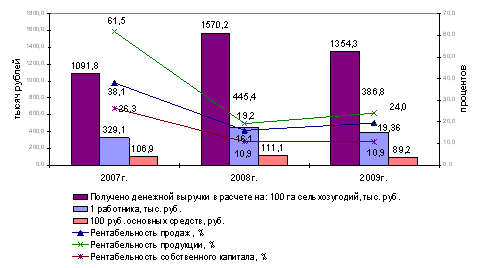

Анализ финансовых результатов экономической деятельности ООО «Рассвет» показал увеличение себестоимости реализованной продукции в 2009 г. по сравнению с 2007 г. на 10,31%, что повлекло за собой снижение прибыли от продаж на 5,38%, а, следовательно, и на снижение уровня рентабельности продаж на 2,63 п. п.

В ООО «Рассвет» формируются и используются такие виды финансовых ресурсов как кредиторская задолженность, уставный капитал и нераспределенная прибыль. В пассиве баланса наибольший удельный вес занимает кредиторская задолженность (74,94%), отрицательным фактором является рост этого показателя по сравнению с 2007 годом (на 15,33%). Так как это свидетельствует о том, что ООО «Рассвет» увеличивает задолженность перед кредиторами, а именно перед поставщиками, бюджетом и работниками.

Анализ деятельности ООО «Рассвет» показал, что вся прибыль организации идет лишь на производственное развитие. В частности в 2009 году на производственное развитие было направлено 45,86% от суммы чистой прибыли. Увеличилась сумма нераспределенной прибыли в 2009 году по сравнению с прошлыми годами в 3,27 раза и на 60,26%.

Как отмечалось, на сумму чистой (нераспределенной) прибыли влияет сумма налога на прибыль. Чем он меньше, тем прибыль больше.

При изменении метода начисления амортизации по погрузчику НС 2,5 ТН на нелинейный сумма амортизационных отчислений будет больше, чем при линейном на 113543 руб, что позволит предприятию сэкономить на налоге на прибыль 22709 руб.

Применение возвратного лизинга позволит предприятию сэкономить на налоге на прибыль средства в размере 151 тыс. руб. и получить дополнительно чистую прибыль в размере 89 тыс. руб., что очень важно в сегодняшних условиях рынка и конкуренции.

Таким образом, если ООО «Рассвет» скомбинирует два предложенных в данной работе метода экономии на налоге на прибыль, то предприятие получит дополнительно чистую прибыль в сумме 111709 руб.

Исследуемое предприятие использует прибыль лишь на производственные затраты, причем на эти цели идет не вся прибыль организации.

Поэтому для повышения конкурентоспособности ООО «Рассвет» и его продукции, обществу рекомендуется инвестировать оставшиеся финансовые ресурсы в ценные бумаги с целью извлечения дополнительной прибыли, а также образовать различные денежные фонды и резервы, что позволит увеличить финансовые ресурсы.

Список литературы

I. Нормативно-законодательные акты

1. Налоговый Кодекс Российской Федерации: в 2-х ч. – Владивосток: Изд-во «Лаинс», 2009. – 568 с.

2. О внесении изменений в главы 21, 23, 24, 25 и 26 части второй Налогового Кодекса Российской Федерации и некоторые другие акты законодательства РФ о налогах и сборах: Федеральный закон от 22 июля 2008 г. № 158-ФЗ // Рос. газета. - 2008. - 30 июл. – 35 с.

3. О внесении изменения в статью 5 Федерального Закона «О внесении изменений в часть первую Гражданского Кодекса Российской Федерации отдельные законодательные акты Российской Федерации»: Федеральный закон от 17 декабря 2009 г. № 310-ФЗ – Режим доступа: http://www.consultant.ru

4. О внесении изменений в часть первую Гражданского Кодекса Российской Федерации и отдельные законодательные акты Российской Федерации: Федеральный закон от 30 декабря 2008 г. № 312-ФЗ – Режим доступа: http://www.consultant.ru

5. Об акционерных обществах: Федеральный закон от 7 августа 2001 г. № 120-ФЗ – Режим доступа: http://www. cliff.ru

II. Учебники и учебно-методическая литература

6. Государственное регулирование рыночной экономики / Под ред. В.И. Кушлина, Н.Л. Волгина. – М.: Московская правда, 2005. – 205 с.

7. Гурков, И.Б. Обеспечение стоимостного прироста финансовых ресурсов экономических субъектов в условиях инновационной экономики: теория и методология исследования / И.Б. Гурков. - М.: ИД «Финансы и кредит», 2008. – 216 с.

8. Евстигнеев, Е.Н. Основы налогового планирования / Е.Н. Евстигнеев. – СПб.: Питер, 2008. – 365 с.

9. Ефимова, О.В. Анализ финансовой отчетности / О.В. Ефимова, М.В. Мельник. – М.: Омега-Л, 2004. – 325 с.

10. Золотарева, А. Б. Проблемы налоговой системы России: теория, опыт, реформа / А. Б. Золотарева, Е. В. Серова, И. Г. Храмова. – М.: Ин-т экономики переходного периода, 2008. – 355 с.

11. Ковалев В.В. Финансы предприятий: учебник / В.В. Ковалев, Вит. В. Ковалев. – М.: Изд-во Проспект, 2006. – 289 с.

12. Ковалева А.М. Финансы фирмы / А.М. Ковалева, М.Г. Лапуста, Л.Г. Скамай. – М.: Инфра-М, 2009. – 209 с.

13. Колчина Н.В. Финансовый менеджмент: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / Н.В. Колчина, О.В. Португалова, Е.Ю. Макеева; под ред. Н.В. Колчиной. – М.: ЮНИТИ-ДАНА, 2008. – 464 с.

14. Лапуста, М.Г. Предпринимательство: Учебник / М.Г. Лапуста. – М.: Инфра-М, 2008. – 543 с.

15. Лещенко, М.И. Основы лизинга: учеб. пособие для вузов / М.И. Лещенко. -М.: Финансы и статистика, 2008. - 334 с.

16. Лизинг: экономические правовые основы: учеб. пособие для вузов. - 2-е изд., перераб. и доп. / Н.М. Коршунов. - М.: ЮНИТИ-ДАНА, 2008. - 190с.

17. Мазур, И.И. Управление качеством: Учебное пособие / И.И. Мазур, В.Д. Шапиро. – М.: Финстатинформ, 2008. – 302 с.

18. Малявина, А.В. Лизинг и антикризисное управление / А.В. Малявина, Н.Б. Пашина, С.А. Попов. - Москва.: Экзамен, 2008. – 326 с.

19. Павлова, Л.Н. Финансовый менеджмент: Учеб. пособие. - 2-е изд., перераб. и доп. / Л.Н. Павлова. – М.: ЮНИТИ-ДАНА, 2007. – 458 с.

20. Раицкий, К.А. Экономика предприятия: Учебник для вузов. – 2-е изд. / К.А. Раицкий. – М.: Информационно-внедренческий центр «Маркетинг», 2007. – 696 с.

21. Райзберг, Б.А. Современный экономический словарь. – 2-е изд., исправ. / Б.А. Райзберг, Л.Ш. Лозовский, Е.Б. Стародубцева. – М.: ИНФРА-М, 2006. – 215с.

22. Савицкая, Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 4-е изд. перераб. и доп. / Г.В. Савицкая. – М.: ИНФРА-М, 2007. – 512 с.

23. Савицкая, Г.В. Теория анализа хозяйственной деятельности: Учебник для вузов. – 2-е изд. / Г.В. Савицкая. – М.: ИНФРА-М, 2006. – 354 с.

24. Селезнева, Н.Н. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – 2-е изд., перераб. и доп. / Н.Н. Селезнева, А.Ф. Ионова. – М.: ЮНИТИ-ДАНА, 2008. – 456 с.

25. Соколова, Н.Н. Методические указания по подготовке выпускных (дипломных) квалификационных и курсовых работ: учебно-метод. Пособие для студентов эконом. специальностей / Н.Н. Соколова. – Владивосток: Изд-ва Дальневост. ун-та, 2009. – 55с.

26. Тихомиров, Е.Ф. Финансовый менеджмент: Управление финансами предприятий: учебник для студ. вузов / Е.Ф. Тихомиров. – М.: Издательский центр «Академия», 2008. – 384 с.

27. Финансовый менеджмент: Учебник для вузов / под ред. акад. Г.Б. Поляка. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2008. – 527 с.

28. Экономика предприятия (фирмы): Учебник / Под ред. проф. О.И. Волкова и доц. О.В. Девяткина. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2007. – 601 с.

Ш. Монографии

29. Гурков, И.Б. Стратегический менеджмент организации / И.Б. Гурков - М.: ТЕИС, 2008. - 239 с.

IV. Статьи научных сборников и периодических изданий

30. Байбурина, Э.Р. Методы анализа интеллектуального капитала для современного устойчивого развития компании // Корпоративные финансы. - 2007. - № 3. - С. 85-101.

31. Болычев О. Методики управления налогами на предприятии // Финансы. – 2009. - №4. – C. 30–33.

32. Гурков И.Б. Конкурентоспособность и инновационность российских промышленных предприятий: взаимосвязи и влияние государственной экономической политики (по результатам массового опроса руководителей промышленных предприятий) // Вопросы экономики. - 2005. - №2. – С. 54-58.

33. Дятлов, А.Н. Роль менеджера в управлении стратегическими изменениями // Бизнес-образование. - 2008. - № 2 - С. 49-64.

34. Емельянов, А.М. Основные этапы эволюции концепций управления стоимостью компаний. / А.М. Емельянов, Е.А. Шакина // Корпоративные финансы. - 2008. - № 4. - С. 79-87.

35. Костыгин, Д. Лукавая реклама кредита // Экономический вестник Ростовского государственного университета. - 2008. - №1. - С. 135-136.

36. Левчаев, П.А. Инновационная направленность роста российского бизнеса // Финансы и кредит. – 2009. – № 34. – С. 24-30.

37. Максименко, О. Кредитозаменитель. Лизинг // Финанс. – 2009. - №10. - С. 42-44.

38. Матросов, Ю. Глобальная конкуренция ворвалась в сферу налогообложения // Экономический вестник Ростовского государственного университета. - 2009. - № 1. - С. 150-151.

39. Осадшая, О. Рациональность с помощью лизинга / О. Осадшая, Э. Кучеров, Д. Филиппов // Финанс. – 2009. - № 20. – С. 24-25.

40. Салькова, О.С. О налогообложении предприятий // Финансы. – 2008. - №4. – C. 37–41.

41. Титов, В.В. Влияние налоговой системы на инвестиционные возможности и эффективность деятельности предприятия // Регион: экономика и социология. - 2008. - № 2. - С. 164-175.

42. Третьяк, О.А. Своеобразие отношенческого подхода к стратегическому управлению // Российский журнал менеджмента. - 2009. - № 3. - С. 61-64.

43. Ходарев, А. Как привлечь заемные средства // Генеральный директор. – 2009. - №3. – С 37-41.

44. Шульга, А. Как управлять финансами в условиях кризиса // Генеральный директор. – 2008. - №12. – С 30-33.

V. Электронные ресурсы

45. Административно-управленческий портал. – Режим доступа:

46. Бизнес – справочник. – Режим доступа: http://www.gde24.ru

47. Официальный сайт газеты «Наше Приморье». – Режим доступа: http://www.nasheprimorye.ru

48. Официальный сайт журнала «Финансовые исследования». - Режим доступа: http://www.finis.rsue.ru

49. Портал «Бухгалтерский учет и налоги». – Режим доступа: http://www.businessuchet.ru

50. Портал «Субсчет.РУ». – Режим доступа: http://www.subschet.ru

51. Федеральный образовательный портал «Экономика. Социология. Менеджмент». – Режим доступа: http://www.ecsocman.edu.ru

52. Центр юриспруденции и бухгалтерского учета. – Режим доступа: http://www.jbcentr.ru

53. Экономико-правовая библиотека. – Режим доступа: http://www.vuzib.net

Похожие работы

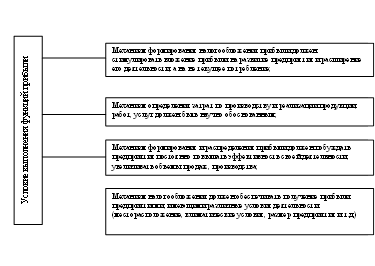

... эти функции, необходимо выполнение ряда условий (рис.2). Рис.2. Условия выполнения прибылью основных функций 1.2 Формирование и использование прибыли на предприятии Одними из важнейших этапов при формировании прибыли являются ее прогнозирование и планирование. Для повышения обоснованности плана прибыли, своевременной корректировки производственной, инвестиционной, инновационной и ...

... с отступлениями от условий договора послужила причиной допущенного перерасхода и применения мер хозяйственной ответственности. При использовании предприятием выделенных ему материальных ресурсов не по назначению оно уплачивает в бюджет трехкратную стоимость. 2. Экологическая политика ОАО «ГАЗПРОМ» Газпром принял экологическую политику и неуклонно следует ее основным принципам, уточняя ...

... Исходя из этого, проанализируем, как изменились показатели ликвидности и платежеспособности за счет изменения структуры оборотных активов (таблица 28). Таблица 28 Изменение показателей ликвидности и платежеспособности предприятия Показатели 2009 год С учетом изменения структуры оборотных активов Отклонение (+;-) Коэффициент абсолютной ликвидности 0,08 1,10 +1,2 Коэффициент текущей ...

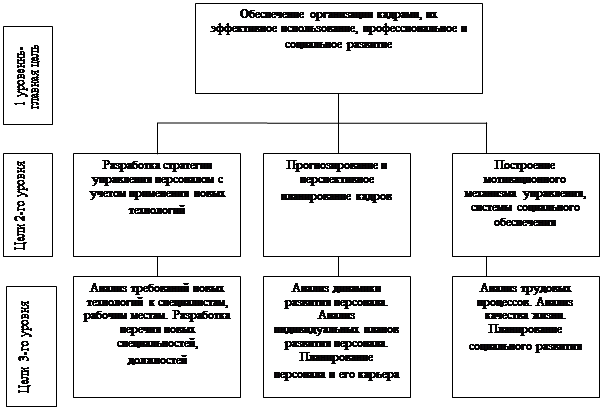

... предварительных и периодических медицинских осмотров в целях охраны здоровья населения, предупреждения возникновения и распространения заболевания. Глава 3. Совершенствования на ОАО "Чебаркульский молочный завод" 3.1 Управление кадровым резервом руководителей предприятия как фактор стабильной работы трудового коллектива В настоящее время достижение стратегических целей организации ...

0 комментариев