Навигация

Понятие и классификация странового риска иностранных инвестиций

4.1 Понятие и классификация странового риска иностранных инвестиций

В словаре Вебстера риск определяется как вероятность ущерба или потерь, т.е. риск относится к возможности наступления какого-либо неблагоприятного события. Расширенное толкование риска идентифицируется с понятием неопределенности, означающим невозможность точного прогнозирования оптимального вектора развития сложной системы и несущим в себе не только вероятность негативных последствий, но также и позитивные возможности.

В современных условиях оценка риска является теоретической базой для принятия решений в политике и экономике. Для преодоления неопределенности, с которой сталкиваются инвесторы в зарубежной стране, проводится анализ странового риска, определяющего вероятность того, что суверенное государство или независимые кредиторы в определенной стране не будут иметь возможности или желания выполнить свои обязательства по отношению к иностранным кредиторам или инвесторам.

В рамках общего странового риска различают некоммерческий, или политический, и коммерческий риски.

Коммерческий риск делится в зависимости от своего влияния:

1) на уровне государства - риск неплатежеспособности, ассоциирующийся с предоставлением займов иностранным правительствам;

2) на уровне компаний - трансфертный риск - риск того, что при проведении экономической политики отдельная страна может наложить ограничения на перевод капитала, дивидендов и процентов иностранным кредиторам и инвесторам.

4.2 Анализ и оценка политического риска иностранных инвестиций

До конца 70-х гг. 20-ого века большинство международных фирм ограничивали свой анализ политического риска в стране качественными оценками, проведенными с использованием методов old hands («старых знакомств») и grand tours («больших туров»).

Анализ проводился не регулярно, а лишь в тех случаях, когда решался вопрос о новых инвестициях. Если политический риск представлялся слишком высоким, инвестиции либо не размещались, либо к стоимости проекта добавлялась премия за риск для учета высокой вероятности потерь. До тех пор, пока не происходило крупной катастрофы, политический рейтинг страны не переоценивался.

1) Оценки политического риска по методу old hands представляют собой традиционные отчеты, составленные специалистами, обладающими знаниями о соответствующей стране и поддерживающими контакты с влиятельными и хорошо информированными лицами в этой стране (учеными, дипломатами, журналистами, бизнесменами). Главным недостатком этого метода является то, что компании в большой степени приходится полагаться на суждения аутсайдеров.

2) Метод grand tours предполагает посещение группой экспертов исследуемой страны и налаживание там контактов с местными лидерами, правительственными чиновниками и бизнесменами. Отрицательной чертой этого метода является возможное приукрашивание собираемой информации и излишне оптимистичный прогноз.

3) Наиболее систематичным качественным методом оценки политического риска является метод Delphi (Делфи), по которому на первом этапе аналитики компании разрабатывают систему переменных для конкретного случая, а затем привлекают широкий круг экспертов, которые определяют вес каждой переменной для рассматриваемой страны. Большим недостатком этого метода является чрезмерная субъективность оценок.

Тема 5. Экономическая сущность и состояние инвестиционного климата в России

5.1 Сущность, содержание и мониторинг инвестиционного климата

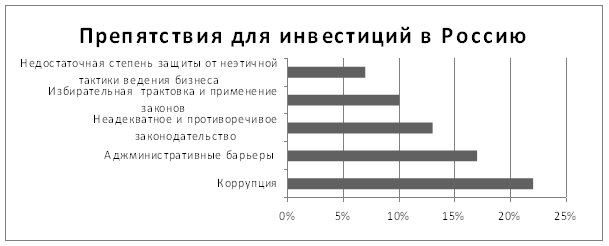

Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата.

Инвестиционный климат - это обобщенная характеристика совокупности социальных, экономических, организационных, правовых, политических, социокультурных предпосылок, предопределяющих привлекательность и целесообразность инвестирования в ту или иную хозяйственную систему (экономику страны, региона, корпорации). Понятие инвестиционный климат отражает степень благоприятности ситуации, складывающейся в той или иной стране (регионе, отрасли), по отношению к инвестициям, которые могут быть сделаны в страну (регион, отрасль).

Согласно данным Всемирного банка инвестиционный климат представляет собой совокупность характерных для каждой местности факторов, определяющих возможности компаний и формирующих у них стимулы к осуществлению продуктивных инвестиций, созданию рабочих мест и расширению своей деятельности.

Оценка инвестиционного климата основывается на анализе факторов, определяющих инвестиционный климат и способствующих экономическому росту. Обычно применяются выходные параметры инвестиционного климата в стране (приток и отток капитала, уровень инфляции и процентных ставок, доля сбережения в ВВП), а также входные параметры, определяющие значения выходных, характеризующие потенциал страны по освоению инвестиций и риск их реализации.

При рассмотрении инвестиционного климата необходимо учитывать баланс интересов инвесторов и инвестируемой социально-экономической системы страны (региона) и учитывать необходимость структурных преобразований.

В настоящее время не существует единого подхода к рассмотрению инвестиционного климата, синонимом которого многие экономисты называют инвестиционную привлекательность. Одно из немногих имеющихся определений инвестиционной привлекательности сводится к установлению устойчивого совокупного экономического эффекта от производственно-хозяйственной деятельности.

Похожие работы

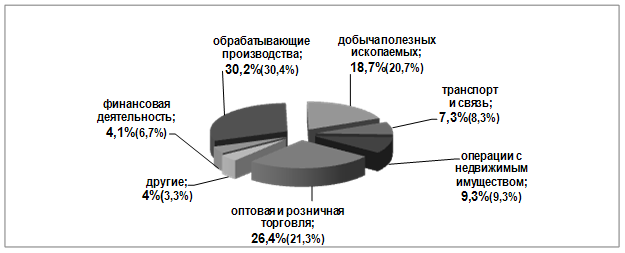

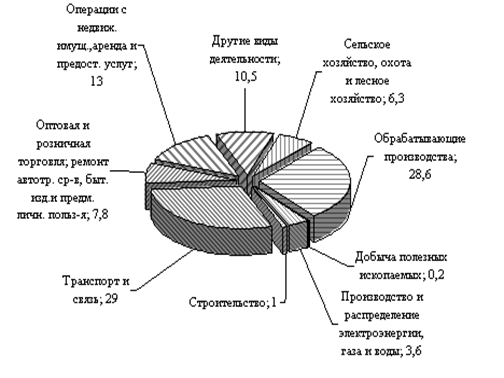

... стабильной экономикой (производство высокотехнологичной продукции, легкая промышленность), отсутствие частной собственности на землю (сельскохозяйственное производство). Кроме ”отраслевого перекоса” в прямых иностранных инвестициях в Россию налицо и территориальная неравномерность - по данным Госкомстата, в 1997 году свыше 67 процентов зарубежных вложений пришлось на Москву и Московскую область, ...

... лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала. Необходимость привлечения иностранных инвестиций в российскую экономику объясняется следующими основными обстоятельствами: [7 с.345] · приостановить возникший упадок промышленного производства в стране, из-за ...

... коммерческих организаций с иностранными инвестициями освобождены от обложения ввозными таможенными пошлинами и налогом на добавленную стоимость. Заключение Анализ государственного регулирования привлечения иностранных инвестиций в национальную экономику позволяет сделать несколько выводов. Прежде всего, от развития иностранных инвестиций в Беларуси выигрывает все население, поскольку с ...

... 42881 предприятие, основанное на иностранном капитале и капитале инвесторов из Сянгана, Аомыня и Тайваня. Наряду с положительным вкладом их в развитие экономики КНР в экономической литературе отмечаются и значительные проблемы. Очень редко иностранные инвесторы вкладывают свой пай в совместные предприятия живыми деньгами, предпочитая вносить импортное оборудование, порой завышая его цену и ...

0 комментариев