Навигация

Особенности развития рынка электронных платежных систем в России

2.2 Особенности развития рынка электронных платежных систем в России

Российский рынок электронных платежей быстро развивается. Позволительно более того утверждать, что он является одним из наиболее динамичных и привлекательных в России по темпам развития. Спрос на услуги электронных платежных систем растет быстрыми темпами. Динамике роста российского рынка электронных платежных систем можно только позавидовать. По оценкам CNews Analytics, оборот только 5 крупнейших его игроков, контролирующих около 85% объема рынка, увеличился за 2007 год на 100 -130% и составил более 16 млрд. долл. Напомним, что данный показатель в 2006 году соответствовал 7,7 млрд. долл. В настоящий момент наиболее ярко в России представлено пять платежных систем – "Киберплат", ОСМП, WebMoney, e-port, "Элекснет". Если в 2006 году можно было говорить о безусловном лидере рынка – "Киберплат" (в 2006 г – 34,3%), то сейчас ситуация изменилась. ОСМП уже в прошлом году демонстрировала уверенный рост, и в 2007 году практически догнала по обороту своего конкурента. Тем не менее, в прошлом году на "Киберплат" пришлось 29,5% совокупного оборота 5 крупнейших электронных платежных систем России, с небольшим отрывом на втором месте ОСМП (29,3%), на третьем – WebMoney (20,8%), следом идет e-port с 14,3%, а заканчивает пятерку лидеров "Элекснет" с 6,1%. Еще один важный качественный показатель – это количество точек приема платежей. По данным CNews Analytics, по трем крупнейшим электронным платежным системам России это значение превысило 250 тыс.: "Киберплат" – 100 тыс., ОСПМ – 100 тыс., e-port – 51 тыс. Аналитики подчеркнули, что данные довольно условны, поскольку бизнес-модели электронной платежной системы различны и их нельзя сравнивать напрямую. По мнению CNews Analytics, такую положительную динамику развития электронных платежных систем в России обеспечивают ряд факторов:

· Во-первых, это рост доходов населения и увеличение числа пользователей сотовой связи. Действительно, оплата услуг мобильной связи по-прежнему является основной статьей доходов компаний на данном рынке;

· Во-вторых, аналитики связывают перспективы дальнейшего роста с введением новых сервисов и увеличением спектра предоставляемых услуг - возможность оплаты фиксированной телефонии, а также услуг ЖКХ; рост числа интернет-платежей (онлайн-казино, мобильный контент, подарки, книги и т.д.);

· В-третьих, это удобство и скорость оплаты, а также возможность осуществления микроплатежей.

Однако, несмотря на значительный рост и предпосылки к дальнейшему динамичному развитию, аналитики отмечают ряд неоспоримых факторов, которые могут не только сдерживать рост отрасли, но также привести к коллапсу. Игроки считают, что отсутствие четких правовых схем работы электронных платежных систем сдерживает дальнейший рост, а еще большее ужесточение законодательства может привести к коллапсу в этом сегменте. Если же говорить об электронных денежных переводах в интернет-пространстве, то здесь ситуация еще более неоднозначная. Не одна электронная платежная система не является кредитной организацией и не должна предоставлять отчетность в контролирующие органы. Все участники рынка делают упор на то, что их компании не являются кредитными. Участники предоставляют отчет только в случае официального запроса Центрального Банка России. Причем, не важно пришел ли этот запрос на их адрес, или к их дилеру. В любом случае, подготавливается отчет по тем или иным транзакциям системы в контролирующие органы. Без запроса участники не обязаны отчитываться, поскольку не являются кредитной организацией. Финансовые потоки и вовсе нельзя назвать денежными в их системе обращаются не деньги, а "электронная валюта". Но тут стоит отметить, что понятия "электронная валюта" в российском законодательстве не существует. По сути, если владельцев платежных терминалов хоть как-то стали контролировать государственные органы и их финансовые потоки стали более прозрачными для блюстителей закона, то электронная валюта в сети так и остается в тени. Развитие электронных платежных систем связано с рядом проблем, тормозящие их развитие. К примеру, первостепенное значение имеет вопрос законодательной легализации деятельности операторов, уже достаточно давно принимающих платежи от физических лиц за услуги связи. На текущий момент – это серьезный бизнес, существенно упрощающий жизнь абонентов. Основная сложность – фактически монопольное положение Сбербанка на рынке приема коммунальных платежей. Особенно в регионах люди вынуждены тратить большое количество времени, чтобы добраться до отделения банка, отстоять в очереди и заплатить за квартиру. Принятая поправка к закону «О банках и банковской деятельности» позволит привлекать к приему коммунальных платежей ритейловые сети. Это позволит в кратчайшие сроки значительно сократить, если не ликвидировать вовсе, очереди на оплату услуг ЖКХ и электроэнергии за счет увеличения пунктов приема платежей на десятки тысяч точек. Если 10 млн. плательщиков ежемесячно будут экономить 30 минут за счет удобной и быстрой оплаты коммунальных услуг наша страна получит 50 млн. дополнительных часов рабочего времени, что будет стимулировать увеличение ее ВВП. Сэкономленное время люди смогут потратить на отдых или производительный труд. А пунктами приема платежей смогут стать магазины, аптеки, салоны связи, платежные терминалы, автозаправки и любые другие часто посещаемые плательщиками места. Парадоксален еще и тот факт, что в подавляющем большинстве случаев банкам просто невыгоден прием платежей от физических лиц. К примеру, половину всех платежей, проведенных через CyberPlat в 2005 году, составили платежи до $2. При себестоимости банковского перевода, в среднем в $1 и комиссии в 3% в случае, к примеру, перевода платежа в $2 доход банка составит 6 центов, а убыток от операции – 94 цента. Также, в России недостаточно торговых точек, принимающих к оплате банковские карты. Во всей стране насчитывается примерно 700 тыс. предприятий, в которых принимаются наличные деньги, и лишь 150 тыс. принимает банковские карты. То есть надлежащий охват рынка составляет, таким образом, всего рядом 15%. Я считаю, что полноценное развитие рынка банковских карт в России начнется только в тот момент, когда хотя бы в каждой второй торговой точке будет наличествовать POS-терминал, позволяющий оплатить покупку с помощью банковской карты. Немаловажным фактором, препятствующим развитию рынка электронных платежных систем, является недоверие и непривычность оплаты услуг фиксированной телефонии и ЖКХ через электронные платежные системы среди массового населения. Кроме того, пользователи по-прежнему не достаточно уверены в защите их персональных данных при оплате товаров и услуг в интернете – информационная безопасность и уровень мошенничества с электронными платежными системами до сих пор вызывают у них опасения. Как отмечают эксперты, для того чтобы привлекать клиентов, необходимо развивать платежный бизнес. На сегодняшний день более актуальным становится вопрос оптимизации работы сетей. Владельцы терминалов делают упор на внедрении новых возможностей и переоснащении терминалов. Последний год линейка доступных сервисов существенно расширилась, пополнившись оплатой различных услуг, коммунальных платежей и штрафов. Действительно, одним из главных векторов развития рынка электронных платежных систем является предоставление новых сервисов. Бизнес-модели электронной платежной системы кардинально различаются, отличаются у них и сервисы. Довольно часто с электронной коммерцией ассоциируется так называемая электронная наличность в сети. Действительно, изначально e-деньги были задуманы для того, чтобы оплачивать товары и услуги в сети Интернет. Отмечается, что основная масса платежей проходит через электронные кошельки, а также онлайн-услуги и P2P (person-to-person). Именно поэтому динамика рынка электронных платежей (70% – 120%) в несколько раз опережает развитие электронной коммерции (30% – 45%). Так, в 2007 году объем рынка электронной коммерции составил только 1,8 – 2 млрд. долл., в то время как рынок электронных платежных систем оценили в 5 – 15 млрд. долл. Такая высокая динамика роста электронных платежей в первую очередь обусловлена тем, что, в отличие от интернет-магазинов, электронные платежные системы обслуживают в основном рынок услуг, а не товаров. Таким образом, несмотря на все законодательные сложности, неясности и специфику бизнеса, за рынком электронной наличности и платежных терминалов большое будущее. Как говорят, платежные терминалы - это не простой бизнес, а социально значимый. Платежные системы обслуживают массовые потребности всего населения – десятков миллионов граждан РФ. Кроме того, во многих случаях это единственный способ оплаты услуг. И если сейчас свернуть половину платежных терминалов, многие граждане России, особенно в глубинке, могут оказаться отрезанными от связи. Без платежных систем большей части населения России станут труднодоступны услуги мобильной связи и некоторые другие. Действительно, контроль миллиардных финансовых потоков необходим, однако нужно грамотно выстроить работу, дабы избежать коллапса глобального масштаба.

Заключение

В результате написания курсовой работы нами были рассмотрены последовательно основные теоретические вопросы организации электронных платежных систем в целом и в нашей стране. Во-первых, мы рассмотрели основные понятия и значения, связанные с электронными платежными системами, выявили, чем отличаются электронные деньги от электронных платежных систем. Таким образом, электронной платежной системы – это технология (если говорить о реализации, то сервис), представляющая собой совокупность методов, договоренностей и технологий, позволяющая производить расчеты между контрагентами по сетям передачи данных, а электронные деньги – это виртуальные деньги, которые перемещаются между контрагентами по средствам электронных платежных систем. Также изучены виды электронных платежных систем и их функционирование в экономике, как происходит зачисление и хранение денежных средств в электронном кошельке, какие могут подстерегать опасности и как их избежать.

Рассмотрение роли электронной цифровой подписи в развитии электронных платежных систем, помогло нам разобраться в том, что операции, осуществляемые в системе совершенно безопасны, и защищены, что повышает доверие к электронной торговле. Далее изучены электронные платежные системы, осуществляемые в России. Приведены примеры и рассмотрена основная деятельность и функционирование наиболее перспективных участников рынка электронных платежных систем, таких как WebMoney Transfer, система CyberPlat, Яндекс.Деньги, платежная система e-port, русско-украинская система Rupay, платежный шлюз Assist. Выяснили, что в настоящий момент наиболее ярко выражены 5 платежных систем- "Киберплат", ОСМП, WebMoney, e-port, "Элекснет". В 2007 году на "Киберплат" пришлось 29,5% совокупного оборота 5 крупнейших электронных платежных систем России, с небольшим отрывом на втором месте ОСМП (29,3%), на третьем – WebMoney (20,8%), следом идет e-port с 14,3%, а заканчивает пятерку лидеров "Элекснет" с 6,1%. Каждая из представленных систем имеет ряд достоинств и недостатков.

И, наконец, были рассмотрены вопросы, касающиеся проблем и перспектив развития электронных платежных систем в современной России. Состояние рынка платежных систем сегодня можно охарактеризовать как «в начале бурного развития». Электронные платежи — это закономерный этап в развитии телекоммуникаций. Электронные платежи нужны в первую очередь для покупки услуг и нематериальных товаров, «отгружаемых» через Интернет, а также оплату коммунальных и других услуг. Как электронная почта избавляет от необходимости ходить на почту для отправки писем, так и электронные платежи экономят время и усилия. Очевидно, что скорость распространения электронных платежей зависит не только от развития самих электронных платежных систем, но и от расширения доступа населения к Интернету и грамотности граждан в опросе о электронных платежах. Затрудняет развитие данной системы, такой фактор как недоверие и непривычность оплаты услуг фиксированной телефонии и ЖКХ через электронные платежные системы среди массового населения и недостаток платежных терминалов в некоторых регионах страны. Выход из ситуации, таков, что необходимо добиться доверия электронных платежей у населения, путем увеличения мер защиты самих платежей, а также устранять причины безграмотности населения в вопросах об электронных платежах. Расширить возможности доступа к электронным платежным системам, как в городах, так и в отдаленных населенных пунктах. Можно утверждать, что системы электронных платежей уже вполне прижились. Ими пользуются сотни тысяч людей в России. Именно поэтому проявляется большой потенциал развития электронных платежных систем. Такая логика позволила рассмотреть основные теоретические вопросы рассматриваемой проблемы, сделать выводы и дать рекомендации по совершенствованию механизма и нормативной базы электронных платежей.

Приложение 1

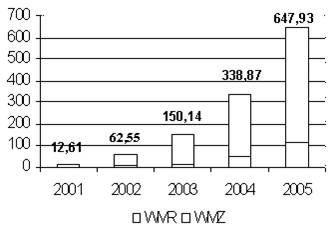

А) Динамика оборота системы WebMoney 2001-2005 годы, $ млн.

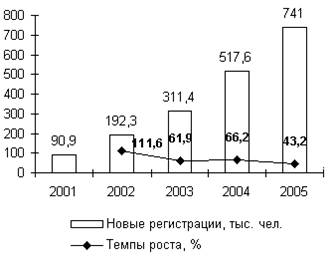

Б) Динамика новых регистраций в системе WebMoney, 2001-2005 годы

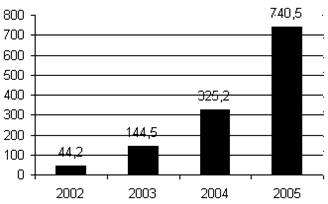

В) Динамика оборота группы компаний E-port, $ млн.

Похожие работы

... с кодовым ключом 128-bit. Кроме того Moneybookers не допускает анонимных регистраций пользовательских счетов, что в значительной степени снижает риск мошенничества с денежными средствами. 3 Виды электронных платежных средств на базе карт Пластиковые карты - это персонифицированный платежный инструмент, предоставляющий пользующемуся картой лицу возможность безналичной оплаты товаров или ...

... центральной базы данных с pin-кодами и аппаратная устойчивость интеллектуальной телефонной сети Eaccess, Phonepay 1.3 Анализ основных электронных платёжных систем, используемых в России В настоящее время в российском Интернете используется достаточно много электронных платежных систем, хотя не все они получили широкое распространение. Характерно, что практически все западные платежные ...

... активности, что в некотором роде показывает степень доверия системы WM к этому партнеру. Это очень полезная информация, особенно, когда вы новичок и еще «не освоились» в платежной системе WebMoney и опасаетесь недобросовестных партнеров по сделкам. Украинская платежная система Интернет.Деньги (iMoney) основана на технологии PayCash, как и российская система Яндекс.Деньг. Ее участником может ...

... гораздо больший процент от общей денежной массы, чем в России (доходящий до 40%). В чем же главные преимущества наличных расчетов, которые позволяют им благополучно сосуществовать со всеми новшествами электронных платежных систем и даже не сильно терять свои позиции? Это оперативность, большая надежность и, главное, анонимность. И тут возникает вполне естественный вопрос: “А нельзя ли соединить ...

0 комментариев