Навигация

Общехозяйственные расходы включать в себестоимость продукции (работ, услуг) полностью

22. Общехозяйственные расходы включать в себестоимость продукции (работ, услуг) полностью.

23. Выдача наличных денежных средств работникам под отчет определяется «Порядком ведения кассовых операций в РФ». Денежные средства выдавать под отчет на срок до 10 дней и в размере до 50 000 рублей. Перечень лиц, имеющих право получать подотчетные суммы установить приказом.

24. Для обеспечения достоверных данных бухгалтерского учета и бухгалтерской отчетности проводить инвентаризацию имущества и обязательств, в ходе которой проверять и документально подтверждать их наличие, состояние и оценку основных средств 1 раз в 3 года до 1 декабря, но не ранее 1 октября; другого имущества, расчетов, финансовых обязательств ежегодно до 1 декабря, но не ранее 1 октября; денежных средств кассы и других ценностей, бланков строгой отчетности 1 раз в квартал. Проводить инвентаризацию в других случаях, предусмотренных законодательством.

ПРИЛОЖЕНИЕ 4

Учетная политика для целей налогового учета на 2008 год

Приказ

от "__" _____________ 2007 г. N ____

Об учетной политике ООО "ДИМ"

для целей налогообложения в 2008 г.

В соответствии с положениями НК РФ в целях соблюдения организацией в течение 2008г. единого порядка ведения налогового учета приказываю:

1. Налоговый учет вести силами бухгалтерии ООО "ДИМ".

2. Использовать систему регистров налогового учета и порядок их заполнения, предусмотренные в специализированной программе "1С:Бухгалтерия 7.7".

3. Учет доходов и расходов вести по методу начисления.

3.1. Прямыми расходами для целей налогового учета общества считать:

- материальные затраты;

- расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, суммы ЕСН, начисленного на указанные суммы расходов на оплату труда, а также расходы на обязательное пенсионное страхование этого персонала;

- суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг;

- договорная стоимость товаров, приобретаемых для перепродажи.

4. Учет амортизируемого имущества вести в следующем порядке.

4.1. Амортизацию по объектам амортизируемого имущества (основным средствам и нематериальным активам) начислять следующим образом:

- по зданиям и сооружениям, входящим в 8 - 10 амортизационные группы - линейным методом.

- по остальным объектам амортизируемого имущества - нелинейным методом.

4.2. Применять к основной норме амортизации специальный коэффициент в размере 2 в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды или повышенной сменности. Конкретный перечень объектов основных средств, по которым применяется специальный коэффициент, определяется отдельными приказами.

4.3. Для амортизируемых основных средств, являющихся предметом договора финансовой аренды (лизинга), к основной норме амортизации применять специальный коэффициент в размере 3.

4.4. По приобретаемым основным средствам, бывшим в употреблении, норму амортизации определять с учетом срока полезного использования, уменьшенного на число месяцев эксплуатации данного имущества у предыдущих собственников.

4.5. Расходы на ремонт основных средств признавать для целей налогообложения в составе прочих расходов в том отчетном периоде, в котором они были осуществлены, в сумме фактических затрат.

4.6. Включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере 10% первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств, суммы которых определяются в соответствии со ст. 257 НК РФ.

5. Резерв предстоящих расходов на оплату отпусков не создавать.

6. Резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год не создавать.

7. Создать резерв по сомнительным долгам в соответствии с правилами ст. 266 НК РФ.

8. Создать резерв по гарантийному ремонту и гарантийному обслуживанию в размере в соответствии с правилами ст. 267 НК РФ.

9. При реализации покупных товаров их стоимость оценивать по средней себестоимости.

10. При реализации и ином выбытии ценных бумаг их стоимость оценивать по себестоимости первых по времени приобретений (ФИФО).

11. При отнесении процентов по долговым обязательствам к расходам предельную величину процентов, признаваемых расходом, определять исходя из ставки рефинансирования Банка России, увеличенной в 1,1 раза - по долговым обязательствам в рублях и ставки в размере 15% - по долговым обязательствам в иностранной валюте.

12. Уплату ежемесячных авансовых платежей по налогу на прибыль производить исходя из фактически полученной прибыли и ставки налога.

ПРИЛОЖЕНИЕ 5

Уплата налога на прибыль ежемесячными авансовыми платежами

| Вид платежа | Расчет суммы платежа | Сроки уплаты | Сроки представления налоговой декларации |

| Ежемесячный авансовый платеж в I квартале | Равен сумме ежемесячного авансового платежа в IV квартале предыдущего налогового периода (п. 2 ст. 286 НК РФ). Если рассчитанная сумма отрицательна или равна нулю, ежемесячные авансовые платежи в I квартале не осуществляются | Не позднее 28-го числа каждого месяца в отчетном периоде (п. 1 ст. 287 НК РФ) | По итогам отчетного периода декларация представляется не позднее 28-го числа со дня окончания соответствующего периода (п. 3 ст. 289 НК РФ). За отчетный период налоговые декларации представляются в упрощенной форме (п. 2 ст. 289 НК РФ) |

| Ежемесячный авансовый платеж во II квартале | Равен авансовому платежу за I квартал х 1/3 (п. 2 ст. 286 НК РФ). Если рассчитанная сумма отрицательна или равна нулю, ежемесячные авансовые платежи во II квартале не осуществляются | ||

| Ежемесячный авансовый платеж в III квартале | Равен авансовому платежу по итогам полугодия минус авансовый платеж за I квартал х 1/3 (п. 2 ст. 286 НК РФ). Если рассчитанная сумма отрицательна или равна нулю, ежемесячные авансовые платежи в III квартале не осуществляются | Не позднее 28-го числа каждого месяца в отчетном периоде (п. 1 ст. 287 НК РФ) | По итогам отчетного периода декларация представляется не позднее 28-го числа со дня окончания соответствующего периода (п. 3 ст. 289 НК РФ). За отчетный период налоговые декларации представляются в упрощенной форме (п. 2 ст. 289 НК РФ) |

| Ежемесячный авансовый платеж в IV квартале | Равен авансовому платежу по итогам 9 месяцев минус авансовый платеж по итогам полугодия х 1/3 (п. 2 ст. 286 НК РФ). Если рассчитанная сумма отрицательна или равна нулю, ежемесячные авансовые платежи в IV квартале не осуществляются | ||

| Платеж по итогам года | Ставка налога х фактически полученная в налоговом периоде прибыль. Уплачивается за вычетом ранее начисленных сумм авансовых платежей (п. 2 ст. 286, п. 1 ст. 287 НК РФ) | Не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 1 ст. 287, п. 4 ст. 289 НК РФ) | По итогам налогового периода декларация представляется не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 4 4 ст. 289 НК РФ) |

ПРИЛОЖЕНИЕ 6

Расчет размера авансовых платежей

| Авансовые платежи за I квартал: | |

| январь | 7000 руб. |

| февраль | 7000 руб. |

| март | 7000 руб. |

| Налог на прибыль организаций за I квартал: | |

| Начислен налог на прибыль организаций за I квартал | 21 600 руб. (90 000 руб. х 24%) |

| Авансовые платежи, уплаченные в I квартале Примечание. Перечислены в I квартале: 7000 руб. х 3 | 21 000 руб. (7000 руб. х 3) |

| В апреле доплата налога на прибыль за I квартал | 600 руб. (21 600 руб. - 21 000 руб.) |

| Авансовые платежи за II квартал: | |

| апрель | 7200 руб. (21 600 руб. / 3) |

| май | 7200 руб. (21 600 руб. / 3) |

| июнь | 7200 руб. (21 600 руб. / 3) |

| Налог на прибыль организаций за полугодие: | |

| Начислен налог на прибыль организаций за полугодие | 48 000 руб. (200 000 руб. х 24%) |

| Авансовые платежи, уплаченные за полугодие Примечание. Перечислены в I квартале: 7000 руб. х 3 + 600 руб.; перечислены во II квартале: 7200 руб. х 3 | 43 200 руб. (7000 руб. х 3 + 600 руб. + 7200 руб. х 3) |

| В июле доплата налога на прибыль за полугодие | 4800 руб. (48 000 руб. - 43 200 руб.) |

| Авансовые платежи за III квартал: | |

| июль | 8800 руб. ((48 000 руб. - 21 600 руб.) / 3) |

| август | 8800 руб. ((48 000 руб. - 21 600 руб.) / 3) |

| сентябрь | 8800 руб. ((48 000 руб. - 21 600 руб.) / 3) |

| Налог на прибыль организаций за 9 месяцев: | |

| Начислен налог на прибыль организаций за 9 месяцев | 36 000 руб. (150 000 руб. х 24%) |

| Авансовые платежи, уплаченные за 9 месяцев Примечание. Перечислены в I квартале: 7000 руб. х 3 + 600 руб. Перечислены во II квартале: 7200 руб. х 3 + 4800 руб. Перечислены в III квартале: 8800 руб. х 3 | 74 400 руб. (7000 руб. х 3 + 600 руб. + 7200 руб. х 3 + 4800 руб. + 8800 руб. х 3) |

| Переплата налога на прибыль за 9 месяцев Примечание. Переплата по налогу на прибыль может быть возвращена из бюджета или зачтена в счет уплаты очередных платежей | 38 400 руб. (36 000 руб. - 74 400 руб.) |

| Авансовые платежи за IV квартал: | |

| октябрь | 0 руб., так как сумма авансового платежа за 9 месяцев меньше суммы авансового платежа за полугодие (п. 2 ст. 286 НК РФ) |

| ноябрь | 0 руб., так как сумма авансового платежа за 9 месяцев меньше суммы авансового платежа за полугодие (п. 2 ст. 286 НК РФ) |

| декабрь | 0 руб., так как сумма авансового платежа за 9 месяцев меньше суммы авансового платежа за полугодие (п. 2 ст. 286 НК РФ) |

| Налог на прибыль организаций за год: | |

| Начислен налог на прибыль организаций за год | 50 400 руб. (210 000 руб. х 24%) |

| Авансовые платежи, уплаченные за год Примечание. Перечислены в I квартале: 7000 руб. х 3 + 600 руб. Перечислены во II квартале: 7200 руб. х 3 + 4800 руб. Перечислены в III квартале: 8800 руб. х 3 Перечислены в IV квартале: 0 руб. | 74 400 руб. (7000 руб. х 3 + 600 руб. + 7200 руб. х 3 + 4800 руб. + 8800 руб. х 3 + 0 руб.) |

| Переплата налога на прибыль за год Примечание. Переплата по налогу на прибыль может быть возвращена из бюджета или зачтена в счет уплаты очередных платежей | 24 000 руб. (50 400 руб. - 74 400 руб.) |

ПРИЛОЖЕНИЕ 7

Просроченная задолженность дебиторов ООО "ДИМ"

(тыс. руб.)

| Дебиторы | ||||||

| Дата возникновения просроченной задолженности | ЗАО «Орион» | ООО «Вектор» | ООО «Ника» | ООО «Миг» | ИП «Петров» | ИП «Сидоров» |

| 14.11.2006 | 349 | |||||

| 19.01.2007 | 246 | |||||

| 02.02.2007 | 339 | |||||

| 19.03.2007 | 152 | |||||

| 25.04.2007 | -349 | |||||

| 26.04.2007 | -339 | |||||

| 28.04.2007 | 231 | |||||

| 10.05.2007 | 392 | |||||

| 26.06.2007 | ||||||

| 02.07.2007 | -231 | |||||

| 09.07.2007 | -122 | -246 | ||||

| 12.07.2007 | 438 | |||||

| 10.08.2007 | 309 | |||||

| 09.10.2007 | -309 | |||||

| 11.10.2007 | 578 | |||||

| 13.10.2007 | 240 | |||||

| 20.10.2007 | -377 | |||||

| Итого просроченная дебиторская задолженность на 31.12.2007 |

61 |

270 |

240 |

578 |

0 | 152 |

ПРИЛОЖЕНИЕ 8

Расчет показателей актива бухгалтерского баланса в 2007 году без создания резерва по сомнительным долгам и при его создании

(тыс. руб.)

| Показатели | На конец 2006 года | На конец 2007 года | Изменение за 2007 год | |||

| без резерва | с резервом | Изм-е | без резерва | с резервом | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Внеоборотные активы | ||||||

| Нематериальные активы | ||||||

| Основные средства | ||||||

| Незавершенное строительство | ||||||

| Доходные вложения в материальные ценности | ||||||

| Долгосрочные финансовые вложения | ||||||

| Отложенные налоговые активы | ||||||

| Прочие внеоборотные активы | ||||||

| Оборотные активы | ||||||

| Запасы расходы будущих периодов | ||||||

| НДС | ||||||

| Дебиторская задолженность долгосрочная | ||||||

| Дебиторская задолженность краткосрочная | ||||||

| Покупатели и заказчики | ||||||

| Краткосрочные финансовые вложения | ||||||

| Денежные средства | ||||||

| Прочие оборотные активы | ||||||

| Всего активов | ||||||

ПРИЛОЖЕНИЕ 9

Расчет показателей пассива бухгалтерского баланса в 2007 году без создания резерва по сомнительным долгам и при его создании

(тыс. руб.)

| Показатели | На конец 2006 года | На конец 2007 года | Изменение за 2007 год | |||

| без резерва | с резервом | Изм-е | без резерва | с резервом | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Капитал и резервы | ||||||

| Уставной капитал | ||||||

| Добавочный капитал | ||||||

| Резервный капитал | ||||||

| Нераспределенная прибыль | ||||||

| Долгосрочные обязательства | ||||||

| Отложенные налоговые обязательства | ||||||

| Краткосрочные обязательства | ||||||

| Займы и кредиты | ||||||

| Кредиторская задолженность | ||||||

| Задолженность перед участниками по выплате доходов | ||||||

| Доходы будущих периодов | ||||||

| Резервы предстоящих расходов | ||||||

| Прочие краткосрочные пассивы | ||||||

| Всего пассивов | ||||||

ПРИЛОЖЕНИЕ 10

Расчет чистых активов в 2007 году без создания резерва по сомнительным долгам и при его создании

(тыс. руб.)

| Показатели | На конец 2006 года | На конец 2007 года | Изменение за 2007 год | |||

| без резерва | с резервом | Изм-е | без резерва | с резервом | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Нематериальные активы | ||||||

| Основные средства | ||||||

| Незавершенное строительство | ||||||

| Доходные вложения в материальные ценности | ||||||

| Долгосрочные и краткосрочные финансовые вложения | ||||||

| Прочие внеоборотные активы | ||||||

| Запасы НДС по приобретенным ценностям | ||||||

| Дебиторская задолженность | ||||||

| Денежные средства | ||||||

| Прочие оборотные активы | ||||||

| Итого: активы, принимаемые к расчету | ||||||

| Долгосрочные обязательства по займам и кредитам | ||||||

| Прочие долгосрочные обязательства | ||||||

| Краткосрочные обязательства по займам и кредитам | ||||||

| Кредиторская задолженность | ||||||

| Задолженность перед участниками по выплате доходов | ||||||

| Резервы предстоящих расходов | ||||||

| Прочие краткосрочные обязательства | ||||||

| Итого: пассивы, принимаемые к расчету | ||||||

| Стоимость чистых активов | ||||||

| Уставной капитал | ||||||

| Резервный капитал | ||||||

| Отклонение стоимости чистых активов от уставного капитала | ||||||

| Отклонение стоимости чистых активов от суммы уставного капитала и резервного капитала | ||||||

ПРИЛОЖЕНИЕ 11

Расчет показателей ликвидности в 2007 году без создания резерва по сомнительным долгам и при его создании

| Показатели | На конец 2006 года | На конец 2007 года | Изменение за 2007 год | |||

| без резерва | с резервом | Изм-е | без резерва | с резервом | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Денежные средства, тыс. руб. | ||||||

| Краткосрочные финансовые вложения, тыс. руб. | ||||||

| Итого быстрореализуемые активы (гр.1), тыс. руб. | ||||||

| Активы со средним сроком ликвидности, дебиторская задолженность со сроком погашения менее 12 мес. (гр.2), тыс. руб. | ||||||

| Итого активы гр.1 + гр.2, тыс. руб. | ||||||

| Запасы, тыс. руб. | ||||||

| НДС, тыс. руб. | ||||||

| Прочие оборотные активы, тыс. руб | ||||||

| Итого медленно реализуемые активы (гр.3), тыс. руб. | ||||||

| Всего ликвидные активы, тыс. руб | ||||||

| Краткосрочные обязательства, тыс. руб. | ||||||

| Коэффициенты ликвидности: | ||||||

| абсолютной ликвидности (К4) | ||||||

| срочной ликвидности (К5) | ||||||

| Текущей ликвидности (К6) | ||||||

ПРИЛОЖЕНИЕ 12

Расчет суммы амортизации с использованием различных способов

| Начисление амортизации линейным способом | |

| Сумма амортизации в год | 840 000 руб. (3 360 000 / 4) |

| Процент суммы амортизации | 25% (840 000 / 3 360 000 х 100%) |

| Сумма амортизации в месяц | 70 000 руб. (840 000 / 12) |

| Сумма амортизации в квартал | 210 000 руб. : (70 000 x 3) |

| Начисление амортизации способом списания стоимости по сумме чисел лет срока полезного использования | |

| Расчет амортизации в первый год эксплуатации | |

| Сумма амортизации в год | 1 344 000 руб. (3 360 000 х 4 / (1 + 2 + 3 + 4)) |

| Процент суммы амортизации в первый год эксплуатации | 40% (1 344 000 / 3 360 000 х 100%) |

| Сумма амортизации в месяц | 112 000 руб. (1 344 000 / 12) |

| Сумма амортизации в квартал | 336 000 руб. (112 000 x 3) |

| Расчет амортизации во второй год эксплуатации | |

| Сумма амортизации в год | 1 008 000 руб. (3 360 000 х 3 / (1 + 2 + 3 + 4)) |

| Процент суммы амортизации во второй год эксплуатации | 30% (1 008 000 / 3 360 000 х 100%) |

| Сумма амортизации в месяц | 84 000 руб. (1 008 000 / 12) |

| Сумма амортизации в квартал | 252 000 руб. (84 000 х 3) |

| Расчет амортизации в третий год эксплуатации | |

| Сумма амортизации в год | 672 000 руб. (3 360 000 х 2 / (1 + 2 + 3 + 4)) |

| Процент суммы амортизации в третий год эксплуатации | 20% (672 000 / 3 360 000 х 100%) |

| Сумма амортизации в месяц | 56 000 руб. (672 000 / 12) |

| Сумма амортизации в квартал | 168 000 руб. (56 000 x 3) |

| Расчет амортизации в четвертый год эксплуатации | |

| Сумма амортизации в год | 336 000 руб. (3 360 000 х 1 / (1 + 2 + 3 + 4)) |

| Процент суммы амортизации в четвертый год эксплуатации | 10% (336 000 / 3 360 000 х 100%) |

| Сумма амортизации в месяц | 28 000 руб. (336 000 / 12) |

| Сумма амортизации в квартал | 84 000 руб. (28 000 х 3) |

| Начисление амортизации способом уменьшаемого остатка | |

| Расчет амортизации в первый год эксплуатации | |

| Сумма амортизации в год | 840 000 руб. (3 360 000 х 25%) |

| Процент суммы амортизации в первый год эксплуатации | 25% (100% / 4) |

| Сумма амортизации в месяц | 70 000 руб. (840 000 / 12) |

| Сумма амортизации в квартал | 210 000 руб. (70 000 x 3) |

| Расчет амортизации во второй год эксплуатации | |

| Сумма амортизации в год | 630 000 руб. ((3 360 000 - 840 000) х 25%) |

| Процент суммы амортизации во второй год эксплуатации | 25% (100% / 4) |

| Сумма амортизации в месяц | 52 500 руб. (630 000 / 12) |

| Сумма амортизации в квартал | 157 500 руб. (52 500 x 3) |

| Расчет амортизации в третий год эксплуатации | |

| Сумма амортизации в год | 472 500 руб. ((3 360 000 - 840 000 - 630 000) х 25%) |

| Процент суммы амортизации в третий год эксплуатации | 25% (100% / 4) |

| Сумма амортизации в месяц | 39 375 руб. (472 500 / 12) |

| Сумма амортизации в квартал | 118 125 руб. (39 375 x 3) |

| Расчет амортизации в четвертый год эксплуатации | |

| Сумма амортизации в год | 354 375 руб. ((3 360 000 - 840 000 - 630 000 - 472 500) х 25%) |

| Процент суммы амортизации в четвертый год эксплуатации | 25% (100% / 4) |

| Сумма амортизации в месяц | 29 531,25 руб. (354 375 / 12) |

| Сумма амортизации в квартал | 88 593,75 руб. (29 531,25 х 3) |

| Расчет амортизации в первый год эксплуатации | |

| Сумма амортизации в год | 1 680 000 руб. (3 360 000 х 25% х 2) |

| Процент суммы амортизации в первый год эксплуатации | 50% (100% / 4 х 2) |

| Сумма амортизации в месяц | 140 000 руб. (1 680 000 / 12) |

| Сумма амортизации в квартал | 420 000 руб. (140 000 x 3) |

| Расчет амортизации во второй год эксплуатации | |

| Сумма амортизации в год | 840 000 руб. ((3 360 000 - 1 680 000) х 50%) |

| Процент суммы амортизации во второй год эксплуатации | 50% (100% / 4 х 2) |

| Сумма амортизации в месяц | 70 000 руб. (840 000 / 12) |

| Сумма амортизации в квартал | 210 000 руб. (70 000 x 3) |

| Расчет амортизации в третий год эксплуатации | |

| Сумма амортизации в год | 420 000 руб. ((3 360 000 - 1 680 000 - 840 000) х 50%) |

| Процент суммы амортизации в третий год эксплуатации | 50% (100% / 4 х 2) |

| Сумма амортизации в месяц | 35 000 руб. (420 000 / 12) |

| Сумма амортизации в квартал | 105 000 руб. (35 000 x 3) |

| Расчет амортизации в четвертый год эксплуатации | |

| Сумма амортизации в год | 210 000 руб. ((3 360 000 - 1 680 000 - 840 000 - 420 000) х 50%) |

| Процент суммы амортизации в четвертый год эксплуатации | 50% (100% / 4 х 2) |

| Сумма амортизации в месяц | 17 500 руб. (210 000 / 12) |

| Сумма амортизации в квартал | 52 500 руб. (17 500 x 3) |

ПРИЛОЖЕНИЕ 13

Сравнение начисленного налога на имущество при применении различных способов начисления амортизации

| Год | Квартал | Начисление амортизации линейным способом | Начисление амортизации способом списания стоимости по сумме чисел лет срока полезного использования | ||

| Остаточная стоимость на конец квартала | Сумма налога за год | Остаточная стоимость на конец квартала | Сумма налога за год | ||

| 1 | 1 | 3 150 000 | 64 680 | 3 024 000 | 59 136 |

| 2 | 2 940 000 | 2 688 000 | |||

| 3 | 2 730 000 | 2 352 000 | |||

| 4 | 2 520 000 | 2 016 000 | |||

| 2 | 1 | 2 310 000 | 46 200 | 1 764 000 | 33 264 |

| 2 | 2 100 000 | 1 512000 | |||

| 3 | 1 890 000 | 1 260 000 | |||

| 4 | 1 680 000 | 1 008 000 | |||

| 3 | 1 | 1 470 000 | 27 720 | 840 000 | 14 784 |

| 2 | 1 260 000 | 672 000 | |||

| 3 | 1 050 000 | 504 000 | |||

| 4 | 840 000 | 336 000 | |||

| 4 | 1 | 630 000 | 9 240 | 252 000 | 3 696 |

| 2 | 420 000 | 168 000 | |||

| 3 | 210 000 | 84 000 | |||

| 4 | - | - | |||

| Всего начислено налога за 4 года | 147 840 | 110 880 | |||

| Год | Квартал | Начисление амортизации способом уменьшаемого остатка | Начисление амортизации способом уменьшаемого остатка с применением коэффициента 2 | ||

| Остаточная стоимость на конец квартала | Сумма налога за год | Остаточная стоимость на конец квартала | Сумма налога за год | ||

| 1 | 1 | 3 150 000 | 64 680 | 2 940 000 | 55 440 |

| 2 | 2 940 000 | 2 520 000 | |||

| 3 | 2 730 000 | 2 100 000 | |||

| 4 | 2 520 000 | 1 680 000 | |||

| 2 | 1 | 2 362 500 | 48 510 | 1 470 000 | 27 720 |

| 2 | 2 205 000 | 1 260 000 | |||

| 3 | 2 047 500 | 1 050 000 | |||

| 4 | 1 890 000 | 840 000 | |||

| 3 | 1 | 1 771 875 | 36 383 | 735 000 | 13 860 |

| 2 | 1 653 750 | 630 000 | |||

| 3 | 1 535 625 | 525 000 | |||

| 4 | 1 417 500 | 420 000 | |||

| 4 | 1 | 1 328 906,25 | 27 287 | 367 500 | 6 930 |

| 2 | 1 240 312,50 | 315 000 | |||

| 3 | 1 151 718,75 | 262 500 | |||

| 4 | 1 063 125 | 210 000 | |||

| Всего начислено налога за 4 года | 176 860 | 103 950 | |||

ПРИЛОЖЕНИЕ 14

Расчет суммы амортизации с использованием различных методов начисления амортизации

| Начисление амортизации линейным методом | |

| Норма амортизации в месяц | 0,02 (1 / (4 х 12) х 100%) |

| Сумма амортизации в месяц | 67 200 руб. (3 360 000 руб. x 0,02) |

| Сумма амортизации в год | 806 400 руб. (67 200 руб. х 12) |

| Начисление амортизации нелинейным методом | |

| 20% от первоначальной стоимости | 672 000 руб. (3 360 000 руб. х 20%) |

| Норма амортизации в месяц | 0,04 (2 / (4 х 12) х 100%) |

| Сумма амортизации в 1-й месяц | 134 400,00 руб. (3 360 000 руб. х 0,04) |

| Сумма амортизации во 2-й месяц | 129 024 руб. ((3 360 000 руб. - 134 400 руб.) х 0,04) |

| Сумма амортизации в 3-й месяц | 123 863,04 руб. ((3 360 000 руб. - 134 400 руб. – 129 024 руб.) x 0,04) |

| и т.д. | ... |

| Сумма амортизации в 3-й месяц 4 года | 66 676,05 руб. (666 760,50 руб. / 10) |

| Сумма амортизации в 4-й месяц 4 года | 66 676,05 руб. (666 760,50 руб. / 10) |

| и т.д. | ... |

| Сумма амортизации в 12-й месяц 4 года | 66 676,05 руб. (666 760,50 руб. /10) |

ПРИЛОЖЕНИЕ 15

Сравнение начисленной суммы амортизации

| Год | Месяц | Начисление амортизации линейным способом | Начисление амортизации нелинейным способом | ||||

| Сумма амортизации в месяц | Остаточная стоимость на конец месяца | Сумма амортизации за год | Сумма амортизации в месяц | Остаточная стоимость на конец месяца | Сумма амортизации за год | ||

| 1 | 1 | 67 200 | 3 290 000 | 806 400 | 134 400,00 | 3 220 000,00 | 1 343 777,72 |

| 2 | 67 200 | 3 220 060 | 124 024,00 | 3 085 833,33 | |||

| 3 | 67 200 | 3 150 000 | 123863,04 | 2 957 256,94 | |||

| 4 | 67 200 | 3 080 000 | 118 084,91 | 2 834 037,91 | |||

| 5 | 67 200 | 3 010 000 | 113 164,71 | 2 715 952,99 | |||

| 6 | 67 200 | 2 940 000 | 108 449,51 | 2 602 788,28 | |||

| 7 | 67 200 | 2 870 000 | 103 930,78 | 2 494 338,77 | |||

| 8 | 67 200 | 2 800 000 | 99 600,33 | 2 390 407,99 | |||

| 9 | 67 200 | 2 730 000 | 95 450,32 | 2 290 807,66 | |||

| 10 | 67 200 | 2 660 000 | 91 473,22 | 2 195 357,34 | |||

| 11 | 67 200 | 2 590 000 | 87 661,84 | 2 103 884,12 | |||

| 12 | 67 200 | 2 520 000 | 84 009,26 | 2 016 222,28 | |||

| 2 | 1 | 67 200 | 2 450 000 | 806 400 | 80 508,88 | 1 932 213,02 | 806 355,53 |

| 2 | 67 200 | 2 380 000 | 77 154,34 | 1 851 704,14 | |||

| 3 | 67 200 | 2 310 000 | 73 939,58 | 1 774 549,80 | |||

| 4 | 67 200 | 2 240 000 | 70 858,76 | 1 700 610,23 | |||

| 5 | 67 200 | 2 170 000 | 67 906,31 | 1 629 751,47 | |||

| 6 | 67 200 | 2 100 000 | 65 076,88 | 1 561 845,16 | |||

| 7 | 67 200 | 2 030 000 | 62 365,34 | 1 496 768,27 | |||

| 8 | 67 200 | 1 960 000 | 59 766,79 | 1 434 402,93 | |||

| 9 | 67 200 | 1 890 000 | 57 276,51 | 1 374 636,14 | |||

| 10 | 67 200 | 1 820 000 | 54 889,98 | 1 317 359,63 | |||

| 11 | 67 200 | 1 750 000 | 52 602,90 | 1 262 469,65 | |||

| 12 | 67 200 | 1 680 000 | 50 411,11 | 1 209 866,75 | |||

| 3 | 1 | 67 200 | 1 610 000 | 806 400 | 48 310,65 | 1 159 455,63 | 48 366,66 |

| 2 | 67 200 | 1 540 000 | 46 297,71 | 1 111 144,98 | |||

| 3 | 67 200 | 1 470 000 | 44 368,64 | 1 064 847,27 | |||

| 4 | 67 200 | 1 400 000 | 42 519,94 | 1 020 478,64 | |||

| 5 | 67 200 | 1 330 000 | 40 748,28 | 977 958,69 | |||

| 6 | 67 200 | 1 260 000 | 39 050,43 | 937 210,42 | |||

| 7 | 67 200 | 1 190 000 | 37 423,33 | 898 159,98 | |||

| 8 | 67 200 | 1 120 000 | 35 864,03 | 860 736,65 | |||

| 9 | 67 200 | 1 050 000 | 34 369,69 | 824 872,62 | |||

| 10 | 67 200 | 980 000 | 32 937,62 | 790 502,93 | |||

| 11 | 67 200 | 910 000 | 31 565,22 | 757 565,31 | |||

| 12 | 67 200 | 840 000 | 30 250,00 | 726 000,09 | |||

| 4 | 1 | 67 200 | 770 000 | 806 400 | 28 989,59 | 695 750,08 | 726 000,09 |

| 2 | 67 200 | 700 000 | 66 676,05 | 666 760,50 | |||

| 3 | 67 200 | 630 000 | 66 676,05 | 600 084,45 | |||

| 4 | 67 200 | 560 000 | 66 676,05 | 533 408,40 | |||

| 5 | 67 200 | 490 000 | 66 676,05 | 466 732,35 | |||

| 6 | 67 200 | 420 000 | 66 676,05 | 400 056,30 | |||

| 7 | 67 200 | 350 000 | 66 676,05 | 333 380,25 | |||

| 8 | 67 200 | 280 000 | 66 676,05 | 266 704,20 | |||

| 9 | 67 200 | 210 000 | 66 676,05 | 200 028,15 | |||

| 10 | 67 200 | 140 000 | 66 676,05 | 133 352,10 | |||

| 11 | 67 200 | 70 000 | 66 676,05 | 66 676,05 | |||

| 12 | 67 200 | - | 66 676,05 | - | |||

ПРИЛОЖЕНИЕ 16

Расчет суммы налога на прибыль без создания резерва по сомнительным долгам и при его создании

(тыс. руб.)

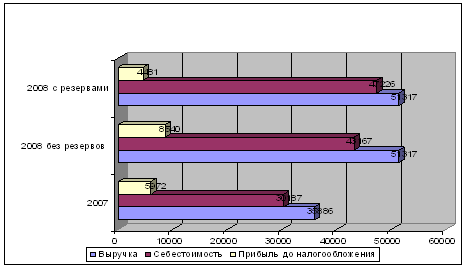

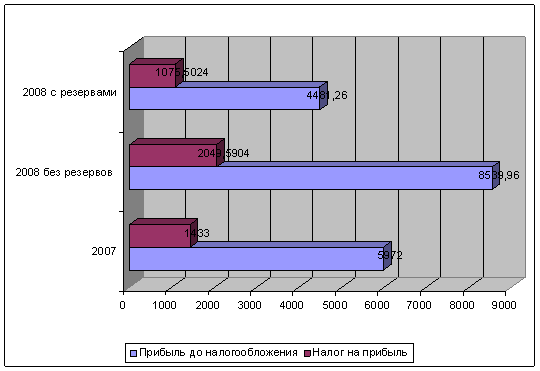

| 2006 год | I квартал 2007г. | I полугодие 2007г. | 9 месяцев 2007г. | 2007 год | |||||||||

| Показатели | Без резер-ва | Без резер-ва | С резер-вомм | Изм-е | Без резер-ва | С резер-вом | Изм-е | Без резерва | С резер-вом | Изм-е | Без резер-ва | С резер-вом | Изм-е |

| Доходы от реализации | 47442 | 13589 | 13589 | 0 | 31248 | 31248 | 0 | 52991 | 52 991 | 0 | 65209 | 65209 | 0 |

| Расходы, уменьшающие сумму доходов от реализации | 40424 | -11725 | -11725 | 0 | -26 976 | -26 796 | 0 | -45720 | -45 720 | 0 | -56 280 | -56280 | 0 |

| Внереализационные расходы | 77 | 53 | 53 | 0 | 123 | 123 | 0 | 208 | 208 | 0 | 256 | 256 | 0 |

| Внереализационые доходы | 102 | -85 | -727 | -642 | -206 | -916 | -710 | -379 | -1175 | -796 | -467 | -1359 | -892 |

| Итого: бухгалтерская прибыль | 6993 | 1832 | 1190 | -642 | 4190 | 3480 | -710 | 7100 | 6304 | -796 | 8718 | 7826 | -892 |

| Налог на прибыль | 1678 | 440 | 286 | -154 | 1005 | 835 | -170 | 1704 | 1513 | -191 | 2092 | 1878 | -214 |

ПРИЛОЖЕНИЕ 17

Расчет показателей Отчета о прибылях и убытках в 2007 году без создания резерва по сомнительным долгам

и при его создании

(тыс. руб.)

| I квартал 2007г. | I полугодие 2007г. | 9 месяцев 2007г. | 2007 год | |||||||||

| Показатели | Без резер-ва | С резер-вом | Изме-неие | Без резер-ва | С рер-вом | Изме-нение | Без резер-ва | С резер-вом | Изме-нение | Без резер-ва | С резер-вом | Изме-нение |

| Доходы и расходы по обычным видам деятельности | ||||||||||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (без НДС и акцизов) | ||||||||||||

| Себестоимость проданных товаров, продукции, работ, услуг | ||||||||||||

| Валовая прибыль | ||||||||||||

| Коммерческие расходы | ||||||||||||

| Прибыль (убыток) от продаж | ||||||||||||

| Прочие расходы и доходы | ||||||||||||

| Прочие операционные доходы | ||||||||||||

| Прочие операционные расходы | ||||||||||||

| Внереализационные доходы | ||||||||||||

| Внереализационные расходы | ||||||||||||

| Прибыль (убыток) до налогообложения | ||||||||||||

| Отложенные налоговые активы | ||||||||||||

| Отложенные налоговые обязательства | ||||||||||||

| Текущий налог на прибыль | ||||||||||||

| Налоговые санкции | ||||||||||||

| Чистая прибыль (убыток) отчетного периода | ||||||||||||

[1] Конституция Российской Федерации (принята всенародным голосованием 12.12.1993)//Российская газета. – 1993. - № 237

[2] Грищенко А.В. Оптимизация налогооблагаемой базы//Налоговое планирование.- 2007.- N 1.-С. 6-12.

[3] Методы и схемы оптимизации налогообложения.- М.: МЦФЭР, 2002.- 106 с.

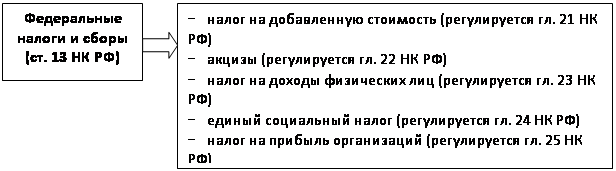

[4] Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ//Российская газета. – 1998. - № 148-149

[5] Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ//Российская газета. – 1998. - № 148-149

[6] Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ//Российская газета. – 1998. – № 148-149

[7] Кузнецова В.Д. Способы оптимизации налогообложения в 2007 году//Аудит и налогообложение.- 2007.- N 4.-С.15-19.

[8] Определение Конституционного суда РФ от 25.07.2001 N 138-О

[9] Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ//Российская газета. – 1998. - № 148-149

[10] Постановление Конституционного Суда РФ от 27.05.2003 N 9-П

[11] Определение Конституционного Суда РФ от 08.06.2004 N 226-О

[12] Определение Конституционного Суда РФ от 08.04.2004 N 168-О.

[13] Корнаухов М.В. О проблеме разграничения оптимизации налогообложения и уклонения от уплаты налогов//Налоговые споры: теория и практика.- 2006.- N 10.-С.20-23.

[14] Грачев А.В. Анализ и управление финансовой устойчивостью предприятия. - М.:ДИС,2002.-208с.

[15] Бочаров В.В. Финансовый анализ. Краткий курс. - СПб.: Питер, 2002.- 240 с.

[16] Об утверждении Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98: Приказ Минфина России от 09.12.1998 N 60н

[17] О бухгалтерском учете: Федеральный закон от 21.11.1996 N 129-ФЗ//Российская газета. – 1996. - № 290

[18] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[19] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[20] Трудовой кодекс Российской Федерации от 30.12.2001 N 197-ФЗ//Российская газета. – 2001. - № 256

[21] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[22] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[23] О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах: Федеральный закон от 06.06.2005 N 58-ФЗ//Российская газета. – 2005. - № 76

[24] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[25] Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ//СЗ РФ. – 1996. - № 5

[26] Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ//Российская газета. – 1998. - № 148-149

[27] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[28] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[29] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[30] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[31] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[32] Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01: Приказ Минфина РФ от 30.03.2001 № 26н

[33] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[34] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[35] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[36] Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01: Приказ Минфина РФ от 30.03.2001 № 26н

[37] Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01: Приказ Минфина РФ от 30.03.2001 № 26н

[38] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

[39] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ//Российская газета. – 2000. - № 248

Похожие работы

... такой порядок, доводится до налогоплательщиков федеральным органом исполнительной власти, уполномоченным на это Правительством РФ. Глава 25 НК РФ не предусматривает льгот по налогу на прибыль организаций. Налогоплательщики могут определять облагаемую прибыль одним из двух способов: по методу начислений или по кассовому методу. Но для многих организаций свобода выбора не предусмотрена. Метод ...

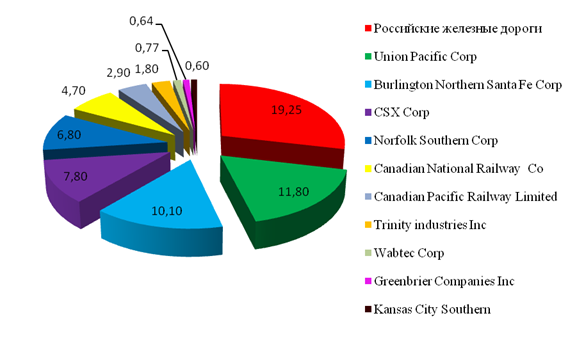

... транспортный налог; земельный налог; водный налог; налог на прибыль в части бюджета субъектов РФ (всего 11); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи. Открытое акционерное общество «Российские железные дороги» уплачивает по месту своей государственной регистрации НДС (федеральный бюджет), налог на прибыль (в части федерального бюджета и ...

... в указанном законе. Если имущество учитывается на балансе лизингодателя, то он является плательщиком налога и не вправе использовать льготы по налогу на имущество предприятий. 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АМВРОСИЕВСКОГО УПРАВЛЕНИЯ ПО ГАЗОСНАБЖЕНИЮ И ГАЗИФИКАЦИИ 2.1Общая организационная характеристика Амвросиевского управления по газоснабжению и газификации ...

... текущей деятельности. Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования деятельности предприятия. 3. Экономический анализ финансирования деятельности организации на примере ООО «Престиж-Маркет» 3.1 Организационно-экономическая характеристика предприятия Торговая сеть ООО «Престиж-маркет» ...

0 комментариев