Навигация

Пути решения проблем рынка ценных бумаг

3 Пути решения проблем рынка ценных бумаг

Одним из путей минимизации перечисленных рисков развития расчетно-клиринговой и депозитарной системы является создание крупных гарантийных фондов при биржах и клиринговых организациях за счет средств самих биржевых посредников. В случае сбоя оплаты на одном из участков расчетной цепочки гарантийные фонды берут на себя риск неплатежа, полностью его локализуют, не давая распространиться на других участников биржевого процесса. Как было отмечено выше, в Республике Беларусь проведение расчетов по денежным средствам целесообразно полностью возложить на Национальный банк, который может покрыть рублевые риски в неограниченном объеме. В настоящее время в Беларуси проблема завершения расчетов по ценным бумагам решена при помощи предварительного депонирования ценных бумаг.

Средства решения проблемы принципала и агента такие же, как и для проблемы неблагоприятного риска, а именно производство информации (мониторинг), государственное регулирование и финансовое посредничество. Рассмотрим их немного подробнее.

Производство информации (мониторинг). Один из способов снижения остроты проблемы морального риска, которым могут воспользоваться акционеры, заключается в том, что они могут заняться производством информации определенного типа — мониторингом деятельности фирмы, в том числе частым проведением аудитов и проверок того, чем занимается руководство. Однако процесс мониторинга может оказаться дорогостоящим в отношении затрат денег и времени.

Более того, как и при неблагоприятном выборе, проблема паразитирования уменьшает объем производства информации, в том числе и информации, способствующей снижению остроты проблемы морального риска (принципал—агент). К примеру, если вам известно, что другие акционеры платят за мониторинг деятельности компании, акциями которой вы владеете, вы можете бесплатно воспользоваться результатами их деятельности. Однако это же могут делать и другие акционеры, и, таким образом, никто не будет тратить средства на мониторинг фирмы.

Государственное регулирование. Опять, как и в случае неблагоприятного выбора, у правительства есть стимул снизить остроту проблемы морального риска, возникающего в связи с асимметрией информации. Во всех странах существуют законы, на основании которых фирмы обязаны соблюдать принятые принципы бухгалтерского учета, что облегчает проверку прибылей и убытков. К тому же обычно существуют законы о применении жестких мер уголовного (или административного) наказания в отношении тех, кто укрывает или присваивает прибыль. Однако такие меры не могут быть полностью эффективными, так как изобличить такое мошенничество весьма трудно, а нечестные управляющие имеют стимул к максимальному затруднению диагностики и доказательства факта мошенничества.

Финансовое посредничество. Финансовые посредники могут избежать проблемы паразитирования в связи с моральным риском. Таким посредником является венчурная компания, которая объединяет ресурсы своих партнеров и использует данные средства для помощи подающим надежды предпринимателям в организации новых предприятий. В обмен на инвестирование венчурного капитала фирма получает долю в акционерном капитале нового предприятия, а представители венчурной компании входят в состав руководящего органа фирмы, совета директоров, с тем, чтобы вести пристальное наблюдение за деятельностью фирмы. Другие инвесторы не смогут воспользоваться результатами проверочной деятельности венчурной компании. В результате венчурная компания может сама воспользоваться всеми преимуществами своей проверочной деятельности и получить соответствующие стимулы к смягчению остроты проблемы морального риска. Что касается договора о долговых обязательствах (в отличие от договора об акционерном капитале), то он обладает такими характеристиками и может быть составлен таким образом, что моральный риск будет существовать только в определенных ситуациях, а потребность в контролировании управляющих не будет стоять так остро. Договор о долговых обязательствах представляет собой договорное обязательство выплачивать кредитору фиксированные суммы, т.е. кредитора не интересует точный размер прибыли фирмы. Если управляющие скрывают прибыль или занимаются деятельностью в целях личного обогащения, которая не способствует увеличению прибыли фирмы, кредитору это безразлично до тех пор, пока такая деятельность не начнет мешать фирме своевременно выплачивать платежи по задолженности. Только в такой ситуации у кредитора возникает потребность в проверке положения дел с прибылью у фирмы, т.е. кредиторы, вовлеченные в договоры о долговых обязательствах, должны действовать подобно владельцам акционерного капитала.

Однако договоры о долговых обязательствах также подвержены моральному риску. Поскольку такие договоры требуют от заемщиков выплаты фиксированных сумм и разрешают им удерживать прибыль любого размера сверх этой суммы, то у заемщиков есть стимул заниматься более рискованными проектами, чем хотелось бы кредитору. В случае успеха рискованного проекта вы все равно получите только полагающиеся вам фиксированные суммы платежей по кредиту, несмотря на то, что недобросовестный заемщик подвергал ваши деньги повышенному риску, что в свою очередь требует повышенного дохода по этим средствам.

Решением проблемы морального риска в договорах о долговых обязательствах является участие собственного капитала, финансовое посредничество, а также мониторинг и правовое обеспечение выполнения ограничительных условий.

Собственный капитал. Участие высокой доли собственного капитала (разница между активами и обязательствами) заемщиков в финансировании инвестиционных проектов существенно снижает вероятность того, что заемщики будут действовать в вызывающей возражения кредитора манере. Следовательно, чем больше собственных денег вкладывает заемщик в проект, тем больше вероятность того, что вы предоставите ему кредит.

Можно сказать, что решение проблемы морального риска за счет увеличения доли вкладываемого собственного капитала придает договору о долговых обязательствах характер совместимости стимулов кредитора и заемщика. Чем выше доля собственного капитала заемщика, тем сильнее его стимул вести дела в соответствии с пожеланиями кредитора и тем слабее проблема морального риска.

Мониторинг и правовое обеспечение выполнения ограничительных условий. Вы можете обеспечить использование заемщиком полученных денег в желаемых вами целях за счет внесения в договор о долговых обязательствах положений (ограничительных условий), ограничивающих деятельность заемщика. Ограничительные условия могут быть направлены на снижение морального риска либо за счет исключения возможности нежелательного поведения, либо посредством стимулирования желательного поведения. Осуществляя контроль над деятельностью заемщика с тем, чтобы удостовериться, что он соблюдает ограничительные условия, и применяя меры правового обеспечения, если он их не соблюдает, вы можете быть уверены в том, что заемщик не будет идти на риск за ваш счет.

Финансовое посредничество. Несмотря на то, что ограничительные условия помогают в снижении морального риска, они не ликвидируют его полностью, так как невозможно разработать такие условия, которые абсолютно исключали бы всякую рисковую деятельность.

Другая проблема, связанная с ограничительными условиями, заключается в том, что их необходимо контролировать и обеспечивать их выполнение. Поскольку контроль и обеспечение применения ограничительных условий дороги, то на рынке долговых обязательств возникает та же проблема, что и на фондовом рынке, — проблема паразитирования. Если вам известно, что другие держатели облигаций контролируют и обеспечивают выполнение ограничительных условий, то вы можете бесплатно воспользоваться результатами их контроля. Однако другие держатели облигаций могут сделать то же самое. Это приведет к тому, что контролю и обеспечению выполнения ограничительных условий будет уделяться мало внимания. Финансовые посредники могут избежать проблемы паразитирования, так что никто другой не сможет воспользоваться результатами контроля и обеспечения выполнения ограничительных условий, проводимых посредником.

Средства, привлекаемые на фондовом рынке, традиционно являются одним из самых дешевых источников внешнего финансирования. Но, прежде чем выходить на рынок, компании необходимо добиться оцененности ее акций рынком (в случае, если цена акции не отражает фактическую стоимость приходящейся на нее доли компании, а является более низкой). В настоящее время для многих предприятий это означает многократное увеличение капитализации.

Добиться этого можно посредством реализации программ повышения ликвидности, которые должны включать в себя, во-первых, меры по организации и поддержанию ликвидного рынка акций, во-вторых, меры по организации информационного потока о компании для потенциальных инвесторов.

Помощь в составлении и реализации таких программ могут оказать профессиональные участники рынка ценных бумаг. При этом важно понимать, что развитие ликвидности рынка акций — процесс, требующий целого комплекса взаимосвязанных мер. Предприятию выгодно, чтобы интерес к его акциям увеличивался постепенно, а не возникал вследствие ажиотажа, связанного с попытками скупки крупных пакетов, сменяясь затем полным забвением. Как правило, добиться этого удается в случае, если компания сама принимает меры, чтобы контролировать и направлять процесс развития собственного рынка акций.

При этом нужно помнить, что в условиях неразвитого фондового рынка важнейшей составляющей программы повышения ликвидности помимо мероприятий, направленных на информационную открытость компании, является маркет-мейкерская поддержка рынка ее акций, в результате которой инвесторы получают возможность совершать сделки с акциями в определенном ценовом диапазоне.

Без усилий со стороны эмитента добиться высокой ликвидности акций представляется проблематичным. Но если компания действительно взялась за поиск и привлечение инвесторов, то все процедуры необходимо выполнить в полном объеме и в соответствии с мировой практикой. Очень важно, чтобы процесс повышения ликвидности превратился в долгосрочное направление работы.

Для эффективного участия брокеров (и частных инвесторов) в процессах фондового рынка недостаточно простой законодательной фиксации факта возможности создания брокерских контор. Как уже отмечалось выше, основной целью большинства инфраструктурных элементов фондового рынка является повышение ликвидности, поэтому в развитых странах брокерские конторы для увеличения привлекательности фондового рынка пользуются рядом специфических методов. К таким методам относятся метод маржи (margin account) и короткая продажа ценных бумаг (short sale).

Суть метода маржи сводится к тому, что инвестор за счет наличных денег немедленно оплачивает только часть стоимости купленных ценных бумаг. Недостающая часть оплачивается за счет банковского кредита, предоставляемого брокерской конторе и которым временно покрывается задолженность клиента. Гарантией внесения клиентом недостающей суммы являются приобретенные ценные бумаги, находящиеся на счете брокера. Преимущество и привлекательность такой схемы заключаются в использовании принципа финансового рычага, который заимствован из широкой практики использования различными предприятиями займов в качестве источника пополнения собственных оборотных средств.

Метод короткой продажи предполагает продажу инвестором ценных бумаг, не имеющихся у него в наличии, и, как следствие, предполагает их заем на рынке. Очевидно, что инвестору необходимо будет вернуть эти ценные бумаги, заплатив премию за пользование ими. Этот метод применяется в тех случаях, когда, по мнению инвестора, на рынке должно произойти понижение стоимости рассматриваемой ценной бумаги. Использование данного метода расширяет сферу активности инвесторов и на ценные бумаги, цена которых падает.

Для полноценного использования метода короткой продажи в пределах всего фондового рынка необходимо организовать особую брокерскую сеть, в которой можно было бы сдать или взять в «аренду» ценные бумаги. Эта задача не столь тривиальна, как может показаться на первый взгляд, поскольку возникают проблемы с проведением выплат по таким ценным бумагам (дивидендов, процентов и т.д.). В мировой практике аналогичные проблемы разрешены достаточно успешно.

В последние годы идет динамичный процесс все более активного использования сети интернет для управления финансами. За рубежом люди уже привыкли к дистанционному управлению банковскими счетами, и там число пользователей, получающих банковские услуги on-line, растет стремительными темпами.

В ближайшие годы, по мнению аналитиков, этот рост усилится. Как отмечает рейтинговое агентство Moody's, интернет непосредственно влияет на банковскую инфраструктуру и является катализатором для изменения финансовых рынков и институтов. Это заставляет финансовые институты форсировать процесс адаптации к новым рыночным условиям, и они будут вынуждены больше развивать on-line сервис, что будет способствовать увеличению их возможностей по предоставлению различных индивидуальных услуг для клиентов, предложению им оперативности, эффективности и конфиденциальности.

Интернет-технологии обладают как несомненными преимуществами, так и некоторыми недостатками. Сегодня уже можно говорить об опыте применения на практике интернет-технологий в различных странах. К примеру, 95% банков Финляндии предоставляют интернет-услуги и ими пользуются 10% клиентов. В Англии цифры чуть скромнее: 65% банков и 4—5% клиентов. В США около 5% клиентов управляют своими счетами через интернет.

По данным аналитических агентств, число пользователей услуг онлайновых банков в США к концу 2001 г. достигнет 22 млн. человек, т.е. около 10% населения страны. Кроме того, согласно новому опросу, проведенному Yankee Group, волна электронной коммерции начинает захлестывать Европу. Это происходит, несмотря на традиционно низкое участие европейцев в биржевых операциях: в Европе только 18% населения владеют акциями в отличие от 40% американцев. В 2001 году, по прогнозам Wall Street & Technology, в сети будет открыто свыше-12 млн. онлайновых счетов.

В области инвестиционной деятельности на международном фондовом рынке наблюдается процесс вытеснения традиционных финансовых брокеров электронными брокерами (E-broker), использующими интернет для осуществления клиентами электронной торговли финансовыми инструментами (E-trading). Согласно статистике, заказанной компанией E-trade (одна из крупнейших американских интернет-брокерских компаний), в течение последующих 5 пет более 80% индивидуальных инвесторов в США будут осуществлять сделки самостоятельно через интернет. Такие революционные изменения в технологии обслуживания клиентов имеют веские причины.

Предлагая новые возможности по обслуживанию клиентов, интернет-технология видоизменяет сам сервис, предоставляемый инвесторам на финансовых рынках. Прежде всего очевидны следующие преимущества электронных торговых технологий:

- имея оперативную финансовую информацию у себя на торговом терминале, клиент может сам принимать решения по управлению финансовым портфелем. Команды клиентов на совершение трансакций могут быть исполнены брокером в течение считанных секунд благодаря автоматизации процесса проверки данных команд брокером и передачи их в торговую биржевую систему. Это, несомненно, привлекательно для профессиональных игроков, хорошо владеющих рыночной ситуацией и осознанно принимающих свои решения. Кроме того, даже небольшая брокерская компания имеет возможность обслуживать тысячи клиентов;

- интернет-технология дает участнику электронных торгов практически те же возможности, которые имеет брокер, обладающий доступом к торговому терминалу биржевой системы. Кроме того, использование автоматизированной торговой технологии существенно снижает комиссионный сбор за трансакции. Все это позволяет инвестору играть на внутридневных колебаниях тренда (day trading), фиксируя спекулятивную прибыль;

- удаленность инвестора от брокера практически не имеет значения. Применение интернет-технологий позволяет обслуживать сколь угодно удаленных от брокера инвесторов, что резко увеличивает технологические возможности брокера по привлечению большего количества клиентов из различных регионов своей страны и других стран мира.

Электронные торговые системы существенно расширяют возможности инвестора по проведению торговых операций.

Для того, чтобы рынок ценных бумаг Республики Беларусь стал эффективным механизмом оборота ценных бумаг, благоприятствовал экономическому росту, обеспечивал приток инвестиций и надежную защиту интересов всех субъектов хозяйствования, его дальнейшее функционирование должно строиться на следующих принципах:

1. Социальная справедливость — создание равных возможностей и упрощение условий доступа инвесторов и посредников на рынок финансовых ресурсов, недопущение монопольных проявлений и дискриминации прав и свобод субъектов рынка ценных бумаг.

2. Надежная защита инвесторов — создание необходимых условий (социально-политических, экономических, правовых) для реализации интересов субъектов рынка ценных бумаг и обеспечение защиты их имущественных прав.

3. Регулирование — образование гибкой и эффективной системы регулирования рынка ценных бумаг.

4. Контролирование — создание надежного действенного механизма надзора и контроля, предупреждение и профилактика злоупотреблений и преступности на рынке ценных бумаг.

5. Эффективность — максимальная реализация потенциальных возможностей рынка ценных бумаг, направленных на мобилизацию и размещение финансовых ресурсов в перспективные сферы национальной экономики, что благоприятствует росту экономики и удовлетворению жизненных потребностей населения.

6. Правовой порядок — создание развитой правовой инфраструктуры, обеспечивающей деятельность рынка ценных бумаг, которая четко регламентирует правила поведения и взаимоотношения его субъектов.

7. Прозрачность и открытость — обеспечение инвесторов полной и доступной информацией, касающейся условий выпуска и оборота на рынке ценных бумаг; гласность финансово-хозяйственной деятельности эмитентов; устранение проявлений дискриминации субъектов рынка ценных бумаг.

8. Конкурентность — обеспечение необходимой свободной предпринимательской деятельности инвесторов, эмитентов и финансовых посредников; образование условий для борьбы за наиболее выгодное получение свободных финансовых ресурсов и установления немонопольных цен на услуги финансовых посредников; соблюдение правил добросовестной конкуренции всеми участниками рынка ценных бумаг.

9. Целостность — обеспечение функционирования единой биржевой системы, основой которой являются республиканская фондовая биржа, депозитарные и клиринговые системы по ценным бумагам. Принцип целостности требует применения единых правил совершения сделок на рынке ценных бумаг на всей территории Республики Беларусь.

Государственное регулирование рынка ценных бумаг должно осуществляться в следующих направлениях:

- обеспечение обязательного обнародования всей существенной информации о рынке ценных бумаг (условия выпуска и оборота ценных бумаг, результаты финансово-хозяйственной деятельности, финансовое положение эмитентов, характер и тенденции в торговле ценными бумагами и т.д.);

- лицензирование и регулирование деятельности профессиональных участников, в том числе тех, которые занимаются трастовой деятельностью на рынке ценных бумаг, надзор за их действиями, разработка экономических нормативов, содержащих соотношение собственных финансовых средств к привлеченным, определяющих содержание и характер проводимых операций;

- надзор за биржевой торговлей ценными бумагами, введение обязательных для выполнения правил торговли, контроль за соблюдением антимонопольного законодательства на рынке ценных бумаг;

- привлечение к административной и уголовной ответственности лиц, которые используют внутреннюю, недоступную другим информацию с целью получения дохода или избегания налогообложения по операциям с ценными бумагами;

- обеспечение прав владельцев ценных бумаг (доступ к финансовой отчетности эмитентов, участие в управлении путем реализации права голоса, беспрепятственная и быстрая передача прав собственности на ценные бумаги и т.д.).

Государство благоприятствует становлению и развитию эффективной и стабильной системы платежей для обслуживания операций по ценным бумагам, доступу на рынок ценных бумаг эмитентов, устанавливает ограничения по использованию на рынке ценных бумаг заемных средств. Комитет по ценным бумагам выполняет как функции контроля за соблюдением законодательства по ценным бумагам и налагает санкции за его нарушение, так и функции регулирования рынка ценных бумаг, предусмотренные законодательством, осуществляет наблюдение за размещением ценных бумаг белорусских эмитентов на международных рынках ценных бумаг и эмитентов других государств — на белорусском рынке ценных бумаг.

Эффективное функционирование рынка ценных бумаг, повышение ликвидности всех инструментов зависят от внедрения достижений мирового опыта: международных стандартов по клирингу и расчетам по ценным бумагам, регистрации и перерегистрации и т. д. Развитие систем клиринга и расчетов по ценным бумагам должно быть направлено на снижение свойственного этим системам риска путем сокращения срока между заключением и реализацией сделок по ценным бумагам, обеспечение гарантий их выполнения и установления принципа одновременного обмена денег на ценные бумаги. Эффективность может быть повышена путем отказа от физического перемещения ценных бумаг, стимулирования использования, где возможно, систем зачета, а также стандартизированных методов связи и строгих временных рамок выполнения операций.

Конечной целью становления системы обращения ценных бумаг является следующее:

- создание развитой, эффективно действующей республиканской депозитарной системы ценных бумаг. Кроме хранения ценных бумаг, депозитарная система может осуществлять и дальнейшее обслуживание сделок по ценным бумагам, предоставлять услуги по клирингу, ответственному хранению, расчетам и послеторговому обслуживанию ценных бумаг, осуществлять обработку информации, обеспечивать выплаты дохода и т. д. Депозитарий может как включать систему платежей в свою структуру, так и быть связанным с отдельной системой платежей;

- создание системы зачета требований при наличии достаточного объема рынка ценных бумаг;

- выполнение всех соглашений по ценным бумагам в соответствии с принципом «поставка против платежа»;

- принятие стандартов Международной организации по стандартизации (ИСО) для обращения документов по операциям с ценными бумагами и их нумерации.

Обращение ценных бумаг должно обеспечиваться следующими системами:

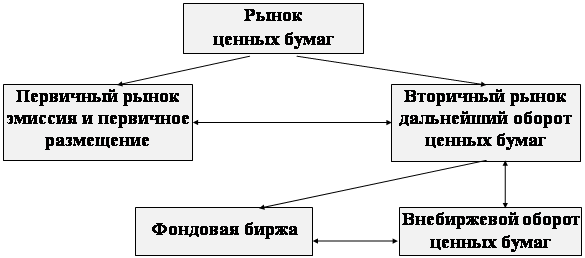

- биржевой и внебиржевой торговли ценными бумагами;

- депозитарного учета и расчетов по ценным бумагам;

- зачета требований (клиринга), которая будет развиваться исходя из потребностей рынка ценных бумаг в целях обеспечения своевременной поставки ценных бумаг против платежа. Для предоставления процесса денежного клиринга и выполнения сделок по ценным бумагам клиринговым (расчетным) центром в депозитарной системе должен выступать Национальный банк Республики Беларусь и уполномоченные им учреждения банковской системы;

- быстрой, эффективной и разумно организованной сверки условий соглашений по ценным бумагам;

- быстрой и надежной регистрации перехода прав собственности на ценные бумаги. Для этого функция регистрации права собственности на ценные бумаги должна быть отделена от эмитентов и осуществляться уполномоченными учреждениями, независимыми от эмитентов. Эти же учреждения будут предоставлять эмитентам и акционерам сведения по реестру собственников соответствующих ценных бумаг.

В целях максимального развития рынка ценных бумаг в интересах инвесторов и эмитентов отдельных регионов республики, содействия привлечению финансовых ресурсов предприятий, создания благоприятных условий для развития технологий и производств, диверсификации производства в регионах, создания фондовой инфраструктуры, способной в процессе разгосударствления в сжатые сроки реструктуризировать производство в регионах, необходимо, чтобы наряду с биржевым рынком ценных бумаг развивался цивилизованный внебиржевой рынок ценных бумаг.

На внебиржевом рынке ценных бумаг создаются торгово-информационные системы учреждений, созданных на определенных условиях саморегулируемыми организациями или профессиональными участниками для организованной продажи ценных бумаг, целью которых является упорядочение этого рынка, повышение его эффективности и прозрачности. Эти торгово-информационные системы для организации своей деятельности могут использовать мощности иных действующих торговых систем, в том числе товарных бирж.

Внебиржевой рынок должен содействовать развитию услуг инвестиционного консультирования и управления портфелями ценных бумаг, что будет приближать рынок ценных бумаг, в первую очередь, к простому инвестору и его интересам.

Приватизация должна стать одним из основных источников появления с стране ценных бумаг в процессе развития фондового рынка. В ходе массовой приватизации должна образоваться широкая прослойка акционеров, а предприятия, которые были государственной собственностью, должны использовать свободные финансовые ресурсы рынка ценных бумаг, сняв с государства груз финансовой поддержки. Предшествовать формированию более объемного рынка ценных бумаг должно преобразование больших и средних государственных предприятий в открытые акционерные общества. В свою очередь, в процессе приватизации должны шире использоваться возможности инфраструктуры рынка ценных бумаг (размещение акций посредством фондовой биржи, привлечение к распространению акций торговцев ценными бумагами и т.д.).

Акционерные общества, созданные в процессе приватизации, с самого начала деятельности должны ориентироваться на стандарты выпуска акций в дематериализованной форме. Функция регистрации изменения права собственности на акции открытых акционерных обществ должна быть передана независимым регистраторам.

Продажа акций в процессе приватизации должна ориентироваться на систему биржевой и внебиржевой торговли ценными бумагами. Компьютерная сеть, сеть чековых аукционов должны органично войти в систему фондового рынка, особенно внебиржевого рынка ценных бумаг.

На этапе первичного размещения акций приватизируемых предприятий использование клирингово-расчетной и депозитарной инфраструктуры фондового рынка поможет осуществить органичный переход ко вторичному обращению этих ценных бумаг на фондовом рынке.

На первом этапе функционирования и развития фондового рынка Беларуси законодательством должны быть обеспечены гарантии необлагаемого налогом режима перехода отечественных и иностранных инвестиций в акции, облигации и иные ценные бумаги открытых акционерных обществ, созданных в процессе приватизации, а также льготное налогообложение деятельности на фондовом рынке и исключение двойного налогообложения дивидендов, иных доходов от деятельности с ценными бумагами.

В процессе становления и развития национального рынка ценных бумаг льготное налогообложение деятельности на фондовом рынке и доходности от ценных бумаг должно устанавливаться в приоритетных областях экономики, имеющих общенациональное значение.

Страхование рисков на фондовом рынке должно обеспечивать в первую очередь эмиссионную деятельность открытых акционерных обществ, созданных в процессе приватизации, с помощью как институциональных инвесторов (инвестиционных, страховых и пенсионных фондов и компаний), так и индивидуальных инвесторов, резидентов и нерезидентов Республики Беларусь, инвестирующих собственные сбережения в ценные бумаги белорусских эмитентов.

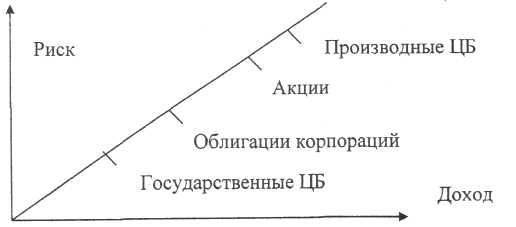

Для обеспечения достаточной прозрачности фондового рынка должно осуществляться широкое информирование о доходности операций с ценными бумагами и рисках, связанных с деятельностью на фондовом рынке.

Этот процесс должен обеспечиваться путем установления процедур и стандартов раскрытия информации об эмиссиях ценных бумаг, эмитентах, ценах и объемах торговли ценными бумагами. Представлять такую информацию через официальные и специальные издания должны эмитенты, профессиональные участники, фондовые биржи и депозитарии, Комитет по ценным бумагам. Государство должно содействовать введению передовых технологий, необходимых для развития рынка ценных бумаг. Для кадрового обеспечения функционирования рынка ценных бумаг в Беларуси должна быть создана система подготовки отечественных специалистов.

Рынок ценных бумаг Беларуси должен стать составной частью мирового рынка финансовых ресурсов, предоставляя иностранным инвесторам надежный механизм и гарантии для осуществления портфельных инвестиций в экономику Республики Беларусь.

Необходимым условием для этого должна стать институциональная сеть предприятий, специализирующихся на работе с ценными бумагами и связанных с эффективной системой платежей, а именно: фондовая биржа, Республиканский центральный депозитарий ценных бумаг, инвестиционные фонды и коммерческие банки. Центральный депозитарий должен войти в международную сеть центральных депозитарных учреждений торговых систем и международных организаций по стандартизации для обеспечения представительства субъектов фондового рынка Беларуси на мировом рынке. Необходимо установить жесткую процедуру допуска ценных бумаг иностранных эмитентов на национальный фондовый рынок, которая обеспечивала бы защиту внутреннего инвестора. Для защиты инвесторов во время осуществления операций с иностранными ценными бумагами необходимо развивать контакты и сотрудничество с иностранными регулирующими и контролирующими органами по ценным бумагам.

Таким образом, главная цель совершенствования рынка ценных бумаг — способствовать созданию условий для становления целостного, высоколиквидного, прозрачного, эффективного и справедливого рынка ценных бумаг в Республике Беларусь, регулируемого государством и интегрированного в мировой рынок ценных бумаг.

Мировой опыт становления рынка ценных бумаг показывает, что процессы реформирования властных структур, перестройки экономики благоприятствуют образованию рынка ценных бумаг как самой сложной части рыночных отношений. Рынок ценных бумаг ускоряет оборот капиталов, способствует рациональному размещению финансовых ресурсов, дает возможность оперативно оценивать эффективность управления предприятиями, создает условия для добросовестной конкуренции, предотвращает проявление монополизма.

Становление и развитие рынка ценных бумаг Республики Беларусь предполагает ориентацию на общемировые принципы и стандарты функционирования рынка ценных бумаг.

Основные же направления совершенствования рынка государственных ценных бумаг Республики Беларусь следующие:

1. Для минимизации перечисленных рисков развития расчетно-клиринговой и депозитарной системы является создание крупных гарантийных фондов при биржах и клиринговых организациях за счет средств самих биржевых посредников.

2. Средства решения проблемы принципала должны стать производство информации (мониторинг), государственное регулирование и финансовое посредничество.

3. Решением проблемы морального риска в договорах о долговых обязательствах является участие собственного капитала, финансовое посредничество, а также мониторинг и правовое обеспечение выполнения ограничительных условий.

4. Добиться этого можно посредством реализации программ повышения ликвидности, которые должны включать в себя, во-первых, меры по организации и поддержанию ликвидного рынка акций, во-вторых, меры по организации информационного потока о компании для потенциальных инвесторов. Помощь в составлении и реализации таких программ могут оказать профессиональные участники рынка ценных бумаг.

Похожие работы

... банков ликвидными коммерческими активами; • финансирования целевых программ, осуществляемых местными органами власти; • поддержки социально значимых учреждений и организаций. Участниками рынка государственных ценных бумаг в Республике Беларусь (РБ) являются: · Министерство финансов – эмитент, выступающий от имени Правительства Республики Беларусь. Этот орган выпускает ценные бумаги и несет от ...

... на определенные даты уплаты налогов, в то время как расходы имеют более равномерное распределение по времени. В целях кассового исполнения бюджета выпускаются краткосрочные ценные бумаги правительства. Некоторые виды таких фондовых инструментов выпускаются специально с целью сглаживания неравномерности налоговых поступлений. Их особенностью является возможность возвращения в любой момент для ...

... , так и по поручению клиентов. Для проведения операций по инвестированию средств в ГЦБ нерезиденты могут открывать в уполномоченных банках счета со специальным режимом использования типа «С». Рынок ценных бумаг Республики Беларусь в 1998 году представлен следующими основными сегментами: корпоративные ценные бумаги (акции, облигации); государственные ценные бумаги (ГКО, ДГО); муниципальные ценные ...

... осуществляют на основании лицензий на совершение банковских операций, полученных от Национального банка Республики Беларусь. Национальный банк имеет право регламентировать и лицензировать определенные операции банков с ценными бумагами, устанавливать некоторые ограничения по операциям банков на фондовом рынке. Коммерческие банки на рынке ценных бумаг могут: - выпускать, покупать, продавать и ...

0 комментариев