Навигация

Необходимые условия для развития системы долгосрочного

1.2. Необходимые условия для развития системы долгосрочного

ипотечного кредитования

Для становления и развития системы долгосрочного ипотечного кредитования необходимо предусмотреть решение следующих основных задач:

v совершенствование законодательной и нормативной базы, внесение изменений в порядок размещения пенсионных активов, обеспечивающей дополнительные источники финансирования ипотечного кредитования и эффективное функционирование ипотечного рынка жилья;

v определение критериев к банкам второго уровня, претендующим на осуществление деятельности по выдаче ипотечных кредитов;

v определение порядка выпуска банками второго уровня ипотечных облигаций;

v определение порядка допуска компаний по управлению пенсионными активами к приобретению ипотечных облигаций за счет пенсионных активов накопительных пенсионных активов;

v налоговое стимулирование граждан-получателей ипотечных кредитов, кредиторов и инвесторов;

v создание механизмов социальной защиты заемщиков, как от неправомерных действий кредиторов, так и для их социальной адаптации при процедуре выселения, в случае невозможности погашения взятого ранее ипотечного кредита (возможность обеспечения временно жильем, находящегося в коммунальной собственности);

v развитие рынка страхования, как личного, так и имущественного.

1.3. Страхование в системе долгосрочного ипотечного кредитования

Кредиторы, осуществляющие кредитование населения на приобретение жилья в рамках долгосрочной ипотечной жилищной программы, должны обязательно использовать в качестве одного из видов обеспечения специальную страховую программу.

Объектами страховой программы при ипотечном кредитовании должны являться:

1. Имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и занятостью заемщика - личное страхование. В соответствии с действующим законодательством страхование жизни и здоровья граждан является добровольным.

Личное страхование должно включать страхование жизни и потери трудоспособности заемщика. Страховыми случаями должны являться следующие события, совершившиеся в период действия договора страхования как на территории Республики Казахстан, так и за ее пределами:

смерть застрахованного по любой причине, произошедшая в период действия договора страхования;

наступившая в период действия договора страхования частичная или полная утрата трудоспособности (инвалидность) застрахованного лица на срок более 3 месяцев в результате несчастного случая или болезни. При этом дата присвоения статуса инвалидности не должна оказывать влияние на отнесение вышеуказанного случая к страховому;

трудовая незанятость (безработица) застрахованного лица в течение более 6 месяцев.

Размер страхового покрытия должен быть таким, чтобы причитающееся к выплате страховое возмещение было бы достаточным для оплаты взносов по погашению кредита и накопившихся процентов по нему до окончания срока нетрудоспособности (при временной нетрудоспособности).

2. Имущественные интересы, связанные с риском нанесения ущерба объекту ипотеки или его утратой - имущественное страхование. При этом страховым объектом является жилье, предоставляемое в залог (ипотеку) в качестве обеспечения долгосрочного кредита.

Договор страхования должен предусматривать страховое покрытие на сумму не меньшую, чем сумма текущей задолженности заемщика, а срок действия договора должен покрывать период действия кредитного договора.

К реализации страховой программы при ипотечном кредитовании будут допускаться страховые организации, имеющие соответствующие лицензии, выданные Национальным Банком Республики Казахстан.

1.4 АНАЛИЗ СТРАХОВЫХ ПРОДУКТОВ АО «КСЖ «ДИНАСТИЯ».

1 Анализ продуктовой политики

Деятельность компании профилирована исключительно на сферу страхования жизни и здоровья как корпоративных, так и частных клиентов независимо от местонахождения и страны проживания.

Страхование жизни и здоровья сотрудников крупных предприятий и организаций является сильной стороной деятельности компании. Её клиентами стали такие известные компании, как: ABN-AMRO BANK, КаспийМунайГаз «НПФ». ЗАО КУПА «ABN-AMRO Asset Menegement», Agip KCO, PEPSI PRG Bottlers, ОАО «Банк ТуранАлем», AES Шульбинская ГЭС, AES Лениногорская ТЭЦ, AES Согринская ТЭЦ, RG Brands, Tea Land, АЛТЫНАЛМАС, Казэкспертаудит, AIMP Group, РК ВК Предприятие Водных Путей, АО Бент. "ИМСТАЛЬКОН", ОАО «Алматыоблтяжстрой», ЗАО «Карагандаэнергоресурсы». ТОО ККБК «Великая стена», ТОО «Петропавловский ликероводочный завод», ТОО «Сантехник-Плюс». ТОО «Дезинфекция-Кокшетау», ТОО «Тенгиз», ТОО «Лайфкеэ Этикалс» и многие другие.

Сегодня КСЖ «Династия» предлагает частным и корпоративным клиентам расширенный спектр услуг по страхованию жизни:

Накопительное страхование - долгосрочное страхование (от 3-х до 18-ти лет). В течение срока действия договора страхования вы застрахованы, а также копите деньги. При наступлении страхового случая КСЖ "Династия" выплачивает страховую сумму, если страховой случай не наступил, то вам возвращаются все вложенные деньги плюс инвестиционный доход.

Срочное страхование жизни. В течение срока страхования ваша жизнь находится под страховой защитой. При наступлении страхового случая КСЖ "Династия" выплачивает страховую сумму.

Групповое страхование жизни - страхование коллектива предприятия от смерти и утраты трудоспособности по любой причине, а так же по причине несчастного случая. При наступлении страхового случая, на счет предприятия перечисляется страховая выплата, за счет которой работодатель возмещает ущерб, причиненный работнику согласно КзоТ.

Кредитное страхование - страхование жизни заемщика кредита. При наступлении страхового случая АО «КСЖ «Династия» погашает задолженность застрахованного перед кредитным учреждением.

Компания была учреждена 22 июля 1999 года в соответствии с законодательством Республики Казахстан в форме закрытого акционерного общества, в настоящее время согласно требованиям законодательства прошла перерегистрацию и действует в форме акционерного общества. Основным видом деятельности компании является страхование жизни и здоровья.

11 сентября 2003 года компании по страхованию жизни Династия была выдана государственная лицензия нового образца №23 - 3-1, свидетельствующая о выполнении компанией пруденциальных нормативов Национального Банка Республики Казахстан.

Сегодня КСЖ «Династия» является не единственной компанией в Республике Казахстан по страхованию жизни у нее появился конкурент из ФГП «Валют-Транзит» - «Валют-Транзит Жизнь». Основными учредителями компании являются: АО «Банк Туран Алем» - один из крупнейших банков в Республике Казахстан;«Resmi Group» - группа компаний, представленных во многих отраслях экономики Казахстана. Основными видами деятельности компаний является производство, торговля, финансовые услуги и инвестиций.

Одним из существенных факторов, определяющих степень надежности компании, считается также качество перестраховочной защиты. КСЖ «Династия» заключен договор облигаторного квотного перестрахования с такой известной компанией, как Мюнхенское перестраховочное общество (Munchener-Ruckversicherungs-Gesellschaft). Общество является крупнейшим в мире и обладает рейтингом платежеспособности ААА.

Страховые программы

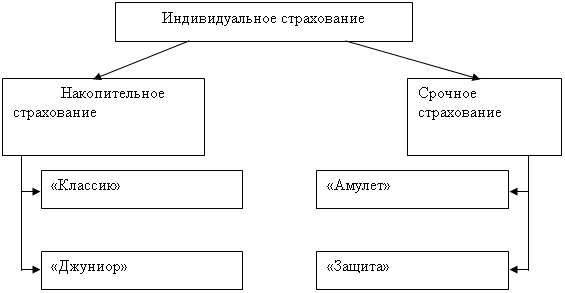

Программы индивидуального страхования жизниВиды индивидуального страхования: накопительное страхование, срочное страхование

Рисунок 1. «Структура продуктов индивидуального страхования»

Программа «Классик» - добровольное накопительное страхование жизни; Программа «Джуниор» - добровольное накопительное страхование жизни в пользу ребёнка.

Программа «Амулет» - добровольное ненакопительное (срочное) страхование жизни.

Программа «Защита» - добровольное ненакопительное (срочное) страхование жизни от несчастного случая.

Табл.1 «Схема действия программ индивидуального страхования жизни»

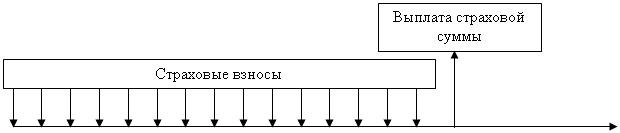

«Династия-Классик»

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

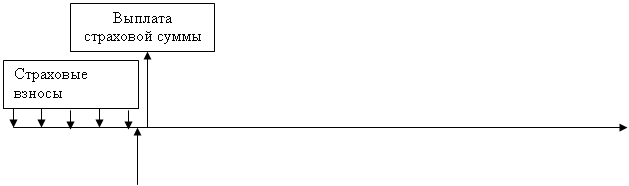

Описание: В течение срока действия договора страхования страхователь оплачивает страховые взносы. По окончании срока страхования Страхователю производится страховая выплата в размере страховой суммы.

Пример: 06.01.2003 г. 30-летний мужчина застраховался сроком на 10 лет. Страховая сумма: 1000000 тенге. Ежегодный страховой взнос: 87150 тенге. 07.01.2013 г. ему будет выплачен 1000000 тенге.

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

|

Описание: С начала действия договора страхования Страхователь оплачивает страховые взносы. При наступлении страхового случая Страховщик производит страховую выплату в размере страховой суммы. Страховым случаем является смерть Застрахованного, если эта смерть не произошла по причине исключений (см. Страховая выплата). При наступлении смерти по причине исключений выплата производится в размере выкупной стоимости.

Пример: 25.05.2000 г. женщина застраховала своего 43-летнего мужа сроком на 15 лет. Страховая сумма 750000 тенге. Ежегодный взнос: 146685 тенге. 07.08.2002 г. он умер из-за болезни сердца. В течение 30 дней после оповещения Страховщика о наступлении страхового случая будет произведена страховая выплата в размере 750000 тенге.

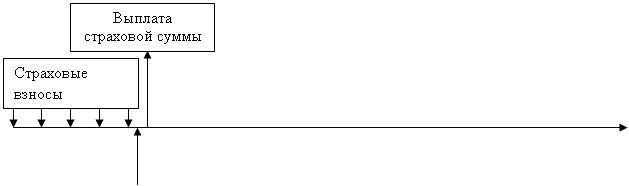

«Династия-Джуниор»

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

Описание: В течение срока действия договора страхования Страхователь оплачивает страховые взносы. По окончании срока страхования Страхователю каждый год в течение 4-х лет производятся страховые выплаты в размере 25% от страховой суммы каждый год.

Пример: 08.11.2003 г. 27-летняя женщина застраховалась сроком на 13 лет в пользу своего 5-летнего сына. Страховая сумма: 3000000 тенге. Ежеквартальный страховой взнос: 45500 тенге. 09.11.2016 г., 009.11.2017 г., 09.11.2018 г., 09.11.2019 г. ей будет выплачено по 750000.

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

|

Описание: с начала действия договора страхования Страхователь оплачивает страховые взносы. При наступлении страхового случая Страховщик обязуется каждый год по окончании действия договора страхования в течение 4-х лет производить страховую выплату в размере 25% от страховой суммы каждый год. Страховым случаем является смерть Застрахованного, если эта смерть не произошла по причине исключений (См. Страховая выплата). При наступлении смерти по причине исключений выплата производится в размере выкупной стоимости в течение 30 дней, после того как Страховщик уведомлен о наступлении страхового случая.

Пример: 18.12.2003 г. женщина застраховала своего 30-летнего мужа сроком на 16 лет в пользу их двухлетней дочери. Страховая сумма: 5000000 тенге. Ежемесячный взнос: 19470 тенге. 01.01.2004 г. муж был убит. Начиная с 19.12.2019 г. каждый год дочь будет получать по 1250000 тенге в течение 4-х лет.

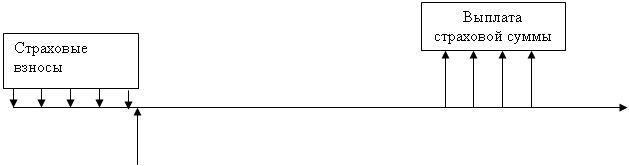

«Династия-Амулет»

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

|

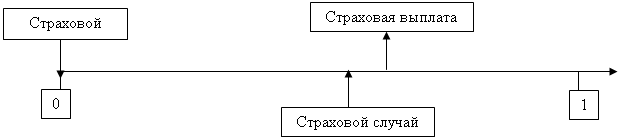

Описание: с начала действия договора страхования Страхователь оплачивает страховые взносы. При наступлении страхового случая Страховщик производит страховую выплату в размере страховой суммы. Страховым случаем является смерть Застрахованного, если эта смерть не произошла по причине исключений (см. Страховая выплата)

Пример: 01.06.2000 г. 50-летний мужчина застраховался по программе «Амулет» сроком на 15 лет. Страховая сумма: 10000000 тенге. Полугодолвой страховой взнос: 109836 тенге. Выгодоприобретатель – его сестра. В сентябре 2001 года он умер от почечной недостаточности. Сестра получит 10000000 тенге.

«Династия–Защита»

Описание: После оплаты страховки на Застрахованного распространяется действие страховой защиты от смерти и травм по причине несчастного случая. При наступлении страхового случая Страховщик производит страховую выплату. Ее размер зависит от того, наступила смерть или нет, либо насколько тяжела травма, и определяется, исходя из «Таблицы выплат по телесным травмам».

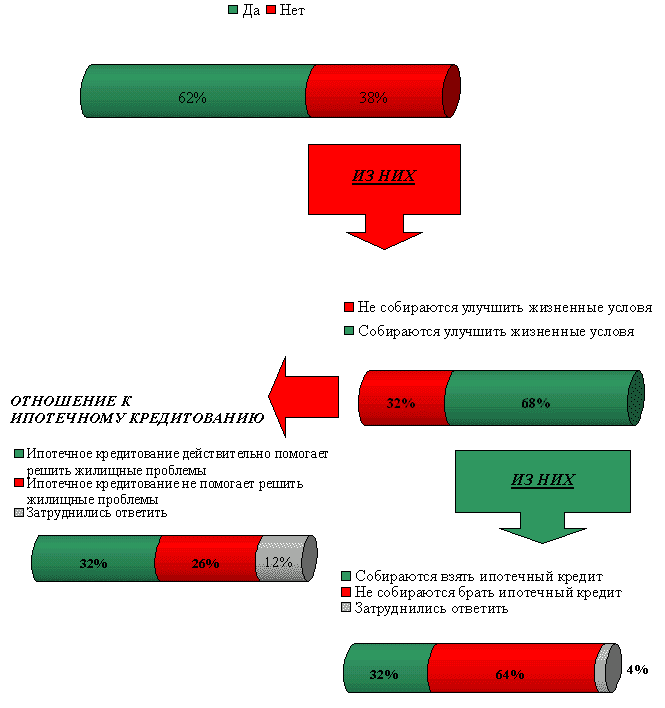

Глава 1.5 Рынок ипотечных кредитов СКО.

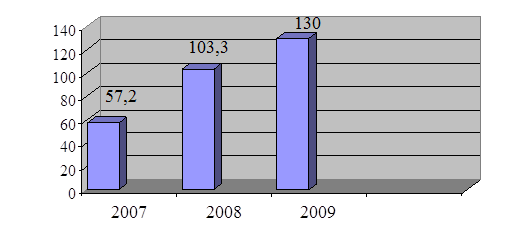

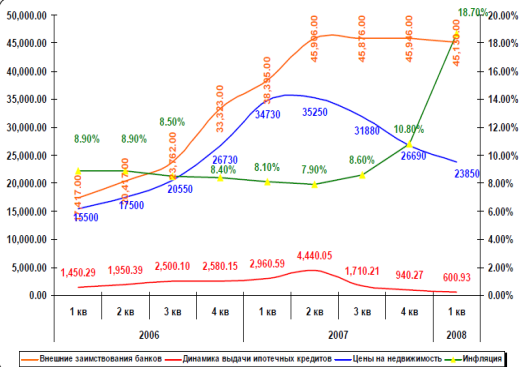

За 8 месяцев 2004 года филиалами банков второго уровня выдано хозяйствующим субъектам и населению области 16,9 миллиардов тенге кредитов. Активность кредитования развивается за счёт роста ипотечного и потребительского кредитования населения. Банками было выдано 2,2 миллиарда тенге потребительских кредитов, и 1,2 миллиарда тенге – ипотечных. Доступность долгосрочного ипотечного банковского кредита разрешает проблему сотен североказахстанцев: в 2004 году758 заёмщиков получили ипотечные кредиты, в том числе 101 заёмщик через Казахстанскую ипотечную компанию на общую сумму 118 миллионов тенге. Рост ипотечного кредитования, проводимого в области, по сравнению с 2003 годом составил по объёмам выдачи – 3,8 раза, а по числу заёмщиков – в 1,7 раза. Выданные банками кредиты на 70 % остаются краткосрочными. Но с 3 квартала доля долгосрочных кредитов в выдаче увеличилась на 50 % и наблюдается опережающий рост (в 2-3 раза) кредитов в национальной валюте. Филиалами банков второго уровня оказана кредитная поддержка субъектами малого предпринимательства: объём направленных им кредитов возросло до 5,4 миллиарда тенге, что в 1,1 раза больше, чем за 2003 год. В кредитных вложениях филиалов банков второго уровня в течении августа продолжалось ослабление долларизации: на 1.09.2004 года доля кредитов, выданных в иностранной валюте составило 36,5 % ( на 1.01.2004 – 45,3 %).

Уменьшение ставок вознаграждения по кредитам, выдаваемым по филиалам банками второго уровня происходит медленно: их диапазон – 17% - 25 % по кредитам в тенге, и от 14% - 24% по кредитам в иностранной валюте.

Таблица 1.

Ипотечное кредитование населения банками.

| 2001 | 2002 | |

| Всего кредиты: | 2624 | 7632 |

| В том числе | - | - |

| В национальной валюте: | 1095 | 1517 |

| - краткосрочные | 35 | 39 |

| - долгосрочные | 1059 | 1479 |

| В иностранной валюте | 1530 | 6114 |

| - краткосрочные | 121 | 142 |

| - долгосрочные | 1409 | 5972 |

Глава II. Система страхования кредитных рисков.

В зарубежной практике страхования кредитное страхование часто затрагивает различные сферы деятельности и переплетается с другими видами страхования. В зависимости от места и причин возникновения кредитного риска можно выделить следующие виды кредитного страхования.

1. Страхование потребительского кредита.

2. Страхование коммерческого (товарного, торгового) кредита.

3. Страхование банковского кредита.

4. Страхование экспортного кредита.

5. Страхование финансового кредита.

6. Страхование вексельного кредита.

Рассмотрим более подробно особенности осуществления перечисленных выше видов страхования.

Страхование ипотечного и потребительского кредита

Прежде всего, следует выделить страхование потребительского кредита на приобретение товаров длительного использования. В данном случае, выдавая кредит, банк требует страхования тех, кто получает ссуду. Очень часто под термином «кредитное страхование» подразумевается страхование на случай смерти или утраты трудоспособности лицом, оформившим кредит. Данный вид страхования широко применяется и при обеспечении залога (например, при закладе имущества): банк или ссудная касса, выдавая кредит одновременно страхует тех, кто получил ссуду. В случае смерти застрахованного и непогашения основной суммы и (или) процентов задолженность покрывается за счет страховой суммы. Договоры страхования заключаются с условием постепенно снижающейся страховой суммы вслед за постепенным погашением размера долга. Это позволяет устанавливать относительно невысокие тарифные ставки, которые могут либо быть неизменными на протяжении всего срока страхования, либо уменьшаться вместе со страховой суммой.

В большинстве случае страхование имущества, жизни, от несчастных случаев и т. п. является обязательным условием при предоставлении кредита физическим лицам или частным фирмам. Страхование осуществляется за счет страхователя путем списания страховых премий с его счета в данном банке. При этом коммерческий банк получает от проведения подобного страхования дополнительные прибыли в виде комиссии.

Похожие работы

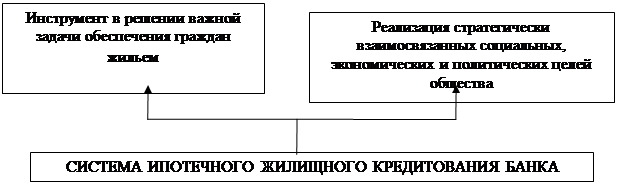

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

... и другие коммерческие банки Казахстана, которые, безусловно, заинтересованы в том, чтобы их ипотечные программы работали. 3.3 Проблемы ипотечного кредитования и перспективы его развития Для того чтобы совершенствовать механизм жилищного ипотечного кредитования в Республике Казахстан необходимо рассмотреть проблемы, которые существуют на современном этапе развития ипотечного кредитования в ...

... и надзору финансового рынка и финансовых организаций (АФН) на проведение заемных операций. Сегодня, компания «БТА Ипотека» является одним из крупнейших операторов на рынке ипотечного кредитования Республики Казахстан. [33] В настоящее время функционируют центральный офис в городе Алматы, а также представительства компании в 17 городах Казахстана, основными направлениями, в которых компания ...

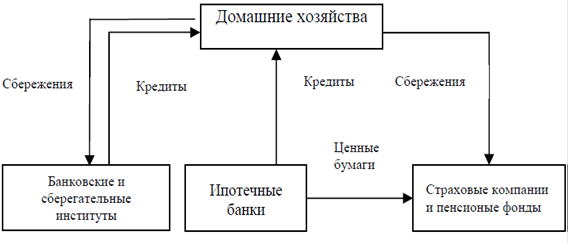

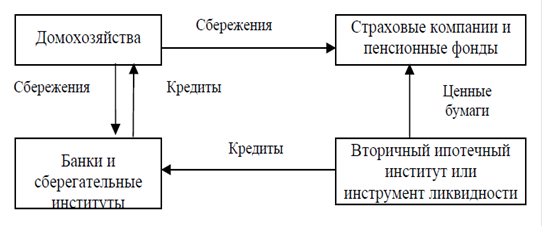

... долговые ценные бумаги, которые затем продает инвесторам. В сложившейся экономической ситуации, когда отсутствуют высококапитализированные негосударственные организации, способные осуществлять ипотечное кредитование в больших объемах и создание государственных организаций, обеспечивающих механизм рефинансирования, проблематично, наиболее приемлемой для Казахстана является модель развития системы ...

0 комментариев