Навигация

Европейская валютная система и роль евро в валютной системе мира

1.2 Европейская валютная система и роль евро в валютной системе мира

Первоначальной основой европейской валютной системы (ЕВС) стала ЭКЮ (European currency unit) — коллективная резервная валютная единица, определяемая на основе стоимости «корзины валют», принятая в качестве расчетной единицы странами Европейского экономического сообщества (ЕЭС). ЭКЮ базировалась на основе 12 ведущих стран Европы, входящих в ЕЭС. Вес каждой валюты в корзине определялся в зависимости от доли, которой рас полагало государство-член в ВВП и в экспорте внутри сообщества. Самым «тяжелым» компонентом ЭКЮ, около 1/3, была германская марка. В отличие от СДР эмиссия официальных ЭКЮ была частично обеспечена золотом и в отличие от Ямайской валютной системы, юридически закрепившей демонетизацию золота, ЕВС использовала его в качестве реальных резервных активов. В этих целях был создан совместный золотой фонд за счет объединения 20 % официальных золотых резервов стран-членов ЕВС. Центральные банки этих стран внесли в фонд 2,66тыс. т золота [5, с. 144].

Одна из важных причин возникновения Европейской валютной системы как подсистемы мировой валютной системы заключалась в том, что американский доллар, призванный в международной экономической и валютной сфере заменить золото, не представлялся надежным, универсальным средством, способным определять реальные стоимости. Поэтому по идее разработчиков новой подсистемы эту роль в рамках ЕС должна была выполнять европейская валютная единица, создание которой преследовало и другую цель, а именно, освободить ЕВС от возможных необратимых колебаний исключительно одной национальной, т.е. американской, валюты и от политики одной страны, как это было предусмотрено в Бреттон-Вудской системе, базировавшейся на американском долларе [4, c.50].

Движение к созданию ЕВС было длительным, оно прошло в своем развитии целый ряд этапов и завершилось созданием единой европейской валюты — евро, которая заменила ЭКЮ в соотношении 1:1. С 1 января 1999 г. 11 стран ЕС ввели в оборот безналичную валюту евро, а с 1 января 2002г. — в наличный оборот. Тем самым, объединяя огромный рынок с населением свыше 490 млн человек и развитые национальные экономики 27 стран с высоким уровнем внутренней интеграции, ЕС мощно укрепил конкурентные позиции в треугольнике сил «Западная Европа – Северная Америка — Восточная Азия» [4, c.50].

Одним из аргументов в пользу создания евро был тот, что евро станет конкурировать со статусом доллара как основной резервной валюты в мире и затруднит для США злоупотребление их "непомерной привилегией" — обесценивание доллара почти не налагает затрат на США, потому что его иностранный долг номинируется в долларах.

В пользу евро сыграли такие факторы, как [7, c.5]:

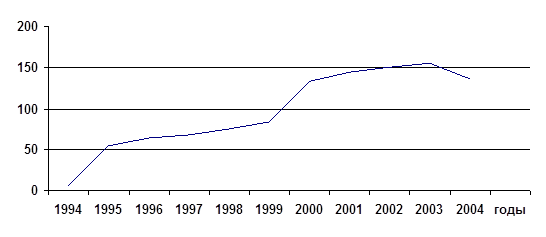

- расширение еврозоны: все большее количество населения принимают и используют евро, а с 2002 г. темпы роста количества наличных евро в обращении далеко опережают темпы роста долларов;

- начало эмиссии 500- и 200-евровых купюр сделало их более удобным способом концентрации богатства, нежели доллар, чей максимальный номинал купюры — 100.

В конце 2006 г. мировая пресса сообщила о важном событии: евро, новая валюта, созданная всего пять лет назад и используемая большинством европейских наций, вытеснил доллар США как наиболее широко используемая форма наличных денег. Теперь в мире в обращении больше евро, чем долларов [7, c.5].

При этом до 65% инвалютных резервов центральных банков все еще находится в долларах против 25% в евро.

Нет сомнения, что угроза статусу доллара сейчас больше, чем в любое время начиная с конца Второй мировой войны. Вера в долгосрочные перспективы американской экономики остается сильной, и огромные и ликвидные финансовые рынки страны делают доллар очень привлекательным в качестве резервной валюты. Однако долговой кризис в США или резкий рост инфляции ослабили бы готовность иностранцев, особенно восточно-азиатских центральных банков, держать в долларах такую часть своих резервов. Уже всерьез рассматриваются сценарии потери долларом роли "любимой валюты" в мировом масштабе.

Евро был бы единственной вероятной заменой. Это ~ вторая по важности резервная валюта в мире, хотя и вторичная по отношению к валюте США. Экономика ЕС огромна (хотя не столь велика, как экономика США), открыта, финансовые рынки более ликвидны, возрастает влияние ЕЦБ (Европейского центрального банка).

Для европейских компаний облегчилась бы ВЭД, поскольку с номинированием экспортно-импортных цен в евро снизились бы валютные риски. Еврозона извлекла бы выгоду от сеньоража в форме номинирования в евро больших и беспроцентных авуаров центральных банков стран мира. Кроме того, рост международной торговли повысил бы спрос на евро, так что в итоге еврозона смогла бы очень дешево финансировать внешний дефицит, как это делали США в течение многих десятилетий.

Американские технические специалисты учат европейские языки, чтобы эмигрировать на время контрактов в Европу и получать зарплату в евро.

Но есть и обратные стороны этих потенциальных преимуществ, Как эмитент главной международной резервной валюты еврозона должна была бы справляться с различными внешними рисками, такими, как структурная неустойчивость в мировой экономике, которая в большей степени ответственна за слабость доллара. Огромный американский дефицит текущего баланса — обратная сторона экономической политики, проводимой восточно-азиатскими правительствами. Интернационализация евро также затруднит управление запасом евро в обращении, что может сказаться в ненужном росте денежной массы и потенциально инфляции. Увеличение внешнего спроса на евро заставит или ревальвировать валюту, делая менее конкурентоспособным экспорт, или еврозона должна будет управлять существенным внешним дефицитом (а для этого ЕЦБ должен обладать большей свободой в проведении валютной политики).

Теперь ЕЦБ оказывается перед теми же самыми инфляционными соблазнами, что — ранее — ФРС США. Аргументы "за" инфляцию включают растущее бремя социальной защиты, которое угрожает крушением экономики общества [7, c.5]. Европейские политические деятели, безусловно, захотят тратить деньги по своему разумению и, несомненно, будут требовать раздуть эмиссию — и таким образом обесценить евро для финансирования систем социального обеспечения.

Потенциал для конфликта в пределах еврозоны очевиден. Более сильный евро был бы проклятием для многих стран, например Франции и Италии, пекущихся о могуществе объединенной Европы. Но более свободная валютная политика была бы проклятием для стран, таких, как Германия и Нидерланды, которые волнуются о низкой инфляции. Это усилило бы их напряженные отношения с государствами ЕС, имеющими большие или возрастающие внешние дефициты, такими, как Испания, Франция и Италия.

Станет ли евро в будущем превосходить доллар в качестве ведущей международной резервной валюты в мире, зависит от двух вещей: будет ли достаточным количество стран, присоединившихся к еврозоне, чтобы сделать ее больше, чем экономика США, и будет ли американская макроэкономическая политика подрывать уверенность в ценности доллара, путем инфляции и обесценения валюты?

Доллар мог бы остаться или даже расширить свои функции как глобально привилегированная валюта, если бы США уступили, например, G20 (т.е. сообществу наций) право регулировать его.

Исследования показывают, что рост на 1 % доли страны в мировом продукте результирует в росте доли валюты этой страны в мировых золотовалютных резервах на 0,9 - 1,3%.

По размерам ВВП (с учетом паритета покупательной способности) США на первом месте, за ними идут Китай, Япония и Индия. С января 2004 г. объединенная еврозона по этому показателю уже превосходит США. Однако евро — «валюта без страны». Но и у Китая есть недостатки: хотя вся Азия — потенциально "зона юаня", неконвертируемость китайской валюты, слабость финансовой системы, узость фондового рынка, ограничения на рынке капиталов перечеркивают его надежды на обозримое будущее [6, c.23].

Доллар пока останется доминирующей мировой резервной валютой. Но доля долларовых резервов будет постепенно снижаться. Курс доллара, как пишут аналитики, будет управляться хрупким, но сильным евро, ОПЕК и шанхайским фондовым рынком, где каждый из трех факторов подвержен нестабильности,

Зона евро, по-видимому, постепенно охватит Ближний Восток, Северную Африку и т.д.

Есть и другое мнение, что евро не станет запасной валютой мира, поскольку относительно здоровая Германия, законно боящаяся инфляции, выдвигает требования эмиссионной дисциплины, в то время как Франция и Испания (с худшей, чем у США, ситуацией на перегретом рынке жилья) стремятся к свободным деньгам. Что касается Лондона, то он имеет мало общего с перспективами евро. Своим статусом центра глобальных финансовых рынков Лондон больше обязан своему положению между Азией и США.

Мир неуклонно идет к системе нескольких мировых резервных валют, включающей доллар, евро и одну из азиатских валют. Этот процесс ускорится, если:

- европейские страны успешно преодолеют структурные различия и внутренние разногласия;

- еврозону усилит ряд стран Европы, и прежде всего Великобритания с ее финансовыми рынками;

- ряд мировых биржевых товаров перестанет номинироваться в долларах: "нефтедоллары" станут "нефтеевро";

- Япония войдет в стадию уверенного поступательного роста экономики;

- страны Азии создадут устойчивые союзы экономической кооперации и перестанут привязывать свои валюты к доллару США.

Похожие работы

... нашей экономики в мировое хозяйство, но и не дало бы практической возможности оперативного решения отдельных более или менее значительных проблем проведения субъектами рынка валютных операций в условиях быстроменяющейся экономической ситуации. Многие положения Закона только предстоит наполнить реальным содержанием, "переложив" на язык соответствующих нормативных актов, которые отличались бы ...

... особое внимание на формирование и развитие валютного рынка государства, что является важным моментом в стратегическом экономическом развитии Казахстана. Валютный рынок Республики Казахстан относится к категории внутренних валютных рынков, который находится в стадии формирования. Чаще всего казахстанский валютный рынок характеризуется своей неустойчивостью и непредсказуемостью. Это в основном ...

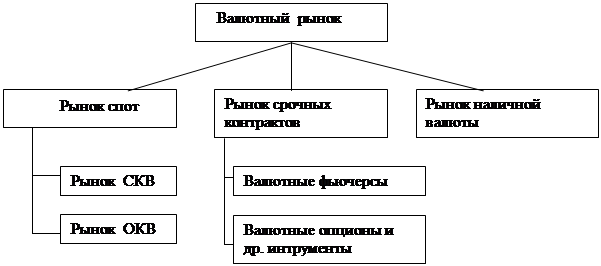

... основе спроса и предложения2. Понятие валютного рынка является системным и как любой системе ему присущи характеристики структурности и функциональности. Целью данной курсовой работы является изучение функций и структуры валютного рынка. В первой главе даны теоретические понятия связанные с характеристиками валютного рынка. Во второй представлен обзор валютного рынка РФ с точки зрения структуры ...

... физическими лицами - резидентами в период их проживания (нахождения) за пределами Республики Беларусь. 2. Организационные аспекты валютно-обменных операций 1.3 Организация валютно-обменных операций на внутреннем внебиржевом валютном рынке Внутренний валютный рынок Республики Беларусь – это сфера обращения иностранных валют и белорусских рублей в результате совершения: - ...

0 комментариев