Навигация

Содержание свободного резерва коммерческих банков

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ ЗАОЧНЫЙ УНИВЕРСИТЕТ

Экономический факультет

Кафедра финансов

ИНДИВИДУАЛЬНОЕ КОНТРОЛЬНОЕ ЗАДАНИЕ

ПО ДИСЦИПЛИНЕ «ДЕНЬГИ, КРЕДИТ, БАНКИ»

отправлена 09.03.2010

Балашиха 2010 г.

Содержание

Теоретическая часть.

Содержание свободного резерва коммерческих банков.

Расчеты векселями, виды и характеристика векселей, используемых в расчетах.

Преимущества и недостатки хранения денежной наличности с помощью ликвидности и доходности.

Валютная система Российской Федерации

Содержание гарантийных операций коммерческих банков в зависимости от степени риска и уровня доходности.

Практическая часть.

Задачи

Литература.

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ

Содержание свободного резерва коммерческих банков

Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций. Свободные (оперативные) резервы коммерческих банков - это их ликвидные активы.

Данное понятие основывается на том, что коммерческие банки могут осуществлять свои активные операции (выдавать ссуды, покупать ценные бумаги, валюту и т. д.) только в пределах, имеющихся у них ресурсов. Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков общая величина свободного резерва всей системы коммерческих банков не изменяется.

Величина свободного резерва отдельного коммерческого банка:

Ср = К+ ПР + ЦК ± МБК- ОЦР-А0 ,

где К - капитал коммерческого банка;

ПР - привлеченные ресурсы коммерческого банка (средства на депозитных счетах);

ЦК - централизованный кредит, предоставленный коммерческому банку центральным банком;

МБК - межбанковский кредит;

ОЦР - отчисления в централизованный резерв, находящийся в распоряжении центрального банка;

А0 - ресурсы, которые на данный момент уже вложены в активные операции коммерческого банка.

Понятие свободного резерва тесно связано с эмиссией денег и банковским мультипликатором.

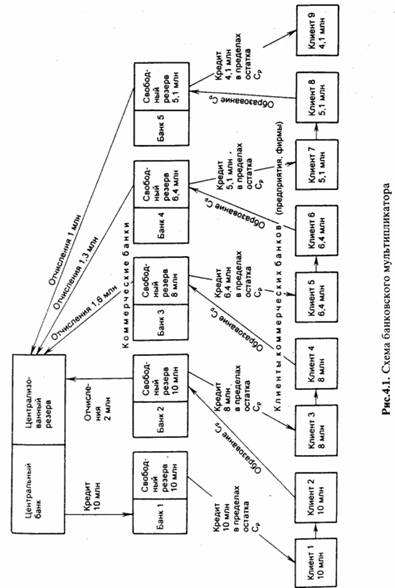

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации. Здесь дается ответ на вопрос: кто мультиплицирует деньги? Такой процесс осуществляется коммерческими банками. Один коммерческий банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков.

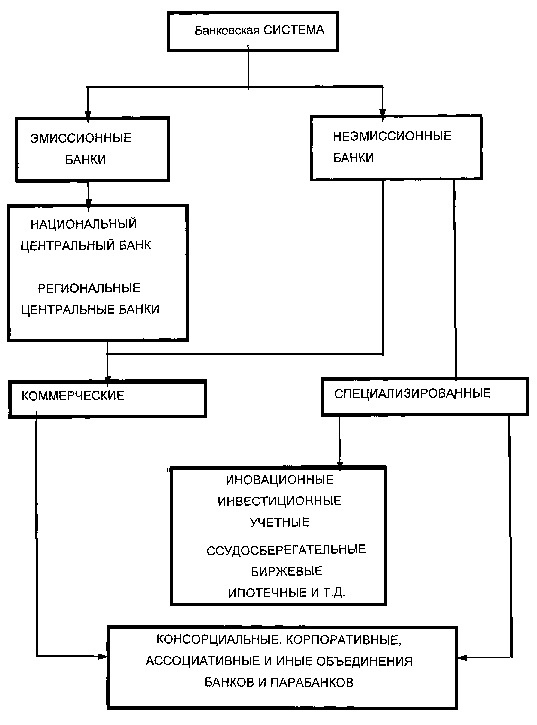

Этот механизм может существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень - центральный банк управляет этим механизмом, второй уровень - коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков.

Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству. Деньги в этом случае поступят на бюджетные счета в коммерческих банках, а они тоже относятся к привлеченным ресурсам (ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится и включится механизм банковского мультипликатора.

Механизм банковского мультипликатора заработает не только от предоставления централизованных кредитов. Он может быть задействован и в том случае, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации. Включить этот механизм центральный банк может и тогда, когда он уменьшит норму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв системы коммерческих банков, что при прочих равных условиях приведет к росту кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя одну из основных своих функций - функцию денежно-кредитного регулирования.

Расчеты векселями, виды и характеристика векселей, используемых в расчетах

Вексель, как инструмент кредитно-расчетных отношений явился результатом многовекового развития товарно-денежного хозяйства.

Вексель - это разновидность долгового обязательства, составленного в строго определенной форме, дающего бесспорное право требовать уплаты обозначенной в векселе суммы по истечении срока, на который он выписан.

Вексель - это строго формальный документ, и отсутствие любого из обязательных реквизитов делает его недействительным; это безусловное денежное обязательство, так как приказ его оплатить и принятие обязательств по оплате не могут быть ограничены никакими условиями; это абстрактное обязательство, так как в его тексте не допускаются никакие ссылки на основание его выдачи.

Предметом вексельного обязательства могут быть только деньги.

Вексель как финансовый инструмент имеет определенные свойства, которые позволяют классифицировать векселя по следующим признакам:

1) По эмитенту

· Государственные федеральные (казначейские); краткосрочное долговое обязательство, выпускаемое Правительством страны при посредничестве Центрального банка со сроком погашения, как правило, от 90 до 180 дней.

· Государственные субъектов федерации (органов управления республик в составе РФ, краев, областей, городов Москва и Санкт-Петербург).

· Муниципальные (органов управления городских и сельских муниципальных образований).

· Корпоративные или частные (юридических лиц); частные векселя эмитируются корпорациями, финансовыми группами, коммерческими банками; срочность таких векселей от нескольких недель до нескольких месяцев. Специального обеспечения эти бумаги не имеют, и залогом их надежности выступает только рейтинг векселедателя, устойчивость его финансового положения и авторитет на рынке ценных бумаг.

· Физических лиц.

2) По обслуживаемым сделкам

· Финансовые векселя (обслуживание кредита). Финансовый вексель отражает отношения займа денег векселедателем у векселедержателя под определенные проценты. Разновидностями такого долгового обязательства являются банковский, дружеский, бронзовый векселя.

· Товарные или коммерческие векселя (оплата за товар, работы, услуги).

3) По плательщику вексельной суммы

· Вексель - соло. Плательщиком является векселедатель. Минимальное количество участников вексельной сделки - 2.

· Вексель - тратта. Плательщиком является должник векселедателя. Минимальное количество участников вексельной сделки - 3.

4) По обеспеченности залогом

· Обеспеченные залогом (материальные активы, ценные бумаги, финансовые ресурсы и т.д.).

· Необеспеченные залогом.

5) По срокам оплаты вексельной суммы (Единообразный закон “О переводном и простом векселе” ст. 33)

· По предъявлении - подлежит оплате в день предъявления к платежу. Максимальный срок, который устанавливается для предъявления векселя к платежу - 1 год со дня выписки.

· Во столько-то времени от предъявления - подлежит оплате через определенное векселем время от предъявления. Позволяет плательщику подготовиться к платежу.

· Во столько-то времени от составления - подлежит оплате через определенное время, выраженное в днях, которое указывается на самом векселе.

· На определенный день - подлежит оплате по наступлении определенной даты, указанной на векселе.

6) По возможности передачи другому лицу

· Передаваемые (индоссируемые). Для передачи прав по векселю используется индоссамент - передаточная надпись на векселе (“платите по приказу” или “платите вместо меня”). Лицо, передающее вексель по индоссаменту - индоссат.

· Непередаваемые (не индоссируемые). Такие векселя не могут передаваться другим владельцам.

7) По месту платежа

· Домицилированные, когда на векселе указано место платежа, отличное от местоположения векселедателя (обычно встречается у векселя - тратты). Место платежа указывается с целью четко обусловить место и условия протеста при отказе платежа по векселю.

· Не домицилированные, когда место платежа совпадает с местоположением плательщика.

8) По форме начисления дохода

· Процентные, когда доход начисляется по формуле простых процентов на номинальную стоимость векселя.

· Дисконтные, когда вексель продается со скидкой от номинальной цены (дисконтом), а погашается по номинальной стоимости.

Таблица 1. Виды векселей

| Виды векселей | Характеристика |

| Казначейские | Краткосрочное долговое обязательство, выпускаемое правительством страны обычно при посредничестве Центрального банка со сроком погашения, как правило, от 90 до 180 дней. |

| Банковские | Долговые обязательства |

| Дружеский | Выдается одним лицом другому без намерения векселедателя произвести по нему платеж, а лишь с целью изыскания денежных средств путем взаимного учета этих векселей в банке. |

| Бронзовый (фиктивный) | Это вексель, за которым не стоит реальная сделка, нет никакого реального финансового обстоятельства, при этом хотя бы одно лицо, участвующее в сделке является вымышленным. Цель такого векселя - получить под него деньги в банке либо использовать для погашения долгов по реальным товарным сделкам или финансовым обязательствам. |

| Товарные | В основе лежит сделка по купле-продаже товара. |

| Финансовые | Применяются для мобилизации временно свободных денежных средств кредитных учреждений. |

| Фальшивый | Содержит поддельную подпись или подпись неправомочного или несуществующего лица. |

| Измененный | Вексель с изменениями в тексте путем подчистки или стирания, при наличии всех других реквизитов. |

| Частные | Эмитируются корпорациями, финансовыми группами, коммерческими банками. |

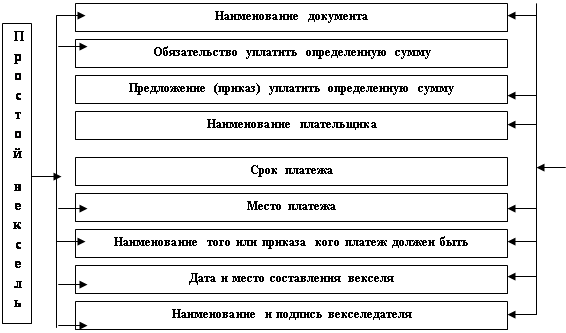

Вексель может быть только в бланковой форме (ст. 4 Закона РФ “О переводном и простом векселе”), поэтому к оформлению векселя предъявляются жесткие требования. Вексель должен быть составлен в письменной форме, либо на специальном вексельном бланке, либо на простом листе бумаги с обязательным соблюдением всех реквизитов. Вексель может быть составлен на любом языке, но следует учитывать, что Банк России принимает к учету векселя предприятий - резидентов, написанные только на русском языке. Законом определен перечень обязательных реквизитов, размещаемых на бланке векселя (таблица 2.)

Таблица 2.

|

Дополнительные реквизиты векселя:

1.Наименование и место нахождение банка, выдавшего вексель.

2.Банковские реквизиты банка, выдавшего вексель.

3.Номер и серия бланка векселя.

Лицевую сторону векселя следует заполнять одним способом, единообразно. Должны быть заполнены или прочеркнуты все поля. Какие либо исправления, даже заверенные, не допускаются. Лицевая сторона бланка векселя должна быть заполнена печатными буквами, при этом используемый шрифт должен быть четким и легко читаемым.

Отсутствие какого-либо реквизита ведет к ничтожности векселя.

Учитывая анализ структуры и состояния вексельного рынка, можно сказать, что он является частью более обширного финансового рынка и имеет большое значение в хозяйственной жизни страны. Вексельный рынок предлагает большой выбор инструментов для инвестиционных и расчетных операций, являясь привлекательным для субъектов различных областей бизнеса. Грамотное использование инструментов этого рынка поможет решить проблемы, стоящие перед инвестором, и принести ему дополнительную прибыль.

Посредством векселя, как расчетно-кредитного инструмента можно гасить взаимные долги по цепочке дебиторов и кредиторов, спасать оборотные средства, обеспечивать целевое использование кредита и т.д. Поэтому, в условиях взаимной ответственности по вексельному платежу можно быть уверенным, что именно вексель - то, что нужно предприятиям для обеспечения непрерывного процесса производства и оплаты за поставленные товары и оказанные услуги.

Преимущества и недостатки хранения денежной наличности с помощью ликвидности и доходности

Налично-денежный оборот во всех странах составляет меньшую часть, но имеет он большое значение. Именно этот оборот обслуживает получение и расходование большей части денежных средств населения. В налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег.

Рис. 1. Схема налично-денежного оборота.

Из приведенной схемы видно, что налично-денежный оборот начинается в расчетно-кассовых центрах Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков.

Часть этих денег банки могут передавать друг другу на платной основе, но большая часть наличных денег выдается клиентам - юридическим и физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению).

Часть наличных денег, находящиеся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещенний, выплаты дивидендов, поступлений от продажи ценных бумаг и т.д.).

Таким образом, деньги поступают в операционные кассы коммерческих банков, либо в кассы предприятий и организаций (прежде всего предприятий торговли и предприятий, оказывающих услуги населению).

В соответствии с действующим порядком организации налично-денежного оборота для каждого предприятия устанавливаются лимиты остатка наличных денег в их кассах и деньги, превышающие лимит, должны сдаваться в обслуживающий данное предприятие коммерческий банк.

Налично-денежный оборот организуется на основе следующих принципов:

- все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках;

- банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности;

- обращение наличных денег служит объектом прогнозного планирования;

- управление денежным обращением осуществляется в централизованном порядке;

- организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

- наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

Таким образом, сфера использования налично-денежных платежей ограничена, в основном, доходами населения.

Сопоставляя различные виды денежных накоплений, следует выделить накопление наличных денег у населения. Практически в отношении таких остатков отсутствуют какие-либо ограничения в их использовании для оплаты товаров и обязательств. Это наиболее мобильный и ликвидный вид денежных накоплений. Тем более, что наличные деньги служат законным платежным средством и обязательны к приему во все виды платежей.

Несколько меньшие мобильность и ликвидность присущи по различным причинам остаткам средств юридических и физических лиц на счетах в банках. В отношении использования таких средств могут возникнуть при определенных условиях некоторые ограничения. Так, при недостаточности средств на расчетном счете предприятия для удовлетворения всех претензий имеющиеся средства могут использоваться в соответствии с установленной очередностью удовлетворения претензий, а не только по распоряжению предприятия-владельца счета. Тем не менее, нельзя упускать из виду, что остатки на счетах в банках в определенной мере представляют собой не только накопление денег, но и вложения средств, приносящие доход.

В связи с этим следует отметить, что деньги, вложенные в акции, облигации и другие ценные бумаги, представляют собой уже не столько накопление денег, сколько их вложение для получения дохода.

Вместе с тем деньги в функции средства накопления в виде наиболее мобильной и ликвидной их части, какими являются наличные деньги, с одной стороны, не приносят доход; с другой (особенно в условиях инфляции) - подвержены опасности обесценения. Различные условия использования денег в функции средства накопления предполагают необходимость определенных усилий по целесообразному размещению накопленных денег.

При решении проблемы целесообразного размещения денежных сбережений принимается во внимание следующий комплекс требований:

• возможность беспрепятственного использования размещенных денежных средств;

• надежность вложений;

• минимизация риска;

• возможность получения дохода от вложений средств. Накопление наличных денег у населения обладает таким немаловажным преимуществом, как практически беспрепятственная возможность их использования для различных затрат. Это служит немалым побудительным мотивом увеличения таких накоплений.

В отношении использования наличных денег, находящихся у предприятий, существуют определенные ограничения. Они состоят прежде всего в установлении предельной величины остатка наличных денег в кассе. Кроме того, предприятия могут расходовать наличные деньги в соответствии с их целевым назначением.

Однако остатки наличных денег не приносят дохода. Вместе с тем в условиях инфляции существует значительный риск потерь в связи с обесценением денег. Все это усиливает заинтересованность в уменьшении остатка денежных средств, в первую очередь у населения.

Немалыми преимуществами по сравнению с остатками наличных денег обладают вложения средств в кредитные учреждения, тем более что вклады и депозиты приносят доход.

Таким вложениям присущи и негативные черты. В частности, полная гарантия сохранности вкладов и депозитов отсутствует в связи с возможными потерями в случаях несостоятельности кредитных учреждений. К тому же доходы по вкладам и депозитам не всегда компенсируют обесценение денежной единицы. В результате снижается заинтересованность в помещении денежных сбережений в кредитные учреждения. Отмеченное относится во многом и к вложениям в ценные бумаги.

Одним из направлений предотвращения потерь от обесценении денежных сбережений является их использование для приобретения имущества и товарно-материальных ценностей. Тем не менее такому применению денежных сбережений присущи определенные недостатки и прежде всего ограниченная возможность быстрого использования для различных расходов средств, вложенных в имущество.

К мерам предотвращения потерь при хранении денежных накоплений относится их вложение в остатки свободно конвертируемых валют. При кажущейся надежности вложений сбережений в инвалюту нельзя упускать из виду возможность потерь при изменениях курса, а также бездоходность вложений в наличную инвалюту. К тому же нельзя не учитывать, что вложения денежных сбережений в наличную инвалюту представляют собой беспроцентное предоставление средств взаймы стране - эмитенту валюты.

Валютная система Российской Федерации

Национальная валютная система — форма организации валютных отношений страны, закрепленная национальным законодательством; составная часть денежной системы страны.

Основа национальной валютной системы — установленная законом денежная единица государства.

Деньги, используемые в международных экономических отношениях, становятся валютой.

Основа валютной системы Российской Федерации — российский рубль, введенный в обращение в 1993 г. и заменивший рубль СССР. В СССР в 1922—1992 гг. законодательно было установлено весовое количество золота в рубле. С переходом к российскому рублю золотое содержание рубля не было зафиксировано.

В настоящее время в России действует режим плавающего валютного курса, который зависит от спроса и предложения на валютных биржах страны, прежде всего на ММВБ. Официальный курс доллара США к рублю устанавливается Центральным банком России по результатам торгов на ММВБ. Валютные биржи действуют также в других городах Российской Федерации — Санкт-Петербурге, Ростове-на-Дону, Екатеринбурге, Новосибирске и Владивостоке. Важнейшее значение в процессе курсообразования принадлежит ММВБ.

Основным законодательным актом в области валютных отношений Российской Федерации является Закон РСФСР от 9 октября 1992 г. «О валютном регулировании и валютном контроле», а также другие законы и подзаконные акты. В Законе определены основные понятия: иностранная валюта и валютные ценности, текущие операции платежного баланса, капитальные операции, а также ключевые понятия валютного законодательства — «резидент» и «нерезидент», имеющие различные режимы валютного регулирования.

Валютные ценности — это иностранная валюта, ценные бумаги в иностранной валюте (платежные документы, чеки, векселя, аккредитивы) и другие фондовые ценности (акции, облигации и прочие долговые обязательства, выраженные в иностранной валюте), а также драгоценные металлы — золото, серебро, платина, металлы платиновой группы в любом виде, за исключением ювелирных и других бытовых изделий, а также лом таких изделий.

Резиденты — это

• физические лица, имеющие постоянное местожительство в РФ, в том числе временно находящиеся вне России;

• юридические лица, созданные в соответствии с законодательством России, с местонахождением в РФ;

• предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством РФ, с местонахождением в России;

• находящиеся за пределами России филиалы и представительства вышеуказанных резидентов;

• дипломатические и иные представительства РФ, находящиеся за пределами РФ.

Нерезиденты — это

• физические лица, имеющие постоянное местожительство за пределами РФ, в том числе временно находящиеся в РФ;

• юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами РФ;

• предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами РФ;

• находящиеся в РФ филиалы и представительства вышеуказанных нерезидентов;

• находящиеся в РФ иностранные дипломатические и иные иностранные представительства, а также международные организации, их филиалы и представительства.

Операции в иностранной валюте и с ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

1. К текущим валютным операциям относятся:

• переводы в РФ и из РФ иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг, а также осуществление расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней;

• получение и предоставление финансовых кредитов на срок не более 180 дней;

• переводы в РФ и из РФ процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

• переводы неторгового характера в РФ и из РФ, включая перевод сумм заработной платы, пенсий, алиментов, наследства, а также другие аналогичные операции.

Похожие работы

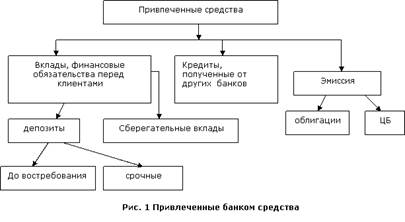

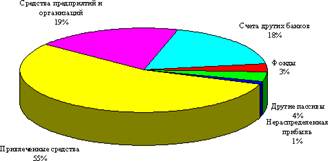

... в обеспечении расчетов в народном хозяйстве и в нашей стране. В связи с формированием фондового рынка получает развитие и такая функция коммерческих банков, как посредничество в операциях с ценными бумагами. 6. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ Операции, связанные с формированием ресурсов банков, относятся к пассивным. Ресурсы коммерческих банков формируются за счет собственных, ...

... потенциал меньшей величины позволяет обеспечить высокие темпы относительного прироста, но в максимальной степени подвержен влияниям негативных внешних и внутренних факторов.[24, С.12] Условия формирования и использования кредитного потенциала коммерческих банков в целом являются сложными и противоречивыми. Состояние кредитного потенциала коммерческих банков обусловливалось рядом факторов: ...

... для стран с рыночной экономикой двухуровневая банковская система: первый уровень – ЦБ России с сетью региональных отделений и расчетно-кассовых центров на местах, второй – коммерческие банки. Сейчас банковская система России переживает процесс реструктуризации, что выражается в: сокращении числа вновь возникающих банков; специализации и реорганизации банков; консолидации банковского капитала; ...

... двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства. Депозитный мультипликатор отражает объект мультипликации - деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации). Как же действует механизм банковского мультипликатора? Этот механизм может существовать только в условиях ...

0 комментариев