Навигация

В валютные операции, связанные с движением капитала

2. В валютные операции, связанные с движением капитала,

входят:

• прямые инвестиции — вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

• портфельные инвестиции — приобретение ценных бумаг;

• переводы в оплату прав собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иные права на недвижимость;

• предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ, услуг;

• предоставление и получение финансовых кредитов на срок более 180 дней;

• все иные валютные операции, не являющиеся текущими валютными операциями.

Валютные операции в России осуществляют только уполномоченные коммерческие банки, т.е. банки и иные кредитные учреждения, получившие лицензии Центрального банка России (Банка России, ЦБ) на проведение валютных операций.

Существуют три вида валютных лицензий: внутренние, расширенные и генеральные. Наибольшие права предоставляет генеральная валютная лицензия.

На проведение операций с золотом требуется также специальная лицензия ЦБ.

Валютные ценности могут находиться в собственности, как резидентов, так и нерезидентов.

Покупка и продажа иностранной валюты проводятся через уполномоченные коммерческие банки. Сделки купли-продажи иностранной валюты могут осуществляться непосредственно между уполномоченными банками, а также через валютные биржи, действующие в порядке и на условиях, устанавливаемых ЦБ России. При этом покупка и продажа иностранной валюты, минуя уполномоченные банки, не допускаются.

Валютное регулирование осуществляет Центральный банк России. Он устанавливает порядок обязательного перевода, вывоза и пересылки иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам; выдает валютные лицензии; проводит валютные интервенции на главных валютных биржах страны — ММВБ и Санкт-Петербургской бирже.

Валютный контроль осуществляется органами валютного контроля и их агентами. Органами валютного контроля являются Центральный банк России, а также Правительство РФ.

Агентами валютного контроля выступают организации, которые в соответствии с законодательными актами могут осуществлять функции валютного контроля. Агенты валютного контроля подотчетны соответствующим органам валютного контроля.

В соответствии с ФЗ РФ от 8 августа 1999 г. «О внесении изменений и дополнений в Закон РСФСР «О Государственной налоговой инспекции» налоговые органы получили полномочия в области контроля за соблюдением валютного законодательства в пределах их компетенции.

С 1994 г. стала проводиться паспортизация экспортных валютных сделок. При этом по каждой экспортной сделке составляется паспорт, и органы валютного контроля (уполномоченные коммерческие банки) и Государственный таможенный комитет следят за своевременным поступлением валюты.

С 1 января 1996 г. вступила в действие Инструкция по валютному импортному контролю, направленная на совершенствование учета и контроля за импортными операциями. Расчеты так же, как и по экспорту, осуществляются только через уполномоченные банки, оформившие с импортерами паспорта сделок. Уполномоченный банк производит платежи по импортному контракту, открытие импортных аккредитивов и выдачу банковских гарантий только при наличии подписанного паспорта сделки. Оплата импортируемого товара по контракту импортера может производиться только со счета импортера в его уполномоченном банке или банком-корреспондентом, действующим по его поручению. Это позволит уменьшить утечку валюты за рубеж.

Содержание гарантийных операций коммерческих банков в зависимости от степени риска и уровня доходности

Одним из важнейших направлений деятельности банков является выдача банковских гарантий (гарантийные операции банков).

Гарантийные операции – операции по выдаче банком гарантий (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий. Гарантийные операции приносят банкам доход также в виде комиссионных.

По юридической природе гарантия является одним из средств обеспечения исполнения обязательств. При недостаточности средств у должника поручитель несет ответственность по его обязательствам перед кредитором, если законодательством или договором не предусмотрена солидарная ответственность поручителя и должника. К поручителю, исполнившему обязательство, переходят все права кредитора по этому обязательству. Таким образом, по общему правилу российского законодательства ответственность гаранта носит субсидиарный характер по отношению к ответственности должника.

Типы банковских гарантий.

1. Гарантия исполнения контракта - банк-гарант берет обязательство перед бенефициаром (импортером, заказчиком) в случае неисполнения или ненадлежащего исполнения контракта со стороны принципала (экспортера, подрядчика) выплатить гарантийную сумму. Цель данной гарантии - компенсация ущерба, понесенного бенефициаром в результате неисполнения контракта принципалом. Этот тип гарантий является наиболее распространенным по строительным и торговым контрактам.

2. Тендерная гарантия (гарантия по участию в торгах - тендере) - банк-гарант берет обязательство перед бенефициаром выплатить гарантийную сумму в случае, если принципал, выиграв тендер, в дальнейшем откажется от заключения контракта. Цель - компенсация расходов бенефициара на проведение нового тендера. Данная гарантия применяется по строительным контрактам, контрактам на проведение геологоразведочных и изыскательских работ.

3. Гарантия по возврату платежей - банк-гарант берет обязательство перед бенефициаром выплатить гарантийную сумму, если принципал не выполнит своих контрактных обязательств и бенефициар расторгнет контракт. В этом случае банковская гарантия компенсирует авансированную бенефициаром и не возвращенную принципалом сумму.

4. Гарантия надлежащего технического обслуживания - банк-гарант берет обязательство перед бенефициаром выплатить гарантийную сумму, если принципал не осуществит надлежащим образом техническое обслуживание смонтированного им оборудования в обусловленный сторонами период времени. Данный тип гарантий широко используется в контрактах на строительство крупных объектов, введение которых в эксплуатацию возможно лишь по истечении длительного периода строительных, монтажных и пусконаладочных работ. Он дает возможность застраховать апробацию таких объектов в период гарантийного срока, позволяющую обеспечить их нормальную эксплуатацию в дальнейшем.

5. "Резервный аккредитив" - банк-гарант берет обязательство перед бенефициаром выплатить гарантийную сумму в случае неисполнения принципалом своих контрактных обязательств при представлении определенных документов, не являющихся товарораспорядительными.

Характер положений, записанных в гарантии, зависит от усмотрения сторон, однако любая банковская гарантия должна включать следующее:

1. ссылку на основной контракт, в соответствии с которым она выдается;

2. срок действия;

3. гарантийную сумму и валюту, в которой она выплачивается;

4. средство и место осуществления платежа;

5. применимое право;

6. порядок разрешения споров;

7. механизм платежа по гарантии.

Механизм выплаты гарантийной суммы составляет сердцевину любой гарантии. Именно он позволяет объединить различные виды гарантий в две большие группы:

1. условные гарантии;

2. гарантии по первому требованию.

Срок действия гарантии. По общему правилу гарантия вступает в силу с момента ее выдачи, однако в ней может быть предусмотрен и более поздний срок.

Банковская гарантия должна быть выдана обязательно в письменной форме и подписана уполномоченными должностными лицами банка-гаранта.

ПРАКТИЧЕСКАЯ ЧАСТЬ

Задача 5

Рассчитать потребность торговой организации в денежных средствах в кассе на третий и четвертый квартал на основе данных приведенных в таблице 3.

Основные показатели товарооборота торговой организации

Таблица 3

| Наименование | Третий квартал | Четвертый квартал | Изменение | |

| +(-) | % | |||

| Розничный товарооборот, тыс. руб. Количество дней в периоде Однодневный товарооборот, тыс. руб. Норма запаса денежных средств, дней Потребность в денежных средствах в кассе, тыс. руб. | 3900 90 43,3 1 43,3 | 4600 90 51,1 1 51,1 | +500 +7,8 +7,8 | 18 18 18 |

Решение:

![]()

![]()

![]()

![]()

![]()

![]()

Задача № 26

Аграрное формирование оформило в коммерческом банке краткосрочный кредит на сумму 2 миллиона руб. на 3 года под 12% годовых. Однако по истечении данного срока хозяйство не смогло погасить ссуду. По взаимному соглашению заемщика и банка срок погашения был пролонгирован еще на 3 года, но уже под 18% годовых. Рассчитать окончательную сумму для погашения ссуды.

Решение:

Рассчитаем сумму для погашения ссуды, которое аграрное формирование не смогло выплатить по ставке 12% годовых. При расчете используется сложное начисление, при котором проценты начисляются несколько раз за период и не выплачиваются, а накапливаются на сумму основного долга.

Определим сумму по формуле:

S = P (1 + i t)n,

где S – наращенная сумма; P – первоначальная сумма; i – процентная ставка, выраженная в коэффициенте; t – период начисления процентов; n – число начислений сложных процентов за весь период.

S = 2000000(1+0,12*1)3=2809856 руб.

Коэффициент наращения = 1,405

Данную сумму аграрное формирование не выплатило по истечении 3-лет. Договор был продлен еще на три года по ставке 18% годовых. Соответственно итоговая сумма для погашения ссуды составит:

S = 2809856(1+ 0,18*1)3=4616683,32 руб.

Коэффициент наращения составит 1,643.

Литература

1. Российская Федерация. Законы. Гражданский кодекс Российской Федерации от 14.12.2002 г. № 138-ФЗ; ред. от 29.12.2004 г. // www.duma.gov.ru

2. Российская Федерация. Законы. О валютном регулировании и валютном контроле в РФ : федер. закон от 10.12.2003 г. № 186-ФЗ // Рос. газета. – 2003. – 17 дек. – № 253.

3. Российская Федерация. Законы. О переводном и простом векселе : федер. закон от 11.03.1997 г. № 48-ФЗ // Рос. газета. – 1997. – 18 марта. – № 53.

4. Деньги, кредит, банки: Учебник/ Под ред. О.И.Лаврушина.- 2-е изд., перераб. и доп.- М.: Финансы и статистика, 2003.-

5. Свиридов О.Ю., Деньги, кредит, банки. Серия «Учебники, учебные пособия».- Ростов-на-Дону: «Феникс», 2001.

6. Деньги. Кредит. Банки. Ценные бумаги. Практикум : учеб. пособие для вузов / под ред. Е. Ф. Жукова. – М.: Юнити-Дана, 2001.

7. Салин В. Н. Техника финансово-экономических расчетов : учеб. пособие / В. Н. Салин, О. Ю. Ситникова. – М.: Финансы и статистика, 2000.

8. Банковское дело: учебник/О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева [и др.]; под ред. Засл. Деят. Науки РФ,д-ра экон. наук, проф. О.И. Лаврушина.-5-е изд., стер. - М.: КНОРУС,2007.

Похожие работы

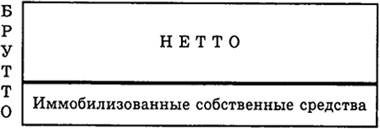

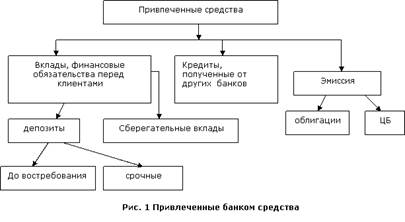

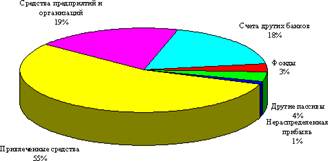

... в обеспечении расчетов в народном хозяйстве и в нашей стране. В связи с формированием фондового рынка получает развитие и такая функция коммерческих банков, как посредничество в операциях с ценными бумагами. 6. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ Операции, связанные с формированием ресурсов банков, относятся к пассивным. Ресурсы коммерческих банков формируются за счет собственных, ...

... потенциал меньшей величины позволяет обеспечить высокие темпы относительного прироста, но в максимальной степени подвержен влияниям негативных внешних и внутренних факторов.[24, С.12] Условия формирования и использования кредитного потенциала коммерческих банков в целом являются сложными и противоречивыми. Состояние кредитного потенциала коммерческих банков обусловливалось рядом факторов: ...

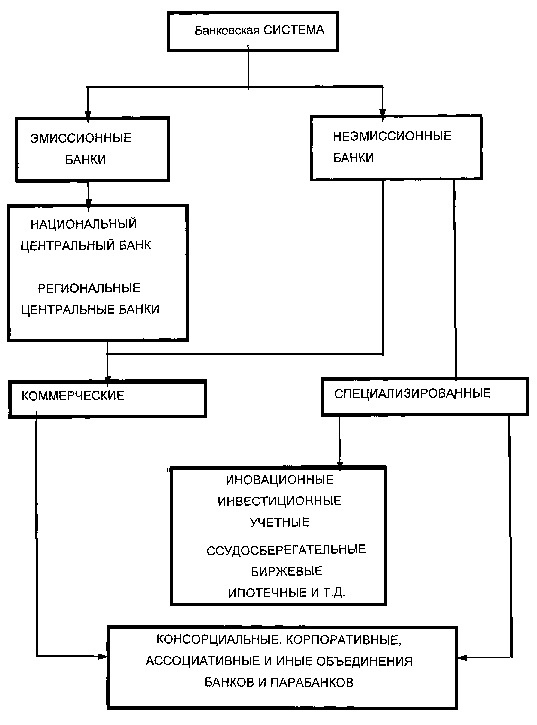

... для стран с рыночной экономикой двухуровневая банковская система: первый уровень – ЦБ России с сетью региональных отделений и расчетно-кассовых центров на местах, второй – коммерческие банки. Сейчас банковская система России переживает процесс реструктуризации, что выражается в: сокращении числа вновь возникающих банков; специализации и реорганизации банков; консолидации банковского капитала; ...

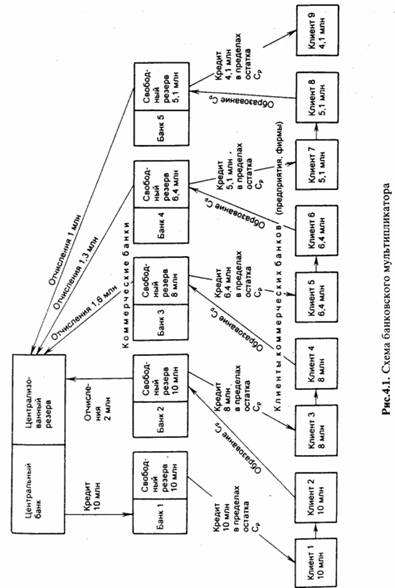

... двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства. Депозитный мультипликатор отражает объект мультипликации - деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации). Как же действует механизм банковского мультипликатора? Этот механизм может существовать только в условиях ...

0 комментариев