Навигация

Внешние собственные источники финансовых ресурсов предприятия

2. Внешние собственные источники финансовых ресурсов предприятия

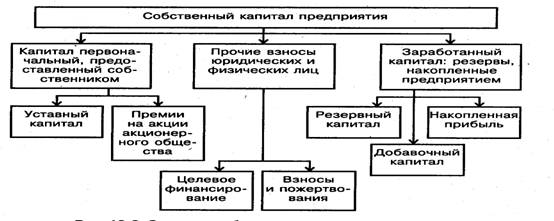

Предприятия могут привлекать собственные средства путем увеличения уставного капитала за счет дополнительных взносов учредителей или выпуска новых акций. Возможности и способы привлечения дополнительного собственного капитала существенно зависят от правовой формы организации бизнеса.

Акционерные общества, испытывающие потребность в инвестициях, могут осуществлять дополнительное размещение акций по открытой или закрытой подписке (среди ограниченного круга инвесторов). В общем случае первичное размещение акций предприятия по открытой подписке представляет собой процедуру их реализации на организованном рынке с целью привлечения капитала от широкого круга инвесторов. Согласно Федеральному закону "О рынке ценных бумаг" под публичным размещением понимается "размещение ценных бумаг путем открытой подписки, в том числе размещение ценных бумаг на торгах фондовых бирж и/или иных организаторов торговли на рынке ценных бумаг". Таким образом, первичное размещение акций предприятия по открытой подписке российской компании — это размещение дополнительной эмиссии акций путем открытой подписки на фондовых биржах, при условии, что до момента размещения акции не обращались на рынке. При этом в соответствии с директивами ФСФР не менее 30% от общего объема проводимого первичного размещения акций по открытой подписке должно быть размещено на отечественном рынке. В общем случае подготовка и проведение первичного размещения акций по открытой подписке предполагает осуществление четырех этапов. На первом (подготовительном) этапе предприятие должно выработать стратегию размещения, выбрать финансового консультанта, перейти на международные стандарты финансовой отчетности, провести аудит финансовой отчетности и систем внутреннего контроля за 3-4 года, предшествующих первичному размещению акций, осуществить необходимые структурные преобразования, создать публичную кредитную историю, например, путем эмиссии облигаций.

На втором этапе определяются основные параметры предстоящего первичного размещения акций, проводятся процедуры юридической и финансовой комплексной проверки, а также независимой оценки бизнеса.

На третьем этапе осуществляется подготовка и регистрация проспекта эмиссии, принимается решение о выпуске, доводится информация об первичном размещении акций по открытой подписке до потенциальных инвесторов, определяется окончательная цена размещения. На заключительном этапе происходит собственно проведение размещения, т. е. допуск компании на биржу и подписка на акции.

Финансирование за счет эмиссии обыкновенных акций имеет следующие преимущества: этот источник не предполагает обязательных выплат, решение о дивидендах принимается советом директоров и утверждается общим собранием акционеров; акции не имеют фиксированной даты погашения — это постоянный капитал, который не подлежит "возврату" или погашению; проведение первичного размещения акций по открытой подписке существенно повышает статус предприятия как заемщика (повышается кредитный рейтинг, по оценкам экспертов, стоимость привлечения кредитов и обслуживания долга снижается на 2—3 % годовых), акции могут также служить в качестве залога по обеспечению долга; обращение акций предприятия на биржах предоставляет собственникам более гибкие возможности для выхода из бизнеса; повышается капитализация предприятия, формируется рыночная оценка его стоимости, обеспечиваются более благоприятные условия для привлечения стратегических инвесторов; эмиссия акций создает положительный имидж предприятия в деловом сообществе, в том числе — международном, и т. д. К общим недостаткам финансирования путем эмиссии обыкновенных акций следует отнести: предоставление права участия в прибылях и управлении фирмой большему числу владельцев; возможность потери контроля над предприятием; более высокая стоимость привлеченного капитала по сравнению с другими источниками; сложность организации и проведения эмиссии, значительные расходы на ее подготовку; дополнительная эмиссия может рассматриваться инвесторами как негативный сигнал и приводить к падению цен в краткосрочной перспективе. Следует отметить, что проявление перечисленных недостатков в Российской Федерации имеет свою специфику. В дополнение к ним, широкому распространению практики проведения первичного размещения акций российскими предприятиями препятствуют как внешние факторы (неразвитость фондового рынка, особенности правового регулирования, доступность иных источников финансирования), так и внутренние ограничения (неготовность большинства предприятий к первичному размещению акций, настороженное отношение собственников к возможным издержкам "прозрачности", опасения потери контроля и т. п.). Рассмотрим их более детально.

Значительной проблемой, вызванной особенностями правового регулирования, является временной разрыв между датой принятия решения о размещении акций и началом их обращения на вторичном рынке.

Еще одним существенным ограничением является требование обеспечения "прозрачности". Раскрытие информации при проведении первичного размещения акций требуется в значительно большем объеме, чем при получении различных видов займов. В то же время в силу сформировавшегося правового климата и сложившейся деловой практики многие российские предприятия весьма болезненно реагируют на требование "прозрачности". Раскрытие информации о конечных собственниках, схемах снижения налоговой нагрузки и т. д. может сделать компанию легкой мишенью для поглощения с использованием судебных, правоохранительных и фискальных органов.

Многие российские предприятия не готовы к осуществлению первичного размещения акций предприятия. Прозрачность бизнеса в большинстве случаев является следствием наличия четкой стратегии развития (экономически оправданного бизнес-плана) и соответствующей ей структуры управления, позволяющей достигать поставленных целей, управлять ростом, контролировать риски и эффективно использовать капитал. Лишь немногие отечественные предприятия соответствуют этим критериям.

Еще одним важным внешним собственным источником финансовых ресурсов предприятия являются бюджетные ассигнования.

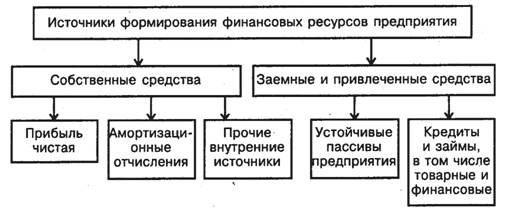

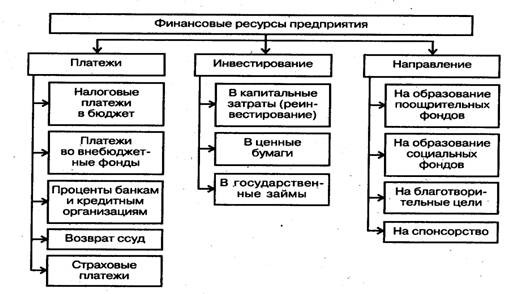

Бюджетные ассигнования могут предоставляться предприятиям как правило государственным в таких формах: бюджетные инвестиции, государственные дотации, государственные субсидии. Бюджетные инвестиции являют собой выделение средств государственного или местного бюджетов на развитие производства, в первую очередь в виде капитальных вложений. Они направляются в приоритетные отрасли и проекты, которые определяют развитие экономики страны в целом. Государственные дотации - это выделение средств из бюджета на покрытие убытков предприятия, как правило, в случае, когда убыточность является следствием определенной политики государства, например ценового. Государственные субсидии - это выделение средств из бюджета субъектам предпринимательской деятельности на решение определенных заданий в рамках разного рода государственных программ. Поступления из государственных целевых фондов по своему содержанию идентичны бюджетным ассигнованием. Они осуществляются в форме государственных инвестиций и субсидий. Эти предоставленные ресурсы имеют целевой характер, который выплывает из сущности данных фондов. К ссудным финансовым ресурсам относят: 1) банковский кредит. Его необходимость определяется характером круговорота основных и оборотных средств. Например, предприятие произвело какую-то готовую продукцию, то есть определенная часть его производственных запасов перешла в товарную форму, но еще к реализации этой продукции, то есть к приобретению ею денежной формы, у предприятия есть необходимость вложить средства в покупку сырья, материалов, что означает авансирование в новый круговорот. Появляется потребность в ссудных средствах, которые привлекаются на определенное время и на поворотной основе. То же наблюдается, если предприятию необходимы дополнительные средства для увеличения объема производства, а также для преодоления временных нарушений процесса производства и реализации продукции. 2) бюджетный кредит, который действует на тех же принципах, что и банковский. 3) коммерческий кредит - это приобретение товаров или получение услуг с отсрочкой оплаты. Подобное соглашение оформляется специальным долговым обязательством - коммерческим векселем. Кредитование в отличие от бюджетных ассигнований осуществляется с соблюдением принципов поворотной, платности, обеспеченности. Переход на рыночные условия ведения хозяйства, внедрения коммерческих принципов, в деятельность предприятий, приватизация государственных предприятий нуждаются в новых подходах до формирования финансовых ресурсов. В настоящее время важное место в источниках финансовых ресурсов принадлежит паевым и другим взносам физических и юридических лиц, членов трудового коллектива. В то же время значительно сокращаются объемы финансовых ресурсов, которые поступают от отраслевых структур, объемы бюджетных субсидий от органов государственной власти. Увеличивается значение прибыли, амортизационных отчислений и ссудных средств, в формировании финансовых ресурсов предприятий.

3. Проблемы формирования собственных источников предприятия в условиях кризиса

Экономический кризис - это нормальное явление рыночной экономики, в котором выживают и получают иммунитет и опыт только сильнейшие предприятия. Задача предприятия в период кризиса – приспособиться к условиям "изменившейся окружающей экономической или рыночной среды". Любая ситуация на рынке, которая приводит к вынужденному снижению объемов производства, банкротству, увеличению дебиторской задолженности, срочной продаже активов и перепрофилированию производства попадает под определение "кризиса".

В период кризиса, в жизни предприятия всегда возникают проблемы связанные с нехваткой финансовых средств, и оно становится уязвимым во всех сферах своей деятельности.

В период кризиса финансовым результатом многих предприятий является убыток. Это говорит о том, что на предприятии не только отсутствует прибыль, необходимая для накопления фондов, уплаты налогов в бюджет, роста имущества предприятия, но и о том, что расходы предприятий превышают доходы. Нередко предприятия не могут справиться с этой проблемой, в результате чего терпят банкротство.

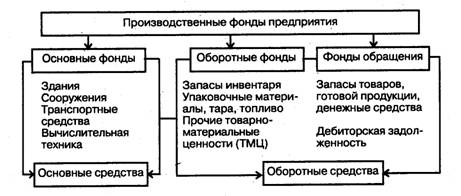

Проблема кризиса касается и таких собственных источников как амортизационные отчисления. Они представляют собой денежное выражение стоимости основных производственных фондов. Амортизационные отчисления включаются в состав затрат на производство и должны в составе выручки от реализации продукции возвращаться на расчетный счет предприятия. Но многие предприятия, функционирующие в кризис, получают выручку, которая не способна покрыть все его расходы. Поэтому часто амортизационные отчисления не возвращаются на расчетный счет предприятия. В результате чего уменьшаются внутренние источники финансирования простого и расширенного производства, и предприятие не функционирует в полной мере.

В кризисной ситуации положение предприятия можно поправить при помощи дополнительных взносов средств в уставный капитал предприятия. Данные взносы не признаются прибылью организаций и не облагаются налогом на добавленную стоимость. Проблема получения дополнительных взносов в уставный капитал может заключаться в том, что учредители могутнее иметь средства, чтобы направить их на увеличение уставного капитала предприятия.

Финансовая устойчивость предприятия во многом зависит от состояния экономики страны в целом. В период кризиса государство сократило количество денежных средств, направленных на поддержку предприятий. Эти средства и выступали собственными источниками предприятия (бюджетные ассигнования и т.д). Сокращение этих поступлений влияет на финансовое состояние предприятия и на его функционирование в целом.

Заключение

Функционирование предприятия невозможно при отсутствии у него финансовых ресурсов. Как уже говорилось, первым и самым важным условием функционирования предприятия является наличие у него собственных источников финансовых ресурсов. Необходимость собственных источников финансовых ресурсов состоит в том, что если на предприятии будут преобладать заемные средства, оно просто не сможет справиться с обязательствами по погашению заемных средств и не будет полноценно функционировать.

В данном реферате был рассмотрен состав собственных источников предприятия и отражены проблемы формирования и использования некоторых из них. По данным показателям можно судить о финансовом состоянии предприятия.

Чтобы в период кризиса предприятие нормально функционировало и его финансовым результатом была прибыль, а не убыток, нужно проводить финансовый анализ состояния предприятия. В данном анализе заинтересованы не только само предприятие, но и кредиторы, поставщики, покупатели.

Количество собственных источников предприятия при их формировании зависит от платежеспособности его учредителей т.к. именно они формируют уставный капитал и вносят дополнительный вклад в него; от состояния экономики страны в целом, т.к. из бюджета государства предприятия получают бюджетные ассигнования и т.д.

Похожие работы

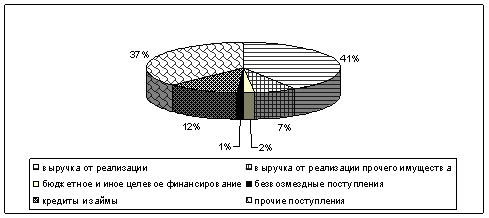

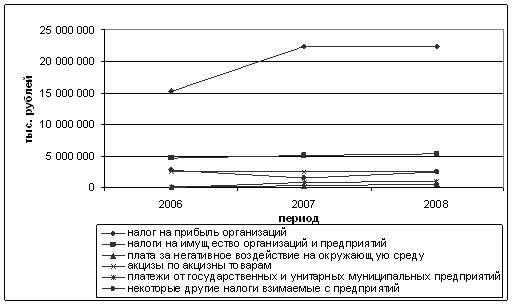

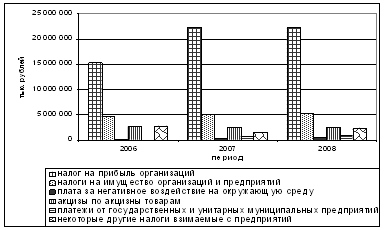

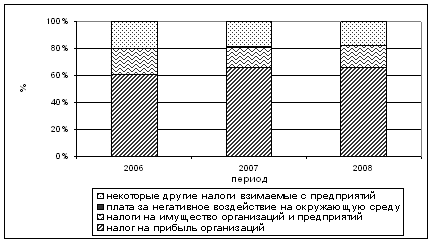

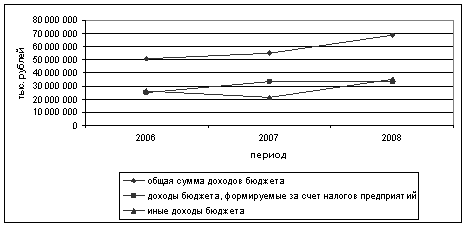

... , но и на осуществление социально-значимых программ), а также совместное участие коммерческих организаций и органов власти разного уровня в обеспечении развития территории. ГЛАВА 2. ОЦЕНКА РОЛИ ФИНАНСОВЫХ РЕСУРСОВ ПРЕДПРИЯТИЯ В РАЗВИТИИ ТЕРРИТОРИИ НА ПРИМЕРЕ САМАРСКОЙ ОБЛАСТИ 2.1 Анализ участия коммерческих организаций в формировании бюджета Самарской области В настоящее время социально- ...

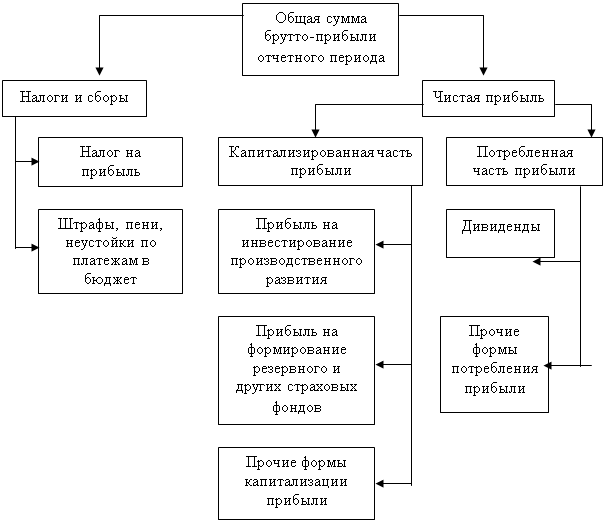

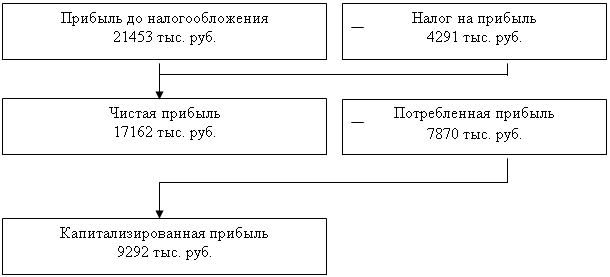

... может осуществляться за счет нового строительства производственных объектов, расширения, реконструкции и перевооружения действующих предприятий. Прибыль - один из основных источников финансовых ресурсов предприятий, формирования централизованных и децентрализованных фондов денежных средств. Основной составной частью прибыли предприятия является прибыль от продажи товарной продукции. Она ...

... повышением цен на продукцию. Проведенный анализ позволяет сделать вывод о том, что предприятие не использует прибыль на создание различных фондов, а использует ее лишь на производственные затраты, причем не в полном ее объеме. 3. Пути совершенствования формирования и использования финансовых ресурсов в ООО «РАССВЕТ» Особенностью формирования финансовых ресурсов ООО «Рассвет» за 2007 – 2009 гг. ...

... коммерческой организации (например, выплата дивидендов), материальное поощрение работников предприятия, финансирование их социальных нужд, благотворительные цели, спонсорство и т.п. 2.2 Финансовые ресурсы некоммерческой организации Это денежные доходы, поступления и накопления, используемые для осуществления и расширения уставной деятельности организации. Организационно-правовая форма и вид ...

0 комментариев