Навигация

Состояние, анализ и проблемы совершенствования водного налога

Содержание

Введение

Глава 1. Общая характеристика налога

1.1 Основные понятия, используемые в настоящем Водном Кодексе

1.2 Налогоплательщики

1.3 Объекты налогообложения

1.4 Налоговая база

1.5 Налоговый период и налоговые ставки

1.6 Налоговые льготы

1.7 Порядок исчисления, порядок и сроки уплаты налога

1.8 Порядок и сроки представления налоговой декларации

1.9 Порядок постановки на учет плательщиков водного налога

Глава 2. Практический вариант учета расчета налога

2.1 Организационно-экономическая характеристика организации

2.2 Примеры расчета водного налога

2.3 Арбитражная практика

2.4 Спорные вопросы, возникающие при исчислении водного налога

Глава 3. Анализ и пути совершенствования водного налога

3.1 Правовое регулирование платежей за водопользование

3.2 Анализ взимания водного налога и изменения в Водном Кодексе

3.3 Экономическая оценка водных объектов

3.4 Пути совершенствования водного налога

Заключение

Список используемой литературы

7

Введение

Раньше, в советские времена, водопользование являлось бесплатным. Имелась только кратковременная плата за орошение. Но рост задолженности колхозов по плате за воду, привел к отмене и этой платы. И лишь в 1982 году промышленные предприятия начали платить за водопользование. С переходом на рыночные отношения российское законодательство утвердило в качестве важного условия платность водопользования. Эта позиция была обозначена в Водном Кодексе, принятом в 1995 году. С этого момента все водопользователи обязаны уплачивать водный налог.

Водный налог - это плата направленная на восстановление и охрану водных объектов.

Основными отличиями водного налога от ранее действовавшей платы за пользование водными объектами являются: расширение круга налогоплательщиков, к которым отнесены и физические лица. Ранее плательщиками являлись только физические лица, осуществляющие предпринимательскую деятельность. Общий размер суммы платы в части пользования поверхностными водными объектами вряд ли уменьшился, так как ставка платы за забор воды из поверхностных водных объектов выросла не менее чем в два раза. Возможно, что причиной отмены платы за сброс сточных вод явились: нарушение принципа однократности налогообложения, так как вода, забранная из водного объекта, становилась повторно объектом налогообложения при сбросе после использования; технические сложности, связанные с определением объемов сброса, который в большинстве случаев определяется расчетным путем.

Целью работы является изучение актуальных вопросов, связанных с введением водного налога. Исходя из цели, ставятся следующие задачи:

рассмотреть понятие водного налога;

рассмотреть содержание водного налога;

проанализировать особенности уплаты и исчисления водного налога;

проанализировать проблемы исчисления водного налога и пути их решения;

в заключении сделать выводы.

Объект работы - отношения складывающиеся в процессе взимания водного налога. Предмет работы - законодательство о водном налоге. Методологическую основу работы составляет система философских знаний, определяющая основные требования к научным теориям, к сущности, структуре и сфере применения различных методов познания и анализа. При решении поставленных задач применялись различные научные методы исследования: диалектические законы философии; общенаучные методы - системного анализа и синтеза, сравнения, восхождения от абстрактного к конкретному, логический метод.

Глава 1. Общая характеристика налога 1.1 Основные понятия, используемые в настоящем Водном Кодексе

Акватория - водное пространство в пределах естественных, искусственных или условных границ.

Водное хозяйство - деятельность в сфере изучения, использования, охраны водных объектов, а также предотвращения и ликвидации негативного воздействия вод на окружающую среду.

Водные ресурсы - поверхностные и подземные воды, которые находятся в водных объектах и используются или могут быть использованы.

Водный объект - природный или искусственный водоем, водоток либо иной объект, постоянное или - временное сосредоточение вод, в котором имеет характерные формы распространения и черты водного режима.

Водный режим - изменение во времени уровней, расхода и объема воды, в водном объекте.

Водный фонд - совокупность водных объектов в пределах территории РФ.

Водоотведение - любой сброс воды, в том числе сточных вод и (или) дренажных вод, в водные объекты.

Водопользователь - физическое лицо или юридическое лицо, которым предоставлено право пользования водным объектом.

Водопотребление - потребление воды из систем водоснабжения.

Водоснабжение подача поверхностных или подземных вод водопотребителям в требуемом количестве и в соответствии с целевыми показателями качества воды в водных объектах. Водохозяйственная система - комплекс водных объектов и предназначенных для обеспечения рационального использования и охраны водных ресурсов гидротехнических сооружений.

Водохозяйственный участок - часть речного бассейна, имеющая характеристики, позволяющие установить лимиты забора (изъятия) водных ресурсов из водного объекта и другие параметры использования водного объекта (водопользования).

Дренажные воды - воды, отвод которых осуществляется дренажными сооружениями для сброса в водные объекты.

Использование водных объектов (водопользование) - использование различными способами водных объектов для удовлетворения потребностей РФ,

субъектов РФ, муниципальных образований, физических лиц, юридических лиц.

Истощение вод - постоянное сокращение запасов и ухудшение качества поверхностных и подземных вод.

Негативное воздействие вод - затопление, подтопление, разрушение берегов водных объектов, заболачивание и другое негативное воздействие на определенные территории и объекты.

Охрана водных объектов - система мероприятий, направленных на сохранение и восстановление водных объектов.

Речной бассейн - территория, поверхностный сток вод с которой через связанные водоемы и водотоки стекает в море или озеро.

Сточные воды - воды, сброс которых в водные объекты осуществляется после их использования или сток которых осуществляется с загрязненной территории.

В налоговом законодательстве могут использоваться следующие понятия:

Организации - юридические лица, образованные в соответствии с законодательством Российской Федерации (далее - российские организации), а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации (далее - иностранные организации);

Физические лица - граждане Российской Федерации, иностранные граждане и лица без гражданства;

Индивидуальные предприниматели - физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские, кабинеты. Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства Российской Федерации, при исполнении обязанностей, возложенных на них настоящим Кодексом, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями;

Физические лица - налоговые резиденты Российской Федерации, т.е. физические лица, фактически находящиеся на территории Российской Федерации не менее 183 дней в календарном году.

1.2 НалогоплательщикиНалогоплательщиками водного налога (далее в настоящей главе - налогоплательщики) признаются организации и физические лица, осуществляющие специальное и (или) особое водопользование в соответствии с законодательством Российской Федерации.

Сформулированная норма комментируемой статьи отличается от той, что была в Федеральном законе "О плате за пользование водными объектами", в соответствии с которой плательщиками платы за пользование водными объектами признавались организации и предприниматели, непосредственно осуществляющие пользование водными объектами с применением сооружений, технических средств и устройств, подлежащее лицензированию.

Кроме того, в статье соблюдена норма ВК РФ, предусматривающая, что водопользователями могут быть граждане и юридические лица, которым водные объекты предоставлены в пользование (ст.26, 27 и 28 ВК РФ). Водопользователь-гражданин может использовать водные объекты для собственных нужд либо для осуществления предпринимательской деятельности. Для собственных нужд водопользователь-гражданин вправе свободно использовать водные объекты, если иное не установлено ВК РФ, а для осуществления предпринимательской деятельности - только после получения лицензии на водопользование, если иное не установлено ВК РФ. Водопользователь - юридическое лицо вправе использовать водные объекты только после получения лицензии на водопользование, если иное не установлено ВК РФ.

Отсутствие в статье прямой ссылки на то, что плательщиками водного налога признаются индивидуальные предприниматели, не значит, что их деятельность, связанная с водопользованием, не облагается водным налогом. Признание кого-либо плательщиком водного налога увязано в гл.25.2 ПК РФ с осуществлением специального и (или) особого водопользования в порядке, установленном законодательством Российской Федерации.

Признание налогоплательщиком водного налога физических лиц не изменяет перечень налогоплательщиков, как это кажется на первый взгляд. На самом деле круг плательщиков водного налога остался прежним, так как уплачивать водный налог должны лишь те граждане, которые используют воду для специальных (особых) целей и имеют на это лицензию. Граждане же получают лицензию только тогда, когда они используют воду для предпринимательской деятельности. Данный порядок установлен ст.27 ВК РФ.

Физические лица, не занимающиеся предпринимательской деятельностью, связанной с использованием водных объектов, требующей получения специальных лицензий на водопользование, не являются плательщиками водного налога.

В соответствии со ст.86 ВК РФ к специальному водопользованию относится использование водных объектов с применением сооружений, технических средств и устройств, осуществляемое гражданами и юридическими лицами только при наличии лицензии на водопользование, за исключением случаев использования водных объектов для плавания на маломерных плавательных средствах и для разовых посадок (взлетов) воздушных судов.

Использование водных объектов без применения сооружений, технических средств и устройств (общее водопользование) может осуществляться гражданами и юридическими лицами без получения лицензии на водопользование.

Порядок лицензирования водопользования установлен Постановлением Правительства Российской Федерации от 3 апреля 1997 г. N 383 "Об утверждении Правил предоставления в пользование водных объектов, находящихся в государственной собственности, установления и пересмотра лимитов водопользования, выдачи лицензии на водопользование и распорядительной лицензии", принятым в развитие норм ВК РФ.

Данным Постановлением, в частности, предусмотрено, что специальное водопользование и предоставление водных объектов в особое пользование осуществляется на основании лицензии на водопользование и заключенного в соответствии с ней договора пользования водными объектами, 'а также установлен закрытый перечень видов пользования водными объектами, при которых не требуется получение лицензии на водопользование и, соответственно, не возникает обязанность уплаты водного налога.

Перечень видов специального водопользования по поверхностным водным объектам утвержден Приказом МПР России от 23 октября 1998 г. N 232 и устанавливает перечень устройств и сооружений, использование которых при осуществлении пользования водными объектами позволяет отнести данное водопользование к специальному.

Перечень видов специального водопользования подземными водными объектами определен письмом МПР России от 19 марта 1998 г. N 11-2-19/55. В соответствии с данным письмом к специальному водопользованию относится пользование водными объектами юридическими или физическими лицами для удовлетворения социальных и лечебно-оздоровительных потребностей населения, а также нужд хозяйственной деятельности с применением различных сооружений, технических средств, устройств и технологий при определенных видах недропользования. Вместе с тем указанное письмо не устанавливает перечень технических средств, использование которых является обязательным условием признания водопользования специальным. В связи с этим при осуществлении пользования подземными водными объектами следует ориентироваться на перечень специальных приспособлений, утвержденный Приказом МПР России от 23 октября 1998 г. N 232, применяя его с учетом особенностей деятельности, связанной с пользованием подземными водными объектами.

При передаче сооружений, технических средств или устройств, которыми осуществляется специальное водопользование, в аренду налогоплательщиками являются лица, которым в соответствии с выданной лицензией предоставлено право пользования водными объектами.

1.3 Объекты налогообложенияОбъектами налогообложения водным налогом (далее в настоящей главе - налог), если иное не предусмотрено пунктом 2 настоящей статьи, признаются следующие виды пользования водными объектами (далее в настоящей главе - виды водопользования):

забор воды из водных объектов;

использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

использование водных объектов без забора воды для целей гидроэнергетики;

использование водных объектов для целей лесосплава в плотах и кошелях.

Не признаются объектами налогообложения:

забор из подземных водных объектов воды, содержащей полезные ископаемые и (или) природные лечебные ресурсы, а также термальных вод;

забор воды из водных объектов для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствии аварий;

забор воды из водных объектов для санитарных, экологических и судоходных попусков;

забор морскими судами, судами внутреннего и смешанного (река-море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

забор воды из водных объектов и использование акватории водных объектов для рыбоводства и воспроизводства водных биологических ресурсов;

использование акватории водных объектов для плавания на судах, в том числе на маломерных плавательных средствах, а также для разовых посадок (взлетов) воздушных судов;

использование акватории водных объектов для размещения и стоянки плавательных средств, размещения коммуникаций, зданий, сооружений, установок и оборудования для осуществления деятельности, связанной с охраной вод и водных биологических ресурсов, защитой окружающей среды от вредного воздействия вод, а также осуществление такой деятельности на водных объектах;

использование акватории водных объектов для проведения государственного мониторинга водных объектов и других природных ресурсов, а также геодезических, топографических, гидрографических и поисково-съемочных работ;

использование акватории водных объектов для размещения и строительства гидротехнических сооружений гидроэнергетического, мелиоративного, рыбохозяйственного, воднотранспортного, водопроводного и канализационного назначения;

использование акватории водных объектов для организованного отдыха организациями, предназначенными исключительно для содержания и обслуживания инвалидов, ветеранов и детей;

использование водных объектов для проведения дноуглубительных и других работ, связанных с эксплуатацией судоходных водных путей и гидротехнических сооружений;

особое пользование водными объектами для обеспечения нужд обороны страны и безопасности государства;

забор воды из водных объектов для орошения земель сельскохозяйственного назначения (включая луга и пастбища), полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан;

забор из подземных водных объектов шахтно-рудничных и коллекторно-дренажных вод;

использование акватории водных объектов для рыболовства и охоты.

Перечень видов водопользования, не подпадающих под налогообложение

водным налогом, расширен за счет включения в него таких видов, как:

забор из подземных водных объектов воды, содержащей полезные ископаемые и (или) природные лечебные ресурсы, а также термальных вод. Включение указанного вида водопользования в перечень видов, не признаваемых объектом налогообложения водным налогом, явилось следствием технического переноса соответствующей нормы из статьи Федерального закона "О плате за пользование водными объектами", устанавливающей плательщиков платы за пользование водными объектами. Данный вид водопользования при определенных условиях облагается налогом на добычу полезных ископаемых;

забор морскими судами, судами внутреннего и смешанного (река-море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

использование акватории водных объектов для плавания на судах, в том числе на маломерных плавательных средствах, а также для разовых посадок (взлетов) воздушных судов;

особое пользование водными объектами для обеспечения нужд обороны страны и безопасности государства;

забор из подземных водных объектов шахтно-рудничных и коллекторно-дренажных вод;

использование акватории водных объектов для рыболовства и охоты. В Федеральном законе "О плате за пользование водными объектами" содержалась аналогичная норма, но при этом оговаривалось, что из-под обложения платой выводится водопользование только для спортивной охоты и любительского рыболовства и без применения сооружений.

Объекты налогообложения водным налогом почти не изменились по сравнению с объектами обложения платой за пользование водными объектами, предусмотренными Федеральным законом "О плате за пользование водными объектами".

Вместе с тем из объекта налогообложения исключен такой вид водопользования, как сброс сточных вод в водные объекты. Исключение данного вида водопользования из объекта налогообложения вызвано, во-первых, не очень значительными суммами собираемого налога от этого вида пользования "водными объектами, которые существенно ниже затрат, используемых на его администрирование, а во-вторых, опасением возникновения коллизий между водным и экологическим законодательством, также предусматривающим взимание платы за сброс загрязняющих веществ в поверхностные или подземные водные объекты, а также на рельеф местности, так как сточные воды могут быть отнесены к загрязняющим веществам.

Характеристики объектов налогообложения, предусмотренные в гл.25.2, остались практически теми же, что и в Федеральном законе "О плате за пользование водными объектами", с небольшими редакционными уточнениями. В частности, уточняется, что использование водных объектов для целей гидроэнергетики и лесосплава в плотах и кошелях должно осуществляться без забора воды.

Более существенные изменения произошли в составе видов водопользования, не признаваемых объектами налогообложения. По сравнению с платой за пользование водными объектами ст.333.9 увеличивает с 12 до 15 количество видов водопользования, не являющихся объектом налогообложения водным налогом. При этом произошла замена одних льгот на другие.

Важным моментом принятия гл.25.2 является законодательное закрепление в указанном перечне такого вида водопользования, как забор воды из водных объектов для орошения земель сельскохозяйственного назначения (включая луга и пастбища), полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан. Федеральным законом "О плате за пользование водными объектами" данный вид водопользования также не признавался объектом платы за пользование водными объектами. Однако действие соответствующей нормы было ограничено сроком - до 1 января 2003 г. Дважды (включая 2004 г) действие данного положения продлевалось законами о федеральном бюджете на очередной финансовый год. Теперь указание на временные рамки отсутствует.

Законодательное закрепление данного положения уточняет норму о непризнании объектом налогообложения забора воды из водных объектов для орошения земель сельскохозяйственного назначения, вызывавшую множество споров при заборе воды садоводческими и огородническими объединениями граждан, поскольку действующая редакция платы за пользование водными объектами не признавала объектом обложения платой за пользование водными

объектами забор в указанных целях только в случае, если он осуществлялся сельскохозяйственными предприятиями или крестьянскими (фермерскими) хозяйствами для последующего централизованного водоснабжения животноводческих ферм и животноводческих комплексов, включая птицефермы и птицефабрики, а также садоводческих и огороднических объединений граждан.

Под централизованным водоснабжением понимается подача воды городскими или сельскими групповыми водопроводами. В случае непосредственного (нецентрализованного) забора воды из водного объекта животноводческими фермами (комплексами) они являлись плательщиками платы за пользование водными объектами.

Принятие гл.25.2 устраняет имеющееся противоречие, и от налогообложения водным налогом теперь будет освобождаться забор воды любым водопользователем как для орошения земель сельскохозяйственного назначения (включая луга и пастбища), так и для использования воды для полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, а также для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан.

В главе несколько сужено действие налоговой льготы в отношении использования водных объектов для организованного отдыха (организованной рекреации). Статьей 333.9 установлено, что от налогообложения освобождается пользование акваторией водных объектов для организованного отдыха организациями, предназначенными исключительно для содержания и обслуживания инвалидов, ветеранов и детей. В соответствии с Федеральным законом "О плате за пользование водным объектом" от платы за пользование водными объектами освобождался любой вид водопользования в указанных целях, осуществляемый также лечебными и оздоровительными учреждениями, находящимися в государственной и муниципальной, собственности и использующими водоемы для отдыха и лечения граждан.

Из числа видов пользования водными объектами, не признаваемых объектами платы за пользование водными объектами ст.333.9 исключены два вида пользования водными объектами: строительство (реконструкция) осушительных систем на участках низовых болот (водно-болотные угодья) и сброс дренажных вод, шахтных и карьерных вод, если концентрация вредных веществ в них не превышает концентрацию таких веществ в водоприемнике.

1.4 Налоговая базаПо каждому виду водопользования, признаваемому объектом налогообложения в соответствии со статьей 333.9 настоящего Кодекса, налоговая база определяется налогоплательщиком отдельно в отношении каждого водного объекта.

В случае, если в отношении водного объекта установлены различные налоговые ставки, налоговая база определяется налогоплательщиком применительно к каждой налоговой ставке.

При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период.

Объем воды, забранной из водного объекта, определяется на основании показаний водоизмерительных приборов, отражаемых в журнале первичного учета использования воды.

В случае отсутствия водоизмерительных приборов объем забранной воды определяется исходя из времени работы и производительности технических средств. В случае невозможности определения объема забранной воды исходя из времени работы и производительности технических средств объем забранной воды определяется исходя из норм водопотребления.

При использовании акватории водных объектов, за исключением лесосплава в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства.

Площадь предоставленного водного пространства определяется по данным лицензии на водопользование (договора на водопользование), а в случае отсутствия в лицензии (договоре) таких данных по материалам соответствующей технической и проектной документации.

При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии.

При использовании водных объектов для целей лесосплава в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.

Практически по всем видам водопользования налоговой базой являются те же показатели, что и установленные законодательством, действовавшим до принятия гл.25.2 НК РФ.

По сути подходы к. определению налоговой базы, предусмотренные ст.333.10, не изменились по сравнению с определением налоговой базы в соответствии с Федеральным законом "О плате за пользование водными объектами".

Четыре объекта налогообложения определяют четыре налоговые базы: объем воды, забранной из водного объекта, площадь предоставленного водного пространства, количество произведенной электроэнергии и производная величина от количества сплавляемой древесины и расстояния сплава.

В то же время в комментируемой статье по сравнению с нормами Федерального закона "О плате за пользование водными объектами" положения, определяющие налоговую базу, являются более точными и детализированными. Статья более широко раскрывает налоговую базу либо указывает источник получения информации.

В частности, уточнено, что при заборе воды объем воды, забранной из водного объекта, определяется на основании показаний, водоизмерительных приборов, отражаемых в журнале первичного учета использования воды.

В случае отсутствия водоизмерительных приборов объем забранной воды определяется исходя из времени работы и производительности технических средств. В случае невозможности определения объема забранной воды исходя из времени работы и производительности технических средств объем забранной воды определяется исходя из норм водопотребления. Таким образом, исключается расширительное толкование соответствующей законодательной нормы.

При этом необходимо отметить, что при определении налоговой базы объем забранной воды не уменьшается на потери воды при ее заборе и транспортировке.

При использовании акватории водных объектов, за исключением лесосплава в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства. Площадь предоставленного водного пространства определяется по данным лицензии на водопользование (договора на водопользование), а в случае отсутствия в лицензии (договоре) таких данных - по материалам соответствующей технической и проектной документации.

При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии.

При использовании водных объектов для целей лесосплава в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.

1.5 Налоговый период и налоговые ставкиНалоговым периодом признается квартал.

В соответствии с частью первой ПК РФ налоговым периодом является период, по окончании которого налогоплательщик должен определить налоговую базу, исчислить сумму налога и уплатить ее в бюджет.

Федеральным законом "О плате за пользование водными объектами" был установлен не налоговый период, а отчетный.

При этом в зависимости от категории налогоплательщика устанавливался разный отчетный период.

Так, для предпринимателей, малых предприятий и плательщиков, использующих акваторию водного объекта, налоговый период устанавливался как календарный квартал, а для остальных плательщиков - как календарный месяц.

Налоговые ставки.

Налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам в следующих размерах:

1) при заборе воды из:

поверхностных и подземных водных объектов в пределах установленных квартальных (годовых) лимитов водопользования:

| Экономический район | Бассейн реки, озера | Налоговая ставка в рублях за 1 тыс. куб. м воды, забранной |

| |||

| Из поверхностных водных объектов | Из подземных водных объектов |

| ||||

| Северный | Волга | 300 | 384 |

| ||

| Нева | 264 | 348' |

| |||

| Печора | 246 | 300 |

| |||

| Северная Двина | 258 | 312 |

| |||

| Прочие реки и | 306 | 378 | ||||

| озера | ||||||

| Северо-Западный | Волга | 294 | 390 | |||

| Западная Двина | 288 | 366 | ||||

| Нева | 258 | 342 | ||||

| Прочие реки и | 282 | 372 | ||||

| озера | ||||||

| Центральный | Волга | 288 | 360 | |||

| Днепр | 276 | 342 | ||||

| Дон | 294 | 384 | ||||

| Западная Двина | 306 | 354 | ||||

| Нева | 252 | 306 | ||||

| Прочие реки и | 264 | 336 | ||||

| озера | ||||||

| Волго-Вятский | Волга | 282 | 336 | |||

| Северная Двина | 252 | 312 | ||||

| Прочие реки и | 270 | 330 | ||||

| озера | ||||||

| Центрально - | Днепр | 258 | 318 | |||

| Черноземный | Дон | 336 | 402 | |||

| Волга | 282 | 354 | ||||

| Прочие реки и | 258 | 318 | ||||

| озера | ||||||

| Поволжский | Волга | 294 | 348 | |||

| Дон | 360 | 420 | ||||

| Прочие реки и | 264 | 342 | ||||

| озера | ||||||

| Северо - | Дон | 390 | 486 | |||

| Кавказский | Кубань | 480 | 570 | |||

| Самур | 480 | 576 | ||||

| Сулак | 456 | 540 |

| |||

| Терек | 468 | 558 |

| |||

| Прочие реки и | 540 | 654 |

| |||

| озера |

| |||||

| Уральский | Волга | 294 | 444 |

| ||

| Объ | 282 | 456 |

| |||

| Урал | 354 | 534 |

| |||

| Прочие реки и | 306 | 390 |

| |||

| озера |

| |||||

| Западно-Сибирский | Объ | 270 | 330 |

| ||

| Прочие реки и | 276 | 342 |

| |||

| озера |

| |||||

| Восточно-Сибирский | Амур | 276 | 330 |

| ||

| Енисей' | 246 | 306 |

| |||

| Лена | 252 | 306 |

| |||

| Объ | 264 | 348 |

| |||

| Озеро Байкал и | 576 | 678 |

| |||

| его бассейн |

| |||||

| Прочие реки и | 282 | 342 |

| |||

| озера |

| |||||

| Дальневосточный | Амур | 264 | 336 |

| ||

| Лена | 288 | 342 |

| |||

| Прочие реки и | 252 | 306 |

| |||

| озера |

| |||||

| Калининградская | Неман | 276 | 324 |

| ||

| область | Прочие реки и | 288 | 336 |

| ||

| озера |

| |||||

При заборе воды сверх установленных квартальных (годовых) лимитов водопользования налоговые ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, установленных пунктом 1 настоящей статьи. В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита.

Ставка водного налога при заборе воды из водных объектов для водоснабжения населения устанавливается в размере 70 рублей за одну тысячу кубических метров воды, забранной из водного объекта.

1.6 Налоговые льготыОсвобождается от налогообложения пользование водными объектами в целях:

забора воды для ликвидации стихийных бедствий и последствий аварий;

осуществления забора воды сельскохозяйственными товаропроизводителями и (или) крестьянскими (фермерскими) хозяйствами для орошения мелиорированных земель и для централизованного водоснабжения животноводческих ферм и животноводческих комплексов, включая птицефермы и птицефабрики.

осуществления забора воды для рыбоводства и воспроизводства водных биологических ресурсов;

размещения и эксплуатации плавательных средств, коммуникаций, зданий, сооружений, установок и оборудования и осуществления деятельности, связанной с охраной вод и водных биологических ресурсов, защитой окружающей среды от вредного воздействия вод;

проведения государственного мониторинга водных объектов и других природных ресурсов, а также государственных научных исследований, геодезических, топографических, гидрографических и поисково-съемочных работ;

осуществления рекреации без применения сооружений, спортивной охоты и любительского рыболовства;

осуществления организованной рекреации лечебными и оздоровительными организациями, находящимися в государственной и муниципальной собственности, а также организациями, предназначенными для содержания и обслуживания инвалидов, ветеранов ВОВ и детей, финансируемыми за счет средств соответствующих бюджетов или профсоюзов;

проведения дноуглубительных и других работ, связанных с эксплуатацией судоходных водных путей и гидротехнических сооружений;

использования водных объектов для размещения и строительства отдельно стоящих гидротехнических сооружений гидроэнергетического, мелиоративного, рыбохозяйственного, воднотранспортного, водопроводного и канализационного назначения;

сброса дренажных шахтных и карьерных вод, если концентрация вредных веществ в них не превышает концентрацию таких веществ в водоприемнике.

забора воды из водных объектов для санитарных, экологических и судоходных попусков;

строительства (реконструкции) осушительных систем на участках низовых болот (водно-болотных угодий);

осуществления судоходства.

Органы законодательной власти субъектов РФ вправе устанавливать дополнительные налоговые льготы для отдельных категорий налогоплательщиков в пределах сумм налога, поступающего в бюджет соответствующего субъекта РФ.

1.7 Порядок исчисления, порядок и сроки уплаты налогаПорядок исчисления:

Налогоплательщик исчисляет сумму налога самостоятельно.

Сумма налога по итогам каждого налогового периода исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с пунктом 2 настоящей статьи в отношении всех видов водопользования.

Статьей 52 НК РФ установлено, что налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

При исчислении водного налога по окончании налогового периода налогоплательщик в соответствии с комментируемой статьей должен самостоятельно исчислить налог, а именно: определить налоговую базу и умножить ее на соответствующую налоговую ставку. При различных видах пользования одним и тем же водным объектом водный налог должен исчисляться по соответствующим ставкам, установленным за каждый вид водопользования. Таким образом, порядок исчисления суммы водного налога достаточно прост.

При заборе воды в пределах установленных лимитов сумма водного налога исчисляется как произведение фактического объема забора воды на ставку, установленную ст.333.12 НК РФ.

При заборе воды в объеме сверх установленных лимитов сумма водного налога исчисляется как сумма произведения фактических объемов забора воды в пределах установленных лимитов на соответствующую налоговую ставку и произведения разницы между фактическими объемами забора воды и установленными лимитами на увеличенные в пять раз налоговые ставки, установленные ст.333.12.

Сумма водного налога за пользование водными объектами без изъятия водных ресурсов определяется как произведение фактических показателей соответствующего вида пользования водным объектом и соответствующих этому виду водопользования налоговых ставок.

Вместе с тем предыдущий опыт исчисления платежей на пользование водными объектами показал, что в основном были трудности в определении суммы платы за пользование водными объектами при пользовании водными объектами для осуществления лесосплава, так как некоторые плательщики сначала складывали разные расстояния лесосплава, а затем умножали эту сумму на ставку и на общий объем сплавляемой древесины. Указанный метод не совсем корректен, так как он может быть использован только в случае, если объем сплавляемой на разное расстояние древесины одинаков. В противном случае сумма водного налога значительно превышает сумму, исчисленную по каждому объему сплавляемой древесины отдельно.

Порядок и сроки уплаты налога:

Общая сумма налога, исчисленная в соответствии с пунктом 3 статьи 333.13 настоящего Кодекса, уплачивается по местонахождению объекта налогообложения.

Налог подлежит уплате в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Порядок и сроки уплаты водного налога аналогичны порядку, установленному Федеральным законом "О плате за пользование водными объектами", с небольшими редакционными уточнениями в отношении места уплаты водного налога.

Налог, исчисленный, по истечении налогового периода, уплачивается по местонахождению используемого водного объекта. Если налогоплательщик осуществляет пользование нескольких водных объектов, в том числе расположенных на территориях разных субъектов Российской Федерации, водный налог уплачивается по месту каждого используемого водного объекта.

Комментируемая статья не оговаривает решение вопроса о порядке уплаты водного налога при нахождении одного водного объекта на территории нескольких субъектов Российской Федерации, в то время как Федеральным законом "О плате за пользование водными объектами" было предусмотрено, что суммы платы за пользование водными объектами при нахождении водного объекта на территории двух и более субъектов Российской Федерации, подлежат внесению в бюджет субъекта Российской Федерации по местонахождению налогоплательщика с последующим распределением между бюджетами тех субъектов Российской Федерации, на территориях которых находятся такие водные объекты в соответствии с заключаемыми бассейновыми соглашениями.

Вместе с тем при решении вопроса об уплате водного налога следует руководствоваться тем, что объектом налогообложения является пользование водным объектом и уплата налога должна производиться по месту фактического пользования водным объектом.

Водный налог подлежит уплате в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Поскольку налоговый период после вступления в силу гл.25.2 одинаков для всех категорий налогоплательщиков, значительная часть налогоплательщиков будет теперь уплачивать водный налог в три раза реже.

Суммы водного налога в соответствии со ст.50 Бюджетного кодекса Российской Федерации (в ред. Федерального закона от 20 августа 2004 г. N 120-ФЗ) в размере 100% зачисляются в доход федерального бюджета.

1.8 Порядок и сроки представления налоговой декларацииНалоговая декларация представляется налогоплательщиком в налоговый орган по местонахождению объекта налогообложения в срок, установленный для уплаты налога.

Налогоплательщики - иностранные лица представляют также копию налоговой декларации в налоговый орган по местонахождению органа, выдавшего лицензию на водопользование, в срок, установленный для уплаты налога.

Согласно ст.80 НК РФ налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога.

Налогоплательщики - иностранные лица одновременно с представлением налоговой декларации в налоговый орган по местонахождению объекта налогообложения представляют копию налоговой декларации в налоговый орган по местонахождению органа, выдавшего лицензию на водопользование.

Срок подачи налоговой декларации для всех категорий налогоплательщиков совпадает со сроком уплаты водного налога - 20-е число месяца, следующего за отчетным.

Согласно п.7 ст.80 НК РФ формы налоговых деклараций и порядок их заполнения утверждаются Министерством финансов Российской Федерации.

Форма налоговой декларации по водному налогу и порядок ее заполнения утверждены Приказом Минфина России от 3 марта 2005 г. N 29н. Данный Приказ зарегистрирован в Минюсте России 24 марта 2005 г. (регистрационный номер 6417) и опубликован 31 марта 2005 г. в "Российской газете".

1.9 Порядок постановки на учет плательщиков водного налогаНалогоплательщики встают на учет в налоговых органах в соответствии со ст.83 НК РФ:

организации - по месту своего нахождения, по месту нахождения обособленного подразделения;

индивидуальные предприниматели - по месту жительства.

Но, кроме того, налогоплательщики должны встать на учет по месту нахождения недвижимого имущества и транспортных средств, которые принадлежат им на праве собственности.

А специальное водопользование осуществляется с применением сооружений, технических средств и устройств (ст.86 Водного кодекса РФ). Как правило, такая техника (например, артезианские скважины или иные водозаборные сооружения) относится к объектам недвижимого имущества. То есть если техническое средство водопользования (недвижимость) находится вне места постановки на учет организации или ее обособленного подразделения, то надо встать на учет в налоговой и по месту его нахождения. А вот обязанности вставать на учет там, где расположен сам объект водопользования, Налоговый кодекс не предусматривает. Причем неважно, состоит ли по другим основаниям плательщик водного налога на учете в этой налоговой инспекции или нет.

Дело в том, что органы, лицензирующие использование природных ресурсов, обязаны передавать информацию о природопользователях в налоговые органы (п.7 ст.85 НК РФ). Делать это они должны в течение 10 дней после выдачи лицензии. На основании этих сведений налоговый орган самостоятельно поставит на учет организацию, получившую лицензию на водопользование, и присвоит ей код причины постановки на учет (КПП). А затем проинформирует об этом налоговые органы по месту нахождения предприятия. При постановке на учет в налоговой инспекции в качестве плательщика водного налога в КПП после кода налоговой инспекции указывается код 41. Например, КПП организации, которая состоит на учете в налоговой инспекции по Выборгскому району г. Санкт-Петербурга (код инспекции 7817) в качестве плательщика водного налога под номером 542, будет выглядеть следующим образом: 781741ХХХ.

Уведомлять налогоплательщика о постановке на учет и присвоении КПП налоговая инспекция не должна (Письмо МНС России от 22.05.2001 N ММ-6-12/410).

Если информация о выданной лицензии в налоговые органы не поступила, то налогоплательщик может в первой декларации по водному налогу и в платежном поручении на его перечисление указывать основной КПП. То есть тот КПП, который присвоен ему в инспекции по месту нахождения организации или по месту жительства индивидуального предпринимателя.

Глава 2. Практический вариант учета расчета налога 2.1 Организационно-экономическая характеристика организации

Наименование организации: Общество с Ограниченной Ответственностью "Зеленый мир".

Юридический адрес организации: 603137 г. Нижний Новгород, ул. Тропинина, д.13 Расчетный счет организации: 23423523623723823990 Кор. Счет: 12312412512612712890

В качестве налогоплательщика ООО "Зеленый мир" поставлено на учет в инспекцию Министерства по налогам и сборам по Приокскому району г. Нижнего Новгорода.

ИНН ООО "Зеленый мир": 5257101010 КПП ООО "Зеленый мир": 52571230 Форма собственности: частная.

Уставный капитал организации составляет 1 200 000 рублей. Организация является юридическим лицом и строит свою деятельность на основании Устава и действующего законодательства РФ. Цель деятельности: расширение рынка товаров и услуг, извлечение прибыли. Виды деятельности:

Производство и реализация мясной продукции.

Посредническая деятельность, рекламные услуги.

Лесосплав.

Сдача помещений в аренду.

Выработка электроэнергии.

Учетная политика ООО "Зеленый мир"

Приказ № 97 "Об утверждении учетной политики для целей налогообложения

на 2008 год",

г. Нижний Новгород07.12.2007г.

На основании положений гл.25 НК РФ, других законодательных актов и нормативных документов в области налогообложения в целях обеспечения методического, организационного и технического единства учетного процесса

Приказываю:

Утвердить прилагаемые положения по учетной политике для целей налогообложения;

Утвердить формы первичных учетных документов для целей налогообложения, оформленные в соответствии с законодательством РФ и разработанные главным бухгалтером фирмы самостоятельно;

Утвердить перечень профессий работников, зарплата которых включается в состав прямых расходов;

Утвердить перечень расходов, включаемых в прямые расходы и порядок их распределения;

Контроль за соблюдением учетной политики для целей налогообложения возложить на главного бухгалтера фирмы Пронину А.Н.

Генеральный директор: Е.В. Жданкова

(подпись) (расшифровка подписи)

Документирование хозяйственных операций

Основанием для записей в регистрах бухгалтерского учета являются первичные документы, фиксирующие факт совершения хозяйственной операции, а также расчеты бухгалтерии. Факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, а, следовательно, отражаются в бухгалтерском учете независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами.

В случаях, когда организации - поставщики предъявляют первичные учетные документы после совершения хозяйственных операции, допускается отнесение на себестоимость реализованных работ, услуг расходов в календарном периоде оформление списание ценностей или начисления расходов.

Первичные документы, в том числе на бумажных носителях и электронных носителях информации, содержат следующие обязательные реквизиты:

наименование документа;

дату составления;

содержание хозяйственной операции;

измерители хозяйственной операции;

наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

личные подписи и их расшифровки.

В зависимости от характера операции, требования нормативных актов и технологии обработки учетной информации в первичные документы включены дополнительные реквизиты. Первичные документы составляются в момент совершения операции, а если это не представляется возможным, непосредственно по окончании операции.

Своевременное и достоверное создание первичных документов, передача их в установленном порядке и сроки для отражения в бухгалтерском учете производятся в соответствии с утвержденным в организации графиком документооборота в бухгалтерском учете. В первичных документах и регистрах бухгалтерского учета не оговоренные исправления не допускаются. Исправление ошибки подтверждается подписью лиц, подписавших документ, с указанием даты исправления. В кассовых и банковских документах исправления не допускаются.

Первичные документы, регистры бухгалтерского учета, бухгалтерская отчетность подлежат обязательному хранению в соответствии с порядком и сроками, установленными законодательством. Ответственность за обеспечение сохранности в период работы с ними и своевременную передачу их в архив несет главный бухгалтер. Методика учета

Учет основных средств ведется по объектам. Основные средства отражаются в бухгалтерском учете и отчетности по первоначальной стоимости, по фактическим затратам их приобретения, сооружения и изготовления.

Нематериальные активы отражаются в учете и отчетности в сумме затрат на приобретение, изготовление и расходов по их доведению до состояния, в котором они пригодны к использованию в запланированных целях.

В состав капитальных вложений включаются затраты на строительно-монтажные работы, приобретение оборудования инвентаря, прочие капитальные работы и затраты. Капитальные вложения отражаются в балансе по фактическим затратам.

Выручка от реализации работ, услуг определяется по мере их отгрузки и предъявлению покупателю расчетных документов. Объем дохода от аренды определяется на основании договоров аренды.

Балансовая прибыль представляет собой конечный финансовый результат, выявленный за отчетный период на основании данных бухгалтерского учета и оценки статей баланса. Организация может вносить изменения в учетную политику, дополнять учетную политику с выходом изменений в законодательстве, новых руководящих нормативных документов.

Организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций способом двойной записи в соответствии с принятым в организации рабочим планом счетов бухгалтерского учета. Бухгалтерский учет ведется по журнально-ордерной форме с использованием средств вычислительной техники и компьютерной программы "1C".

Бухгалтерская отчетность организации является завершающим этапом учетного процесса. В ней отражается нарастающим итогом имущественное и финансовое положение организации., результаты хозяйственной деятельности за отчетный период. Для составления отчетности используются типовые формы бухгалтерской отчетности и инструкции о порядке заполнения этих форм, разработанные и утвержденные министерством сельского хозяйства.

Отчетным периодом признается календарный год. Информация, содержащаяся в бухгалтерской отчетности, основывается на данных синтетического и аналитического учета.

Бухгалтерский и налоговый учет.

Начисление и уплату водного налога отражают в бухгалтерском учете проводками:

Дебет 20 (23, 25, 26, 44. .)

Кредит 68, субсчет "Расчеты по водному налогу"

отражена сумма водного налога, подлежащая уплате в бюджет по итогам квартала;

Дебет 68, субсчет "Расчеты по водному налогу" Кредит 51

водный налог перечислен в бюджет.

Что касается налогового учета, то согласно пп.1 п.1 ст.264 НК РФ суммы начисленных налогов и сборов нужно относить к прочим расходам, связанным с производством и реализацией. Эти расходы учитываются для целей налогообложения прибыли в полном объеме.

Данное положение справедливо и для суммы платежей, которые начислены по повышенным ставкам при заборе воды из водных объектов сверх установленных лимитов (Письмо Минфина России от 21.04.2005 N 07-05-06/114).

Основными задачами налогового учета является формирование полной и достоверной информации о порядке формирования данных о величине доходов и расходов организации, определяющих размер налоговой базы отчетного налогового периода. Обеспечение этой информации внутренних и внешних пользователей, для контроля за правильностью исчисления, полнотой и своевременностью расчетов с бюджетом.

Пример.

Производственная организация, расположенная в Северо-Западном районе России и имеющая лицензию на водопользование, производит забор воды из поверхностных вод реки Волга для технологических нужд. Лимит водопользования на 2005 г. для организации установлен в размере 100 тыс. куб. м воды; квартальный лимит не установлен. Как исчислить и отразить в учете уплату водного налога за I квартал 2005 г., если по данным журнала первичного учета использования воды объем забранной воды составит 28 тыс. куб. м?

Согласно ст.1 Федерального закона от 28.07.2004 N 83-ФЗ Налоговый кодекс РФ дополнен гл.25.2 "Водный налог", вступающей в силу с 01.01.2005. Водный налог отнесен к федеральным налогам (п.8 ст.13 НК РФ).

В соответствии с пп.1 п.1 ст.333.9 НК РФ забор воды из водных объектов облагается водным налогом. Налоговая база при заборе воды из водного объекта определяется как объем воды, забранный из водного объекта за налоговый период, которым признается квартал (п.2 ст.333.10, ст.333.11 НК РФ). Объем воды, забранной из водного объекта, определяется на основании показаний водоизмерительных приборов, отражаемых в журнале первичного учета использования воды (п.2 ст.333.10).

Организация начисляет сумму налога самостоятельно как произведение налоговой базы и соответствующей ей налоговой ставки (п. п.1, 2 ст.333.13 НК РФ). Налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам (п.1 ст.333.12 НК РФ). В данном случае ставка налога составляет 294 руб. за 1 тыс. куб. м забранной воды (пп.1 п.1 ст.333.12 НК РФ).

При заборе воды сверх установленных квартальных (годовых) лимитов водопользования налоговые ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, установленных п.1 ст.333.12 НК РФ. В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита (п.2 ст.333.12 НК РФ).

Учитывая вышеизложенное, рассчитаем сумму водного налога, подлежащего уплате организацией за I квартал 2005 г.

Для этого определим объем воды, забранный сверх установленного лимита: 28 тыс. куб. м - 1/4 х 100 тыс. куб. м = 3 тыс. куб. м.

Сумма водного налога составит 11 760 руб. (294 руб/1 тыс. куб. м х 1/4 х 100 тыс. куб. м + 294 руб/1 тыс. куб. м х 5 х 3 тыс. куб. м).

Уплата водного налога производится по местонахождению объекта налогообложения в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, в данном случае не позднее 20.04.2005 (п. п.1, 2 ст.333.14 НКРФ).

Источник уплаты водного налога гл.25.2 НК РФ не определен.

На основании п. п.2, 5 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N ЗЗн, для организации сумма водного налога, исчисленная в связи с забором воды, используемой для осуществления производственного процесса, является расходом по обычным видам деятельности. В соответствии с п.18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Таким образом, в данном случае сумму исчисленного водного налога следует отразить в составе расходов по обычным видам деятельности заключительными записями марта 2005 г.

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Приказом Минфина России от 31.10 2000 N 94н, сумма начисленного водного налога может отражаться по кредиту счета 68 "Расчеты по налогам и сборам" в корреспонденции в данном случае с дебетом счета 20 "Основное производство".

Для целей исчисления налога на прибыль сумма исчисленного водного налога в полной сумме учитывается в составе прочих расходов, связанных с производством и реализацией, на основании пп.1 п.1 ст.264 НК РФ. При признании расходов методом начисления датой осуществления расходов в виде налогов признается дата начисления налогов (пп.1 п.7 ст.272 НК РФ).

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Начислен водный налог за | Бухгалтерская | |||

| I квартал 2005 г. | 20 | 68 | 11 760 | справка-расчет |

| Отражена уплата в бюджет | Выписка банка | |||

| водного налога | 68 | 51 | 11 760 | по |

| расчетному счету |

Водный налог рассчитывают ежеквартально. Для этого необходимо умножить налоговую базу по каждому водному объекту на ставку водного налога, а затем сложить полученные результаты.

Налоговую базу по водному налогу определяют отдельно по каждому виду водопользования.

Пример 1

ООО "Зеленый мир" использует реку Волга для сплава леса в плотах. За третий квартала 2007 года "Зеленый мир" сплавило леса в количестве 250 тыс. м. Сплав производился на расстоянии 400 км.

Рассчитать водный налог за третий квартал 2007 год.

Решение:

1) Рассчитываем налоговую базу по формуле:

(объем древесины х протяженность сплава) - г 100

НБ = (250 тыс. м.3 х 400 км) ч-100= 1000

Определим налоговую ставку: в соответствии с п. п.4 п.1 ст.333.12 НК налоговая ставка равна 1636,8 руб. за 1 тыс. м.3 на каждые 100 км. сплава:

Н= 1000 х 1636,8 руб. - 1636800 руб.

Пример 2

Предприятие ООО "Зеленый мир" в 4 квартале 2007 года осуществило следующие виды водопользования:

1) Забор воды из реки Волги. Лимит водопользования составил 45000 м 3, объем воды, забранной из водного объекта за налоговый период 72000 м 3. Фактический объем воды, забранной из водного объекта за налоговый период сверх установленного лимита: 72000 - 45000 = 27000 м.3

Налоговая ставка по поверхностным водным объектам в Волго-Вятском экономическом районе 282 руб. за 1000 м 3. Налоговая ставка, применяемая при исчислении налога за объем воды, забранной из водного объекта за налоговый период сверх установленного лимита: 282 руб. х 5 = 1410 руб. за 1000 м 3.

Сумма налога, подлежащая уплате и исчисленная за фактический объем забранной воды (включая объем воды в пределах и сверх установленного лимита) составит:

(45000 м 3 х 282 руб. за 1 тыс. м 3) + (27000 м 3 х 1410 руб. за 1 тыс. м 3) = 50760 руб.

2) Выработка электроэнергии на реке Волга. Количество фактически произведенной электроэнергии за налоговый период 1700 кВт/ч, налоговая ставка для водных объектов реки Волга: 9,84 руб. за 1 тыс. кВт/ч электроэнергии. Сумма водного налога составит:

Похожие работы

... бюджетной системы. Таблица основных изменений налогового законодательства, вступающих в силу с 2010 года см (Приложение № 2). Заключение В курсовой работе исследовалась тема «Современная налоговая система РФ, проблемы ее совершенствования». Исходя из проделанной работы, можно сделать следующие выводы: Налоги одна из древнейших финансовых категорий. Налоги – законодательно установленные ...

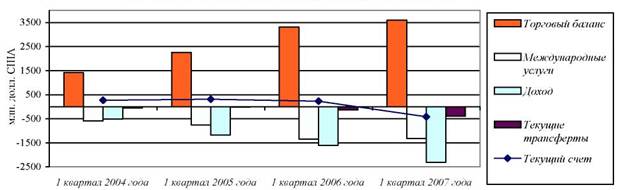

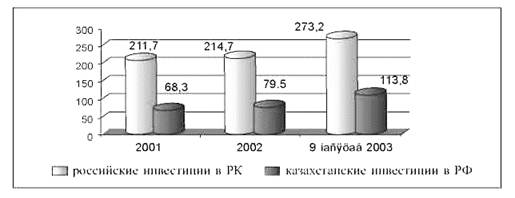

... развития Республики Казахстан до 2010 года в 2006 году в целом характеризуется комплексным и системным достижением стратегических задач, обозначенных в плане. 3.2 Современные тенденции в социально-экономическом развитии Республики Казахстан Экономика Казахстана развивается в условиях большого притока иностранной валюты, роста объема внешнего заимствования реального и банковского секторов, а ...

... о выделении субъектам Российской Федерации субвенций на исполнение делегированных федеральных полномочий. Радикально сокращен объем нефинансируемых федеральных мандатов, ранее содержавшихся в законодательстве. Бюджеты всех уровней бюджетной системы Российской Федерации на 2005 год сформированы с применением новой бюджетной классификации, обеспечивающей большую свободу маневра для органов ...

... Обеспечение развития страны, решение социальных проблем требуют от государства использовать весь арсенал имеющихся у него методов воздействия на экономику. Рыночная экономика вовсе не означает, что государство должно устраняться от процессов управления и регулирования. Напротив, в период создания основ механизма рыночных отношений (современный период развития российской экономики) усиливается ...

0 комментариев