Навигация

Особенности налогооблажения прибыли страховых организаций

2. Особенности налогооблажения прибыли страховых организаций

Налогообложение страховых компаний, а точнее страховых операций, с развитием страхования в России становится одним из важных направлений реформирования для государства.

Наибольшие дискуссии в научной литературе вызывает налогообложение прибыли страховых компаний, потому что в законодательстве существуют разночтения при определении сроков налогового учета прибыли и создания страхового резерва в соответствии со страховыми нормативами и налоговыми актами.

Правильно исчислить финансовый результат деятельности страховых организаций довольно сложно из-за следующих факторов:

- срок действия большинства страховых договоров превышает сроки отчетного и налогового периода, вследствие чего большая часть ответственности страховщика по действующим договорам приходится на будущие периоды, выходящие за рамки отчетного и налогового периода;

- доходы страховых структур для их налогового учета в виде всей суммы страхового взноса по каждому договору, причитающейся к получению, признаются на дату возникновения ответственности страховой структуры перед страхователем по заключенному договору, вытекающему из условий, вне зависимости от порядка уплаты страхового взноса, указанного в соответствующем договоре;

- имеются затруднения в осуществлении контроля за реальными денежными потоками[1].

Страховые организации раздельно учитывают доходы и расходы по договорам страхования, сострахования и перестрахования.

Особенности налогообложения страховых организаций регулируются финансово-правовыми нормами частей первой и второй Налогового кодекса.

Нормативные правовые акты регулируют как порядок формирования доходов страховых организаций (страховщиков) и их расходов для целей налогообложения, так и порядок налогообложения выплат страхователям по договорам страхования, а также порядок формирования расходов страхователей в связи со страхованием.

Налоги, уплачиваемые страховыми компаниями, можно подразделить на следующие основные группы:

1) налоги, уплачиваемые с прибыли (доходов): налог на прибыль (доход), налог на доходы от капитала;

2) налоги, взимаемые с выручки от оказания страховых услуг:

налог на пользователей автомобильных дорог, сбор за использование наименования «Россия»;

3) налоги с имущества: налог на имущество страховых компаний, сюда же можно отнести налог с владельцев транспортных средств;

4) платежи за природные ресурсы: земельный налог;

5) налоги с фонда оплаты труда: единый социальный налог, налог на нужды образовательных учреждений, транспортный налог, сбор на содержание милиции, пожарной охраны и образовательных учреждений;

6) налоги, уплачиваемые с суммы произведенных затрат: налог на рекламу;

7) налоги на определенный вид финансовых операций с ценными бумагами;

8) налоги с выручки от оказания нестраховых услуг и реализации имущества: налог на добавленную стоимость;

9) налоги со стоимости исковых заявлений и сделок имущественного характера: госпошлина.

Источниками уплаты налогов в федеральный бюджет являются: для налога на добавленную стоимость - увеличение цены товара (работ, услуги), для платы за землю, госпошлины и транспортного налога - себестоимость, для налога на прибыль - балансовая прибыль, для налога на операции с ценными бумагами и сбора за использование наименования «Россия» - чистая прибыль.

Источниками уплаты налогов в региональный (налог на имущество предприятий, налогов на пользователей автодорог и с владельцев транспортных средств) и местный бюджеты (налог на рекламу, сбор на содержание милиции, пожарной охраны и образовательных учреждений) являются финансовые результаты деятельности страховых компаний.

Страховые компании несут ответственность за соблюдение налогового законодательства, которая подразумевает правильность исчисления, а также полноту и своевременность уплаты причитающихся с них налогов.

Налоговый учет доходов

Доходы, которые страховые организации отражают в налоговом учете, условно можно разделить на две группы. Первая группа — доходы, связанные с производством и реализацией (ст. 249 НК РФ), и внереализационные доходы (ст. 250 НК РФ). Такие доходы отражаются в общеустановленном порядке. Вторая группа — доходы от страховой деятельности, упомянутые в статье 293 Налогового кодекса, которые учитываются в особом порядке. К ним, в частности, относятся:

страховые премии (взносы) по договорам страхования;

вознаграждения за оказание услуг страхового агента, брокера;

вознаграждения, полученные страховщиком за осмотр принимаемого в страхование имущества и выдачу заключений об оценке страхового риска, а также за определение причин, характера и размеров убытков при страховом событии;

вознаграждения и тантьемы по договорам перестрахования;

вознаграждения от страховщиков по договорам сострахования;

суммы возмещения перестраховщиками доли страховых выплат по рискам, переданным в перестрахование;

суммы процентов на депо премий по рискам, принятым в перестрахование;

доходы от реализации перешедшего к страховщику в соответствии с действующим законодательством права требования страхователя к лицам, ответственным за причиненный ущерб;

суммы санкций за неисполнение условий договоров страхования, признанные должником добровольно либо по решению суда;

суммы возврата части страховых премий (взносов) по договорам перестрахования в случае их досрочного прекращения.

Как правило, страховые организации используют в налоговом учете метод начисления. В этом случае для разных видов страхования предусмотрен различный порядок признания страховых премий (взносов).

Так, по страхованию иному, чем страхование жизни, включая добровольное медицинское страхование (ДМС), страховой взнос, причитающийся к получению, признается на дату возникновения ответственности страховой организации перед страхователем. Порядок его уплаты, указанный в договоре, значения не имеет[2].

А по договорам долгосрочного страхования жизни доход в виде части страхового взноса признается в момент возникновения у страховой организации права на получение очередного страхового взноса согласно договору.

Суммы вознаграждения за услуги по страхованию признаются доходом для целей налогового учета на дату их оказания. Это следует из пункта 3 статьи 271 Кодекса.

Остальные доходы, перечисленные в статье 293 НК РФ, являются внереализационными. Это суммы уменьшения (возврата) страховых резервов, доходы от реализации перешедшего к страховщику права требования страхователя (выгодоприобретателя) к лицам, ответственным за причиненный ущерб, а также суммы санкций за неисполнение условий договоров страхования, признанные должником добровольно либо по решению суда.

При методе начисления указанные доходы учитываются в порядке, установленном пунктом 4 статьи 271 НК РФ. Так, суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды, признаются в последний день отчетного (налогового) периода. Доходы от реализации права требования, перешедшего к страховщику от страхователя (выгодоприобретателя) к лицам, ответственным за причиненный ущерб, учитываются на дату вступления в законную силу решения суда или на дату письменного согласия виновного лица возместить убытки.

При кассовом методе доходы признаются на дату их поступления. Это предусмотрено пунктом 2 статьи 273 НК РФ.

Налогообложение резервов страховых организаций

Страховые организации обязаны формировать страховые резервы для выполнения своих обязательств перед страхователями, как того требует пункт 26 Закона № 4015-1 Об организации страхового дела в Российской Федерации. Суммы отчислений в такие резервы относятся к внереализационным расходам по страховой деятельности[3].

Так, резервы по страхованию иному, чем страхование жизни, формируются по Правилам формирования страховых резервов, утвержденным приказом Минфина России от 11.06.2002 №51н. Согласно пункту 11 Правил страховщик при составлении бухгалтерской отчетности рассчитывает страховые резервы на конец отчетного периода. Резерв незаработанной премии в данной ситуации принимается равным величине начисленной страховой премии по договору[4]. На ту же дату суммы отчислений в страховые резервы учитываются и для целей налогового учета[5]. Конечно, при условии, что на эту дату по данному договору у страховщика возникла ответственность перед страхователем.

К доходам страховой организации в целях налогообложения прибыли относятся доходы в виде страховых премий по договору страхования. Эти доходы признаются на дату возникновения ответственности страховщика перед страхователем по заключенному договору.

При определении налоговой базы налогоплательщики, использующие метод начисления, не учитывают доходы в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг)[6]. Таким образом, отраженные в бухгалтерском учете страховые взносы по договору, в котором предусмотрено, что ответственность у страховщика наступает позднее даты начисления страховой премии (взносов), будут признаны доходом для целей налогообложения в том отчетном (налоговом) периоде, в котором эта ответственность возникнет. Соответственно тогда же будут признаны расходами для целей налогообложения прибыли и отчисления в страховые резервы по данному договору. Поясним сказанное на примере страховой организации, которая формирует резерв незаработанных премий.

Страховые организации могут формировать фонд предупредительных мероприятий в целях финансирования мероприятий по предупреждению наступления страховых случаев. Основание — статья 26 Закона № 4015-1. При этом необходимо помнить, что формирование такого резерва не связано с выполнением страховщиком страховых обязательств. Поэтому с 2002 года на суммы отчислений в данный резерв не распространяются особенности определения расходов страховых организаций для целей налогообложения прибыли, установленные статьей 294 НК РФ.

Но имеется ряд особенностей по некоторым видам страхования. Пунктом 6 Указа Президента РФ от 07.07.92 № 750 «Об обязательном личном страховании пассажиров» расходы по финансированию мероприятий по предупреждению несчастных случаев, утраты или повреждения застрахованного имущества на транспорте признаны обязательными. В связи с тем, что перечень расходов, признаваемых для целей налогообложения прибыли, открыт, перечисленные средства из указанного выше резерва могут быть учтены страховыми организациями в составе внереализационных расходов в соответствии с подпунктом 20 пункта 1 статьи 265 НК РФ.

Налоги и другие обязательные платежи, уплачиваемые страховыми организациями указаны в приложении. Однако рассмотрим подробно основные налоги, взимаемые со страховых организаций.

3. Единый социальный налог

1. Единый социальный налог в соответствии с Налоговым кодексом РФ относится к:

а) федеральным налогам;

б) региональным налогам;

в) местным налогам.

2. В настоящее время в РФ в отношении единого социального налога используется следующий метод налогообложения:

а) пропорциональный;

б) прогрессивный;

в) регрессивный;

г) равномерный.

3. Плательщиками ЕСН являются:

а) организации и индивидуальные предприниматели, производящие выплаты физическим лицам:

б) не являющиеся индивидуальными предпринимателями физические лица, производящие выплаты другим физическим лицам;

в) индивидуальные предприниматели и адвокаты;

г) все вышеперечисленные.

4* Выплаты по следующим основаниям подлежат обложению ЕСН:

а) государственные пособия;

б) суммы страховых платежей по обязательному страхованию работников;

в) выплаты работникам по договорам гражданско-правового характера, предметом которых является выполнение работ;

г) выплаты по авторским и лицензионным договорам.

5. При определении налоговой базы налогоплательщиками работодателями не учитываются следующие выплаты:

а) выплаты за счет прибыли, оставшейся в распоряжения организации после уплаты налога на прибыль;

б) выплаты, относимые к расходам, уменьшающим налоговую базу по налогу на прибыль;

в) выплаты в форме частичной оплаты товаров, предназначенных для работников.

6. Верным утверждением в отношении порядка исчисления налоговой базы по ЕСН налогоплательщика - работодателями является следующее:

а) налоговая база исчисляется суммарно по всем работникам по каждому отчетному периоду;

б) налоговая база исчисляется по истечении каждого месяца суммарно по всем работникам с начала налогового периода нарастающим итогом;

в) налоговая база исчисляется по истечении каждого месяца по каждому работнику с начала налогового периода нарастающим итогом;

г) налоговая база исчисляется по каждому работнику по каждому отчетному периоду.

7. Уплата ЕСН осуществляется;

а) отдельными платежными поручениями в каждый из фондов;

б) отдельными платежными поручениями по каждому работнику без распределения по фондам;

в) отдельными платежными поручениями по каждому работнику в каждый из фондов;

г) единым платежным поручением.

8. Суммы уплаченной в бюджет ЕСН организация относит:

а) на увеличение фонда оплаты труда;

б) на увеличение расходов организации связанных с производством и реализацией;

в) за счет прибыли после налогообложения;

г) за счет доходов физических лиц-работников организации.

9. Уплата ЕСН физическими лицами (не индивидуальными предпринимателями), осуществляющими выплаты другим физическим лицам, производится:

а) за счет уменьшения выплат в пользу физических лиц;

б) за счет доходов физических лиц, в пользу которых осуществлены выплаты;

в) не производится вообще;

г) за счет доходов физических лиц, производящих выплату.

10*. Из перечисленных ниже выплат выберите те, на которые одновременно начисляется ЕСН и НДФЛ:

а) оплачены пособия по временной нетрудоспособности;

б) выплачена компенсация за неиспользованный отпуск при увольнении;

в) предоставлены комплексные обеды;

г) оплачены билеты в аквапарк.

11. Единый социальный налог в налоговой системе РФ относится к:

а) федеральным налогам;

б) региональным налогам;

в) местным налогам.

12. Датой получения дохода в целях начисления ЕСН признается:

а) дата начисления дохода;

б) дата выплаты дохода физическому лицу;

в) дата получения денег в банке на оплату труда.

13. Единым социальным налогом облагаются следующие государственные пособия:

а) пособие по безработице;

б) пособие по беременности и родам;

в) пособие по временной нетрудоспособности;

г) ни одно из вышеперечисленных.

Список используемой литературы

1. Налоговый кодекс Российской федерации (части 1 и 2): Официальный текст. – М., «Издательство ЭЛИТ», 2007г.

2. Мещерякова О.В. Налоговые системы развитых стран мира: Учебник. – М.: «Правовая культура», 2007г.

3. Черник Д.Г., Налоги: Учебник. – М.: «Финансы и статистика», 2006г.

4. Пансков В. “Узловые проблемы совершенствования налогообложения (снова об ускорении налоговой реформы и ее завершения)”. // РЭЖ. – 2005г.

5. Пансков В.Г. «Налоги и налоговая система РФ»: Учебник, изд. «Финансы и статистика», 2006г.

6. Попонова Н.А., Нестеров Г.Г. «Организация налогового учета и налогового контроля», Учеб. пособие, М. Эксмо 2006г.

7. Александров И.М. Налоги и налогообложение: Учебник. – 8-е изд., перераб. и доп. – М.: Издательско-торговая компания «Дашков и Ко», 2008г.

8. Журнал «Финансовый контроль» №5 май 2007г.

9. Тихоцкая И.С. Налоговая система Японии. - М.: ИВ РАН, 2005

[1]Чанкселиани Л.Г О целесообразности замены для страховых организаций налога на прибыль налогом на страховые взносы Налоги и налогообложение [Текст] / Л.Г. Чанкселиани // Налоги и налогообложение. – 2007. - №8. - СПС КонсультантПлюс

[2] Налоговый кодекс Российской Федерации от 31.07.1998 № 146-ФЗ // ред. от 30.06.2008. – ст. 330. – СПС КонсультантПлюс

[3] Налоговый кодекс Российской Федерации от 31.07.1998 № 146-ФЗ // ред. от 30.06.2008. – пп. 1 п. 2 ст. 294. – СПС КонсультантПлюс

[4] Правила формирования страховых резервов по страхованию иному, чем страхование жизни / в ред. Приказов Минфина РФ от 23.06.2003 № 54н, от 14.01.2005 N 2н. – п. 17. – СПС КонсультантПлюс

[5] Налоговый кодекс Российской Федерации от 31.07.1998 № 146-ФЗ // ред. от 30.06.2008. – п. 7 ст. 272. – СПС КонсультантПлюс

[6] Налоговый кодекс Российской Федерации от 31.07.1998 № 146-ФЗ // ред. от 30.06.2008. – пп.1 п.1 ст..251. – СПС КонсультантПлюс

Похожие работы

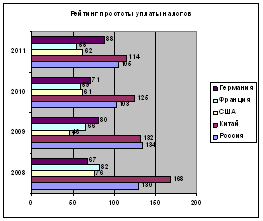

... конкретной нормы закона или иного правового документа (если налоговые правила допускают неоднозначное толкование или намеренно оставляют вопрос на усмотрение исполнительной власти). Глава II. Сравнительный анализ налоговой системы России и зарубежных стран 2.1. Основные налоги, собираемые на территории России Несмотря на довольно большое количество налогов, и иных обязательных платежей, ...

... не имеет прав проведения самостоятельной налоговой политики. Они строго следуют установленным федеральным законам в области налогообложения. В соответствии с административно–территориальным делением налоговая система Испании трехступенчата. Корпорации и население платят федеральные, региональные и местные налоги. Федеральные налоги контролируются Государственным агентством налоговой службы, ...

... странах ЕС, что в Российской Федерации. Даже ставка и доля в бюджете находятся на одном уровне. Однако, что касается налога на недвижимое имущество, то между зарубежными налоговыми системами и налоговой системой Российской Федерации, большое различие. Использование рыночной стоимости объекта принесет больше дохода в бюджет, и будет более справедливым, нежели использование капитальной стоимости. ...

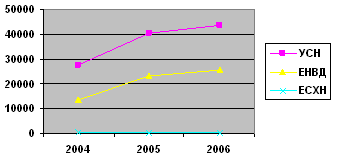

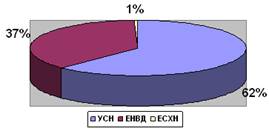

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

0 комментариев