Навигация

D = 35/70 = 0,5, или 50 %

1. d = 35/70 = 0,5, или 50 %

2. dс = 300/35 000 = 0,009, или 0,9 %

Пример 2.

По имеющимся данным определить: рентабельность страховой организации, рентабельность страховой деятельности (грн.).

Поступившие страховые платежи 600 000 грн.

Затраты на проведение страхования 5 000 грн.

Комиссионное вознаграждение за перестрахование 200 000 грн.

Выплата страховых возмещений 360 000 грн.

Отчисления в центральные резервные фонды 180 000 грн.

Собственный капитал страховой компании 2 250 000 грн.

Ход решения:

1) прибыль = (600 000+200 000)-(5 000+360 000+180 000)=255 000 грн.;

2) рентабельность страховой организации 255 000/2 250 000 = 0,11 (11%);

3) рентабельность страховой деятельности = 255 000/545 000 = 0,47 (47%).

Вопросы для самоконтроля

Статистические показатели финансовых результатов деятельности страховых компаний.

Создание резервных страховых фондов.

Объекты и субъекты страхования.

Литература

1. А.В. Головач и др. Финансовая статистика: Учебное пособие. - К.: МАУП, 2002.

2. А.А. Шустриков. Финансовая статистика: Учебное пособие. - К.: КНЭУ, 2002.

3. С.С. Герасименко. Статистика. Учебник. - К.: КНЭУ, 2002.

4. Б. Т. Рябушкин. Основы статистики финансов. - М.: Финстатинформ, 2003.

5. В.Н. Салин. Статистика финансов. Учебник. - М.: Финансы и статистика, 2002.

Тема 9. Статистика денежного обращения

В экономике денежная масса является очень важным фактором. На ее использовании основано большинство экономических инструментов хозяйствования: ценообразование, налогообложение, оплата труда и т.д.

Для управления процессами денежного обращения необходимо иметь статистическую информацию о размере денежного оборота, его составе и динамике, оборачиваемости денежных средств, соблюдении расчетной дисциплины, составе и скорости обращения денежной массы, покупательской способности денег.

Получает и обрабатывает статистическую информацию о процессах в этой отрасли – статистика денежного обращения. Она разрабатывает программу статистического наблюдения, способы получения и обработки данных, обосновывает методологию исчисления и анализа статистических показателей.

Также статистика денежного обращения выявляет закономерности в составе денежного оборота, оборачиваемости денежной массы, в расчетных операциях банков, соблюдении предприятиями расчетной дисциплины.

Кроме того, статистика изучает объем, состав, скорость и динамику денежной массы, ее купюрный состав, прогнозирует кассовые обороты.

Денежный оборот – это движение денег в процессе производства, распределения и перераспределения, потребления ВВП.

Денежная масса – это количество денег, фактически находящееся в обращении.

Денежный оборот может быть наличный (расчеты посредством денег) и безналичный (записи на счетах банка).

Деньги могут быть активные и пассивные. Активные деньги используются в наличном и безналичном обороте, пассивные (накопления, резервы) лишь официально участвуют в сделках.

Денежный агрегат – особая группа ликвидных активов, альтернативная денежной массе.

Различают такие денежные агрегаты:

М0- наличность в обращении;

М1- М0+ остатки денежных вкладов на банковских счетах до востребования;

М2 – М1+остатки денежных вкладов на банковских срочных счетах;

М3 – М2+ денежные средства клиентов по трастовым операциям банка.

Система статистических показателей, характеризующих денежный оборот, содержит 3 группы показателей:

1) купюрный состав денежной массы;

2) скорость обращения денежной массы;

3) прогнозирование денежной массы.

Купюрный состав денежной массы

Под купюрным составом денежной массы понимают удельный вес всех денежных знаков разной стоимости в общей массе оборачиваемых средств. На купюрный состав влияют:

· уровень денежных доходов населения;

· розничные цены на товары и услуги;

· структура товарооборота;

· склонность населения к трате денег.

Купюрный состав (кол-во ден. ед.) f =m/N, где

m - сумма банкнот;

N-стоимость денежной единицы (номинал).

На размер наличности в обращении влияют:

Ø монетарная политика;

Ø платежная дисциплина;

Ø инфляционные ожидания;

Ø внешние активы.

Скорость обращения денежной массы

Скорость обращения денежной массы

V = ВВП/М, где

М – денежная масса;

Скорость обращения наличности

V = ВВП/Н, где

Н – наличность.

Продолжительность оборота денежной массы

t = M*Д/ВВП, где

Д – число календарных дней в периоде.

Количество одного оборота

n = D/t

Прогнозирование денежной массы

Движение денежной наличности характеризуется с помощью прогноза кассовых оборотов. Он отражает движение денежной массы из сферы обращения в кассы банковских учреждений и выдачу наличности предприятиям, учреждениям и населению.

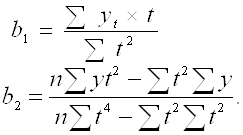

В прогнозировании используются такие методы:

Экстраполяция (средний, абсолютный прирост, индекс цен, коэффициент эластичности, трендовые модели);

Целевой метод – поиск условий для достижения заданных объемов кассовых оборотов.

Моделирование связей (факторные, регрессионные модели, метод цепных подстановок).

Основные понятия и категории

Безналичный денежный оборот.

Наличный денежный оборот.

Объем денежного оборота.

Купюрный состав денежной массы.

Денежный агрегат.

Тестовая проверка знаний

1. Денежный агрегат М3 =:

а) М4 + остатки срочных денежных вкладов;

б) М2 + средства клиентов по трастовым операциям банка;

в) нет правильного ответа.

2. Если показатель ВВП увеличить в 2 раза, то скорость обращения денежной массы:

а) увеличится в 2 раза;

б) уменьшится в 2 раза;

в) уменьшится в 4 раза.

3. Деньги бывают:

а) активные и пассивные;

б) привлеченные и непривлеченные;

в) все ответы верны.

4. Движение денежной наличности характеризуется с помощью:

а) прогноза кассовых оборотов;

б) приходно-расходной отчетности;

в) нет правильного ответа.

Решение типовых задач

Пример 1.

На основании данных рассчитать скорость обращения денежной массы, наличности, продолжительность одного оборота денежной массы (млн. грн.).

ВВП 80

Денежная масса 30

Наличность в обращении 10

Ход решения:

скорость ден. массы 80/30 = 2,7 оборота;

скорость наличности 80/10 = 8 оборотов;

продолжительность 1 оборота ден. массы 30*365/80 = 137 дней.

Пример 2.

Стоимость банкнот, грн. 1 2 5 10 20 50 100.

Выпуск денег в обращение, тыс. грн. 0,2 0,4 0,1 0,2 4 5 1,2.

Определить купюрный состав денежной массы.

Ход решения:

f =m/N

(200+400+100+200+4000+5000+1200)/1+2+5+10+20+50+100=59

(купюр)

Вопросы для самоконтроля

Прогнозирование кассовых оборотов.

Информационное обеспечение статистики денежного обращения.

Система показателей статистики денежного обращения.

Литература

1. А.В. Головач и др. Финансовая статистика: Учебное пособие. - К.: МАУП, 2002.

2. А.А. Шустриков. Финансовая статистика: Учебное пособие. - К.: КНЭУ, 2002.

3. С. С. Герасименко. Статистика. Учебник. - К.: КНЭУ,2002.

4. Б. Т. Рябушкин. Основы статистики финансов. - М.: Финстатинформ, 2003.

5. В.Н. Салин. Статистика финансов. Учебник. - М.: Финансы и статистика, 2002.

Тема 10. Статистики кредитования

Кредит – форма мобилизации временно свободных денежных средств предприятий, организаций, населения для их целевого использования в виде срочных займов.

Существует три формы кредита:

1) коммерческий – предоставляется одним предприятием другому в виде отсрочки платежа;

2) банковский кредит – предоставляется банком в денежной форме предприятиям, населению и государству;

3) государственный – предоставляется в виде займа государством или органами власти через финансово-кредитные учреждения.

Задачи статистики кредитования вытекают из принципов кредитования:

| Принципы кредитования | Задачи статистики финансов |

| Срочность: деньги должны быть возвращены заемщиком в заранее оговоренный срок. | Контроль сроков возвращения займа. Определение размеров задолженности. Анализ оборотных средств. |

| Обеспеченность: защита интересов банка и недопущение убытков от невозвращения долгов. | Оценка кредитоспособности клиента |

| Платность: установление процентной ставки за пользование займом. | Анализ состава и динамики процентных ставок Анализ формирования прибыли за счет процентных ставок и объема займа. |

Также к задачам статистики кредитования относят:

организацию учета и отчетности о кредитных операциях;

разработку системы показателей, характеризующих кредитные отношения, их состояние и развитие;

выявление статистических закономерностей в развитии кредитных отношений;

последовательное совершенствование методологии разработки и анализа системы показателей с учетом достижений экономической науки и международных стандартов.

Для анализа кредитной деятельности используются следующие показатели:

Средние остатки займов за период ![]() =Он+Ок/2, где

=Он+Ок/2, где

Он, Ок – остатки на начало и конец периода.

Если у нас не две даты, а больше и промежутки времени одинаковые, то используют формулу:

![]() = (О1/2+О2+ …+Оn /2)/n-1.

= (О1/2+О2+ …+Оn /2)/n-1.

Если у нас более двух дат, а промежутки времени между ними неодинаковые, то используется формула:

![]()

![]() = ∑ ОТ/ ∑ Т, где

= ∑ ОТ/ ∑ Т, где

Т - промежуток времени, в течение которого остаток займа остается неизменным.

Статистика изучает эффективность использования займов по характеристикам их оборачиваемости. Уровень оборачиваемости кредитов измеряется:

1) продолжительностью использования кредита t=![]() *D/KOп, где

*D/KOп, где

![]() – средние остатки кредита;

– средние остатки кредита;

D – количество календарных дней в периоде;

Koп – погашенный кредитовый оборот.

Этот показатель характеризует среднее число дней пользования кредитом. Он является обратной величиной оборачиваемости займа: чем меньше продолжительность пользования кредитом, тем больше его оборачиваемость, тем меньше займов понадобится банку для кредитования одного и того же объема производства;

2) количеством оборотов, осуществляемых кредитом за определенный период

n=KOп/![]() .

.

Экономический смысл этого показателя заключается в том, что он характеризует число оборотов, осуществляемых краткосрочным кредитом за определенный период.

Кредитный риск – это риск неуплаты заемщиком основного долга и процентов кредитору.

В процессе анализа кредитных рисков оценивают количественные и качественные факторы деятельности клиента, которые являются основой его платежеспособности.

Для оценки степени риска используют следующие показатели:

¨ объем кредита;

¨ классифицированная стоимость портфеля кредитов;

¨ степень качества портфеля кредитов;

¨ средний уровень риска;

¨ динамика риска портфеля кредитов.

Чаще всего кредитный риск обусловлен неэффективной политикой банка:

I. Концентрация кредитных рисков (предоставление определенным клиентам большой доли кредитов).

II. Чрезмерное расширение и быстрое увеличение (предоставление займов в размере, не соответствующем объему капитала банка; расширение деятельности банка по географическим регионам и деловым сферам, не знакомым банку, либо для функционирования в которых банк недостаточно хорошо оснащен).

III. Взаимосвязанное кредитование (предоставление кредитов заемщикам, которые связаны определенными отношениями с банкиром или банком).

IV. Несоответствие (кредитование без учета необходимых пропорций между активными и пассивными операциями банка).

V. Неэффективное взыскание займов (деятельность банка связана с конфликтом между банком и заемщиком).

VI. Предоставление рискованных кредитов (для начала бизнеса, спекулятивных сделок, под залог низколиквидных ценностей).

Основные понятия и категории

Кредитные ресурсы.

Задачи статистики кредитования.

Продолжительность пользования кредитом.

Количество оборотов.

Тестовая проверка знаний

1. Защиту интересов банка от невозвращения займа обеспечивает принцип кредитования:

а) срочность;

б) платность;

в) обеспеченность.

2. Уровень оборачиваемости кредитов характеризуется показателями:

а) n, t;

б) o, t, n;

в) o, r, n.

3. Возврат денег заемщиком в заранее оговоренный срок предусматривает принцип кредитования:

а) платность;

б) срочность;

в) контроль.

4. Предоставление займа одним предприятием другому называется:

а) онкольным кредитом;

б) контокоррентным кредитом;

в) коммерческим кредитом.

Решение типовых задач

Пример 1.

По исходным данным рассчитать средний остаток займов за первый квартал текущего года:

Сумма остатка дата

5 000 01.01.05

18 000 27.01.05

2 400 14.02.05

1 250 26.03.05

Ход решения:

Средние остатки займов будем рассчитывать по формуле:

![]()

![]()

![]() = ∑ ОТ/ ∑ Т

= ∑ ОТ/ ∑ Т

![]() = (5000*26+18000*18+2400*40+1250*6)/90=6194 грн.

= (5000*26+18000*18+2400*40+1250*6)/90=6194 грн.

Пример 2.

Количество оборотов, осуществленных кредитами за прошедший год, составило 50. Определить продолжительность 1 оборота.

Ход решения:

Продолжительность 1 оборота = 365/50 = 7,3 дня

Вопросы для самоконтроля

Анализ кредитной деятельности.

Анализ оборачиваемости кредитов и кредитных рисков.

Виды банковских кредитов.

Литература

1. А.В. Головач и др. Финансовая статистика: Учебное пособие. - К.: МАУП, 2002.

2. А.А. Шустриков. Финансовая статистика: Учебное пособие. - К.: КНЭУ, 2002.

3. С.С. Герасименко. Статистика. Учебник. - К.: КНЭУ, 2002.

4. Б.Т. Рябушкин. Основы статистики финансов. - М.: Финстатинформ, 2003.

5. В.Н. Салин. Статистика финансов. Учебник. - М.: Финансы и статистика, 2002.

Тема 11. Статистика инвестиционной деятельности

Организация любого дела требует первоначальных вложений средств для приобретения помещений, сырья, найма рабочей силы, т.е. каких-то инвестиций.

Инвестиции – это все виды имущественных и интеллектуальных ценностей, благодаря вложению которых в объекты предпринимательской деятельности получается прибыль или достигается социальный эффект.

Инвестиции обеспечивают развитие предприятия и решают следующие задачи:

расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов;

приобретение новых предприятий;

диверсификация вследствие освоения новых сфер бизнеса.

Источники средств:

Собственные – накопленные путем сбережения.

Заемные – средства юридических лиц, которые аккумулируют деньги третьих лиц.

Привлеченные – сбережения физических и юридических лиц, временно свободные и предоставляемые в пользование.

К объектам инвестиционной деятельности относят:

v имущество;

v ценные бумаги;

v целевые денежные вклады;

v научно-техническую продукцию;

v интеллектуальные ценности;

v имущественные права.

Различают такие субъекты инвестирования: граждане и юридические лица Украины, граждане и юридические лица иностранных государств, иностранные государства.

Запрещается инвестирование в объекты, создание которых не соответствует требованиям санитарно-гигиенических, радиационных, экологических и других норм, установленных законодательством Украины, а также нарушает права и интересы граждан, юридических лиц и государства, охраняемые законом.

Различают такие понятия, как валовые и чистые инвестиции.

Валовые инвестиции – общий объем средств, инвестируемых за определенный период в новое строительство, приобретение средств производства, прирост товарно-материальных ценностей.

Чистые инвестиции – объем валовых инвестиций, уменьшенный на сумму амортизационных отчислений в определенном периоде.

Инвестиции в объекты предпринимательской деятельности осуществляются в разных формах и классифицируются по отдельным признакам.

| Классификация инвестиций | Форма выражения инвестиций |

| По объектам вложения средств: Реальные; Финансовые. | Вложение средств в реальные активы, приобретение финансовых активов предприятия (акций, облигаций), участие в основании новых предприятий. |

| По характеру участия: Прямые; Непрямые. | Непосредственное участие или через финансовых посредников. |

| По периоду инвестирования: Краткосрочные; Долгосрочные. | До 1 года. Более 1 года. |

| По формам собственности инвесторов: Частные; Государственные; Иностранные; Совместные. | Средства граждан и предприятий негосударственной формы собственности. Средства центральных и местных органов власти за счет бюджетных, внебюджетных, собственных и привлеченных средств. Средства иностранных государств, физических и юридических лиц. Средства субъектов определенной страны и иностранных государств. |

| По источникам инвестирования: за счет собственного капитала; за счет заемного капитала; смешанные. | Капитал предприятия или физического лица. Кредиты банков, инвестиционных фондов. Собственные и заемные средства. |

| Инновационные | Приобретение лицензий, финансирование научных разработок. |

| Портфельные | Формирование портфеля ценных бумаг |

| Венчурные | «Рисковые» вложения в акции новых предприятий, предприятий, занятых в новых сферах бизнеса с неизвестным конечным результатом. |

| Аннуитет | Определенный доход через регулярные промежутки времени. |

Инвестиционная привлекательность – это обобщающая характеристика преимуществ и недостатков отдельных направлений и объектов с позиции конкретного инвестора.

Различают инвестиционную привлекательность отраслей экономики, видов деятельности, регионов, реальных проектов, т. е. выгодность вложения средств и отдача от них.

В изучении инвестиционной привлекательности отдельного региона учитывают такие факторы:

I. Общеэкономическое развитие региона.

II. Экономико-географическое развитие производственной инфраструктуры.

III. Демографическое состояние.

IV. Развитие рыночных отношений и коммерческой инфраструктуры.

V. Инвестиционный рынок.

Для оценки привлекательности предприятий используют систему показателей:

q имущественное состояние инвестиционного объекта;

q финансовая стабильность инвестиционного объекта;

q ликвидность активов инвестиционного объекта;

q прибыльность инвестиционного проекта;

q деловая активность инвестиционного объекта;

q рыночная активность инвестиционного проекта.

Основные понятия и категории

Статистика инвестиционной деятельности.

Валовые инвестиции.

Чистые инвестиции.

Аннуитет.

Венчурные инвестиции.

Тестовая проверка знаний

1. По периоду инвестирования инвестиции классифицируют:

а) долгосрочные, среднесрочные, краткосрочные;

б) непрерывные, периодические;

в) нет правильного ответа.

2. «Рисковые» вложения средств называют:

а) аннуитетом;

б) венчурными инвестициями;

в) портфельными инвестициями.

3. Для изучения инвестиционной привлекательности отдельного региона рассматривают:

а) общеэкономическое развитие региона;

б) общетеоретическое развитие региона;

в) рейтинг отдельного региона.

4. Средства юридических лиц, которые аккумулируют деньги третьих лиц, являются:

а) заемными средствами;

б) привлеченными средствами;

в) нет правильного ответа.

Вопросы для самоконтроля

Субъекты и объекты инвестиционной деятельности.

Классификация и формы инвестиций.

Статистическая оценка инвестиционной привлекательности.

Источники инвестиций.

Литература

1. А.В. Головач и др. Финансовая статистика: Учебное пособие. - К.: МАУП, 2002.

2. А. А. Шустриков. Финансовая статистика: Учебное пособие. - К.: КНЭУ, 2002.

3. С. С. Герасименко. Статистика. Учебник. - К.: КНЭУ,2002.

4. Б.Т. Рябушкин. Основы статистики финансов. - М.: Финстатинформ, 2003.

5. В.Н. Салин. Статистика финансов. Учебник. - М.: Финансы и статистика, 2002.

Тема 12. Статистика внешнеэкономической деятельности

Внешнеэкономической называется деятельность хозяйствующих субъектов Украины и иностранных государств, которая построена на их взаимоотношениях в пределах Украины и за ее границами.

Предметом внешнеэкономической деятельности является внешняя торговля товарами, экспорт и импорт услуг.

Статистика внешнеэкономической деятельности решает следующие задачи:

¨ разрабатывает системы показателей, характеризующих размеры, динамику, структуру внешней торговли;

¨ анализирует факторы, влияющие на развитие основных явлений внешнеэкономической деятельности;

¨ осуществляет сравнительный межгосударственный анализ, анализ иностранных инвестиций.

Предметом статистики внешнеэкономической деятельности являются размеры и количественные соотношения между массовыми явлениями в сфере внешних связей, закономерности их формирования и развития.

Статистику внешнеэкономической деятельности можно поделить на три основных раздела: статистика внешней торговли, обменных курсов и платежного баланса.

Каждый из перечисленных разделов имеет свой собственный предмет и задачи исследования, касается специфических сфер внешнеэкономической деятельности.

Статистика внешней торговли - это часть статистики внешнеэкономической деятельности, которая изучает движение товаров через границу, выполняет учет произведенных работ, услуг.

Кроме этого, статистика внешней торговли разрабатывает систему показателей, изучает взаимосвязи между показателями внешней торговли и показателями экономической деятельности страны.

Статистика внешней торговли собирает и анализирует данные о достигнутом уровне товарооборота с прочими странами, состоянии торгового баланса, объеме экспорта и импорта, географическом распределении внешнеторгового оборота.

Статистика внешней торговли решает такие задачи:

Ø обеспечивает полный и достоверный учет данных об экспорте и импорте страны;

Ø анализирует основные тенденции, структуру и динамику внешнеторговых потоков;

Ø создает информационное обеспечение для подготовки законодательных актов в области государственного регулирования внешней торговли.

В Украине для учета экспорта-импорта товаров как классификатор используется Товарная номенклатура внешнеэкономической деятельности.

Статистика обменных курсов: проблема валюты и валютных ценностей одна из наиболее важных в экономике. Валюта определяет уровень взаимоотношений между странами, конкурентоспособность продукции на мировом рынке, объем и направление внешнеторговых потоков.

Обменный курс – это цена валюты одной страны, измеряемая в единицах валют другой страны.

Если цена иностранной валюты в отечественной растет, происходит девальвация, иначе – ревальвация.

Установление курсов иностранных валют, согласно практике и законодательству, называется котировкой. Котировка может быть прямая и обратная, т.е. одна единица иностранной валюты приравнивается к определенному количеству национальной валюты или наоборот.

Статистика платежного баланса – прослеживает развитие внешней торговли, размеры и формы привлечения иностранных инвестиций, отток отечественного капитала за границу, погашение внешней задолженности страны.

Платежный баланс – это систематическая регистрация экономических операций за определенный период между одной страной и другими государствами.

Статистика платежного баланса решает такие задачи:

· разрабатывает систему показателей для характеристики размеров, динамики и структуры внешней торговли;

· анализирует факторы, влияющие на внешнеэкономическую деятельность;

· проводит сравнительный межгосударственный анализ;

· оценивает иностранные инвестиции.

Предметом статистики платежного баланса являются размеры и количественные соотношения между массовыми явлениями в сфере внешнеэкономических отношений, закономерности их формирования, развития.

Платежный баланс составляет Национальный банк Украины. Система записей платежного баланса выглядит как двойная запись, когда каждая операция отражается по дебету и по кредиту счета.

Кредитовые счета предназначены для учета потоков материальных ресурсов и финансовых потоков. Дебетовые счета отражают отток собственной валюты. Суммы дебетовых и кредитовых расчетов равные.

Все операции платежного баланса можно разделить на две группы:

текущие операции – движение товаров, услуг, доходов;

операции с капиталом – изменение в структуре инвестиций.

Для составления платежного баланса и международной инвестиционной политики в Украине разрабатывают такие формы отчетности:

1) отчет банка о финансовых операциях с нерезидентами Украины;

2) отчет предприятия о финансовых операциях с нерезидентами Украины;

3) отчет о межгосударственном движении капитала в форме портфельных инвестиций;

4) отчет о межгосударственном движении капитала в форме прямых инвестиций;

5) отчет о межгосударственном движении капитала в форме прочих инвестиций.

Основные понятия и категории

Статистика внешнеэкономической деятельности.

Платежный баланс страны.

Обменный курс.

Внешняя торговля.

Конвертирование валюты.

Прямая и обратная котировка валюты.

Тестовая проверка знаний

1. Статистика внешнеэкономической деятельности включает в себя:

а) три основных раздела;

б) четыре основных раздела;

в) два основных раздела.

2. Если цена иностранной валюты в отечественной возрастает, происходит:

а) девальвация;

б) ревальвация;

в) инфляция.

3. Приравнивание одной единицы иностранной валюты к определенному количеству единиц национальной валюты называется:

а) прямой котировкой;

б) обратной котировкой;

в) нет правильного ответа.

4. Кредитовые счета платежного баланса предназначены для учета:

а) потоков материальных ресурсов и финансовых потоков;

б) оттока собственной валюты;

в) все ответы верны.

Вопросы для самоконтроля

Товарная номенклатура внешнеэкономической деятельности.

Задачи статистики платежного баланса.

Дефицит платежного баланса.

Необходимая документация для составления платежного баланса страны.

Литература

1. А.В. Головач и др. Финансовая статистика: Учебное пособие. - К.: МАУП, 2002.

2. А. А. Шустриков. Финансовая статистика: Учебное пособие. - К.: КНЭУ, 2002.

3. С.С. Герасименко. Статистика. Учебник. - К.: КНЭУ,2002.

4. Б.Т. Рябушкин. Основы статистики финансов. - М.: Финстатинформ, 2003.

5. В.Н. Салин. Статистика финансов. Учебник. - М.: Финансы и статистика, 2002.

III. Задачи для самостоятельного решения по темам.

Тема: Основы финансово-экономических расчетов

Задача №1

Процентная ставка по займу установлена на уровне 8,5 % плюс надбавка 0,5 % в первые два года и 0,75% - в последующие три года. Займ в размере 1000 грн. Определить сумму, которую нужно вернуть.

Задача №2

Определить, какая сумма денег была взята в долг под 10% годовых, если через 3 месяца должник вернул кредитору 1025 грн.

Тема: Статистика госбюджета.

Задача №1

По исходным данным определить: абсолютный прирост суммы налога, обусловленный изменениями налоговой базы; абсолютный прирост суммы налога, обусловленный изменениями величины добавленной стоимости. Сделать вывод.

| Показатели | По плану | Фактически |

| Сумма НДС, тыс. грн. | 5 520 | 5 757 |

| Сумма НДС, % | 20 | 15 |

| Добавленная стоимость, тыс. грн. | 27 600 | 38 800 |

Задача №2

По приведенным данным поступлений в бюджет определить общую сумму доходов бюджета Украины и структуру поступлений в %. Сделать вывод.

| Вид поступления | Сумма, млн. грн. |

| Налог на прибыль | 5 496,6 |

| НДС | 6 246,2 |

| Акцизный сбор | 646,2 |

| Гос. пошлина | 157,2 |

| Отчисления на геологоразведочные работы | 176,5 |

| Поступления в Пенсионный фонд | 7 197,1 |

| Подоходный налог | 2 593,1 |

| Плата за землю | 804,2 |

| Прочие поступления | 5 393,5 |

Тема: Статистика финансовых результатов хозяйственной деятельности

Задача №1

На основе имеющихся данных вычислить показатели финансового состояния предприятия: коэффициенты ликвидности, показатели рентабельности предприятия: (грн)

Денежные средства 3 660

Товары отгруженные 570

Дебиторская задолженность 310

ТМЦ 5 300

Краткосрочные займы 3 200

Задолженность работникам по ЗП 510

Кредиторская задолженность 670

Выручка от реализации 6 000

НДС 950

Себестоимость реализованной продукции 3 200

Управленческие расходы 250

Среднегодовая стоимость ОПК 2 500

Средние остатки оборотных средств 4 000

Задача №2

По имеющимся данным определить: прибыль от реализации основного капитала, балансовую прибыль, облагаемую прибыль. (млн. грн.)

| Прибыль от реализации | 40 |

| Выручка от реализации излишнего основного капитала | 1,2 |

| Первоначальная стоимость излишнего капитала | 0,5 |

| Индекс цен на реализованное имущество предприятия | 1,5 |

| Бесплатно полученный основной капитал (по остаточной стоимости) | 0,4 |

| Перечисленная прибыль в резервные фонды | 2,4 |

Тема: Банковская статистика

Задача №1.

Определите, как изменится коэффициент оседания вкладов по учреждениям банка, если сумма поступления вкладов увеличилась с 350 до 375 тыс. грн., а сумма прилива вкладов в отчетном периоде по сравнению с базисным увеличилась на 8,5%.

Задача №2

По имеющимся данным определить коэффициент прилива вкладов:

| Номер вклада | Сумма вклада, грн. | Остатки вкладов на начало периода, грн | Сумма выданных вкладов, грн. |

| 1 | 100 | 20 | 50 |

| 2 | 200 | 30 | 100 |

| 3 | 300 | 40 | 200 |

Тема: Биржевая статистика

Задача №1

Определить, как изменится капитализированная стоимость акции, если количество акций увеличится на 5%, а курс акции упадет с 5 до 3 грн. за акцию.

Задача №2

Инвестор подсчитал, что на протяжении 5 последних лет среднегодовые доходы рынка ценных бумаг составили 10%, а в итоге по акциям выявилось, что доходность акций А в среднем составила 15%, акций В - 10%, акций С – 5%. Определить уровень риска каждой акции и самые рискованные среди них.

Тема: Статистика страхования

Задача №1

Страховая сумма застрахованных объектов имущественного страхования составила 400 тыс. грн., а сумма выплат страхового возмещения 20 тыс. грн. Общая численность застрахованных объектов 500, из них пострадавших 50.

Определить: среднюю страховую сумму, средний размер страхового возмещения, убыточность страховой суммы.

Задача №2

В районе на протяжении года было составлено 145 тысяч договоров по имущественному страхованию. Страховая сумма всех объектов составила 150 млн. грн. Сумма взносов 1,5 млн. грн. В результате стихийных бедствий пострадало 450 имущественных объектов, выплачено страховое возмещение в размере 900 тыс. грн. Определить: среднюю сумму страхового возмещения, коэффициент тяжести страховых случаев.

Тема: Статистика денежного обращения

Задача №1

По исходным данным определить: скорость обращения денежной массы, наличности, количество оборотов наличности.

| Показатели | 1 полугодие | 2 полугодие |

| ВВП | 80 | 90 |

| Денежная масса | 30 | 35 |

| Наличность в обращении | 40 | 15 |

Задача № 2

Как изменится показатель денежной массы, если ее скорость уменьшится с 7 оборотов до 4, а показатель ВВП увеличится на 2%.

Тема: Статистика кредитования

Задача №1

Имеются данные об остатках заемных средств (тыс. грн.).

Январь Х

Февраль 36

Март 44

Апрель 51

Средние остатки заемных средств составили 37.Определить размер остатков заемных средств на январь.

Задача №2

Имеются следующие данные о кредите:

| Отрасль | Однодневный оборот по погашению, млн. грн. | Средние остатки кредита, млн. грн. | ||

| 2003 | 2004 | 2003 | 2004 | |

| А | 0,2 | 0,21 | 20 | 25 |

| Б | 0,2 | 0,21 | 10 | 11 |

Определить, на сколько дней изменилась средняя продолжительность пользования кредитом.

Терминологический словарь

Аннуитет – это поток платежей, все члены которого положительные величины, а временные интервалы между двумя последовательными платежами постоянные.

Бюджет-брутто – форма построения бюджета, при которой доходы и расходы показываются в развернутом виде.

Бюджет-нетто – форма построения бюджета, при которой доходы и расходы показываются в виде сальдо.

Бюджетная классификация – это методологический документ, который лежит в основе составления и исполнения бюджета.

Венчурные инвестиции – «рисковые» вложения в акции новых предприятий или новые виды деятельности, исход которых неизвестен.

Внешнеэкономическая деятельность - это деятельность субъектов предпринимательства Украины и иностранных субъектов, построенная на взаимоотношении между ними на территории Украины и за ее пределами.

Девальвация – рост цены единицы иностранной валюты в отечественной валюте.

Денежный агрегат – группа особо ликвидных активов, альтернативная денежной массе.

Индекс Доу-Джонса – финансовый индикатор, показывающий средний показатель движения курса (цен) акций.

Инвестиционная привлекательность – это обобщающая характеристика преимуществ и недостатков отдельного направления или объекта с позиции конкретного инвестора.

Капитализация процентов – присоединение начисленных процентов к их базовой сумме.

Кредитный риск – это риск неуплаты заемщиком основной суммы и процентов по ней.

Купюрный состав денежной массы – доля отдельных видов денежных знаков в общей массе денежных средств.

Перестрахование – передача клиента от одной страховой компании другой.

Платежный баланс – это систематическая регистрация экономических операций, которые происходили в течение определенного периода между резидентами данной страны и резидентами прочих стран мира.

Предмет финансовой статистики – количественная характеристика объема, структуры, динамики и взаимосвязей явлений и процессов, которые происходят в финансовой системе на определенных условиях за определенный промежуток времени и на определенной территории.

Прогнозирование кассовых оборотов – отражает движение денежной массы из сферы обращения в кассы банковских учреждений и выдачу наличности предприятиям, учреждениям, населению.

Ревальвация – падение цены единицы иностранной валюты в отечественной валюте.

Страховое поле – наличие потенциальных клиентов по определенному виду страхования.

Учетная ставка – это процентная ставка, определяемая на основе наращенной суммы займа.

Литература

1. Головач А.В. и др. Финансовая статистика: Учебное пособие. – К., МАУП, 2002.

2. Лапишко М. Л. Основы финансово-статистического анализа экономических процессов. – Львов: Свет, 2000.

3. Статистика: Учебник/Под ред. С.С. Герасименко. – К.: КНЕУ, 2002.

4. Статистика финансов: Учебник/Под ред. проф. М.Г. Назарова. – М.: Финансы и статистика, 2003.

5. Статистика финансов. Учебник/Под ред. проф. Салина. - М.: Финансы и статистика, 2002.

6. Уманец Т.В. Финансово-банковская статистика. – К., 2000.

7. Шустриков А.А. Финансовая и банковская статистика. – К.: КНЭУ, 2004.

8. Шустриков А.А. Статистика финансов. – К.: КНЭУ, 2004.

Содержание

Введение............................................................................................................. 3 I. Учебная программа дисциплины «Статистика финансов».......................... 4II. Учебно-методическое обеспечение по темам дисциплины.......................... 7

Тема 1.Предмет, метод и задачи статистики финансов................................... 7 Тема 2. Современная организация статистики финансов................................ 10 Тема 3. Основы финансово-экономических расчетов...................................... 13Тема 4. Статистика государственного бюджета.............................................. 17

Тема 5. Статистика финансовых результатов хозяйственной деятельности.. 21

Тема 6. Банковская статистика.......................................................................... 27

Тема 7. Биржевая статистика............................................................................ 32

Тема 8. Статистика страхования....................................................................... 38

Тема 9. Статистика денежного обращения...................................................... 43

Тема 10. Статистика кредитования................................................................... 48

Тема 11. Статистика инвестиционной деятельности........................................ 53

Тема 12. Статистика внешнеэкономической деятельности.............................. 57

III. Задачи для самостоятельного решения по темам ..................................... 61

Терминологический словарь............................................................................ 66

Литература........................................................................................................ 68Учебное издание

Артамонова Александра Витальевна,

преподаватель кафедры «Учет и аудит» университета

Статистика финансов

Учебно-методическое пособие. Симферополь, 2005. - 62с.

Под общей редакцией Узунова В.Н., доктора экономических наук, профессора.

Подписано к печати –14.06.2005г.

Корректор: Солянникова Г.Г.Формат 84x108 1/32

Объем – 3,1 усл. печ. л.

Тираж 1000 экз.

Печать УЭУ

г. Симферополь, ул. Крымской Правды, 4

Похожие работы

... в законе "О бюджетной классификации Российской Федерации", принятом Государственной думой 7 июня 1996 г. Ее внедрение началось с отчетного 1995 г. В дореформенный период государственная статистика финансов отражала нерыночные отношения и сложившуюся структуру управления с централизованно планировавшейся экономикой. Одним из важнейших отличий действовавшей схемы государственного бюджета в ...

... , состояния собственных оборотных средств, сверхнормативных остатков товарно-материальных ценностей, источников образования фондов экономического стимулирования и их использования. Основными задачами статистики финансов предприятий являются: Изучение состояния и развития финансово-денежных отношений хозяйствующих субъектов; Анализ объема и структуры источников формирования финансовых ресурсов; ...

... предприятия, то есть его способности своевременно, из собственных средств возмещать затраты, вложенные в основной и оборотный капитал, и расплачиваться по своим обязательствам. Поэтому в статистике финансов предприятий регулярно, начиная с 1993 г., рассчитывается ряд показателей, характеризующих финансовое состояние предприятий, и производится группировка предприятий по уровню их текущей ...

выражаются в статистике финансов в денежном форме. Изучение фин. состоятельности предприятия оценка финансовой устойчивости и платежеспособности предприятия является основной задачей финансов. 4. (показатели стат. Фин.). К наиболее общим показателям фин. статистики относятся: простые и сложные %; показатели учетной ставки, дисконтирование, множители – характеризующие скорость роста денег. ...

0 комментариев