Навигация

Рост (прирост) производительности труда на предприятии за счет увеличения объема реализации продукции. Его можно определить из выражения

1. Рост (прирост) производительности труда на предприятии за счет увеличения объема реализации продукции. Его можно определить из выражения

D Yp

D ПТ = -------- (1)

N

где D Yp - прирост объема реализации продукции в абсолютном выражении;

N - среднесписочная численность работающих, чел.

Эта формула предполагает, что численность работающих после реализации какого-либо проекта не изменится. Если с реализацией какого-либо проекта предполагается сокращение (условное или реальное) численности работающих, то прирост производительности труда (выработки) на предприятии можно определить из выражения

D Yp

D ПТ% = --------- 100 (2) ,

N-DN

где DN - условное высвобождение численности работающих на предприятии после реализации какого-либо объекта, чел.;

N - численность работающих, которая определяется отношением объема реализации продукции после реализации проекта (Yp) к выработке продукции (ПТ) до реализации проекта, т. е. из выражения

Yp

N= ------- (3),

ПТ

Прирост производительности труда (DПТ) в абсолютном выражении можно определить и через изменение фондоотдачи и фондовооруженности труда, т. е. из выражения

DПТ = (Ф01 - Фоо) • фв1 + (Фв1 - Фво) • Фоо,

где Ф00, Ф01 -фондоотдача до и после реализации проекта в абсолютном выражении;

Фво; Фвi -фондовооруженность до и после реализации проекта в абсолютном выражении.

2. Изменение фондоотдачи за счет реализации проекта. Рост фондоотдачи за счет реализации проекта на предприятии в относительном выражении можно определить из выражения[8]

Фо(пр)

DФ= ----------- 100% (4),

Фо(баз)

где Фо(пр) - фондоотдача после реализации проекта;

Фо(баз) - фондоотдача до реализации проекта.

Прирост фондоотдачи в абсолютном выражении можно определить из выражения

DYр

DФо = -------------- (5),

Фср. год

где D Yр - прирост объема реализации за счет осуществления проекта;

Фср. год - среднегодовая стоимость основных производственных фондов после реализации проекта.

3. Изменение рентабельности за счет реализации проекта:

а) изменение рентабельности продаж (DRпр) -

DПр

DRпр= --------- 100 (6),

Yp

где DПр - изменение величины прибыли после реализации проекта;

Yp - объем реализации продукции после осуществления проекта;

б) изменение общей рентабельности (DRоб) ,

DПб

DRоб = ----------- (7),

Yр

где DПб- изменение величины балансовой прибыли после реализации проекта;

в) изменение рентабельности собственного капитала (DRск)

DПб

DRок = -------- •100 (8),

СК

где СК - средняя величина собственного капитала после реализации проекта;

г) изменение фондорентабельности (DRф) –

DПб

DRф = -------- •100 (9),

Аов

где Аво - средняя величина внеоборотных активов предприятия после реализации проекта;

д) изменение рентабельности основной деятельности (DRод) –

DПб

DRод = -------- •100 (10),

Ср

где Ср - затраты на производство реализованной продукции после осуществления проекта.

Аналогичным образом можно определить величину изменения и других показателей эффективности работы предприятия. Если показатели эффективности работы предприятия после реализации проекта повысились по сравнению с базисным периодом, то это свидетельствует о том, что вложенные инвестиции положительно повлияли на его производственную и, как следствие, экономическую деятельность.[9]

При экономическом обосновании инвестиций определяется их срок окупаемости. Целесообразно определять и реальный срок их окупаемости, а затем сравнить с проектным.

Реальный срок окупаемости инвестиций можно определить по формуле

К

Ток = ------------ (11)

DПч +А

где К - капитальные вложения, которые были необходимы для реализации проекта;

DПч, - прирост годовой чистой прибыли, полученной в результате реализации проекта;

А - годовая сумма амортизационных отчислений от вновь введенных основных фондов в результате реализации проекта.

Если реальный срок окупаемости (Ток(р)) меньше проектного (Ток(п)), т. е. Ток(р) < Ток(п), то это свидетельствует о том, что на предприятии были созданы все необходимые условия для реализации проекта и использованы имевшее место резервы для повышения эффективности вложенных инвестиций.

Если Ток(р) > Ток(п),то это свидетельствует прежде всего о том, что при разработке проекта не были учтены многие факторы, которые негативно повлияли на эффективность проекта, или же были допущены явные просчеты. Но в любом случае следует выяснить, почему реальные результаты не совпали с проектными. Этот анализ необходим прежде всего для того, чтобы впредь не допускать аналогичных ошибок.

Если же Ток(р) = Ток(п), что на практике встречается крайне редко, то это свидетельствует прежде всего о высоком профессиональном уровне разработчиков проекта.

Инвестиции влияют на финансовые результаты по-разному в зависимости от того, на какие цели они направлены.

Также следует отметить, что рост эффективности основной деятельности зависит от инвестиционных проектов (выход на новые рынки, разработка новых продуктов). С другой стороны, последствия неэффективных инвестиций обходятся дороже, чем операционные просчеты. Например, если предприятие купило неэффективную технологию, никакого совершенствования операционной деятельности добиться невозможно. Если компания инвестировала средства в освоение новых рынков и выбрала неправильное направление, то, как бы эффективно она ни действовала на осваиваемом рынке, результата не будет.[10] Если допущены ошибки в разработке нового продукта, то, каким бы экономичным ни было его производство, тоже успеха не добьешься.

1.3 Методы оценки эффективности инвестицийОценка эффективности инвестиций представляет собой наиболее ответственный этап в процессе принятия инвестиционных решений. От того, насколько объективно и всесторонне проведена эта оценка, зависят сроки возврата вложенного капитала и темпы развития компании. Эта объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяется использованием современных методов проведения такой оценки.[11]

Методы, используемые в анализе инвестиционной деятельности в России, это такие методы как[12]:

Метод чистой теперешней стоимости. Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Метод внутренней ставки дохода. На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы па поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать "ценой" авансированного капитала (CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Метод периода окупаемости. Этот метод - один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (PP) зависит от равномерности распределения прогнозируемых доходов от инвестиции.

Метод расчета коэффициента эффективности инвестиции. Этот метод имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (балансовая прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах).

Рассмотрим также базовые принципы и методические подходы, используемые в зарубежной практике оценки эффективности инвестиций.[13] Одним из таких принципов является оценка возврата инвестируемого капитала на основе показателя денежного потока (cash flow), формируемого за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При этом показатель денежного потока может приниматься при оценке дифференцированным по отдельным годам эксплуатации инвестиционного проекта или как среднегодовой.

Вторым принципом оценки является обязательное приведение к настоящей стоимости, как инвестируемого капитала, так и сумм денежного потока. На первый взгляд кажется, что инвестируемые средства всегда выражены в настоящей стоимости, т.к. значительно предшествуют по срокам их возврату в виде денежного потока. В реальной практике это не так – процесс инвестирования в большинстве случаев осуществляется не одномоментно, а проходит ряд этапов. Поэтому за исключением первого этапа все последующие инвестируемые суммы должны приводится к настоящей стоимости (дифференцируемо по каждому этапу последующего инвестирования). Точно так же должна приводиться к настоящей стоимости и сумма денежного потока (по отдельным этапам его формирования).

Третьим принципом оценки является выбор дифференцированной ставки процента (дисконтной ставки) в процессе дисконтирования денежного потока для различных инвестиционных проектов. Как отмечалось ранее, размер дохода от инвестиций формируется с учетом четырех факторов: средней депозитной ставки; темпа инфляции; премии за риск; премии за низкую ликвидность. Поэтому при сравнении двух проектов с различными уровнями риска должны применяться при дисконтировании различные ставки процента (более высокая ставка должна быть использована по проекту с более высоким уровнем риска). Аналогично при сравнении двух проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться по проекту с большей продолжительностью реализации.

Наконец, четвертым принципом оценки является вариация форм используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы: средняя депозитная или кредитная ставка; индивидуальная норма доходности инвестиций с учетом уровня инфляции, уровня риска и уровня ликвидности инвестиций; норма доходности по текущей хозяйственной деятельности.

Глава 2. Управление инвестициями в ОАО «Заринский Элеватор»

2.1 Оценка инвестиционного проекта предприятияОткрытое акционерное общество "Заринский элеватор" расположено по адресу (юридический и фактический адрес) Россия, Алтайский край, Заринский район, г. Заринск, ул. Рабочая, 1.

Заринский элеватор долгое время олицетворял Заринский район как житницу, но в последнее время влачил жалкое существование, оставаясь в тени промышленного гиганта ОАО «Алтай-кокс». Однако с приходом к управлению новой команды в марте 2005 года буквально за полгода предприятие преобразилось.

Заринский элеватор как хлебоприемный пункт существует с 1951 года. Рабочая башня элеватора начала функционировать в 1960 году. В марте 2005 года основными акционерами (77%) ОАО «Заринский элеватор» стало барнаульское ООО «Алтайград» (генеральный директор Григорий Гаврилов).

ОАО «Заринский элеватор» занимается заготовкой, хранением и частичной переработкой зерна, а также производством муки. Освоен выпуск фирменной муки «Заринка». Мощности элеватора рассчитаны на 36 тыс. т зерна силосного и 50 тыс. т напольного хранения. Сегодня на территории элеватора имеются две мельницы, собственная пекарня и магазин. В штате 135 работников, средняя зарплата — около 5500 рублей в месяц.

В составе элеватора также набирают мощность два предприятия, которые приносят ежедневный доход, — это пекарня и магазин, где существенно расширили ассортимент хлеба, хлебобулочных и кондитерских изделий.

Валовой доход в 2007 году планируется получить в сумме 50 млн. рублей, прибыль до налогообложения 15,9 млн. рублей. Плановый рост доходов предусматривается 9%.

Планом развития производства на 2010 год предусматривается поступление зерна в объеме не менее 185,0 тыс. тонн, в том числе на хранение 130,0 тысяч тонн, транзитные поставки составят 55 тысяч тонн. В плане предусматривается повышение доходов за счет улучшения качества оказываемых услуг, прежде всего по определению качества при приемке зерна и снижению человеческого фактора за счет перехода на электронную систему определения веса и автоматизацию количественно-качественного учета. Сократить часть затрат путем жесткого контроля за расходованием материальных средств.

Рассмотрим следующий проект ОАО «Заринский Элеватор», предусматривающий приобретение оборудования для расфасовки муки в мелкоштучную упаковку по килограмму. ОАО «Заринский Элеватор» имеет необходимые производственные площади, часть технологического оборудования, опыт производства и продаж на территории Алтайского края.

Анализ показал, что планируемые объемы мукомольной продукции будут с успехом реализованы в тех же границах рынка сбыта.

Срок функционирования проекта -5 лет, в том числе с 1-го года - освоение инвестиций, со 2-го по 5-ой год - фаза реализации проекта.

Объем капитальных вложений составляет 1800 тыс. руб.

Доля кредита в инвестициях составляет 20%. Кредит предоставлен на четыре года. Плата за предоставленный кредит - 15% годовых. Кредит погашается равными платежами со второго года реализации проекта.

Срок службы вновь созданных мощностей 5 лет. Амортизация начисляется по линейному методу. Ликвидационная стоимость оборудования составляет 10% от его первоначальной стоимости. Прогнозируемая продажная стоимость выбывающего имущества на 10% больше его остаточной стоимости, которая учитывается в виде дохода в конце 5-го года проекта.

Объем производства прогнозируется по годам в следующем количестве:

2-й год - 2 000 000 шт.;

3-й год - 3 000 000 шт.;

4-й год - 4 000 000 шт.;

5-й год - 4 000 000 шт.;

Цена за единицу продукции – от 9.50 до 12.50 руб.

Переменные издержки на единицу продукции – 3.20-4.10 руб.

Постоянные издержки в год – 200 000 руб.

Стоимость оборотного капитала составляет 10% от объема инвестиций. Налог на прибыль - 24%.

Номинальная ставка дисконтирования — 20%.

По проекту предполагаемся выпускать основную продукцию, но в новой упаковке для этого будет закуплено и монтировано новое оборудование. Эта линия позволит упаковывать продукцию в тару, емкостью 1 кг. Преимущество продукции после осуществления проекта будет заключаться в мелкой расфасовке, удобной для потребителя.

Себестоимость выпуска продукции в год составит:

С = Зпер * Vпр-ва + Зпост

С2 = 3,20 * 2000000 + 200000 = 6600 тыс.руб.

С3 = 3,20 * 3000000 + 200000 = 9800 тыс.руб.

С4 = 3,20 * 4000000 + 200000 = 13000 тыс. руб.

С5 = 3,20 * 4000000 + 200000 = 13000 тыс. руб.

Доля кредита в инвестициях:

- инвестиции в основной капитал: 1800 тыс. руб.

- инвестиции в оборотный капитал: 18000 * 0,1 = 180000 руб.

- общая сумма инвестиций: 18000 + 180000 = 1980 тыс. руб.

Кредит составляет: 1980 тыс. руб. * 0,2 = 396000 руб.

Доход от реализации проекта составит:

Д = Цена * Vпр-ва

Д2 = 9,5 * 2000000 = 19000 тыс. руб.

Д3 = 9,5 * 3000000 = 28500000тыс. руб.

Д4 = 9,5 * 4000000 = 38000000 тыс. руб.

Д5 = 9,5 * 4000000 = 38000000тыс. руб.

Амортизацию основных фондов определим исходя из нормативного срока службы основных фондов:

∆ А = (ОФввод – Л) / Тн

ОФ = 1800 тыс. руб.

Л (ликвидационная стоимость) = 1800 тыс. руб. * 0,1 = 180000 руб.

Тн = 5 лет

∆ А = (1800 тыс. руб. - 180000) / 5 = 324000 руб.

Доход от продажи выбывающего имущества в конце проекта:

Дим = (ОФвыб – Тф * ∆ А) * 1,1 = (1800 тыс. руб. – 4 * 324000) * 1,1 = 554400 руб.

Финансовые издержки за пользование кредитом:

1 год: 396000 * 0,15 = 59400 руб.

2 год: (396000 – 99000) * 0,15 = 44500 руб.

3 год: (297000 – 99000) * 0,15 = 29700 руб.

4 год: 99000 * 0,15 = 14850 руб.

Кредит выплачивается равными частями (99000 руб.) в течение 4 лет.

План денежных потоков представлен в таблице в приложении 1.

Кд = 1 / (1+r)n

К1 = 1 / (1+0,2)0 = 1

К2 = 1 / (1+0,2)1 = 0,8333

К3 = 1 / (1+0,2)2 = 0,6944

К4 = 1 / (1+0,2)3 = 0,5787

К5 = 1 / (1+0,2)4 = 0,4823

К6 = 1 / (1+0,2)5 = 0,4019

К7 = 1 / (1+0,2)6 = 0,3349

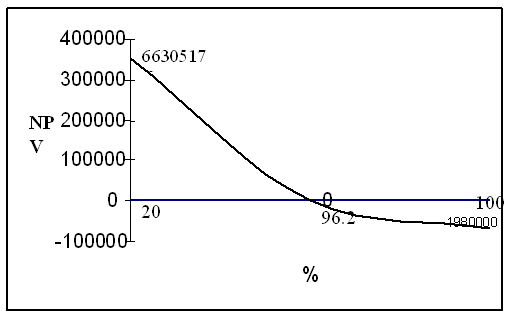

NPV проекта составляет 6630517,9 руб.

NPV > 0, значит проект по этому критерию приемлем

Индекс рентабельности (PI):

PI =1789928,4+2177638+2386559+2256392,3/1980000=4,34

Период окупаемости:

Тв = tx + │NPV │ / ЧДДt+1 =1+6630517,9 / 2177638 = 4,04 года

Ток = Тв – Тинв =4,04– 1 = 3,04 года

Внутренняя норма доходности:

Таблица 5.2.

Внутренняя норма доходности.

| № | Показатели | 1 | 2 | 3 | 4 | 5 |

| 1 | Поток реальных денег | -1980000 | 2148000 | 3136000 | 4124000 | 4678400 |

| 2 | Коэффициент дисконтирования (100%) | 1 | 0,5 | 0,25 | 0,125 | 0,0625 |

| 3 | ЧДД | -1980000 | 1074000 | 784000 | 515500 | 292400 |

| 4 | NPV | -1980000 | -906000 | -122000 | 393500 | 685900 |

IRR = r1 + (NPV1/NPV-NPV2 ) * (r2 – r1))

IRR = 20%+(6630517,9/(6630517,9 -685900) * (100% – 20%)) = 96,2 %

IRR > r1 – проект приемлем

Рис.4 График зависимости интегрального экономического эффекта от ставки дисконтирования.

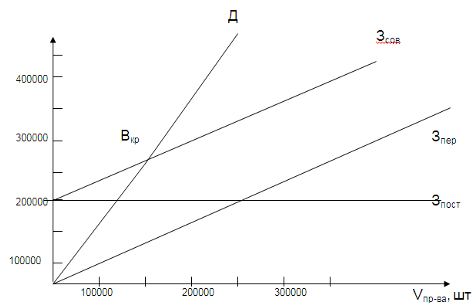

Вкр = Зпост / ( Ц – Зпер) = 200000/ (4,5–3,2) =153856 шт.

Рис. 5 Точка безубыточности.

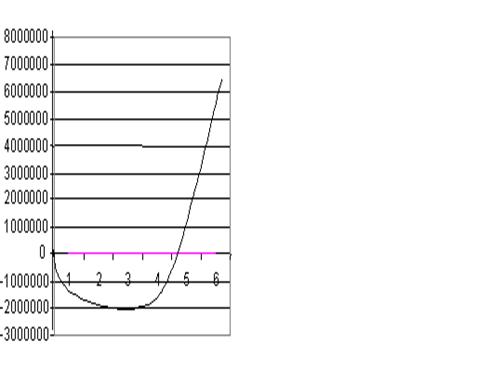

Финансовый профиль проекта

Рис.6 Финансовый профиль проекта.

Теперь произведем анализ чувствительности, целью анализа чувствительности проекта является определение степени влияния варьируемых факторов на финансовый результат проекта. То есть определение чувствительности показателей эффективности к изменениям различных параметров. Чем шире диапазон параметров, в котором показатели эффективности остаются в пределах приемлемых значений, тем выше «запас прочности» проекта, тем лучше он защищен от колебаний различных факторов, оказывающих влияние на результаты реализации проекта. Наиболее распространенный метод, используемый для проведения анализа чувствительности имитационное моделирование. В качестве интегральных показателей, характеризующих финансовый результат проекта, используются рассмотренные ранее показатели эффективности, такие как : внутренняя норма рентабельности, срок окупаемости, чистый приведенный доход, индекс прибыльности.[14] В данном проекте проведен анализ чувствительности инвестиционного проекта посредством варьирования следующих параметров:

•объем продаж;

•цена реализации;

•прямые производственные издержки;

•ставка дисконтирования.

В процессе анализа чувствительности варьируется в определенном диапазоне значение одного из выбранных факторов при фиксированных значениях остальных и определяется зависимость интегральных показателей эффективности от этих изменений.

Анализ чувствительности проекта показал, что данный проект допускает снижении:

• цены на мукомольную продукцию на 10 %,

• объема сбыта на 9 %,повышение:

• прямых издержек на 13 %,

Ниже представлено графическое описание влияния изменения перечисленных показателей на чистый дисконтированный доход. Точка пересечения графиком оси абсцисс показывает указанные выше параметры

Полученные результаты чувствительности проекта к рыночным колебаниям показывают достаточный уровень прочности и гарантированный возврат заемных средств. Графически представлены в приложении 2

2.2 Экономическое обоснование эффективности управления инвестициями ОАО «Заринский Элеватор»Проанализируем эффективность использования инвестиций и их влияние на экономические показатели работы предприятия.

На предприятии ОАО «Заринский Элеватор» осуществлены мероприятия по повышению технического уровня производства и обеспечению конкурентоспособности выпускаемой продукции. На эти цели предприятие израсходовало в 2009 году 5 млн. руб.

Основные экономические показатели работы предприятия до осуществления мероприятий: объем выпуска муки (мешки 50кг) - 10000 шт.; цена реализации единицы продукции (без НДС) - 800 руб.; себестоимость продукции - 4,5 млн руб.; стоимость основных производственных фондов - 10 млн руб.; численность работающих - 200 чел.; доля условно-постоянных расходов в себестоимости продукции составляет - 40%.

После реализации проекта по повышению технического уровня производства объем выпуска продукции увеличился в 2 раза, а продажная цена единицы продукции возросла с 800 до 900 руб.

Требуется определить экономическую эффективность капитальных вложений и их влияние на экономические показатели работы предприятия.[15]

Определяем:

объем выпуска продукции в натуральном выражении после реализации проекта -

V2= 10 000 -2=20 000 ед.

в стоимостном выражении

V2 = 20 000 • 900 = 18 млн. руб.;

себестоимость выпускаемой продукции после реализации проекта -

С = 4,5 • 0,4 + 4,5 • 0,6 • 2 = 1,8 + 5,4 = 7,2 млн. руб.;

прибыль от реализации продукции –

до реализации проекта -

П1 = 5 - 4,5 = 0,5 млн. руб.

после реализации проекта -

П2 = 12 - 7,2 = 4,8 млн. руб.;

прибыль увеличилась на 4,3 млн. руб.;

производительность труда до и после реализации проекта в натуральном выражении -

10000

ПТ1 = --------- = 50 шт.;

200

20000

ПТ2 = --------- = 100 шт.;

200

производительность труда в натуральном выражении увеличилась в 2 раза, в стоимостном выражении она составила

5000000

ПТ1 = ---------- = 25000 шт.;

200

12000000

ПТ2 = ------------- = 100 шт.;

200

производительность труда в стоимостном выражении увеличилась

![]()

![]() 60000

60000

в 2,4 раза ------- ;

25000

фондоотдача до и после реализации проекта в натуральном выражении -

10000

Ф01 = ------------- = 0,001 шт./руб.;

10000000

20000

Ф02 = ------------- = 0,0013 шт. /руб.

15000000

в стоимостном

5

Ф01= ------ =0,5 руб.;

10

фондоотдача в результате технического перевооружения производства увеличилась как в натуральном, так и стоимостном выражении;

рентабельность до и после реализации проекта:

рентабельность продаж -

0,5

R1= ----- 100 = 10%;

5

4,8

R2= ----- 100 = 40%;

12

рентабельность продукции -

0,5

R1= -------- 100 = 11%;

4,5

4,8

R2= ----- 100 = 67%;

7,2

∆П 4,3

эффективность капитальных вложений - Э = --------- = ------ = 0,806;

К 5

5

срок окупаемости - Ток = ------ = 1,16 года.

4,3

Для сравнения все экономические показатели работы предприятия до и после технического перевооружения производства сведены в табл. 2.

Таблица 2. Экономические показатели до и после технического перевооружения производства

| Показатели | Единица измерения | Варианты | Изменения | |||

| базисный | проектный | абсолютная величина | % | |||

| 1 Объем выпуска продукции: в натуральном выражении | шт. | 10000 | 20000 | 10000 | 100 | |

| в стоимостном выражении | млн. руб. | 5 | 12 | 7 | 120 | |

| 2 Себестоимость продукции | млн. руб. | 4,5 | 7,2 | 2,7 | 60 | |

| 3 Себестоимость ед. продукции | руб. | 450 | 360 | -90 | 20 | |

| 4 Стоимость основных производственных фондов | млн. руб. | 10 | 15 | 5 | 50 | |

| 5 Фондоотдача | руб. | 0,5 | 0,8 | 0,3 | 60 | |

| 6 Численность работающих | чел. | 200 | 200 | — | - | |

| 7 Производитель- ность труда | тыс. руб. | 25 | 60 | 35 | 140 | |

| 8 Рентабельность продаж | % | 10 | 40 | 30 | 300 |

|

| 9 Рентабельность продукции | % | 11 | 67 | 57 | 518,2 |

|

Из этих данных следует, что после технического перевооружения производства экономические показатели работы предприятия существенно улучшились.

В ОАО «Заринский Элеватор» капитальные вложения в течение 2009 г. на производственное развитие предприятия составили 20 млн. руб., а на непроизводственные цели - 3 млн. руб. Стоимость основных производственных фондов на начало 2008 г. составляла 120 млн. руб., в том числе активная часть - 50 млн. руб.

Капитальные вложения на развитие производства распределились следующим образом:

1. На новое строительство (выпуск новой продукции) - 10 млн. руб., в том числе:

• строительно-монтажные работы - 5 млн. руб.;

• машины и оборудование - 4 млн. руб.;

• прочие - I млн. руб.

2. На реконструкцию и техническое перевооружение цеха - 5 млн. руб., в том числе:

• строительно-монтажные работы - 3 млн. руб.;

• машины и оборудование - 4,5 млн. руб.;

• прочие - 0,5 млн. руб.

3. На модернизацию - 2 млн. руб.

В течение 2009 г. выбыло основных производственных фондов (машин и оборудования) на сумму 2 млн. руб.

Определим технологическую, воспроизводственную структуру капитальных вложений, а также их влияние на видовую структуру основных производственных фондов.

Определяем:

Похожие работы

... нашей страны и ближнего зарубежья, 7 областей Казахстана, Узбекистан, Армению, Грузию, Украину и другие районы. 3.2 Описание технологии коксохимического производства (рассмотреть вопросы влияния основных цехов предприятия на окружающую среду) 3.2.1 Краткая характеристика технологии производства Современное коксохимическое предприятие — это крупномасштабное комплексное производство, в ...

0 комментариев