Навигация

Направления реформирования местного налогообложения

3.2 Направления реформирования местного налогообложения

Существующая система местных налогов для юридических и физических лиц в настоящее время тормозит инвестиционный процесс государства, делает невыгодным обновление его основных фондов.

Платежи за землю нестабильны, ставки налога на имущество физических лиц не оправдывают затраты государства на содержание жилого фонда страны, что затрудняет расчеты экономической эффективности инвестиционных проектов, особенно средне- и долгосрочных.

Существенная разница в налогообложении имущества юридических и физических лиц стимулирует искусственное снижение налогового бремени путем переоформления объектов на физических лиц. Налогообложение имущества физических лиц неэффективно с фискальной точки зрения и не обеспечивает справедливого распределения налогового бремени. Значительная часть наиболее дорогих вновь построенных объектов не облагается налогом, поскольку законодательство не требует их ввода и регистрации прав. Методики определения налогооблагаемой стоимости устарели, жилье лучшего качества и местоположения часто по остаточной стоимости дешевле, чем крупнопанельные отдаленные новостройки, в отличие от рыночной стоимости.

Эти недостатки существующей системы местного налогообложения были учтены Минфином России при подготовке нового проекта Налогового Кодекса, который предусматривает возможность замены налогов на имущество и землю консолидированным налогом на недвижимость, по решению местных органов власти. Создание системы налогообложения недвижимости на основе рыночной стоимости является одним из направлений налоговой реформы, которая начата правительством Российской Федерации.

Налог на недвижимость, рассчитанный исходя из ее рыночной стоимости, успешно применяется во многих странах мира. Система налогообложения недвижимости хорошо зарекомендовала себя с точки зрения выполнения фискальной, стимулирующей и социальной функции как в странах с хорошо развитой рыночной экономикой, так и в странах с переходной экономикой. Налог на недвижимость составляет до 95% всех поступлений в местные бюджеты в Нидерландах, до 81% - в Канаде и до 52% во Франции. В США, в зависимости от штата, эта доля может составлять от 10 до 70%. По отчетам Всемирного банка в ряде стран с развивающейся рыночной экономикой налог на недвижимость составляет 40-80% местных бюджетов. Поэтому не исключается возможность, что при последовательном проведении концептуальных приемов эта система может быть также успешно внедрена в Российской Федерации.

Выбор модели местного имущественного налогообложения, работоспособной в российских условиях, должен основываться как на основополагающих принципах построения модели налогообложения, так и на учете специфики формирования, учета, оценки недвижимости и налогового администрирования, которая сложилась в городах Российской Федерации.

Целевые ориентиры (задачи) при определении политики налогообложения недвижимости:

определить базу налогообложения, ставки налога на недвижимость таким образом, чтобы суммарные доходы были, по крайней мере, не ниже поступлений от заменяемых налогов в бюджеты всех уровней;

обеспечить расширение базы налогообложения за счет включения объектов государственной и муниципальной собственности (находящихся во владении лиц на правах хозяйственного ведения и оперативного управления);

обеспечить сбалансированный переход к новому налогу, избегая резких изменений налогового бремени для владельцев жилья, гаражей населения, а также для владельцев недвижимости производственного назначения.

Направления подготовки к введению налога на недвижимость:

1) Нормативно-правовое обеспечение - подготовка и принятие следующих документов:

О порядке создания и ведения реестра недвижимости для целей налогообложения. (Решение представительного органа местного самоуправления).

О налоге на недвижимость. (Решение представительного органа местного самоуправления).

О порядке отнесения объектов незавершенного строительства к объектам недвижимости для целей налогообложения (Решение представительного органа местного самоуправления).

О комиссии по рассмотрению жалоб налогоплательщиков. (Решение представительного органа местного самоуправления).

Положение о проведении переоценки недвижимости для целей налогообложения (Методика оценки рыночной стоимости недвижимости для целей налогообложения. Решение представительного органа местного самоуправления).

2) Организация институциональной поддержки реформы налогообложения недвижимости на местном уровне.

3) Материально-техническое и кадровое обеспечение:

обеспечение необходимой вычислительной техники, программного обеспечения и подготовка кадров для ведения реестра недвижимости;

проведения переоценки, анализа последствий;

работа с общественностью.

4) Создание программного обеспечения - автоматизированной информационной системы налогообложения недвижимости, создание структуры базы данных для города (района).

5) Проведение переучета недвижимости и создание реестра недвижимости для целей налогообложения: организация массового сбора и ввода данных об объектах недвижимости, правовом статусе и правообладателях.

6) Проведение переучета прав на объекты недвижимости для целей налогообложения.

7) Анализ рынка и проведение массовой переоценки недвижимости на основе рыночной стоимости для целей налогообложения

8) Проведение вариантных расчетов и анализ последствий введения налога на недвижимость по группам плательщиков и выработка политики налогообложения недвижимости (согласование базы налога, ставки, льгот)

9) Выработка скоординированной политики определения арендной платы за землю, нежилые помещения и жилья (платы за найм), на основе рыночной стоимости - с тем, чтобы налоговое бремя собственника объектов было не больше (меньше) размеров платы за право пользования, а стоимости аналогичных объектов оценивались приметно одинаково.

10) Работа с общественностью, разъяснение целей проводимой работы, анализ общественного мнения и разработка кампании поддержки реформы.

Введение налога на недвижимость должно существенно изменить режим землепользования, стимулировать эффективное использование городских земель, так как платежи за землю будут включены в рыночную стоимость недвижимого имущества. Однако, учитывая относительно небольшую долю земель, используемых на основе права собственности, изменение налогообложения должно сочетаться с реформой арендной платы за землю.

Расчет рыночной стоимости недвижимости будет осуществляться в рублях (пересчет по курсу Центрального Банка РФ на день проведения оценки).

Применяются следующие модели массовой оценки недвижимости:

модель оценки рыночной стоимости недвижимости жилого назначения в многоквартирных домах;

модель оценки рыночной стоимости индивидуальных домов и придомовых земельных участков;

модель оценки рыночной стоимости недвижимости объектов промышленного и иного коммерческого назначения.

Модели не предназначены для оценки рыночной стоимости земель сельскохозяйственного назначения, сооружений.

Схема регламента ожидаемого управления налогообложением недвижимости представлена в приложении 20.

Для оценки рыночной стоимости недвижимости жилого назначения в многоквартирных домах в соответствии с Методикой используются следующие характеристики:

1. этажность здания

2. этаж расположения квартиры

3. материал стен здания

4. число комнат в квартире

5. наличие балкона или лоджии

6. местоположение здания

7. общая площадь квартиры в кв. м.

8. жилая площадь квартиры в кв. м.

9. площадь кухни в кв. м.

10. год постройки здания

Оценка рыночной стоимости объекта жилой недвижимости (квартиры) производится по формуле:

Стоимость = К1 * К2 * К3 * К4 * К5 * К6 * (К7 * В1 + А2 * В2 + А3 * В3 + А4 * В 4+ К8 * В5)

К1 - коэффициент влияния этажности здания

К2 - коэффициент влияния этажа расположения квартиры

К3 - коэффициент влияния материала стен здания

К4 - коэффициент влияния расположения квартиры на последнем этаже

К5 - коэффициент влияния местоположения здания

К6- коэффициент влияния износа здания

К7 - коэффициент влияния числа комнат в квартире

В1 - базовая ставка для коэффициента числа комнат

А2 - общая площадь квартиры

В2 - базовая ставка 1 кв.м. общей площади квартиры

А3 - жилая площадь квартиры

В3 - базовая ставка 1 кв.м. жилой площади квартиры

А4 - площадь кухни

В4 - базовая ставка 1 кв.м. площади кухни

К8 - коэффициент влияния числа балконов/лоджий

В5 - базовое значение для наличия балконов/лоджий

Для оценки рыночной стоимости индивидуальных жилых домов в соответствии с Методикой необходимо использовать следующие исходные данные:

1. местоположение объекта (земельная зона);

2. материал внешних стен дома;

3. состояние здания (под снос или нет - эта поправка действует в том случае, если отсутствует характеристика общей площади объекта, соответственно оценка стоимость объекта равна 0);

4. общая площадь дома в кв.м.

5. площадь земельного участка в кв. м;

6. наличие коммуникаций;

7. износ здания.

Оценка рыночной стоимости индивидуальных домов производится по формуле:

Стоимость = К1 * К2 * К3 * (А1* В1* К4 * К5 + А2 * В2)

К1 - коэффициент влияния местоположения

К2- коэффициент наличия коммуникаций

К3 - коэффициент для дома, предназначенного под снос (в случае, если общая площадь дома равна 0, т.е. оценка здания не производится)

А1 - общая площадь дома

В1 - базовая ставка для 1 кв. м. общей площади дома

К4- коэффициент влияния материала стен дома

К5 - коэффициент влияния износа здания

А2 - площадь земельного участка

В2 - базовая ставка для 1 кв.м. площади земельного участка

Оценка дополнительных сооружений типа - пристройка, гараж, мезонин, предбанник, хозблок, баня, гараж, веранда и вариантов этих названий производится следующим образом: стоимость 1 кв.м. дополнительного сооружения равен 1/2 стоимости 1 кв.м. индивидуального жилого дома, к которому относится данное сооружение

Для расчета оценки рыночной стоимости недвижимости промышленного и иного коммерческого назначения в соответствии с Методикой необходимо использовать следующие исходные данные:

1. назначение земельного участка;

2. вид использования здания (помещения и др., далее по тексту - здание);

3. материал стен здания;

4. местоположение (зона) здания;

5. общая площадь здания;

6. площадь земельного участка.

Оценка рыночной стоимости объектов недвижимости промышленного и иного коммерческого назначения, включающих в себя здания, помещения и относящиеся к ним земельные участки производится по формуле:

Стоимость = К1 * [ К2 * К3 * К4 * К5 * К6 * А1 * В1.+ К7 * В2 * А2 0.72 + (А2 - А2 0.72) * В3]

К1 - коэффициент влияния местоположения здания

К2 - коэффициент влияния износа здания

К3 - коэффициент влияния вида использования здания

К4 - коэффициент влияния материала стен здания

К5 - коэффициент влияния типа и размера здания

К6 - коэффициент влияния качества постройки

А1 - общая площадь здания

В1 - базовая ставка для 1 кв.м. здания

К7 - коэффициент влияния вида использования земельного участка

А2 - площадь земельного участка

В2 - базовая ставка для 1 кв.м. площади А2 0.72

В3 - базовая ставка для 1 кв.м. площади (А2 - А2 0.72)

Оценка объектов недвижимости с использованием модели массовой оценки позволяет проведение работ с учетом следующих условий: оценка должна быть проведена в короткие сроки; затраты на нее должны быть минимальны; в методике оценки должна быть заложена возможность быстрой переоценки через какой-то период времени; оценка должна охватывать все объекты недвижимости.

Ставка налога на недвижимость, единая для всех видов недвижимости, предполагается, будет принята в размере 2 процентов от налогооблагаемой базы объекта недвижимости.

В результате проводимой работы по введению налога на недвижимость ожидаются следующие последствия:

Финансовые - создание более устойчивого и надёжного источника пополнения доходной части городского бюджета в виде платы за землю, повышение уровня собираемости налогов, т.к. недвижимость носит материальный и очевидный характер, её не скроешь как налог на прибыль.

Экономические - стимулирование экономического развития путём снижения налогового бремени на предпринимателей, освобождения активной части основных фондов предприятий, стимулирование эффективного использования городских земель и развития рынка недвижимости.

Правовые и административные - улучшение учёта недвижимости, создание информационной базы для регистрации прав собственности, создание эффективной системы землепользования и улучшение инвестиционного климата за счёт стабилизации налогообложения земли и зданий.

Политические - развитие бюджетного федерализма и укрепление финансовой основы местного самоуправления.

Социальные - более справедливое распределение налогового бремени, т.к. устраняется различие между физическими и юридическими лицами в части использования коммерческой и промышленной недвижимости; формирование сознательного, грамотного налогоплательщика; легализация рынка недвижимости, предоставление обществу разнообразной и достоверной информации об объектах недвижимости, в том числе и об их рыночной стоимости. Ставка налога - единая для всех видов недвижимости, различается лишь доля рыночной стоимости, которая подлежит налогообложению (ставка налога применяется к объекту собственника, а объект налогообложения у всех различный).

В результате реформирования системы налогообложения меняется подход к определению суммы налога.

По действующей системе:

Сумма налога = инвентарная стоимость * ставка налога.

Ставка налога на имущество для юридических лиц – 2,2%, физических - 1%.

По новой системе:

Сумма налога = рыночная стоимость * ставка налога.

Ставка налога одинакова для всех видов недвижимости, но налогооблагаемая стоимость различна.

Преимущества налога на недвижимость:

Для юридических лиц:

из налогооблагаемой базы выводится стоимость промышленного оборудования технологических процессов, машин и механизмов, что является хорошим стимулом для привлечения инвестиций с целью проведения технического перевооружения;

ставка налога стабильная, меняется только рыночная стоимость объекта.

Для физических лиц:

Уровень налогообложения собственников нежилых помещений, в целом повышается. В первую очередь это коснётся собственников магазинов, кафе, складов и других нежилых объектов в зависимости от зоны местоположения и качественных характеристик недвижимости.

Налоговое бремя в части жилья повышается незначительно. Оно будет определяться с учётом платежеспособности населения и принципа справедливого распределения, - чем дороже жильё, тем больше сумма налога. Тем самым тяжесть налогового бремени переносится на более обеспеченные слои населения. Льготы по оплате жилья находящегося в собственности, предусмотренные федеральным законодательством для социально не защищённых категорий граждан, сохраняются. Налог на основное жильё в собственности граждан не превысит платы за наём аналогичных квартир.

Система налогообложения недвижимости по её рыночной стоимости сегодня действует во многих странах мира. Она хорошо себя зарекомендовала как фискальная, стимулирующая и социальная мера. При последовательном проведении в жизнь эта система может быть успешно внедрена в России.

Заключение

Актуальность исследуемой темы заключается в том, что основным источником доходной части местного бюджета являются два налога: земельный налог и налог на имущество физических лиц. От величины таких налоговых поступлений зависит экономическое благосостояние любого города или районного центра страны.

С целью изучения проблем учета расчетов по местным налогам, исследовались вопросы истории и современного состояния местных налогов, действующий порядок местного налогообложения в соответствии с законодательством РФ и исполнительных органов власти г.Тюмени, решение проблем налоговых платежей, перспективы местного налогообложения.

Объектом исследования выступают общественные отношения, связанные с исчислением и взиманием местных налогов. Для анализа расчетов использовались практические материалы ООО «Тюменское проектно-строительное объединение» и отчеты ФНС РФ по г. Тюмени.

Предметом исследования являются особенности местного налогообложения, нормативные правовые акты, регулирующие установление и взимание местных налогов, а также правоприменительная практика по финансово-правовым аспектам налогообложения.

В первой главе дипломной работы раскрываются особенности исторического возникновения местного налогообложения, дается характеристика и экономическая сущность местных налогов в различные периоды существования России.

Налоговая система возникла и развивалась вместе с государством. На самых ранних ступенях государственной организации начальной формой местного налогообложения можно считать жертвоприношение. Оно было неписанным законом и, таким образом, становилось принудительной выплатой или сбором. По мере развития государств совершенствовалась система местного налогообложения. В результате реформ в налогообложении России с 2002 года из ранее установленных налогов сохранены два – земельный налог и налог на имущество физических лиц.

Экономическая сущность местных налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое назначение - мобилизацию денежных средств в распоряжение государства. В связи с этим налог может рассматриваться в качестве экономической категории с присущими ей двумя функциями: фискальной и экономической. С помощью первой функции формируется бюджетный фонд; реализуя вторую - государство влияет на производство, стимулируя или сдерживая его развитие, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения.

Во второй главе исследуется практика расчета местных налогов в соответствии с действующим законодательством. Проводится анализ факторов, влияющих на порядок исчисления земельного налога на примере практических расчетов предприятия ООО «ТПТО», анализируются показатели, влияющие на величину налога на имущество физических лиц. Устанавливается удельный вес и роль местных налогов для бюджета г. Тюмени

Факторы следующие на величину земельного налога: кадастровая стоимость земельных участков, их площадь, ставки налога, доля собственности на землю, льготы, поправочные коэффициенты.

В результате произведенных расчетов сумма земельного налога за 2006 г. составила 285 руб., за 2007 г. 375 руб., за 2008 г. 246 руб. Наибольший платеж был уплачен в 2007 году в связи с наличием на предприятии двух земельных участков с общей площадью 1632 кв.м., кадастровой стоимостью 2 000 тыс. руб. и применяемой ставкой в размере 0,15%. Все показатели этого участка превышают значение других земель в 2006 и 2008 годы. Незначительно повлиял и тот факт, что два участка находились в собственности у предприятия не целый квартал - один приобретен 14.08.07 г. учитывался 2 месяца, а другой 16.08.07 г. – учитывался 1 месяц.

Правовой основой налога на имущество физических лиц является Закон РФ №2003-1 «О налогах на имущество физических лиц» от 09.12.91 г. (с изменениями и дополнениями от 22.08.2004).

Для определения факторов, влияющих на величину налога на имущество физических лиц произведен анализ налоговых расчетов по налогоплательщикам, которые используют и не используют имущество в предпринимательской деятельности. Такими показателями являются: инвентарная стоимость имущества, доля собственности, наличие льгот, ставки налога.

Характерными особенностями системы местного налогообложения является невысокая доля поступлений местных налогов в бюджет г.Тюмени. Рассматривая изменение отдельных видов закрепленных налоговых платежей, следует отметить опережающие темпы роста платежей по земельному налогу в сравнении с налогом на имущество физических лиц. В 2006 году величина земельного налога составила 393 838 тыс. руб. тогда как налога на имущество от физических лиц поступило 51 862 тыс. руб. - увеличение составило 40300 тыс. руб. или 77,71%. Наибольшая доля налоговых платежей поступает в бюджет г. Тюмени по земельному налогу от юридических лиц – 65% или 447 279 тыс. руб.. Сравнительно небольшие платежи поступают по земельному налогу от физических лиц – 22% или 154118 тыс. руб. Наименьшую долю местных закрепленных налогов составляют платежи по налогу на имущество физических лиц – 13% или 92 162 тыс. руб. Физические лица слабо участвуют в пополнении доходной части бюджета г. Тюмени. Это объясняется тем, что в частной собственности у физических лиц, проживающих на территории города, находится сравнительно небольшая часть имущества в виде жилья или земельных участков. В основном, владельцами земли г. Тюмени являются организации.

В третьей главе выявляются проблемные вопросы взимания местных налогов налоговыми органами, способы их реформирования на современном этапе.

Ситуация со сбором местных налогов требует повышения эффективности проведения контрольных мероприятий налоговыми органами с целью проверки правильности соблюдения налогового законодательства и нормативных актов исполнительной власти местного самоуправления.

Анализ отчетных показателей работы налоговых органов г. Тюмени за 9 месяцев 2007 г. и 2008 г. свидетельствует об увеличение количества проведения проверок налоговыми органами. Однако, их результаты предоставляют сведения о существующих идентичных налоговых нарушениях как у организаций и индивидуальных предпринимателей, так и у физических лиц. Причины заключаются в несвоевременности перечисления налоговых платежей из-за отсутствия расчетов, денежных средств, в связи с существующим кризисе банковской системы и снижением платежеспособного спроса населения.

Результатом этих явлений является увеличение штрафных санкций за несвоевременное перечисление налогов в бюджет г. Тюмени. Наибольший рост взысканий штрафов и пени существует у организаций по земельному налогу: с 2007 г. по 2008 г. они увеличились на 52,4 тыс. руб. или 17,6%. Увеличение штрафных санкций у физических лиц составило 42,6 тыс. руб. или 186,0%, у индивидуальных предпринимателей на 3,8 тыс. руб. или на 25,0%.

Существующая система местных налогов для юридических и физических лиц в настоящее время тормозит инвестиционный процесс государства, делает невыгодным обновление его основных фондов. Методики определения налогооблагаемой стоимости устарели, жилье лучшего качества и местоположения часто по остаточной стоимости дешевле, чем крупнопанельные отдаленные новостройки, в отличие от рыночной стоимости. Эти недостатки были учтены при подготовке нового проекта Налогового Кодекса, который предусматривает возможность замены налогов на имущество и землю консолидированным налогом на недвижимость. Создание системы налогообложения недвижимости на основе рыночной стоимости является одним из направлений налоговой реформы, которая начата правительством Российской Федерации.

Проведенное исследование местных налогов и путей их совершенствования позволило получить следующие выводы теоретического и прикладного характера:

1. Местные налоги - обязательные, индивидуально безвозмездные платежи, взимаемые с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения хозяйственной деятельности муниципальных органов власти.

2. После ряда изменений в НК РФ, к местным налогам относят – земельный налог, налог на имущество физических лиц.

3. Состояние местных налогов и сборов в плачевном состоянии. Доля местных налогов в бюджете налоговых доходов г. Тюмени составляет всего 11,29% в 2006 г., 7,63% в 2007 г., 5,45% за 9 месяцев 2008 г.

4. Существуют меры и санкции за нарушение налогового законодательства: уклонение от уплаты налогов, просрочка платежей. Также существуют отсрочки и рассрочки платежей, невозможность наказания за одно и тоже нарушение.

5. Для решения данных проблем необходимо увеличить доходность местного народнохозяйственного комплекса, укрепить развитие налогооблагаемой базы местных налогов путем формирования налога на недвижимость взамен существующего местного налогообложения.

В рамках осуществления налоговой реформы должны быть достигнуты следующие цели:

- усиление справедливости и стабильности налоговой системы;

- повышение уровня собираемости местных налогов.

Библиографический список

1. Налоговый Кодекс Российской Федерации. Ч.1., Ч.2 (в ред. от 06.08.2008)

2. Федеральный закон «О финансовых основах местного самоуправления в Российской Федерации» от 25 сентября 1997 № 126-ФЗ (с изм. и доп. от 28 декабря 2004 г.)

3. Федеральный закон от 06.10.2003 N131-ФЗ (ред. от 10.06.2008) «Об общих принципах организации местного самоуправления в Российской организации»

4. О налогах на имущество физических лиц: Закон РФ от 09.12.1991 N2003-1 // Гарант [Электронный ресурс]: Справочно-правовая система – Сетевая версия.

5. Решение Тюменской городской Думы от 26.12.2006 №490 (ред. от 27.12.2007) «О бюджете города Тюмени на 2007 год»

6. Решение Тюменской городской Думы от 25.11.2005 №272 (ред. от 28.09.2006) «О бюджете города Тюмени на 2006 год»

7. Решение Тюменской городской Думы от 30.10.2008 №167 «Об информации Администрации города Тюмени по отчету об исполнении бюджета города Тюмени за 9 месяцев 2008 года»

8. Отчет о налоговой базе и структуре начислений по местным налогам по форме 5-НМ

9. Отчет о задолженности по налогам и сборам, пеням и налоговым санкциям в бюджетную систему г. Тюмени 4-НМ

10. Отчет о результатах контрольной работы налоговых органов по форме 2-НК

11. Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему г. Тюмени по форме 1-НМ

12. Александров И.М. Налоговые системы России и зарубежных стран. – М.: Бератор – Пресс, 2006. - 214 с.

13. Бахтеев Ю.Д. Земельное налогообложение в сельском хозяйстве: Автореф. Дис. канд. Экон. Наук. – М., 2004. – 26 c.

14. Вознесенский А.Э. Унификация местной налоговой системы: Автореф. Дис… канд. Экон. Наук. – СПб., 2005. – 21 с.

15. Дадашев А.З., Лобанов А.В. Налоговое администрирование в Российской Федерации. – М.: Книжный мир, 2008.- 86 с.

16. Доброхотова В.Б., Лобанов А.В. Налоговые проверки: Книга для налогоплательщика и налоговика. – М.:МЦФЭР, 2004.-168 с.

17. Капкаева Н.З., Тимирясов В.Г., Федулов В.Г. Региональные и местные налоги и сборы. –Таглимат. 2004. - 234 с.

18. Королева Е.В. Налоги в системе местного самоуправления: Автореф. Дис… канд. Экон. Наук. – Кострома, 2007. – 23 с.

19. Лыкова Л.Н. Налоги и налогообложение в России: Учебник для вузов. – М.: Издательство БЕК, 2007. - 318 с.

20. Лыкова Л.Н. Налоговая система федеративного государства: опыт Канады / Рос. Акад. Наук. Ин-т экономики. – М., 2006. – 229 с.

21. Макарова В.И. Региональные и местные налоги. – М.: Главбух, 2005. – 155 с. – (Б-ка журн. «Главбух»).

22. Налоговое право России: Учебник для вузов/Отв. Ред. Д.ю.н., проф. Ю.А. Крохина.-М.: Издательство НОРМА, 2005.- 564 с.

23. Ногина О.А. Налоговый контроль: вопросы теории. – СПб.: Питер, 2004..- 174 с.

24. Перов А.В., Толкушкин А.В. Налоги и налогообложение, учебное пособие, 6-е изд. Перераб. И дополн. – М.: Юрайт-издат, 2005.

25. Поляк Г.Б., Романов А.Н. Налоги и налогообложение.- М.: ЮНИТИ-ДАНА, 2006. - 253 с.

26. Пепеляева С.Г. Налоговое право: Учебник / Под ред. С.Г. Пепеляева.- М.: Юристъ, 2006.- 274 с.

27. Тедеев А.А. Налоговое право: Учебник/А.А. Тедеев, В.А. Парыгина.-М.: Издательство Эксмо, 2005 (Российское юридическое образование).- 770 с.

28. Банхаева Ф.Х. Сравнительный анализ налоговых систем и его значение для совершенствования и реформирования налогового законодательства // Налоговый вестник – 2005. – N2. – С. 135-137; N3. – С. 93-97.

29. Бератор. Налоговый учет и отчетность. Камеральная проверка декларации. // Гарант 5.5

30. Березин М.Ю. Недвижимость и российские налоги // Финансы. – 2005. – N 8. – С. 26-27.

31. Берсенева Л.П. Проблема уклонения от уплаты налогов актуальна не только в нашей стране // Налоговый вестник – 2006. – N5. – С. 36-39.

32. Бобоев М.Р. Налоговые системы стран Евроазиатского экономического сообщества / М.Р. Бобоев, Н.Т. Мамбеталиев // Финансы. – 2005. – N7. – С. 36-38.

33. Высоцкий М.А. О шведском опыте налогового администрирования // Налоговый вестник – 2008. – N1. – С. 121-125.

34. Габбасов Р. О порядке уплаты земельного налога / Р. Габбасов, Н. Голубева // Экономика и жизнь. – 2008. – Июнь (N26). – С. 7. – (Бух. прилож.).

35. Габбасов Р. Уплата земельного налога в 2003 году / Р.Габбасов, Н.Голубева // Фин. газ. – 2007. – Сент. (N 38). – С. 6.

36. Лысов Е.А. Особенности местного налогообложения России и методы его совершенствования // Бухгалтерский учет и налоги. – 2007. - №8

37. Мамбеталиев Н.Т. Налогообложение в странах Евроазиатского экономического сообщества и проблемы их гармонизации // Налоговый вестник – 2004. – N4. – С. 119-123

Приложение 1

Состав и структура доходов местных бюджетов России с 1922 года по 1925 год

| 1922/23 | 1923/24 | 1924/25 | 1925/26 | |||||

| Млн руб. | % | Млн руб. | % | Млн руб. | % | Млн руб. | % | |

| Всего доходов | 289,5 | 100 | 650,0 | 100 | 1 059,4 | 100 | 1 505,9 | 100 |

| Доходы от местного хозяйства (налоги и сборы) | 138,7 | 47,9 | 356,8 | 54,9 | 557,2 | 52,6 | 730,9 | 48,5 |

| Отчисления от государственных налогов и доходов | 48,4 | 16,7 | 110,5 | 17,0 | 185,6 | 17,5 | 242,2 | 16,1 |

| Надбавки к государственным налогам и пошлинам | 61,3 | 36,6 | 231,4 | 36,8 | 353,9 | 34,7 | 501,9 | 35,0 |

| Прочие доходы (дотации, ссуды, пособия, займы) | 41,1 | 14,2 | 48,5 | 7,5 | 137,4 | 13,0 | 261,3 | 17,4 |

| Из них денежные пособия из общегосударственных средств | 6,8 | 2,3 | - | - | 64,1 | 6,0 | 122,8 | 8,2 |

Приложение 2

Доходы местного бюджета России на 1926 -1927 гг. (в тыс. руб.)

| Налоговые доходы | По СССР | В том числе по РСФСР | По УССР | |||

| в сумме | в% | в сумме | в% | в сумме | в% | |

| Раздел X. Местные налоги и сборы | ||||||

| 1. Налог со строений | 11749,5 | 11,97 | 8 245,50 | 11,69 | 2 458,30 | 13,70 |

| 2. Налог с грузов | 38 342,00 | 39,07 | 27 477,20 | 38,94 | 6 970,90 | 38,85 |

| 3. Налог с биржевых сделок | 9 896,00 | 10,08 | 7 832,70 | 11,10 | 1441,6 | 8,04 |

| 4. Налог с золотопромышленных предприятий | 785,1 | 0,80 | 785,1 | 1,11 | - | 0,00 |

| 5. Сбор с древесины | 4 718,20 | 4,81 | 3 647,50 | 5,17 | 561,1 | 3,13 |

| 6. Налог со транспортных средств | 6 262,40 | 6,38 | 4 620,70 | 6,55 | 831,7 | 4,64 |

| 7. Сбор за вет.-сан. осмотр скота | 4 926,20 | 5,02 | 3 627,70 | 5,14 | 843,3 | 4,70 |

| 8. Налог со зрелищ, увеселений | 5 004,40 | 5,10 | 3 626,60 | 5,14 | 887 | 4,94 |

| 9. Целевой квартирный налог | 8 672,40 | 8,84 | 6 683,10 | 9,47 | 1 989,30 | 11,09 |

| 10. Прочие поступления | 7 776,90 | 7,92 | 4 018,60 | 5,69 | 1 957,80 | 10,91 |

| Итого по разделу X | 98 133,10 | 13,40 | 70 564,70 | 13,51 | 17 941,00 | 12,40 |

| Раздел XI. Надбавки к госналогам и сборам | ||||||

| 1. К промналогу | 270 554,20 | 82,60 | 203 374,80 | 82,13 | 43 111,10 | 86,31 |

| 2. К подоходному налогу | 43 544,40 | 13,29 | 34512,1 | 13,94 | 5 002,30 | 10,01 |

| 3 К судебной пошлине | 4 229,40 | 1,29 | 6 095,50 | 2,46 | 614,4 | 1,23 |

| 4. Прочие поступления | 9 242,60 | 2,82 | 6 639,20 | 2,68 | 1 224,10 | 2,45 |

| Итого по разделу XI | 327 560,60 | 44,71 | 247 621,60 | 47,42 | 49 951,90 | 34,53 |

| Раздел XII. Отчисления от госналогов | ||||||

| 1. От сельхозналога | 211 257,70 | 68,84 | 141 650,00 | 69,45 | 55 110,50 | 71,79 |

| 2. От госпромналога | 95 439,00 | 31,10 | 111,1 | 0,05 | 21 643,50 | 28,19 |

| 3. Прочие поступления | 180,8 | 0,06 | 62 201,80 | 30,50 | 14,6 | 0,02 |

| Итогопоразделу XII | 306 877,50 | 41,89 | 203 962,90 | 39,06 | 76 768,60 | 53,07 |

| Всего доходов | 732 571,20 | 100,00 | 522 149,20 | 100,00 | 144 661,50 | 100,00 |

Приложение 3

Роль налоговых доходов в местном бюджете России с 1926 по 1930 годы

| Наименование | Поступления, млн руб. | В % к общему итогу всех местных доходов (А + Б) | В % к предыдущему году | ||||||||

| 1926/27 | 1927/28 | 1928/29 (по сметным назначениям назнач.) | 1928/29 (по контрольным цифрам) | 1926/27 | 1927/28 | 1928/29 | 1928/29 | 1927/28 | 1928/29 | 1929/30 | |

| А. Налоговые доходы | |||||||||||

| 1. Отчисления от госналогов | 696,0 | 769,9 | 843,8 | 981,5 | 37,7 | 36,4 | 34,9 | 32,7 | 110,6 | 109,8 | 116,4 |

| 2. Надбавки к госналогам | 68,4 | 80,2 | 103,9 | 152,5 | 3,7 | 3.8 | 4,3 | 5,1 | 117,3 | 129,6 | 146,8 |

| 3. Местные налоги и сборы | 130,4 | 156,9 | 203,3 | 263,2 | 7,1 | 7,4 | 8,4 | 8,8 | 120,3 | 129,6 | 129,5 |

| Итого по группе А | 894,8 | 1 007,0 | 1 151,0 | 1 397,2 | 48,5 | 47,6 | 47,6 | 46,6 | 112,5 | 114,3 | 124,0 |

| Б. Прочие доходы | 950,1 | 1109,8 | 1 267,6 | 1 600,9 | 51,5 | 52,4 | 52,4 | 53,4 | 116,8 | 114,2 | 126,3 |

| Всего налоговые и прочие (А + Б) | 1 844,9 | 2 116,8 | 2 418,6 | 2 998,1 | 100 | 100 | 100 | 100 | 114,7 | 114,3 | 124,0 |

Приложение 4

Состав и структура доходов местных бюджетов России в 1937-1940 гг.

| Наименование | 1936 | 1937 | 1938 | 1940 | ||||

| Млн руб. | % | Млн руб. | % | Млн руб. | % | Млн руб. | % | |

| Всего доходов В том числе | 20 791,7 | 100 | 26 167,7 | 100 | 28 477,2 | 100 | 32 357,1 | 100 |

| Доходы от местного хозяйства | 5 441,4 | 26,2 | 6 975,5 | 26,7 | 8 769,2 | 30,8 | 13 336,9 | 41,2 |

| От предприятий и имуществ | 2 298,6 | 11,1 | 2 972,4 | 11,4 | 3 309,7 | 11,7 | 6 315,0 | 19,5 |

| Отчисления от государственных налогов и неналоговых доходов Из них: | 12 213,1 | 58,7 | 15 179,2 | 58,0 | 17 369,6 | 61,0 | 15 887,2 | 49,1 |

| налог с оборота с предприятий обобществленного сектора | 8 600,4 | 41,3 | 11708,7 | 44,8 | 13071,7 | 45,8 | 6 396,6 | 19,8 |

| Средства, переданные хозорганами | 94,5 | 0,5 | 176,5 | 0,7 | 235,9 | 0,7 | - | - |

| Прочие доходы | 1917,6 | 9,2 | 1 088,8 | 4,1 | - | - | 1 599,4 | 4,9 |

| Дотации, пособия, займы Из них: | 1 125,1 | 5,4 | 2 747,7 | 10.5 | 2 102,5 | 7,5 | 4 523,5 | - |

| Дотация из государственных бюджетов и фондов регулирования союзных республик | 6,3 | - | 1 063,5 | 4,1 | 981,8 | 3,5 | 1 533,6 | 4,8 |

| Фонды регулирования местные | 959,4 | 4,6 | 1 304,6 | 5,0 | 915,5 | 3,2 | 1 262,8 | - |

| Средства, полученные из других бюджетов | - | - | - | - | - | - | 1 727,1 | - |

Приложение 5

Изменение в классификации местных налогов

| до 01.01.2002 г. | после 01.01.2002 г. |

| 1. налог на имущество физических лиц | 1. налог на имущество физических лиц |

| 2. земельный налог | 2. земельный налог |

| 3. регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью | 3. регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью |

| 4. налог на строительство объектов производственного назначения в курортной зоне | 4. налог на строительство объектов производственного назначения в курортной зоне |

| 5. курортный сбор | 5. курортный сбор |

| 6. целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно – правовых форм на содержание милиции, на благоустройство территорий, на нужды образования и другие цели | 6. целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно – правовых форм на содержание милиции, на благоустройство территорий, на нужды образования и другие цели |

| 7. налог на рекламу | 7. налог на рекламу |

| 8. налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров | 8. налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров |

| 9. сбор с владельцев собак | 9. сбор с владельцев собак |

| 10. лицензионный сбор за право торговли винно-водочными изделиями | 10. лицензионный сбор за право торговли винно-водочными изделиями |

| 11. сбор за выдачу ордера на квартиру | 11. сбор за выдачу ордера на квартиру |

| 12. лицензионный сбор за право проведения местных аукционов и лотерей | 12. лицензионный сбор за право проведения местных аукционов и лотерей |

| 13. сбор за парковку автотранспорта | 13. сбор за парковку автотранспорта |

| 14. сбор за право использования местной символики | 14. сбор за право использования местной символики |

| 15. сбор за участие в бегах на ипподромах | 15. сбор за участие в бегах на ипподромах |

| 16. сбор за выигрыш на бегах | 16. сбор за выигрыш на бегах |

| 17. сбор с лиц, участвующих в игре на тотализаторе на ипподроме | 17. сбор с лиц, участвующих в игре на тотализаторе на ипподроме |

| 18. сбор со сделок, совершаемых на биржах, за исключением сделок предусмотренных законодательными актами о налогообложении операций с ценными бумагами | 18. сбор со сделок, совершаемых на биржах, за исключением сделок предусмотренных законодательными актами о налогообложении операций с ценными бумагами |

| 19. сбор за право проведения кино- и телесъемок | 19. сбор за право проведения кино- и телесъемок |

| 20. сбор за уборку территорий населенных пунктов | 20. сбор за уборку территорий населенных пунктов |

| 21. сбор за открытие игрового бизнеса | 21. сбор за открытие игрового бизнеса |

| 22. налог на содержание жилищного фонда и объектов социально-культурной сферы | 22. налог на содержание жилищного фонда и объектов социально-культурной сферы |

| 23. сбор за право торговли | 23. сбор за право торговли |

| 24. местные лицензионные сборы |

Похожие работы

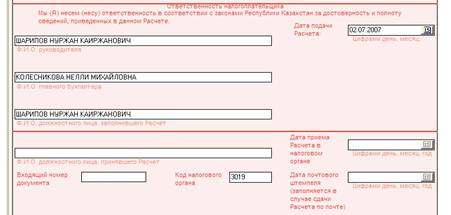

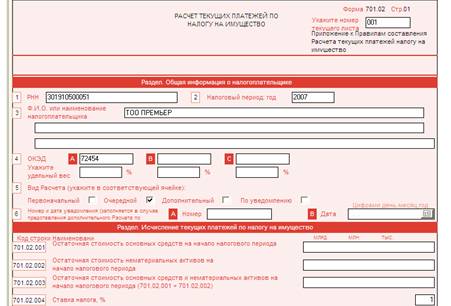

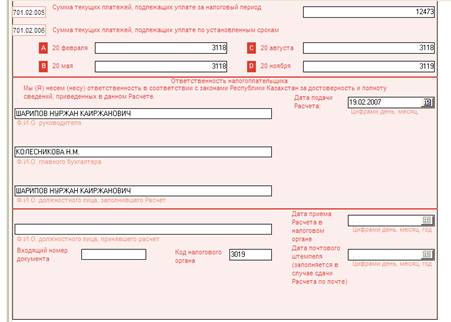

... налоговой декларации, порядок ее составления и сроки ее представления в налоговые органы устанавливаются нормативными актами субъектов РФ.3. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА РАСЧЕТОВ ПО МЕСТНЫМ НАЛОГАМ И СБОРАМ Под местными налогами и сборами понимаются обязательные платежи юридических и физических лиц поступающие в бюджет органов местного самоуправления в порядке и на условиях, определенных ...

... признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления (выплаты) денежных средств согласно ст.127 п.1 НК РФ [1]. 2. Учет расчетов организации по налогам и сборам 2.1 Учет расчетов по налогам и сборам, возмещаемых за счет издержек и прочих расходов организаций Начисление налогов и сборов, причитающихся в соответствии с налоговыми декларациями ( ...

... по разным ставкам. При применении одинаковых ставках налога налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке. ГЛАВА 2. Учет расчетов организации по налогам и сборам 2.1 Учет расчетов по налогам и сборам, возмещаемых за счет издержек и прочих расходов организаций Земельный налог - это основной вид земельных платежей. Он регламентируется главой 31 ...

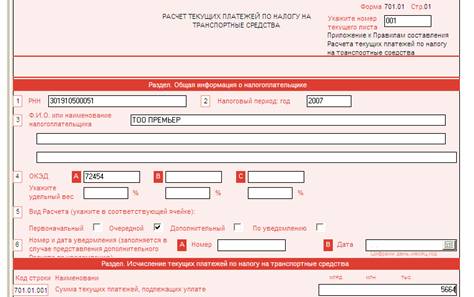

... радиорелейные, воздушные, кабельные линии связи, являются земельные участки, предоставленные в установленном законодательством порядке этим организациям, включая земельные участки, занятые опорами линий связи. 2.4 Практика учета расчетов с бюджетом по прочим налогам Рассматриваемое предприятие ТОО "Премьер" находится по адресу: г. Караганда, 15 микрорайон, д.3а. Основной вид деятельности - ...

0 комментариев