Навигация

2.1.2. Государственный кредит

Для привлечения денежных средств в распоряжение государства и решения проблем бюджетного дефицита, помимо других способов, применяется государственный кредит.

Слово «кредит» произошло от латинского creditum – ссуда, долг, credere – верить. В толковом словаре В.И. Даля понятие «кредит» раскрывается как «доверие, вера в долг, забор, дача и прием денег или товаров на счет, на срок». В современном русском языке термин «кредит» сохранил свое основное содержание и определяется как «ссуда, предоставление ценностей (денег, товаров) в долг; коммерческое доверие». Таким образом, в общепринятом смысле, кредит – это предоставление денег или товаров в долг на определенный срок на условиях возмездности и возвратности.

Государственный кредит является одним из основных (наряду с налогами) инструментов для решения проблем достижения баланса бюджетных доходов и расходов. Отдельные вопросы, касающиеся, например, конкретного порядка заключения договоров государственного займа регулируются также гражданско-правовыми нормами (ст. 817 ГК РФ). Однако это не влияет на обоснованность вывода о том, что сам государственный кредит является самостоятельным финансово-правовым институтом.

Как совокупность финансово-экономических отношений государственный кредит представляет собой отношения между государством, с одной стороны, и юридическими и физическими лицами – с другой, при которых государство выступает в роли заемщика временно свободных денежных средств указанных субъектов.

Правовые основы государственного кредита в Российской Федерации закреплены в различных нормативных актах, основным среди которых является Закон РФ «О государственном внутреннем долге Российской Федерации». Этот закон впервые был принят 13 ноября 1992 г. Ранее специального нормативного акта, закрепляющего основные положения государственного кредита Российской Федерации, не было. Не было такого закона и в бывшем Союзе ССР.

Кредитные отношения такого рода складываются, как мы выяснили, также на уровне субъектов Федерации и местного самоуправления и регулируются правовыми актами соответствующего уровня на основе законодательства Российской Федерации.

Вопросы государственного кредита конкретных субъектов РФ и муниципального кредита регулируются также конституциями и уставами субъектов Федерации, а также уставами конкретных муниципальных образований.

Общие же положения, касающиеся правового регулирования выпуска в обращение региональных и муниципальных займов содержатся в Конституции Российской Федерации (ст. 12, 71, 72, 75, 132) и Федеральном законе «Об общих принципах организации местного самоуправления».

Особое место в системе правовых источников займет Бюджетный кодекс РФ, которым комплексно урегулированы правоотношения по осуществлению государственных и муниципальных заимствований, а также правоотношения в области государственного и муниципального долга.

2.2. Банковское (кредитное) звено финансово-кредитной системы

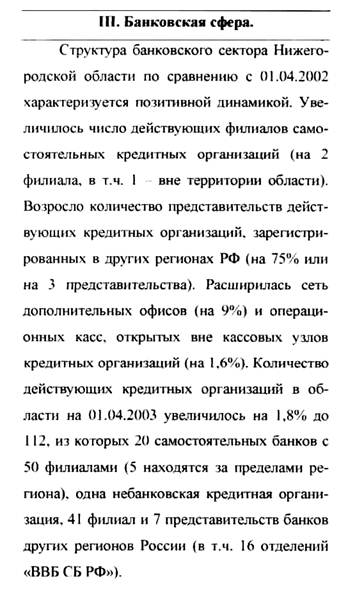

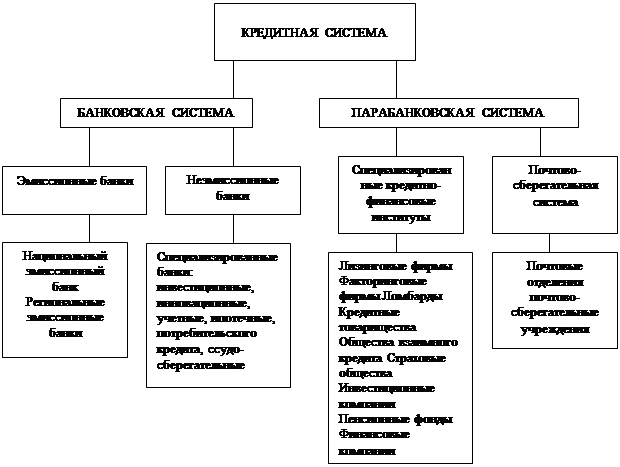

В банковской системе Российской Федерации, условно можно выделить несколько уровней, поскольку элементы, ее составляющие, имеют различные в рамках данной системы цели, задачи, функции, полномочия и ответственность, то есть имеют различный правовой статус, но при этом действуют в одной и той же сфере общественных отношений – сфере финансов и денежно-кредитного обращения, имеют единые предмет и метод правового регулирования.[3]

Существование в банковской системе нескольких уровней обусловлено тем, что в единую систему включены Центральный банк Российской Федерации, являющийся федеральным банком и главным банком Российской Федерации, кредитные организации (банковские и небанковские), создающиеся по законодательству России, а также филиалы и представительства иностранных банков. Банк России, согласно законодательству, является кредитором последней инстанции. Он способствует созданию условий для устойчивого функционирования кредитных организаций, не вмешиваясь в их оперативную деятельность.

Как орган управления кредитной системы РФ он осуществляет контроль за законностью и целесообразностью создания банков и небанковских кредитных организаций.[4] Кредитная организация образуется на основе любой формы собственности как хозяйственные общества, и в свою очередь подразделяются на банковские и небанковские кредитные организации. Банковские кредитные организации представляет собой кредитные организации, которые имеют исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. Небанковские кредитные организации имеют право осуществлять отдельные банковские операции, причем допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России. Иностранным банком является банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.[5]

Каждая кредитная организация имеет устав, который содержит фирменное (полное официальное) наименование, указание на организационно-правовую форму, перечень осуществляемых банковских операций и сделок, сведения о месте нахождения органов управления, в том числе исполнительных, и органов внутреннего контроля, о порядке их образования и их полномочиях, а также иные сведения, предусмотренные федеральными законами для уставов юридических лиц указанной организационно-правовой формы.

Уставный капитал кредитной организации составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. Привлеченные денежные средства не могут быть использованы для формирования уставного капитала кредитной организации.

Банк России устанавливает предельный размер неденежной части в уставном капитале кредитных организаций, а также минимальный размер уставного капитала вновь регистрируемых кредитных организаций. Норматив минимального размера уставного капитала может устанавливаться в зависимости от вида кредитных организаций.

Право осуществления банковских операций кредитная организация получает после государственной регистрации в Банке России с момента получения лицензии, выдаваемой Банком России. Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России – и в иностранной валюте. Правила осуществления банковских операций, в том числе правила их материально-технического обеспечения, устанавливаются Банком России.

Кредитным организациям запрещается осуществлять деятельность в сфере материального производства и совершать операции с торгово-материальными ценностями, а также заниматься всеми видами страхования.

Банки вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами.

Кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг.

Отношения между Банком России, кредитными организациями и их клиентами осуществляются на основе договоров, если иное не предусмотрено Федеральным Законом.

Кредитные организации на договорных началах могут привлекать и размещать друг у друга средства в форме вкладов (депозитов), кредитов, осуществлять расчеты через расчетные центры и корреспондентские счета, открываемые друг у друга.[6]

Центральное место в банковской системе занимает Банк России, который помимо сходных с кредитными организациями банковских операций выполняет ряд не свойственных им функций, а также наделен государственно-властными полномочиями по организации функционирования системы в целом.

Структурные элементы системы кредитных организаций могут быть классифицированы по различным признакам. Так, по признаку наличия государственно-властных полномочий могут быть выделены: Центральный банк Российской Федерации как единственный банк, имеющий государственно-властные и нормотворческие полномочия, и кредитные организации, филиалы и представительства иностранных банков.

Образующие систему организации могут иметь статус юридического лица (Банк России, кредитные организации, иностранные банки) или не иметь такого статуса (структурные подразделения, территориальные учреждения Банка России; представительства и филиалы иностранных банков в Российской Федерации).

По месту регистрации в банковской системе России действуют организации, созданные и зарегистрированные в Российской Федерации, а также организации, зарегистрированные по законодательству иностранных государств, расположенные за пределами Российской Федерации, и их представительства и филиалы, находящиеся в Российской Федерации.[7]

В зависимости от целей, стоящих перед кредитными и иными организациями, включенными в банковскую систему России, их можно разделить на коммерческие и некоммерческие. К некоммерческим организациям относится Центральный банк Российской Федерации, не имеющий цели получения прибыли.[8] Коммерческими являются организации, преследующие извлечение прибыли в качестве основной цели своей деятельности, то есть все кредитные организации. При этом, руководствуясь статьей 50 ГК РФ, можно сделать вывод, что представительства и филиалы иностранных банков коммерческими организациями по законодательству России признаны быть не могут, поскольку таковыми являются непосредственно те иностранные банки, которые они представляют.[9] Коммерческие банки бывают универсальными и специальными, региональными и межрегиональными (не ограничивающими свою деятельность определенной территорией), отраслевыми или созданными под реализацию конкретной программы (например, банки развития) и не ограничивающими свою деятельность определенной отраслью или программой.

Одним из важнейших критериев, позволяющих классифицировать организации, образующие систему кредитных организаций России, на группы, является форма собственности. По этому признаку могут быть выделены частные, государственные, муниципальные и смешанные кредитные организации. Банк России является государственной организацией, поскольку его уставной капитал и иное имущество являются федеральной собственностью,[10] а 50 % финансовой прибыли перечисляется в федеральный бюджет.

В целях обеспечения экономической реформы в России могут создаваться муниципальные банки. Таковыми признаются коммерческие банки, входящие в банковскую систему Российской Федерации и осуществляющие свою деятельность в соответствии с законодательством о банках и банковской деятельности, одним из учредителей (участников) которых выступает соответствующий орган местного самоуправления. К частным относятся кредитные организации, уставный капитал и имущество которых находятся в собственности физических или юридических лиц, основанных на частной собственности. Во всех иных случаях кредитные организации могут быть отнесены к смешанному типу. Среди них такие крупнейшие банки, как Сбербанк России и Внешторгбанк России. В зависимости от принадлежности юридических и физических лиц, внесших свои средства в уставный капитал кредитных организаций, тому или иному государству эти организации могут быть российскими или иностранными инвестициями (совместные, иностранные).[11]

В последнее время много спорят о месте и роли иностранных банков в России. В действующем законе о Центральном банке России предусмотрено равенство прав банков резидентов и нерезидентов в России. Однако под мощным давлением коммерческих банков и их ассоциаций (Ассоциация Российских банков – АРБ) эта норма была скорректирована Указом Президента Российской Федерации от 17 сентября 1993 года "О деятельности иностранных банков и совместных банков с участием средств нерезидентов на территории Российской Федерации".[12] Этот Указ предусматривал введение моратория на операции иностранных и совместных банков с резидентами до 1 января 1996 года. Однако Указом от 10 июня 1994 года "О совершенствовании работы банковской системы Российской Федерации"[13] изложенные ограничения были сняты в отношении банков из стран, с которыми у России заключены соглашения о поощрении и защите капиталовложений.

Нестабильность законодательства в рассматриваемой области является отражением острой дискуссии по поводу правового положения иностранных и совместных банков на российском рынке. Совершенно четко прослеживаются две противоположные позиции. Сторонники первой считают необходимым существенно снизить деятельность иностранных банков, поставить заслон, который дал бы возможность их менее мощным и не очень опытным российским коллегам прочно встать на ноги. Поэтому такие условия, как не превышение капиталом иностранных банков 12 процентов совокупного российского банковского капитала, ограничение на три года их работы с ценными бумагами и требование минимального остатка на счете банка не 50 тыс. ЭКЮ или иной достаточно мягкий набор ограничений, представляются обоснованными, поскольку российским банкам действительно трудно конкурировать с зарубежными монстрами. При равных или более привлекательных условиях в российских банках клиент в силу особенностей российского менталитета все равно пойдет в иностранный банк, считая, что последний обеспечит ему большую надежность вкладов. Для сравнения, сторонники данной позиции приводят пример США, рекламирующих свою якобы абсолютно либеральную к иностранцам политику, примерно на 17 тысяч банков приходится всего 250-300 иностранных, а также пример Испании, создавшей совершенную банковскую систему, где до 1992 года иностранные банки могли иметь только представительства.[14]

Сторонники противоположной позиции считают, что протекционистская позиция по отношению к российским коммерческим банкам создает им тепличные условия развития и, в конечном счете, приведет к полной неконкурентноспособности российских банков, в то время как конкуренция заставит их "крутиться". Важно учитывать и благоприятное влияние функционирования иностранных банков на уровень банковской технологии и применение приемов, которые наработаны за долгие годы. Наконец, возможность пользоваться привычными банковскими услугами, надежность банковских механизмов снимет одну из причин слабого развития процесса иностранного инвестирования. Усиление протекционистских мер в России неминуемо приведет к ответным мерам со стороны развитых государств. В результате интеграция российских банков в мировой рынок окажется под угрозой. В пример, сторонники данной позиции приводят Чехию, где создание банков с полной иностранной собственностью и совместных банков на национальный рынок не привел к разрушительным результатам: доля во вкладах девяти иностранных банков составляет 13 процентов, а в пяти совместных – 18 процентов совокупного банковского капитала.[15]

Следует отметить, что никто не ставит вопрос: "Пускать или не пускать иностранные банки в российскую экономику?", а дискуссии разворачиваются о мере их допуска, а, следовательно, в законодательстве должно быть решено какие и чьи капиталы и инвестиции нам нужны, в какие отрасли и в каком именно виде они нам желательны, на каких условиях и посредством каких механизмов мы готовы их принимать и многие другие взаимосвязанные вопросы.

Кредитные организации вправе создавать союзы и ассоциации, которые непосредственно не осуществляют банковских операций, и деятельность которых не может преследовать извлечение прибыли. Основными задачами союзов и ассоциаций являются защита и представление интересов своих членов, координация их деятельности, осуществление межрегиональных и международных связей, удовлетворение научных, информационных и профессиональных интересов, выработка рекомендаций для осуществления банковской деятельности и решения иных совместных задач.

Похожие работы

... до 300 видов операций. Они проводят операции с ценными бумагами и валютой, оказывают различные консалтинговые услуги экономического характера, выполняют разнообразные финансовые услуги. Коммерческие банки стали основой, как кредитной системы, так и экономики в целом. Особенностью современного коммерческого банка является то, что он прежде всего выступает как самостоятельный хозяйствующий субъект, ...

... небанковских институтов. Все эти проблемы существенным образом тормозят развитие кредитной системы России в ее скорейшем приближении к состоянию кредитных систем промышленно развитых стран. ГЛАВА II. РОЛЬ ЦЕНТРАЛЬНОГО БАНКА В РЕГУЛИРОВАНИИ КРЕДИТНОЙ СИСТЕМЫ §1. Центральный банк России: история создания, место в современной экономике Центральный банк Российской Федерации (Банк России ...

... время. Для этого рассмотрим этот вопрос в следующем разделе. 2. Кредитная система Российской Федерации и ее развитие в период перехода к рынку Созданию современной кредитной системы Российской Федерации предшествовал длительный исторический период, который определялся социально-экономическими условиями развития нашей страны. История кредитной системы прошла несколько этапов ...

... одних банков другими. Все эти меры, по мнению государства, должны привести к созданию (сохранению) наиболее устойчивых и крупных банков второго уровня, стабилизации денежно-кредитной системы в Казахстане и возможности ее стратегического прогнозирования (регулирования).Особое отношение государства, в определенном смысле - привилегированное, к банковской среде, как основному элементу финансовой ...

0 комментариев