Навигация

Финансовые инвестиции. Виды ценных бумаг. Особенности учёта ценных бумаг

2. Финансовые инвестиции. Виды ценных бумаг. Особенности учёта ценных бумаг

Финансовые инвестиции — это вложения средств в финансовые инструменты, среди которых преобладают ценные бумаги, с целью получения дохода (прибыли) в будущем [6].

Ценная бумага представляет собой документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником получения регулярного или разового дохода. Таким образом, ценные бумаги выступают разновидностью денежного капитала, движение которого опосредует последующее распределение материальных ценностей [3].

Ценные бумаги могут быть:

именными;

на предъявителя;

документарной формы;

бездокументарной формы.

Именные ценные бумаги не подлежат передачи, или передаются путем полного индоссамента. Ценные бумаги на предъявителя оборачиваются свободно.

Бездокументарная форма ценных бумаг — это учетная запись, которая подтверждает право собственности на ценную бумагу. Документарная форма ценных бумаг – бумажная форма ценной бумаги, которая содержит реквизиты соответствующего вида ценной бумаги определенной эмиссии, данные о количестве ценных бумаг и удостоверяет совокупность прав, предоставленных этими бумагами [6].

Экономические характеристики ценных бумаг:

Ликвидность — способность ценной бумаги к реализации.

Доходность — отношение дохода, полученного от ценной бумаги (дивиденда, процента, премии), к инвестициям в нее.

Надежность — способность выполнять возложенные на нее функции в течение определенного промежутка времени в условиях равновесного рынка.

Наличие самостоятельного оборота — существование специфических стадий в процессе обращения ценной бумаги [7].

Возможно, прежде всего, разделить все ценные бумаги на две большие группы: денежные и капитальные.

► Денежные бумаги — это коммерческие и финансовые векселя сроком до 1 года, банковские акцепты, коммерческие бумаги, эмитируемые частными предприятиями и корпорациями на срок от 10 до 180 дней, краткосрочные сберегательные боны и депозитные сертификаты, эмитируемые банками, казначейские векселя, облигации, эмитируемые правительством всех уровней сроком на 3, 6, 9 и 12 месяцев. Общей чертой всех этих юридических элементов является их назначение оформлять необеспеченное заимствование денег на сравнительно короткие сроки, в связи с чем их называют долговыми ценными бумагами.

► В группу капитальных ценных бумаг включают акции, облигации, паи кооперативов, инвестиционные сертификаты, закладные листы и их разновидности. Средства, полученные путем эмиссии и продажи этих ценных бумаг, предназначены для образования или увеличения капитала производительных предприятий, нацеленных на получение прибыли, которой они затем поделятся с покупателями (держателями) [3].

Среди капитальных ценных бумаг также различаются долевые бумаги и долговые. Важнейшей разновидностью капитальных ценных бумаг выступают долевые ценные бумаги (акции).

Акция — это ценная бумага, свидетельствующая о внесении определенной доли в капитал акционерного общества и дающая право на получение части прибыли – дивиденда и управление акционерным обществом. Акции могут быть именными и на предъявителя, привилегированными и простыми. Размер пая определяется количеством принадлежащих его обладателю акций [8].

Акция является неделимой. Выпуск акций акционерным обществом осуществляется в размере его уставного фонда или на всю стоимость имущества государственного предприятия. Запрещается выпуск акций для покрытия убытков, связанных с хозяйственной деятельностью акционерного общества. Дивиденды по акциям выплачиваются один раз в год по итогам календарного года в порядке, предусмотренном уставом акционерного общества.

Наиболее распространенной формой долговых обязательств являются облигации, выпускаемые главным образом частными компаниями, акционерными обществами и другими коммерческими структурами. Эти облигации называются корпоративными.

Облигации – это ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок, с выплатой фиксированного процента, если иное не предусмотрено условиями выпуска.

Выпускаются облигации таких видов:

а) облигации внутренних и местных займов;

б) облигации предприятий [8].

Облигации обладают свойством обратимости, т.е. с ними могут осуществляться операции по купле-продаже. Некоторые облигации могут обращаться на бирже, однако большинство сделок осуществляется на внебиржевом рынке. Торговля с облигациями, как правило, менее интенсивна, чем торговля с акциями. Как и акции, облигации имеют номинальную стоимость, которая является фиксированной, и рыночную цену [3].

К выпуску облигаций прибегают тогда, когда акционерного капитала уже недостаточно для обслуживания процесса расширенного воспроизводства основных фондов.

Широкое распространение получили так называемые товарные облигации, т.е. погашение облигаций осуществляется не в денежной форме, а в товарной (квартирами, нефтью, автомобилями) [9].

В качестве долгового и платежного средства выступает вексель.

Вексель — это письменное долговое обязательство, оформленное по нормам особого законодательства, выдаваемое заемщиком-векселедателем кредитору-векселедержателю, предоставляющее последнему бесспорное право требовать с заемщика уплаты к определенному сроку суммы денег, указанной в векселе.

Различают простые и переводные векселя.

Простой вексель (соло-вексель) — это безусловное обязательство векселедателя уплатить определенную сумму предъявителю векселя или лицу, обозначенному в векселе, или тому, кого оно укажет, а также законному предъявителю через установленный срок или по требованию.

Переводный вексель (тратта) отличается от простого тем, что плательщиком по тратте является не векселедатель, а другое лицо, которое посредством акцепта принимает на себя обязательство оплатить переводной вексель в срок.

К ценным бумагам относятся также чеки и коносаменты.

Чек — это ценная бумага, представляющая собой платежно-расчетный документ. По своей экономической сути чек является переводным векселем, плательщиком по которому всегда является банк, выдавший этот чек.

Чек имеет следующие основные виды:

именной чек выписывается на конкретное лицо с оговоркой "не приказу", что означает невозможность дальнейшей передачи чека другому лицу;

ордерный чек выписывается на конкретное лицо с оговоркой "приказу", означающей, что возможна дальнейшая передача чека путем передаточной надписи — индоссамента;

расчетный чек — по нему не разрешена оплата наличными деньгами;

денежный чек предназначен для получения наличных денег в банке.

Коносамент — это документ стандартной формы, принятой в международной практике на перевозку груза, который удостоверяет его погрузку, перевозку и право на получение.

Коносамент используется при перевозке грузов в международном сообщении и представляет собой ценную бумагу, которая удостоверяет право владения перевозимым грузом, товаром.

Казначейские обязательства — это ценные бумаги на предъявителя, которые распространяются исключительно на добровольных основах среди населения, удостоверяют внесение их собственниками денежных средств в бюджет и дают право на получение финансового дохода.

Выпускаются такие виды казначейских обязательств:

а) долгосрочные — от 5 до 10 лет;

б) среднесрочные — от 1 до 5 лет;

в) краткосрочные — до одного года.

Сберегательный сертификат - это письменное свидетельство банка о принятии на депозит денежных средств, которое подтверждает право вкладчика на получение после окончания установленного срока депозита и процентов по нему. Сберегательные сертификаты бывают срочные или до востребования, именные и на предъявителя. Именные сертификаты обращению не подлежат, а их продажа другим лицам является недействительной [6].

Инвестиционный сертификат — это ценная бумага, выпускаемая инвестиционным фондом или инвестиционной компанией, которая дает право на получение дохода по ней в виде дивиденда.

Инвестиционные сертификаты предоставляют любому их собственнику одинаковые права и могут размещаться путем открытой продажи или частного размещения [10].

Классификация финансовых вложений на долгосрочные и краткосрочные проводится не в целях текущего учета, а лишь для бухгалтерской отчетности. При ее составлении организация должна проанализировать все эти активы и определить по состоянию на отчетную дату, какие из них относятся к долгосрочным, а какие к краткосрочным финансовым вложениям. При классификации под срочностью целесообразно понимать не период обращения ценных бумаг (время с момента эмиссии до момента погашения), а степень их ликвидности, т.е. возможность в случае необходимости легко в кратчайший срок превратить их в наличные денежные средства.

При таком подходе к краткосрочным инвестициям должны относиться вложения в легкореализуемые ценные бумаги, покупка которых производится в интересах выгодного помещения временно свободных денежных средств до возникновения потребности в наличных деньгах, а так же с целью получения дополнительного дохода.

Долгосрочные финансовые вложения представляют собой помещение капитала в юридически самостоятельные организации на длительный срок (минимально более года) и осуществляются с целью поддержания определенной предпринимательской деятельности либо коммерческих связей.

Все ценные бумаги разделены на две категории - обращающиеся и не обращающиеся на организованном рынке ценных бумаг (далее ОРЦБ). При этом организация для целей бухгалтерского учета и налогового учета ведет раздельный учет доходов и расходов по операциям с ценными бумагами, обращающимися и не обращающимися на ОРЦБ.

Эмиссионные ценные бумаги должны учитываться в разрезе отдельных выпусков, каждый из которых имеет свой регистрационный номер, указываемый в выписках из реестра акционеров и других документах.

Вместе с тем не все инвестиции в финансовые активы должны приниматься к учету как финансовые вложения.

В биржевой практике бывают ситуации, когда сделки по покупке и одновременной продаже исполняются зачетом (неттинг). Такое может произойти, к примеру, когда все купленные в один день бумаги были тут же проданы и будет осуществлен взаимозачет встречных долгов, перехода права собственности на ценные бумаги в юридическом смысле не будет. Однако в бухгалтерском учете необходимо все-таки отразить вначале покупку, а затем продажу ценных бумаг [11].

Аналитический учет ценных бумаг ведется по видам вложений (акции, облигации и др.) и объектам, в которые осуществлены эти вложения (организации - продавцы ценных бумаг) с обязательным получением данных о финансовых вложениях на территории страны и за рубежом.

При обращении на вторичном рынке покупателю и продавцу необходимо отдельно учитывать купонный доход, т.к. он не облагается налогом на прибыль. Вторичный рынок - это операции по досрочной продаже, безвозмездной передаче ценных бумаг, а также передаче их в уставные фонды других организаций [12].

Закон Республики Казахстан от 02.07.2003 N 461-2 "О рынке ценных бумаг" регулирует общественные отношения, возникающие в процессе выпуска, размещения, обращения и погашения эмиссионных ценных бумаг и иных финансовых инструментов, особенности создания и деятельности субъектов рынка ценных бумаг, определяет порядок регулирования и надзора за рынком ценных бумаг в целях обеспечения безопасного, открытого и эффективного функционирования рынка ценных бумаг, защиты прав инвесторов и держателей ценных бумаг, добросовестной конкуренции участников рынка ценных бумаг [13].

Похожие работы

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

... (стр.5 : стр.12) ДЦЧ К4 16 Коэффициент обеспеченности собственными оборотными средствами (стр.10+стр.11-стр.2) : стр.5 ДЦЧ К5 4. ХАРАКТЕРИСТИКА КОМПЬЮТЕРНОЙ ТЕХНОЛОГИИ АНАЛИЗА ХОЗЯЙСТВЕННО-ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ И ЕЁ ФИНАНСОВОГО СОСТОЯНИЯ Методика экспресс-анализа хозяйственно-финансовой деятельности организации и ее ...

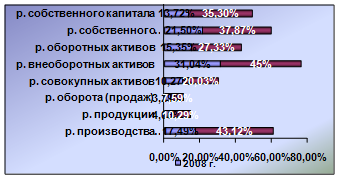

... каждого года. В 2000 году предприятие на каждый рубль собственного капитала получило прибыль в размере 22 копеек. Таким образом, в целом за 2000 год финансово-хозяйственную деятельность ОАО КЭПСП ВФСО «Динамо» можно охарактеризовать двояко. С одной стороны выручка от реализации продукции и прибыль от реализации увеличились, рентабельность реализованной продукции стала положительной и ...

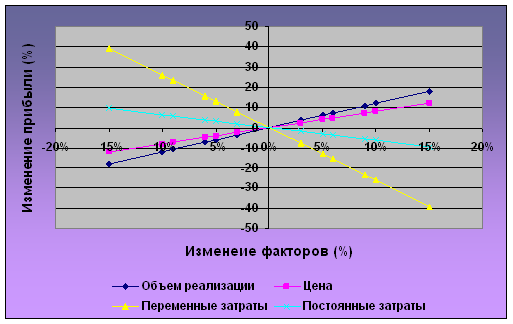

... плана связано с увеличением объема производства, а так же с увеличением оптовой цены за единицу товарной продукции. Анализ структуры товарной продукцииИзменение структуры производства и реализации продукции оказывает большое влияние на результаты хозяйственной деятельности предприятия. Если увеличивается удельный вес более дорогой продукции, то объем ее выпуска в стоимостном выражении возрастает ...

0 комментариев