Навигация

Моделирование показателей роста предприятия

4. Моделирование показателей роста предприятия

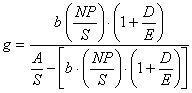

Модель уровня достижимого роста (SGR) позволяет рассчитать максимально возможный темп роста объема продаж при заданных финансовых коэффициентах (g):

,

,

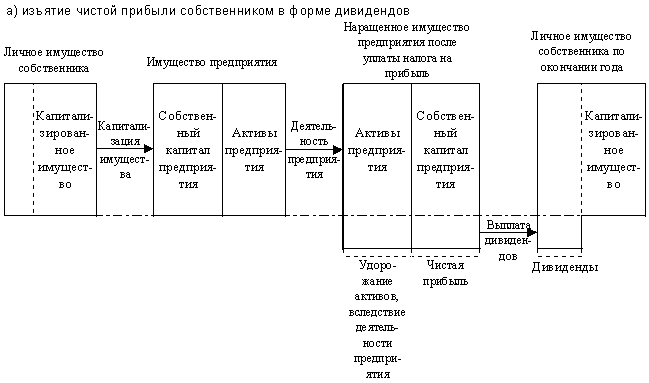

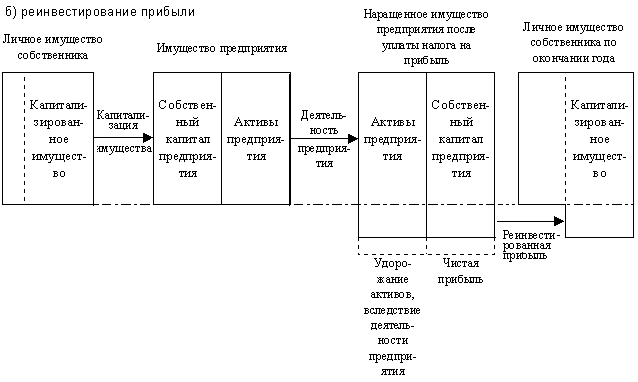

где g – потенциально возможный рост объема продаж, %; b – доля чистой прибыли, направляемая на развитие предприятия (или коэффициент реинвестирования, рассчитывается как b=1–d, где d – коэффициент дивидендных выплат, равный отношению общей суммы дивидендов к чистой прибыли); NP – чистая прибыль; S – объем продаж; D – общая величина обязательств; E – собственный капитал; А – величина активов (валюта баланса). По сути, этот темп роста продаж представляет собой отношение прироста объема продаж (DS) к его исходной величине (Sо), т.е. ![]() ×100 %. Исходной величиной являются продажи прошлого года. Для оценки так же необходимо рассчитать и фактический уровень роста продаж, который определяется по формуле

×100 %. Исходной величиной являются продажи прошлого года. Для оценки так же необходимо рассчитать и фактический уровень роста продаж, который определяется по формуле ![]()

Рассчитанные параметры приведены в Таблице 4.1.

Таблица 4.1 Расчет уровня достижимого роста

| Показатели | 1-й год | 2-й год |

| Рентабельность продаж | 326/3105=0,105 | 335/3405=0,098 |

| Отношение активов к продажам | 1709/3105=0,550 | 1872/3405=0,550 |

| Коэффициент привлечения средств | (615+61)/1033= 0,654 | (420+120)/1332= 0,405 |

| Коэффициент реинвестирования (b) | 1–(45/326)=0,862 | 1–(45/335)=0,866 |

| Уровень достижимого роста (g), % | 37,4% | 27,8% |

| Фактический рост продаж (f), % | (3405-3105)/3105= 9,7% | Информация отсутствует |

Рассчитанные данные показывают, что фактический рост продаж оказался в несколько раз ниже расчетного. Этому есть несколько причин: не совсем эффективное использование активов (об этом говорили и пониженные значения показателей рентабельности активов, рассчитанные ранее), не совсем высокий коэффициент привлечения средств (о том, что предприятию необходимо активнее использовать привлеченный капитал тоже отмечалось ранее), коэффициент реинвестирования тоже можно несколько повысить (сократить выплату дивидендов) с целью достижения большего роста продаж.

Выводы

На основании проведенного исследования финансовых показателей предприятия за два отчетных периода можно сделать следующие выводы:

- Чистая прибыль во 2-м отчетном периоде возросла не так существенно, как возрос объем продаж. Это связано, в основном, с ощутимым увеличением управленческих расходов (из-за приобретения зданий и сооружений).

- Валюта баланса во 2-м отчетном периоде увеличилась по сравнению с 1-м. Увеличение произошло главным образом за счет роста собственного капитала.

- Работающий капитал во 2-м году увеличился по сравнению с 1-м, что, с одной стороны, повысило текущую ликвидность, но с другой стороны, снизило рентабельность собственных средств.

- Коэффициенты финансового состояния исследуемого предприятия в большинстве своём лучше, чем средние по отрасли. Особенно выделяются показатели ликвидности и оборачиваемости запасов. Однако, показатели рентабельности и периода инкассации следует улучшать.

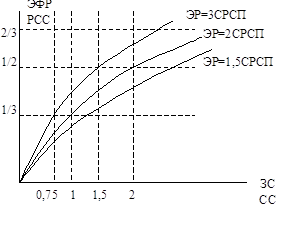

- В целом финансовое положение предприятия можно оценить как стабильное, с низким уровнем вероятности банкротства, что говорит о правильном курсе управления предприятием. Наряду с этим наблюдаются некоторые проблемные зоны, такие как, например, низкая рентабельность собственного капитала, в направлении которых необходимо принимать определённые меры (в частности, более активно использовать возможность привлечения заемных средств). По данным финансовых отчетов видно, что предприятие проводит (или начинает проводить) модернизацию производства, что в будущем должно положительно повлиять на положение предприятия на рынке.

- Фактический рост объема продаж за 2-й год относительно 1-го оказался ниже расчётного. Причины этого в не совсем эффективном использовании активов, не совсем высоком коэффициенте привлечения средств. Так же для повышения темпа роста продаж можно сократить объем выплачиваемых дивидендов.

Библиографический список

1. Кузнецова В.А., «Управление оборотным капиталом», учебное пособие по курсу «Финансовый менеджмент», Красноярск, 2004.

2. Финансовый менеджмент, под редакцией Е.С. Стояновой, Москва, Перспектива, 2006.

3. Бабаев Ю.А., Теория бухгалтерского учета, Москва, 2008.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

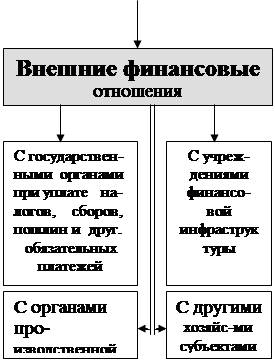

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев