Навигация

Рынок ценных бумаг, его роль в макроэкономике

2.2. Рынок ценных бумаг, его роль в макроэкономике.

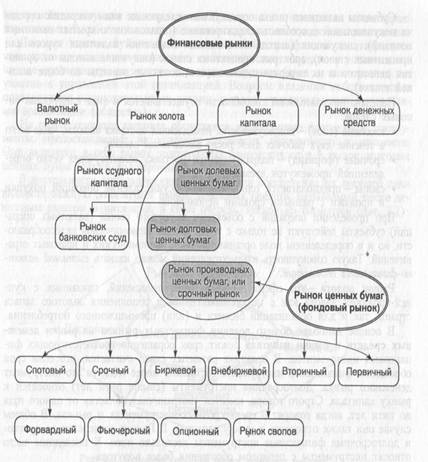

Рынок ценных бумаг отличается от других видов рынка прежде всего спецификой товара. Ценная бумага – это товар особого рода. Она одновременно и титул собственности, и долговое обязательство, право на получение дохода и обязательство выплачивать доход, это товар, который, не имея, собственной стоимости (стоимость ценной бумаги как таковой незначительна), может быть продан по высокой рыночной цене. Это объясняется тем, ценная бумага, имея свой номинал, представляет определенную величину реального капитала, вложенного, например, в промышленное предприятие. Если рыночный спрос на ценную бумагу превысит предложение, то ее цена может превысить номинал (не исключена и обратная ситуация). Поскольку рыночная цена ценной бумаги может значительно отклоняться от ее номинала, то она представляет собой «фи-ктивный капитал» - бумажный двойник реального капитала, представля-ющий собой промышленный капитал со всеми его обособившимися функ-циональными формами (торговым, ссудным). Цена фиктивного капитала определяется двумя обстоятельствами:

1) соотношением спроса и предложения на капитал;

2) величиной капитализированного дохода по ценным бумагам. Она прямо пропорциональна превышению спроса на капитал над его предложением, а также величине дохода от ценной бумаги, но в то же время она обратно пропорциональна превышению предложения капитала над его спросом и уровню нормы банковского процента в стране. Например, годовой доход по ценной бумаге 50 долларов, а норма ссудного процента – 5, здесь цена бумаги будет:

50 х 100% / 5% = 1000 долларов.

Разница между размерами фиктивного и реального капиталов определяет масштабы учредительной прибыли. Если размер реального капитала (номинал ценной бумаги) составляет, например, 200 долл., то учредительская прибыль равна 800 долл. (1000 – 200).

Цена фиктивного капитала – это стоимостная рыночная категория, подверженная частым колебаниям. Несовпадение реального и фиктивного капиталов, возможное их движение в противоположных направлениях – характерная особенность рынка ценных бумаг.

Основными функциями рынка ценных бумаг являются:

- инвестиционная функция, т.е. образование и распределение инвестиционных фондов, необходимых для расширенного воспроизводства и технического прогресса;

- передел собственности с помощью использования пакетов ценных бумаг (прежде всего акций);

- перераспределение рисков (хеджирование) путем купли – продажи фиктивного капитала, посредством «противоположных» сделок, участники которых поочередно принимают риск на себя;

- функция «притяжения венчурного капитала», дающая возможность субъектам рынка рискнуть своим капиталом для получения высокой прибыли;

- повышение ликвидности долга (в т.ч. государственного), покрытие его с помощью выпуска ценных бумаг.

Функционирование рынка ценных бумаг невозможно без профессионалов, обслуживающих его и решающих возникающие задачи. Основными участниками этого рынка являются:

1) эмитенты – государственные и муниципальные органы, юридические лица, выпускающие ценные бумаги;

2) инвесторы – юридические и физические лица, приобретающие ценные бумаги от своего имени и за свой счет;

3) брокеры – фирмы – посредники при заключении сделок, сами в них не участвующие, получают вознаграждение (куртаж) в промилле от суммы заключенной сделки;

4) дилеры – посредники, участвующие в сделках своим капиталом;

5) управляющие – лица, распоряжающиеся переданными им в довери- тельное управление ценными бумагами;

6) клиринги – организации, занимающиеся определением взаимных обязательств;

7) депозитарии – оказывают услуги по хранению ценных бумаг;

8) регистраторы – ведут реестры ценных бумаг;

9) организаторы торговли на рынке ценных бумаг - оказывают услуги, способствующие заключению сделок с ценными бумагами;

10) джобберы – специалисты по конъюнктуре рынка ценных бумаг.

Помимо названных рынок ценных бумаг обслуживают банковские служащие, работники инвестиционных фондов, а также государственные чиновники и юристы, обеспечивающие необходимые для финансового рынка законотворчество и контроль.

В последние годы в России число профессионалов рынка ценных бумаг значительно возросло. Только взаимодействие их может обеспечить стабили-

зацию рынка и повысить ликвидность ценных бумаг.

ЗАКЛЮЧЕНИЕ

Рынок ценных бумаг во всех развитых странах является самым динами-чным сектором экономики. Его значение определяется двумя важнейшими обстоятельствами:

1) той ролью, которую он играет в инвестиционном процессе;

2) тем, что этот рынок и его финансовые институты служат эффективны-ми инструментами управления той формой организации материального производства, с которой в ХХ веке связаны основные достижения ци-вилизации, - с рыночной экономикой, где взаимодействуют принципы либерализма и государственного регулирования.

Проблемы развития рынка ценных бумаг находятся в центре внимания

большинства научных школ. Для некоторых из них характерны различные подходы к проблемам этого рынка. Эксперты ООН предприняли попытку систематизировать взгляды различных ученых США – страны, наиболее интенсивно ведущей исследования рынка ценных бумаг. Эти взгляды, при их критическом рассмотрении, представляют интерес для российских участников рынка ценных бумаг.

Господствующими являются представления двух школ:

- фундаментальной;

- технической.

Хотя в 90-е годы XX века появились и другие, менее известные школы.

Сторонники «фундаментальной школы» считают, что при изучении рынка ценных бумаг прежде всего необходимо досконально исследовать балансы, отчеты фирм и т.п. Они стремятся изучить состояние активов, доходов, объем продаж, производство отдельных корпораций, политику управления ими, состав директоров, состояние рынков и т.п. На этом основании представители школы пытаются прогнозировать возможные изменения в курсах акций. Их главная задача – определить, завышена или занижена стоимость ценных бумаг корпорации по сравнению с реальной стоимостью ее активов.

Последователи «технической школы» исходят из того, что в биржевых курсах уже отражены сведения, которые необходимо знать инвестору. Для них ведущий объект – это анализ спроса и предложения на рынке ценных бумаг. Эта школа изучает рынок ценных бумаг в отрыве от воздействия на него экономических, политических или технических факторов. Главный предмет изучения для нее – курс ценной бумаги, который будто бы является ключом к познанию всей ситуации на рынке. Представители школы считают, что важна не привлекательность ценной бумаги отдельной корпорации, а общие тенденции на рынке ценных бумаг. Вместе с тем, сторонники «технической школы» в своих исследованиях опираются на ряд других теорий. К их числу относятся:

- теория Доу, в соответствии с которой главное – прежде всего установление момента возникновения и направленность новой тенденции (к повышению или к понижению) на рынке ценных бумаг. В ее основе находятся известные индексы Доу – Джонса, на базе которых можно определить возникла ли на рынке ценных бумаг новая тенденция (на год и более), действуют ли второстепенные (несколько недель) или имеют место простые колебания курсов (сохраняются лишь в течение отдельных дней и часов). Главная задача исследования – выявить устойчивые тенденции рынка ценных бумаг;

- теория «широты рынков» (повышений – падений курсов ценных бумаг). Она основана на сопоставлении числа проданных выпусков акций, курс которых возрос, и числа выпусков тех акций, курс которых снизился. Например, если изучается выброс из 2200 выпусков акций и притом курс 1200 возрос, курс 800 снизился, а 200 остался неизмен-ным, то чистый показатель повышения – падения курсов составит 400. Если этот чистый показатель будет оставаться положительным, то тенденция на рынке будет считаться повышательной (и наоборот). В зависимости от задач исследуются различные периоды функциони-рования рынка ценных бумаг;

- теория «объема торговли» исследует объем биржевой торговли (число проданных акций) в сопоставлении с изменениями курсов этих акций. Большой объем торговли в сочетании с ростом курсов акций обычно считается признаком повышательной тенденции и служит сигналом к покупке акций, а малый – признаком понижательной. Если объемы торговли уменьшаются, то это указывает на конец повышательной тенденции на рынке и служит сигналом к продаже акций. В США и ряде других стран эта теория очень популярна;

- теория «неполных лотов» представляет собой теорию субъективного характера. Известно, что неполные лоты покупают мелкие покупатели. Если доля этих операций в объеме всей торговли велика, то это сигнал к продаже ценных бумаг (сигнал растущего риска). Наоборот, противо-положная ситуация имеет многочисленных противников и использу-ется как вспомогательный инструмент при исследовании рынка ценных бумаг;

- теория «суммарной короткой позиции», в соответствии с которой исследования строятся на основе «коэффициента суммарной короткой позиции», представляющего собой соотношение общего числа акций, проданных без покрытия, и среднего объема всех операций с акциями. Высокий коэффициент суммарной короткой позиции (большее число инвесторов, продавших акции без покрытия) является признаком повы-шательной тенденции в будущем; низкое значение коэффициента – сигнал будущего снижения курсов.

Кроме рассмотренных выше, существуют и другие теории исследования фондового рынка. К сожалению, в России, в условиях неразвитого рынка ценных бумаг, практическое применение этих теорий весьма проблематично.

Конечно же, кризис российского фондового рынка не может продол-жаться вечно, он неизбежно когда –то закончится. Зарубежные теории содер-жат мировой опыт выхода из кризисов, поражавших рынки ценных бумаг в разных странах. Можно определить основные условия, при которых россий-ский рынок ценных бумаг будет способен преодолеть кризис и начать пози-тивное развитие:

1) функционирование рынка ценных бумаг должно быть поставлено под контроль государства, формирующего его законодательную базу и следящего за его соблюдением;

2) первоочередной задачей должно быть возрождение доверия отече-ственных и иностранных инвесторов к российским ценным бумагам и банковской системе;

3) реформирование налоговой системы ложно осуществляться с уче-том интересов инвесторов, прежде всего в реальном секторе эконо-мики;

4) должны быть выполнена широкая программа подготовки опытных профессионалов рынка ценных бумаг;

5) при развитии рынка ценных бумаг не должно иметь места механи-ческое использование зарубежного опыта без учета российской спе-цифики.

Эти условия станут реальными, когда в России будет преодолено нынешнее «переходное состояние экономики».

II. НАЛОГОВАЯ СИСТЕМА РФ

Введение

Налоги представляют собой один из самых важных рычагов, при помощи которого государство воздействует на экономику. Ведь государство может воздействовать на ход экономической жизни, лишь располагая определенными денежными средствами и их должны предоставить все заинтересованные в выполнении функций государства стороны - граждане и юридические лица. Для этого и существует система налогов, т.е. обязательных платежей государству.

Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. К тому же, применение налогов - это один из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий независимо от ведомственной подчиненности, форм собственности и организационно - правовой формы. С помощью налогов определяются взаимоотношения предпринимателей и предприятий всех форм собственности с государственными и местными бюджетами, регулируется внешнеэкономическая деятельность.

Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды.

Налоги – это порождение государства, они существовали и могут существовать вне товарно-денежных отношений. Например, в некоторых докапиталистических общественных формациях главными доходами государства были разного рода натуральные поборы и, кроме этого, основная масса населения должна была выполнять натуральные повинности. В эпоху становления и развития капиталистических отношений значение налогов стало усиливаться: для содержания армии и флота, обеспечивающих завоевание новых территорий – рынков сырья и сбыта готовой продукции, - казне нужны были дополнительные средства.

Изъятие государством в свою пользу определенной части валового внутреннего продукта в виде обязательного взноса - это сущность налога.

В условиях перехода на рыночные отношения в России основными видами доходов бюджетной системы, как и в странах с развитой рыночной экономикой, стали именно налоги. Взаимоотношения предприятий и государства стали строиться на правовой основе в соответствии с законодательством.

Совокупность налогов, действующих на территории страны, а также методы и принципы их взимания представляют собой налоговую систему.

Можно сказать, что налоговая система в Российской Федерации

практически была создана в 1991 г., когда в декабре этого года был принят пакет законопроектов о налоговой системе. Среди них: “Об основах налоговой системы в Российской Федерации”, “О налоге на прибыль предприятий и организаций”, “О налоге на добавленную стоимость” и другие. Эти законы установили перечень идущих в бюджетную систему налогов, сборов, пошлин и других платежей, определили плательщиков, их права и обязанности, а также права и обязанности налоговых органов. Установление и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществлялось высшим органом законодательной власти и в соответствии с вышеуказанным законом. С 1 января 1999 года была введена часть первая Налогового кодекса РФ, а с 1 января 2001 года – часть вторая Налогового кодекса. С этих пор все федеральные законы о налогах и сборах принимаются в соответствии с ним.

В данной работе предпринята попытка разобраться в действующей

налоговой системе России, определить ее состав и структуру, выделить ее основные противоречия.

Похожие работы

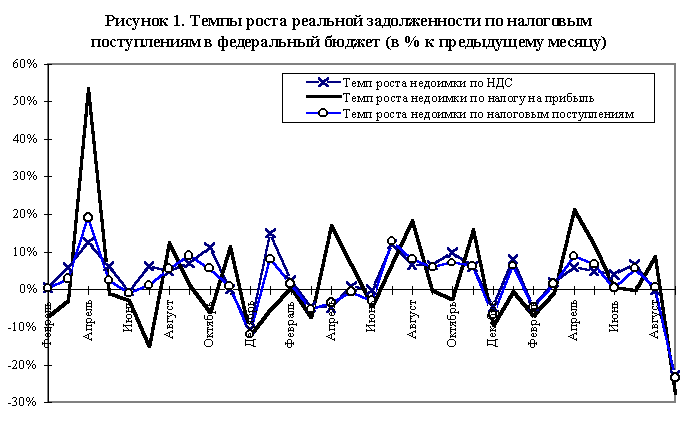

... 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап ...

... собственных средств. В связи с финансовым кризисом и в продолжение Стратегии развития финансового рынка РФ на 2006 - 2008 годы, Правительством РФ была принята Стратегия развития финансового рынка Российской Федерации на период до 2020 года. Данная Стратегия определяет приоритетные направления деятельности государственных органов в сфере регулирования финансового рынка на период до 2020 года за ...

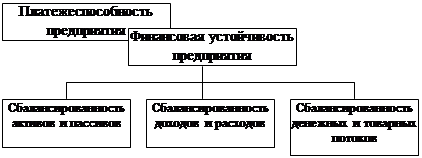

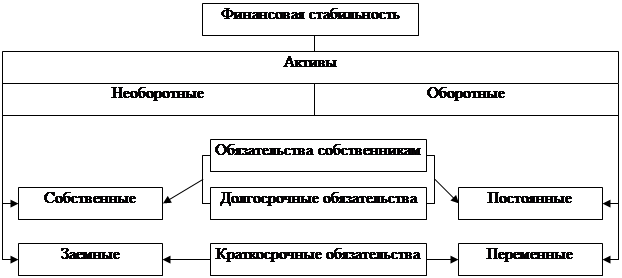

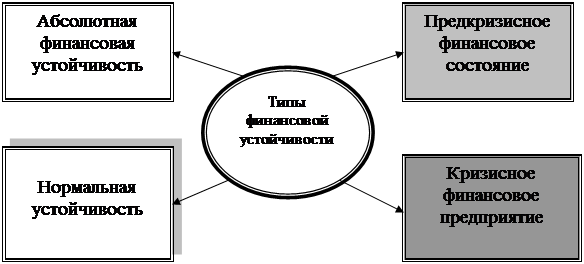

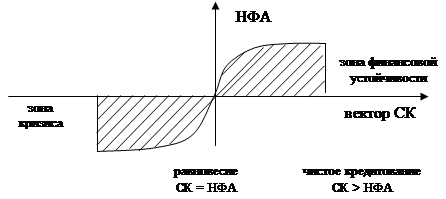

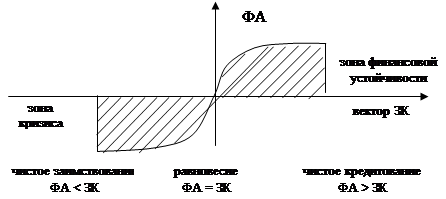

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

... сектор стал занимать доминирующее положение и наращивать свое влияние во всех сферах деятельности. В условиях становления и развития рыночных отношений в экономике это стимулировало структурные преобразования как на макро-, так и на микроуровнях. В 1994г. продолжалось активное формирование новой институциональной структуры производства, сопровождающееся перераспределением трудовых ресурсов и ...

0 комментариев