Навигация

Развитие финансового рынка России

2. Развитие финансового рынка России

2.1 Ресурсы иностранных финансовых рынков

В условиях недостатка финансовых ресурсов исключительно большое значение имеет доступ российских заемщиков к иностранным финансовым рынкам.

В середине 90-х годов приток средств с мирового финансового рынка начал набирать темпы. Одному из первых рамочная кредитная линия была открыта в конце октября 1995 г. АвтоВАЗбанку под инвестиционные проекты. После финансового кризиса 1998 г. в РФ доверие иностранных кредиторов к российским заемщикам было подорвано. Некоторые заемщики смогли восстановить это доверие только в 2001-2002 гг.

Укрепление финансового положения РФ в начале XXI в. привело к тому, что для решения проблемы недостатка финансовых ресурсов российские организации вновь начали активно привлекать средства на мировом финансовом рынке. В 2005 г. российские компании заимствовали из-за рубежа более 53 млрд долларов. Активное привлечение иностранных инвестиций продолжалось и в последующие годы: так, в 2006 году эта сумма превысила 55 млрд долларов, а в 2007 возросла более чем в 2 раза и превысила 120 млрд долларов. В общей структуре иностранных инвестиций преобладают долгосрочные капиталовложения, однако прямых инвестиций здесь не так уж и много (23 – 24%), преобладают вложения денежных средств в форме кредитов (от 68 до 74% от общего объема инвестиций).

Основную роль в приросте российских частных займов сыграли госкомпании. «Газпром» привлек необеспеченный синдицированный кредит на более чем 13 млрд. долл., чтобы приобрести «Сибнефть», а «Роснефтегаз» занял у западных банков 7,5 млрд. долл. на покупку 10,74% акций «Газпрома».

В связи с тем, что многие российские компании увеличили капитализацию, улучшили структуру, доверие западных инвесторов к ним возросло, и они могут получить кредиты на мировом рынке. Так, «ЛУКойл» занимал на покупку канадской компании, металлургические компании «Русал» и «Суал» за счет кредитов рефинансировали долги, а «Северсталь» и Новолипецкий металлургический комбинаты финансировали модернизацию оборудования.

2.2 Государственное регулирование финансового рынка РФ

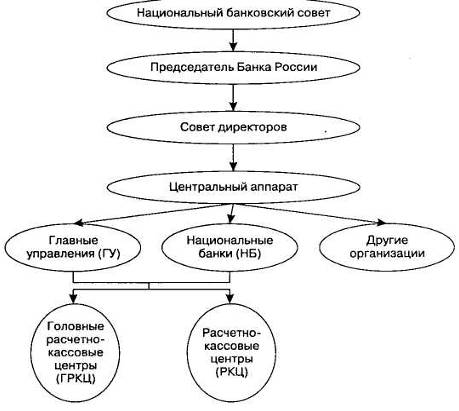

Государственное регулирование финансового рынка РФ осуществляет несколько структур. Рынок кредитов, обслуживаемый кредитными организациями, организует Центральный банк России, который устанавливает правила осуществления расчетов в РФ и проведения банковских операций; лицензирует кредитные организации; регулирует и контролирует деятельность кредитных организаций; организует регулирование и валютный контроль.

Указом Президента РФ от 9 марта 2004 г. № 314 образована Федеральная служба по финансовым рынкам (ФСФР), которой переданы функции по контролю и надзору упраздненной Федеральной комиссии по рынку ценных бумаг.

ФСФР разрабатывает основные направления развития рынка ценных бумаг; разрабатывает и утверждает единые требования к правилам осуществления профессиональной деятельности с ценными бумагами; устанавливает обязательные требования к операциям с ценными бумагами, нормы допуска ценных бумаг к их публичному размещению, обращению, котированию и листингу, расчетно-депозитарной деятельности; лицензирует различные виды профессиональной деятельности на рынке ценных бумаг, а также приостанавливает или аннулирует указанные лицензии. ФСФР также лицензирует негосударственные пенсионные фонды, компании, управляющие паевыми инвестиционными фондами.

Государственное регулирование осуществляет и Федеральная служба страхового надзора, которая лицензирует страховые организации; выполняет надзор за финансовым состоянием страховщиков; разрабатывает методические и нормативные документы в области страхования.

Указом Президента РФ от 17.10.2008 № 1489 был создан Совет при Президенте по развитию финансового рынка РФ как совещательный орган. Основными задачами Совета являются: рассмотрение вопросов, связанных с развитием финансового рынка и обеспечением его стабильности, а также оценка эффективности принимаемых в этой области мер; подготовка предложений Президенту по защите прав инвесторов и предотвращению кризисов на финансовом рынке, дальнейшему развитию финансового рынка и обеспечению его стабильности; проведение по поручению Президента экспертизы проектов федеральных законов, касающихся развития финансового рынка и обеспечения его стабильности и др.

В системе регулирования РФ негосударственные структуры - объединения профессиональных участников - еще не играют такой важной роли, как за рубежом. Наиболее активно функционируют на рынке ценных бумаг саморегулируемые организации (СРО) - добровольные объединения профессиональных участников рынка на некоммерческой основе, действующие в рамках существующего законодательства. Саморегулируемые организации могут принимать форму ассоциаций, профессиональных союзов, профессиональных общественных организаций.

Основными саморегулируемыми организациями на российском рынке ценных бумаг являются: Национальная ассоциация участников фондового рынка (НАУФОР); Национальная фондовая ассоциация (НФА); Профессиональная ассоциация регистраторов, депозитариев (ПАРТАД и др.

Банки РФ объединяют две основных ассоциации - Ассоциация региональных банков России, созданная в 1990 г., и Ассоциация российских банков, образованная в 1991 г.

Самый крупный из союзов страховщиков - Всероссийский союз страховщиков, который объединяет более 200 страховых компаний. В качестве ассоциированных членов в него входят Российских союз автостраховщиков, Межрегиональный союз медицинских страховщиков, Национальный союз страховщиков ответственности.

В РФ отсутствует структура, объединяющая и координирующая деятельность всех названных институтов, как отсутствует и нормативный акт, регулирующий финансовый рынок как единое целое.

В последние годы в России много делается для развития финансового рынка и приближения его по уровню организации к развитым рынкам. В частности, это касается повышения доверия инвесторов к финансовым институтам, снижения кредитных рисков, системы ценообразования.

Похожие работы

... системами, функционирующими в Российской Федерации. Заключение Центральный банк Российской Федерации является главным звеном банковской системы России. Статус, задачи, функции, полномочия и принципы организации деятельности Центрального банка Российской Федерации определяется Конституцией РФ, Федеральным законом «О Центральном Банке РФ». Уставный капитал и имущество Банка России является ...

... от 15 сентября, 31 декабря 1992 г.,28 июня 1993 г., 5 апреля, 21 июня, 29 июля 1994 г., 16, 26 июня 1995 г.) // ГАРАНТ Положение "О порядке формирования фонда обязательных резервов коммерческих банков и кредитных учреждений в Центральном банке Российской Федерации" (утв. письмом ЦБР от 15 февраля 1994 г. N 13-1/190) (с изменениями от 31 декабря 1994 г., 29 марта 1995 г.) // ГАРАНТ ...

... систем и институтов коллективных инвестиций; развитие страховых институтов. Снижение регулятивных барьеров для обеспечения выхода российских компаний на рынок капитала и создание правовых основ формирования новых инструментов финансового рынка предполагают реализацию следующих мероприятий: развитие рынка производных финансовых инструментов; развитие инструментов секьюритизации финансовых активов ...

... 1,5 месяца после получения заключения Счетной палаты Российской Федерации, в соответствии со ст. 279 Бюджетного Кодекса РФ. 10. Доходы и расходы бюджетов бюджетной системы Российской Федерации Доходы бюджета — часть централизованных финансовых ресурсов государства, необходимых для выполнения его функций, которые выражают экономические отношения, возникающие в процессе формирования фондов ...

0 комментариев