Навигация

Особенности фискальной политики в России

3. Особенности фискальной политики в России

Фискальная политика оказывает большое влияние на развитие государства и на складывающуюся ситуацию в стране. Поэтому очень важно анализировать существующую фискальную политику и прогнозировать последствия еще только планируемой фискальной политики. Таким образом, для выбора наиболее правильной и экономически целесообразной фискальной политики необходим ее системный анализ и прогнозирование последствий, так как фискальная политика играет большую роль в развитии государства, влияя на социальное положение граждан государства, на состояние государственного бюджета и на деловую активность предприятий.

Рассмотрим фискальную политику, проводимую в России.

По оперативным данным Федеральной налоговой службы, в консолидированный бюджет Российской Федерации в 2008г. поступило налогов, сборов и иных обязательных платежей, администрируемых ФНС России, (без учета единого социального налога, зачисляемого в федеральный бюджет) на сумму 7948,9 млрд.рублей, что на 14,3% больше, чем в 2007 году. В декабре 2008г. поступления в консолидированный бюджет составили 528,5 млрд.рублей и увеличились по сравнению с предыдущим месяцем на 36,6%. Подробно поступление налогов представленор в приложении 3.

В 2008г. в консолидированный бюджет Российской Федерации поступило федеральных налогов и сборов 7265,3 млрд.рублей (91,5% от общей суммы налоговых доходов), региональных - 403,5 млрд.рублей (5,1%), местных налогов и сборов - 90,7 млрд.рублей (1,1%), налогов со специальным налоговым режимом - 184,7 млрд.рублей (2,3%) [12].

Если мы рассмотрим таблицу, представленную в приложении 3 и построим диаграмму посткупления налогов (рис.2), то увидим, что основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в 2008г. обеспечили поступления налога на прибыль организаций - 31,6%, налога на добычу полезных ископаемых - 21,5%, налога на доходы физических лиц - 21,0%, налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации - 12,6%.

Рис. 2 Структура поступивших налогов [12].

Однако в России существуют проблемы, связанные с просроченной налоговой задолженностью. По оперативным данным Федеральной налоговой службы, задолженность по налогам и сборам, учитываемая с момента ее возникновения (без учета задолженности по уплате пеней и налоговых санкций), в бюджетную систему Российской Федерации на 1 января 2009г. составила 559,1 млрд.рублей. По сравнению с 1 января 2008г. она сократилась на 2,8%, в том числе по налогу на добычу полезных ископаемых - на 18,1%, на добавленную стоимость - на 2,7%, акцизам в целом - на 3,3%, из нее на вина - 65,0%, дизельное топливо - на 60,1%, табачную продукцию - на 33,2%, легковые автомобили и мотоциклы - на 12,2%, пиво - на 8,1%, автомобильный бензин - на 3,7%. Увеличилась задолженность по акцизам на спирт этиловый из всех видов сырья (в том числе этиловый спирт сырец из всех видов сырья) - на 41,5%, алкогольную продукцию с объемной долей этилового спирта свыше 25% включительно (за исключением вин) - на 21,9%, налогу на прибыль организаций - на 4,9% [12]..

Задолженность по уплате пеней и налоговых санкций (штрафов) на 1 января 2009г. составила 407,8 млрд.рублей, что ниже задолженности по налогам и сборам на 27,1%.

На рисунке 3 представлена динамика и структура просроченной задолженности.

Рис.3 Динамика задолженности по налогам и сборам [12].

Рассмотрим теперь какое место налоги занимают в формировании бюджета РФ.

В приложении 4 дана структура бюджета по поступлениям и расходам. Из данной таблицы видно, что налоги составляют 73 % всех поступлений в бюджет. Остальную часть составляют доходы от внешнеторговой деятельности (22, 4 %). Если рассматривать долю налоговых поступлений в ВВП, то тут их доля составляет 28,4 %.

Исходя из вышеприведенных значений, можно сказать, что Россия во многом зависит от проведения эффективной фискальной политики, поскольку фискальная политика является основным источником формирования доходной части бюджета РФ.

В этой связи хотелось бы выделить основные направления налоговой политики в период с 2008-по 2010 гг.

К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы государства с рыночной экономикой. Основные параметры устройства российской налоговой системы в настоящее время уже не отражают систему налогов и сборов, унаследованную от советских времен; система базируется на общепринятых в современной мировой практике основных видах налогов с учетом специфики российской экономики. Преобразование налоговой системы России в последние годы осуществлялось в тесной связи с проведением бюджетной реформы и преобразованиями в области бюджетного федерализма.

Введенные в действие к настоящему времени основы российской налоговой системы были сформированы во многом с учетом лучшей мировой практики в области налоговой политики. Вместе с тем эффективность и результативность функционирования российской налоговой системы хотя и соответствует нынешнему уровню развития экономики, но все же далека от ожидаемой. Однако проблемы с внедрением в России инструментов налоговой политики, которые успешно функционируют во многих зарубежных странах, свидетельствуют не о неэффективности данных инструментов, а о том, что причины этих проблем лежат вне системы принятия решений в отношении налоговой политики.

Отчасти подобные проблемы могут быть решены с помощью адаптации широко используемых инструментов налоговой политики к современным условиям российской экономики, примером чего является успешное использование в России плоской ставки налога на доходы физических лиц. Вместе с тем, во многих случаях неэффективность налоговой системы связана с недостаточной эффективностью системы применения и администрирования законодательства о налогах и сборах, судебной системы, органов государственной власти и управления в целом. В среднесрочной перспективе предполагается принимать последовательные меры по исправлению указанных недостатков налоговой системы, однако основным условием эффективности и результативности таких мер будет их тесная координация с социально-экономическими преобразованиями в иных областях.

В среднесрочной перспективе будет продолжено совершенствование системы администрирования налогов в России. В частности, предполагается принятие следующих мер:

а) Совершенствование подходов к проведению налоговых проверок;

б) Повышение уровня информационного обеспечения и автоматизации налоговых органов;

в) Обеспечение информационного взаимодействия между налоговыми, таможенными, правоохранительными и иными органами;

г) Совершенствование системы государственной регистрации юридических лиц и предпринимателей без образования юридического лица.

С точки зрения количественных параметров российской налоговой системы с учетом изменений, которые предполагается реализовать в среднесрочной перспективе, необходимо отметить следующие цели налоговой политики:

1) Отказ от увеличения номинального налогового бремени в среднесрочной перспективе при условии поддержания сбалансированности бюджетной системы

2) Унификация налоговых ставок, повышение эффективности и нейтральности налоговой системы за счет внедрения современных подходов к налоговому администрированию, пересмотра налоговых льгот и освобождений, интеграции российской налоговой системы в международные налоговые отношения.

Среди основных направлений, в которых предполагается развивать налоговую политику в среднесрочной перспективе, необходимо выделить следующие направления.

1. Контроль за трансфертным ценообразованием в целях налогообложения. В настоящее время получила широкое распространение практика минимизации обязательств по налогам с корпораций путем произвольного манипулирования ценами сделок при осуществлении операций между связанными или контролируемыми лицами. В частности, среди способов намеренного уменьшения налоговых обязательств можно выделить регистрацию одной из сторон сделки в юрисдикции с пониженным налогообложением, использование налоговых льгот или специальных льготных налоговых режимов, наличие убытков по данным налогового учета, а также неуплату налогов в результате незаконной ликвидации предприятия-налогоплательщика.

Еще одним негативным эффектом использования трансфертного ценообразования группами компаний в условиях российской налоговой системы является перемещение мобильной налоговой базы между регионами страны, в результате чего за счет выгод, получаемых отдельными регионами, потери несет не только бюджетная система в целом, но бюджеты прочих субъектов Российской Федерации.

В данный момент для России актуальным является вопрос противодействия использованию подобных трансфертных цен связанными или контролируемыми компаниями в целях минимизации своих налоговых обязательств. Основной задачей налоговых органов является не предотвращение использования трансфертных цен, а недопущение бюджетных потерь какого-либо государства от их использования.

2. Налогообложение дивидендов, выплачиваемых российским лицам. В целях повышения конкурентоспособности российской налоговой системы и создания благоприятного инвестиционного климата предполагается применять нулевую ставку налога на прибыль организаций при получении дивидендов российскими лицами.

3. Регулирование налогообложения контролируемых иностранных компаний. Разработка законодательства, регулирующего налогообложение контролируемых иностранных компаний, является важным средством борьбы с укрывательством доходов российскими компаниями с помощью оффшорных компаний и стран, имеющих низкий уровень налогообложения.

4. Проблемы определения налогового резидентства юридических лиц. В среднесрочной перспективе крайне актуальным является внесение в налоговое законодательство понятия резидентства юридических лиц на основе нескольких критериев: критерия «места управления» и критерия резидентства участников юридического лица, владеющих в нем контрольным пакетом.

Похожие работы

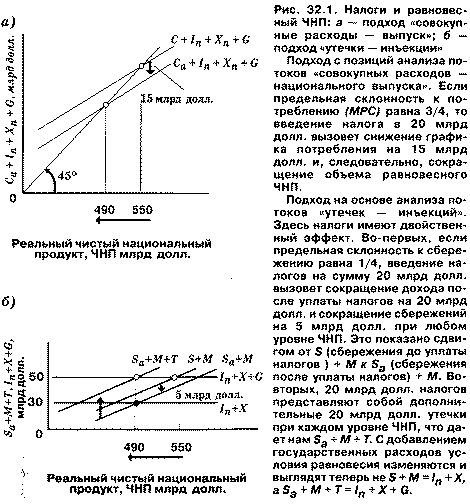

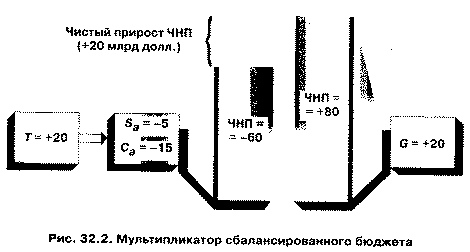

... причин циклических колебаний равновесного ВНП вокруг его потенциального размера, а только ограничивают размах этих колебаний. 2. НАЛОГИ - ОСНОВНОЙ ЭЛЕМЕНТ ФИСКАЛЬНОЙ ПОЛИТИКИ ГОСУДАРСТВА Государство признано вносить в экономику стабилизирующее воздействие, обеспечивая наилучшие условия для экономического роста. Для выполнения задач оно должно располагать необходимыми ресурсами. ...

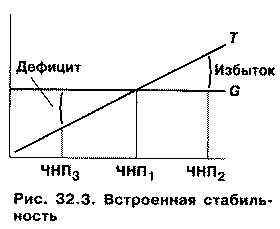

... стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального размера, а только ограничивают размах этих колебаний. Глава 2. Эффективность фискальной политики государства §2.1. Постановка проблемы и методология исследования. В последнее время проводится много исследований, в которых делается попытка оценить эффективность отдельных сторон фискальной ...

... В) пособия по безработице; Г) пособия по бедности. В развитых странах экономика на 2/3 регулируется с помощью дискреционной фискальной политики и на 1/3 – за счет действия встроенных стабилизаторов. Национальное богатство и Валовой внутренний продукт Национальное богатство - совокупность материальных благ, созданных трудом всех поколений и вовлеченных в процесс воспроизводства природных ...

... , следовательно, о стимулирующей фискальной политике. Стимулирующая фискальная политика включает: 1) увеличение государственных расходов, или 2) снижение налогов, или 3) сочетание первого и второго. Если имеет место сбалансированный бюджет, фискальная политика должна двигаться в направлении правительственного бюджетного дефицита в период спада или депрессии. И наоборот, если в экономике имеет ...

0 комментариев